预约演示

更新于:2025-08-14

Sohum Eyecare Centre

更新于:2025-08-14

概览

关联

100 项与 Sohum Eyecare Centre 相关的临床结果

登录后查看更多信息

0 项与 Sohum Eyecare Centre 相关的专利(医药)

登录后查看更多信息

84

项与 Sohum Eyecare Centre 相关的新闻(医药)2025-07-19

·循因缉药

全球视野,深度视角各位亲爱的股东,大家早上好中午好晚上好!更快更全的更新在星球:<循因缉药 Elite>,加入方法如下。另外读者群继续开放,欢迎加微信。微信号!星球在这里!2025年7月18日,美国上市的基因编辑公司CRISPR Therapeutics公开了一份向SEC提交的文件。文件显示,公司的董事Simeon J. George大笔买入了公司的股票。仅7月16日一天,他就合计买入989,812股,每股52.03美元,总计耗资约5150万美元。这究竟是什么样的好消息,能让他如此大笔买入?Simeon J. George是投资公司SR One Capital Management 的CEO兼执行合伙人,SR One是行业内历史最为悠久的医药风投之一,此前多年作为GSK的风险投资部门存在,直到2020年SR One才从GSK分拆出来成为一家独立的公司。这就有点引爆想象的味道了。随即,CRISPR在7月18日的交易中猛涨18%。初步测算,仅仅这几天CRISPR的涨幅就让SR One浮盈超1000万美元!有钱人的生活就是这么的朴实无华且枯燥。END小编在这里!星球在这里!各位股东看了么?赞了么?转发了么?别忘了点赞。谢谢!所有内容均不作为投资建议,信息均来自公开资料,星球更新更快。近期文章:WGS杀入肿瘤检测!IDT/Twist:完了,冲我来的FDA黑框警告!Sarepta战略大收缩!Twist的高通量DNA合成统治地位迎来挑战!中国合成仪开卖!相关资料:注1:https://ir.crisprtx.com/static-files/928a55f9-41d6-44ca-8dd6-19993b6a1f4f注2:https://crisprtx.com/about-us/leadership/dr-simeon-j-george

基因疗法并购

2025-06-27

近日,先声药业旗下的抗肿瘤创新药公司先声再明与美国生物制药公司NextCure宣布,双方就共同开发针对CDH6靶点的新型抗体偶联药物(ADC)新药SIM0505达成总额达7.45亿美元的合作协议。SIM0505目前正在中国进行1期临床试验,NextCure计划于2025年Q3在美国启动临床试验。尽管网上对这一消息评价大多都很积极,但二级市场对此却持消极态度,消息公布的第一个交易日,先声股价即下跌超10%。究其原因,从多个角度来看,这笔交易都属于资产“贱卖”。1、交易细节尽管交易双方在公告中都刻意回避具体细节,但因为NextCure是美国NASDAQ上市公司,其有义务向美国证券监管部门(SEC)公开交易细节。根据SEC披露的交易细节,该交易的首付款为1200万美元。第二笔付款为500万美元,触发条件是符合条件的融资事件发生或2025/12/31中的更早者。第三笔付款为价值100万美元的NextCure股票或现金,触发条件为SIM0505启动临床2期试验。接下来的付款为最高1.665亿美元开发和监管里程碑付款,以及最高5.35亿美元的销售里程碑付款。此外,NextCure还有权以最高2550万美元的开发和监管里程碑,利用先声再明的ADC平台开发一款ADC产品。不难看出,该交易的首付款+近期(2-3年)付款共1800万美元,而这个金额及交易总额都明显低于近2年出海的国内(处于相似开发阶段的)ADC产品的对应金额(表1)。表1. 近2年国内临床前/Ph1 ADC资产出海交易2、NextCureNextCure是由I/O领域先驱、PD-L1的发现者、美国耶鲁大学陈列平教授于2015年创立的,致力于开发下一代肿瘤免疫疗法。2016年1月,NextCure完成6700万美元A轮融资;2018年11月NextCure完成9300万美元B轮融资;2019年5月,NextCure正式在纳斯达克IPO上市,募资8600万美元。FIND-IO是NextCure的核心技术平台,通过高效识别驱动功能性免疫反应的新型细胞表面蛋白分子相互作用,快速开发和推进创新疗法,以恢复肿瘤微环境 (TME)或其它疾病部位中抑制性髓系细胞群、T细胞亚群或其它细胞群的正常免疫功能,即为“免疫正常化疗法”。2018年11月,NextCure与礼来达成1500万美元的合作协议,礼来通过使用NextCure专有的FIND-IO平台开发免疫肿瘤治疗。与此同时,NextCure使用FIND-IO平台发现了新靶点Siglec-15,并开发了其单抗(NC318),成为NextCure首个进入临床的药物。2019年11月,NextCure公布了NC318的1/2期临床阶段性数据,业界对其治疗PD-1抗体耐药患者寄予厚望,NextCure股价因此暴涨248%,市值冲过20亿美元大关(图1)。图1. NextCure股价走势图2022年12月,NextCure宣布由于疗效问题,全面终止其核心管线Siglec-15单抗NC318的开发工作。2023年3月,NextCure宣布裁员约37%,缩减研发管线,将资源投入到LAIR-2 Fc融合蛋白(NC410)以及与Legochem Biosciences合作的B7H4 ADC新药(LNCB74)上。而目前,NextCure的管线仅剩两款ADC药物,分别是上述的LNCB74及先声的SIM0505。而NextCure的股价在与先声的交易宣布后又进一步下跌了30%,目前市值仅剩1300万美元。一家十年前成立的明星I/O公司,如今沦落为靠引进项目“苟延残喘”的ADC公司,再次感叹创新药的十年河东十年河西。此外,据NextCure披露的财报显示,截至2025年Q1,其手头现金储备约5590万美元,仅够维持公司运营至2026年下半年。而在与先声的交易完成后,其现金储备将进一步减少,加上SIM0505的临床试验费用,在没有额外融资的情况下,公司可能在不到12个月内即将面临现金流断裂的窘境。NextCure目前市值显著低于其现金储备,从一个侧面反映了市场对其管线仅存的两款产品的悲观态度,特别是今年1月刚刚进入临床1期的LNCB74(B7H4-MMAE)。就在今年2月,由于临床疗效的原因,辉瑞宣布终止其B7H4-MMAE(Felmetatug vedotin)的进一步开发。3、ADC平台据先声再明于2024年10月公开的CDH6-ADC专利(WO2024213128)显示,其ADC平台沿用了第一三共的马来酰亚胺连接抗体半胱氨酸以及GGFG作为Linker(图2A)。图2. A:先声再明Linker/Payload;B:Exatecan;C:DXd;D:恒瑞;E:艾伯维;F:宜联;G:Seagen Payload结构示意图而先声的Payload结合了恒瑞与Seagen的设计(图2D&G),即在喜树碱的10/11号位引入亚甲二氧环,在7号位引入环丙基。而使用类似Payload的还有艾伯维(图2E)及宜联(图2F),目前有多款ADC(如ABBV-400、YL202等等)处于不同临床开发阶段。SIM0505已完成首批5例患者的给药,分为1.6 mpk与3.2 mpk两个剂量组。早期数据表明,1.6 mpk低剂量组已有患者达到部分缓解(PR),且整个队列尚未观察到任何间质性肺病(ILD)或≥3级治疗相关不良事件(TEAE)。在临床1期研究(NCT05029882)的剂量递增阶段,ABBV-400(cMET-ADC)的爬坡剂量范围为1.6-6.0mg/kg q3w,确定的最大耐受剂量(MTD)为3.0mg/kg q3w。在剂量扩展阶段,2.4mg/kg q3w和3.0mg/kg q3w剂量的ABBV-400具有可耐受和可管理的安全性特征,且抗肿瘤活性颇有前景。相对于3.0mg/kg,2.4mg/kg的长期耐受性似乎有改善,相对剂量强度较高,治疗相关不良事件发生率较低,因此2.4mg/kg很可能被定为推荐的2期剂量(RP2D)。YL202(Her3-ADC)在中、美同步开展的1期临床爬坡(已披露)共计入组55人,累计爬坡7个剂量组,剂量范围为0.5-5.5mg/kg Q3W,其中5.5mg/kg剂量组:出现一例DLT事件,为三级粒缺伴发热;4.0mg/kg剂量组:出现2例受试者因中性粒和血细胞减少死亡。目前,YL202集中在3.0mg/kg及以下剂量水平进行开发。据此推测,SIM0505可能需要在3.2 mpk剂量上下做更多的剂量探索以获得RP2D。4、CDH6-ADCCDH6(Cadherin 6)又名K-钙黏蛋白,属于II型钙粘蛋白,由三个不同结构域组成,一个含有五个钙粘蛋白序列的胞外结构域(ECD),一个跨膜区和一个胞内尾巴组成(图3)。图3. CDH6结构示意图CDH6在众多恶性肿瘤(如卵巢癌、小细胞肺癌、肾癌)中高表达,与CDH6蛋白表达水平低或缺失的病例相比,CDH6蛋白的过量表达预后更差。最早在临床探索CDH6-ADC的是诺华的NOV-13(HKT288),这是一款以微管抑制剂DM1为Payload的ADC,但因为毒性原因而止步于临床1期。目前处于临床阶段的CDH6-ADC前两位的,分别是默沙东与第一三共的DS-6000(图4A)及普众发现与昂阔医药的AMT-707(CUSP06)(图4B),分别处于临床3期及1期。图4. A:DS-6000;B:CUSP-06结构示意图此外,翰森的CDH6-ADC(HS-20124)已于2024年10月启动临床1期;齐鲁的CDH6-ADC(QLS5133)已于今年4月申请IND。5、现金流先声再明全称为海南先声再明医药股份有限公司,成立于2020年12月,主要在抗肿瘤领域(细胞疗法以及基因诊断及治疗技术除外)从事药品的研发、制造及销售。2021-2022年,先声再明实现年收入分别为11.75亿元、13.48亿元;税前亏损分别为3.29亿元、4.85亿元。2023-2024年,先声再明的年收入分别为15.76亿元、12.98亿元;税前亏损不详。先声再明作为一个含着银汤匙出生的”富二代“,在成立之初就有多款上市产品及丰富的研发管线。但从其历年财务数据可以看出,先声再明其实是一个”负二代“,其一直处于亏损状态,并且由于2024年的收入大幅下滑,预计其亏损显著加大。2024年2月,先声再明完成9.7亿人民币融资。其中,国投招商(先进制造)领投8亿元,中深新创投资1亿元,杏泽资本投资5000万美元,中和资本投资2000万元。此次融资投前估值75亿元,投后估值84.7亿元。由于先声再明是先声药业剥离的子公司,而受先声药业完全控股,这种股权结构在一级市场融资应该比较困难(很可能需要签对赌协议)。因此猜测,先声再明承受了来自董事会、投资人的巨大压力,要缩小亏损以达到扭亏为盈的目标,并为未来上市奠定基础。这也许能解释先声再明“贱卖”资产的原因,以较低的现金价格将自己的第一款(尚未得到充分临床验证的)ADC药物卖给一家很可能没有足够资金完成临床1期试验的美国Biotech。共建Biomedical创新生态圈!如何加入BiG会员?

抗体药物偶联物引进/卖出临床2期IPO临床1期

2025-06-10

·循因缉药

全球视野,深度视角各位亲爱的股东,大家早上好中午好晚上好!更快更全的更新在星球:<循因缉药 Elite>,加入方法如下。小编在这里!星球在这里!事情是这样的。2025年1月10日,Quanterix宣布收购Akoya Biosciences。根据协议,以1股Akoya股票置换0.318股Quanterix股票。随后,这一合并案引起了大股东的激烈反弹。Quanterix大股东急眼了因此,二者在2025年4月28日又对合并协议进行了修订。修订后,以1股Akoya股票置换0.1461股Quanterix股票+0.38美元现金。我们粗略计算,以2025年5月21日Quanterix的收盘价计算前协议Akoya 1股将得到1.53美元的权益,而修订后的方案,则能获得1.08美元权益。根据我们的观察,大股东似乎并未对此表示反对。就在我们以为尘埃就此落定之时,出事了。Akoya:富少横刀夺爱,我自坚守真爱2025年5月21日,Akoya给SEC提交了一份文件。文件显示,2025年5月20日 Akoya收到一份自发的收购邀约提案,提议以每股1.4美元的现金收购全部的Akoya股票。这一消息,随即引起了Quanterix大股东强烈关注。“听我一句劝,Akoya你把握不住”大股东Kent Lake发文表示,如果Quanterix要竞标Akoya的收购,至少要额外花费2000万美元的。意思很简单:“听我一句劝,Akoya你把握不住”Quanterix似乎也听劝,没有着急加筹码。这时候,坐不住的换成了Akoya。2025年6月2日,Akoya向SEC提交了一份文件。文件显示,Akoya跟欲“横刀夺爱”的金主爸爸“Party A”进行了接触。要求“提供一份草案性确定协议,以及Akoya要求改善未经请求的提议的条款,供Akoya董事会考虑,以确定该修订后的提议是否可能构成‘更优提议’”但是,Party A二话不说拒绝了Akoya的要求。且,撤回了原先的收购提案。Akoya:....此时,我有充分理由怀疑这个Party A是Akoya请过来的托。一看Quanterix不上当,直接闪人。因此,Akoya最后在文件中表示,我们仍然建议股东们批准跟Quanterix的合并。“我,欲从一而终”虽然不情不愿,但态度得拿出来。只是,Kent Lake会如何调侃,Quanterix会不会借机压价。咱们,只需屏息以待。END小编在这里!星球在这里!各位股东看了么?赞了么?转发了么?别忘了点赞。谢谢!所有内容均不作为投资建议,信息均来自公开资料,星球更新更快。近期文章:Agilent 2025Q2:超预期,说谢谢前CEO找了前夫来夺回前公司????燃石2025Q1:抠搜但有用FDA怂了!!美国LDT新规成为废纸!相关资料:注1:https://investors.akoyabio.com/static-files/be5f2e2b-2501-4930-8ef7-464ba158a045

并购

100 项与 Sohum Eyecare Centre 相关的药物交易

登录后查看更多信息

100 项与 Sohum Eyecare Centre 相关的转化医学

登录后查看更多信息

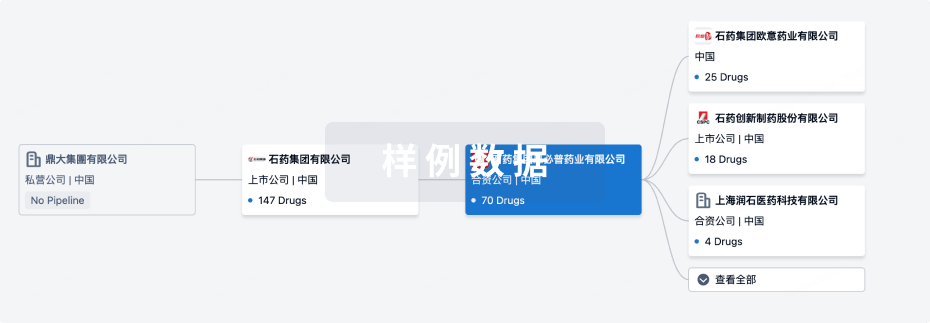

组织架构

使用我们的机构树数据加速您的研究。

登录

或

管线布局

2026年02月09日管线快照

无数据报导

登录后保持更新

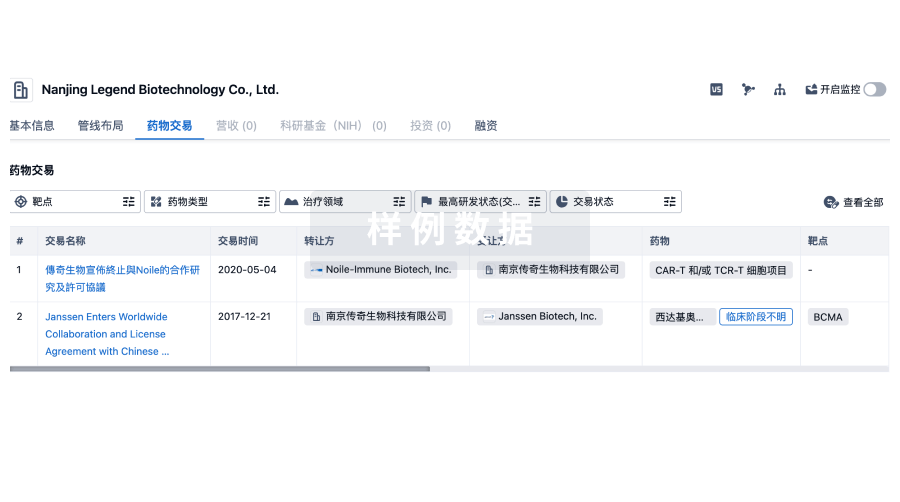

药物交易

使用我们的药物交易数据加速您的研究。

登录

或

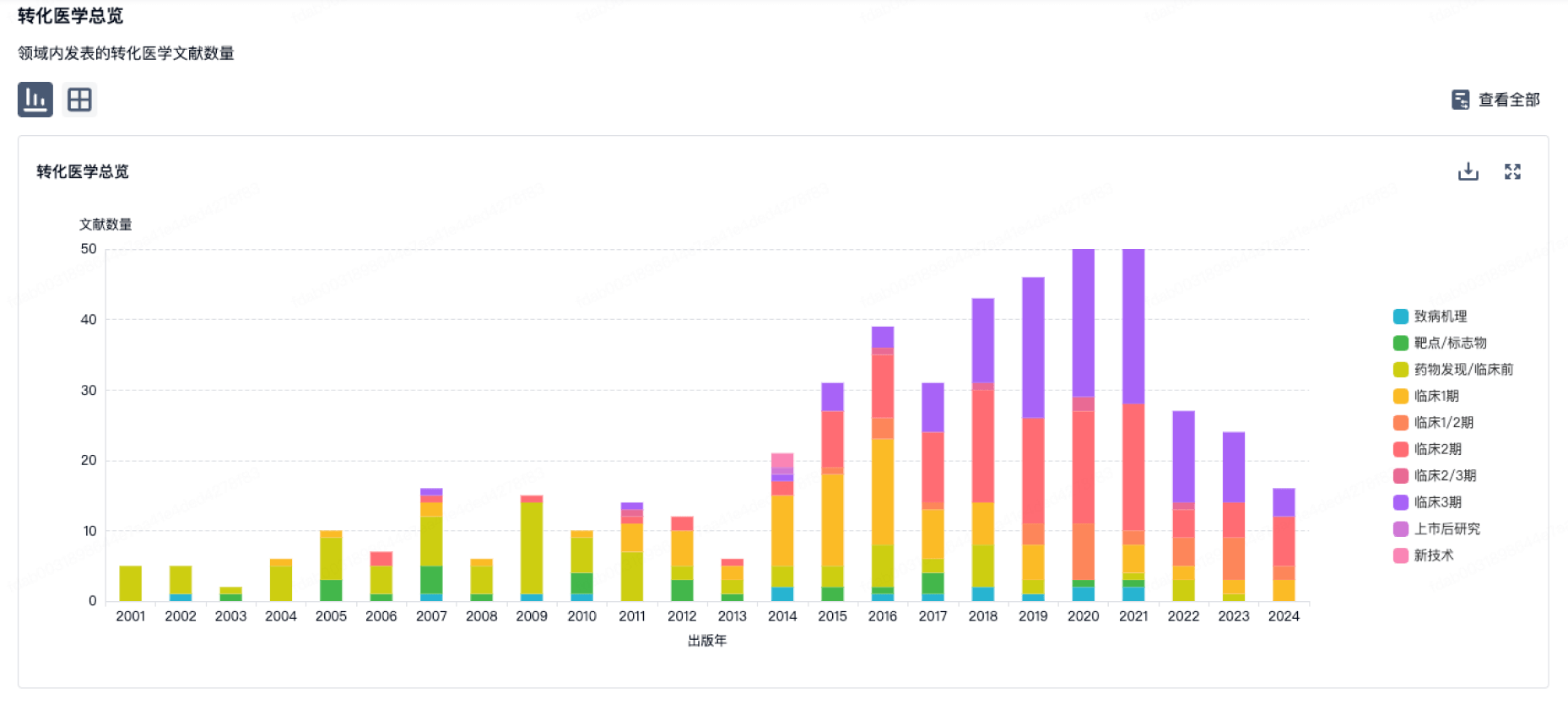

转化医学

使用我们的转化医学数据加速您的研究。

登录

或

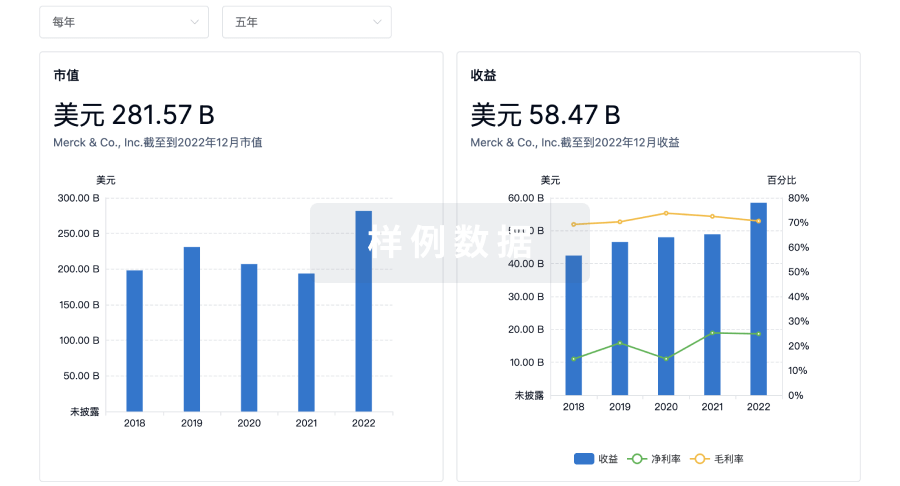

营收

使用 Synapse 探索超过 36 万个组织的财务状况。

登录

或

科研基金(NIH)

访问超过 200 万项资助和基金信息,以提升您的研究之旅。

登录

或

投资

深入了解从初创企业到成熟企业的最新公司投资动态。

登录

或

融资

发掘融资趋势以验证和推进您的投资机会。

登录

或

生物医药百科问答

全新生物医药AI Agent 覆盖科研全链路,让突破性发现快人一步

立即开始免费试用!

智慧芽新药情报库是智慧芽专为生命科学人士构建的基于AI的创新药情报平台,助您全方位提升您的研发与决策效率。

立即开始数据试用!

智慧芽新药库数据也通过智慧芽数据服务平台,以API或者数据包形式对外开放,助您更加充分利用智慧芽新药情报信息。

生物序列数据库

生物药研发创新

免费使用

化学结构数据库

小分子化药研发创新

免费使用