预约演示

更新于:2025-05-07

Kelan (Shanghai) Pharmaceutical Technology Co Ltd.

更新于:2025-05-07

概览

关联

100 项与 Kelan (Shanghai) Pharmaceutical Technology Co Ltd. 相关的临床结果

登录后查看更多信息

0 项与 Kelan (Shanghai) Pharmaceutical Technology Co Ltd. 相关的专利(医药)

登录后查看更多信息

26

项与 Kelan (Shanghai) Pharmaceutical Technology Co Ltd. 相关的新闻(医药)2025-03-23

·汇聚南药

3月21日,全球制药巨头阿斯利康官宣了其25亿美元在华投资计划,并达成多项重大研发与生产合作:包括两项总金额高达近81亿美元的重磅合作,以及与康泰生物合资共建其在华首个且唯一的疫苗生产基地,这标志着其在中国市场的进一步深度布局和对全球创新药研发的持续加码。

25亿美元:

建立北京全球战略研发中心

阿斯利康宣布将投资25亿美元在北京建立第六个全球战略研发中心,这也是其在中国的第二个研发中心。这项未来五年的投资计划是阿斯利康与北京市人民政府和北京经济技术开发区管理委员会战略合作伙伴关系的一部分。阿斯利康预计在北京的员工人数将增至1700人。

北京全球战略研发中心是继上海全球战略研发中心建立后,阿斯利康在中国建立的第二个全球战略研发中心,将以先进的人工智能和数据科学实验室为支撑,致力于推动药物早期研究和临床开发。新的研发中心将坐落于北京国际医药创新公园(BioPark),毗邻领先的生物科技企业、研究型医院以及国家药品监督管理局。

同时,阿斯利康在北京将开展一系列新的研发合作,其中包括与北京大学肿瘤医院在转化医学研究、数据科学和临床开发领域建立战略合作伙伴关系。阿斯利康还签署了两项合作与授权协议,包括与和铂医药达成多特异性抗体疗法的研发合作,以及与元思生肽达成大环肽类药物的开发合作。此外,阿斯利康还将与康泰生物成立一家新的合资企业。

46亿美元:

阿斯利康&和铂医药合作开发新一代多特异性抗体

和铂医药宣布与阿斯利康达成全球战略合作,双方将共同研发针对免疫性疾病、肿瘤及其他多种疾病的新一代多特异性抗体疗法。此次战略合作内容涵盖基于和铂医药专有的Harbour Mice®全人源抗体技术平台在多治疗领域的多项目授权许可协议,以及阿斯利康对和铂医药的1.05亿美元股权投资。

根据协议条款,阿斯利康将获得两项临床前免疫学项目的授权许可选择权,并将提名更多靶点由和铂医药开发新一代多特异性抗体疗法。阿斯利康可行使选择权以推进这些项目进入临床开发阶段。

战略合作初期将聚焦现有研发项目,未来还将继续拓展至更多项目合作。和铂医药将获得总计1.75亿美元的首付款、近期里程碑付款和额外新增项目的选择权行使费,以及最高达44亿美元的研发及商业里程碑付款,外加基于未来产品净销售额的分级特许权使用费。此外,双方还可选择在未来五年内将更多项目纳入合作范围,并可在双方同意的情况下将协议期限再延长五年。

此外,和铂医药与阿斯利康订立股份认购协议,据此,公司已有条件同意向阿斯利康配发及发行认购股份,而阿斯利康有条件同意认购股份,认购价为每股1.38美元(相当于每股约10.74港元)。假设于本公告日期至完成日期期间公司已发行股本并无其他变动,认购股份占经配发及发行认购股份而扩大后公司已发行股本(不包括库存股份)的9.15%。认购事项所得款项总额将约为1.05亿美元(相当于约8.19亿港元),将用于集团的研发、营运及一般营运资金需求。

为了推进本协议下的合作项目及双方更多其他合作,和铂医药将在中国北京与阿斯利康共建一个创新中心。

35亿美元:

阿斯利康&元思生肽,加速全球首创大环肽类药物开发

创新口服大环肽药物研发企业元思生肽 (Syneron Bio)宣布与全球医药龙头企业阿斯利康(Astra Zeneca)达成战略合作,共同开发针对慢性疾病的全球首创大环肽类药物。根据协议,阿斯利康将获得元思生肽的Synova™原创技术平台使用权。该智能化高通量大环肽药物研发平台将助力推进针对罕见病、自身免疫及代谢疾病等慢性疾病的创新药研发。

根据协议条款,阿斯利康将支付7500万美元首付款及近期里程碑付款、总计可达34亿美元的研发及商业化里程碑付款,并根据全球销售额支付分级特许权使用费。此外,阿斯利康还将对元思生肽进行股权投资。元思生肽计划通过此次合作扩建其北京研发中心。

Syneron Bio (元思生肽) 是一家致力于开发新型大环肽药物的生物科技公司,公司利用独有的Synova™平台技术建立了丰富而差异化的大环肽药物管线,为全球肿瘤及慢病领域患者提供突破性的治疗方案。Syneron Bio核心团队具有丰富的药物研发经验及国际一流的数据科学技术能力。公司在不到三年的时间里完成了多轮股权融资,投资人涵盖多家知名风险投资基金。

4亿美元:

阿斯利康&康泰生物设立合资公司

康泰生物3月21日晚间公告,公司拟与阿斯利康聚焦疫苗建立深度战略合作伙伴关系,并在北京经济技术开发区设立合资公司,作为在中国开发创新疫苗的平台,面向中国市场和新兴市场供应疫苗。该合资公司注册资本预计3.45亿人民币,康泰生物与阿斯利康分别持有50%的股权,合资公司的投资总额预计约4亿美元(约合29亿人民币)。合资公司也将成为阿斯利康在中国首个且唯一的疫苗生产基地。

该基地相关的疫苗预计包括阿斯利康的呼吸道合胞病毒(RSV)和人偏肺病毒(hMPV)的在研组合疫苗(也称为IVX-A12)及其他创新产品。公告称,本次合作主要聚焦在创新疫苗领域开展合作,有助于增强公司的创新能力,提升公司核心竞争力,深化公司在疫苗领域的战略布局。

康泰生物与阿斯利康的合作早在2020年就已开始,当时双方就新冠疫苗达成了授权合作,康泰生物获得了阿斯利康与牛津大学合作的腺病毒载体新冠疫苗AZD1222在中国内地市场的研发、生产及商业化的独家授权。此次合资公司的成立,标志着双方合作的进一步深化,将共同致力于呼吸道疾病和其他传染性疾病的创新疫苗开发。

阿斯利康与国内药企合作历程

一、早期布局:开启在华合作之路

深耕中国市场是阿斯利康一项长远的战略布局。阿斯利康早在多年前就开始布局中国市场,2011年,阿斯利康与和黄医药达成合作,共同开发和商业化赛沃替尼,这标志着阿斯利康在中国市场的早期合作布局。此后,阿斯利康不断深化与中国本土企业的合作,通过引进创新药物和技术,推动中国医药市场的发展。

二、加速合作:大额授权与投资并举

2024年,阿斯利康与国内药企的合作进入加速期,多笔大额授权合作相继落地。例如,阿斯利康与科伦博泰达成合作,引进其靶向TROP2的抗体药物偶联物(ADC)芦康沙妥珠单抗,支付了4700万美元的预付款,并承诺高达13.6亿美元的里程碑付款。2024年3月,阿斯利康在无锡投资4.75亿美元新建小分子药物工厂,此外,阿斯利康还与礼新医药、珂阑医药、诚益生物等在肿瘤和慢性疾病领域的创新研发上达成了多项全球合作,累计总金额超过85亿美元。这不仅展示了阿斯利康对中国市场的信心,也为其后续合作奠定了坚实基础。

三、多领域合作:覆盖肿瘤与慢性疾病

阿斯利康与国内药企的合作涵盖了肿瘤、慢性疾病等多个领域。2021年,阿斯利康与君实生物达成战略合作,获得抗PD-1单抗药物特瑞普利单抗注射液在中国大陆地区非核心市场的推广权,以及后续获批上市的尿路上皮癌适应症的全国独家推广权。此外,阿斯利康还与德琪医药、上海和誉生物医药科技有限公司、宁波泰康医药科技有限公司等达成多项全球性独家授权协议,共同开发小分子抗肿瘤药物。这些合作不仅丰富了阿斯利康的产品管线,也为国内药企提供了资金和技术支持。

四、收购与股权投资:深度绑定本土创新

阿斯利康通过股权投资与国内药企深度绑定,推动创新药物的研发和商业化。2023年12月,阿斯利康以12亿美元完成对亘喜生物的全资收购,标志着中国Biotech首次被外资药企整体收购。2025年2月20日,阿斯利康宣布以约1.6亿美元收购珐博进中国,并获得罗沙司他在中国的独家权利。这些股权投资不仅为国内药企提供了强大的资金支持,也使阿斯利康能够更深入地参与其未来发展。

总结

2025年,MNC与国内药企的授权合作持续火热,成为生物医药行业的重要趋势。一方面,国内创新药企凭借丰富的研发管线和不断增强的创新能力,吸引了众多MNC的关注。例如,信达生物DLL3 ADC新药IBI3009的全球权益授权给罗氏,交易金额超10亿美元;另一方面,MNC与中国药企的合作模式逐渐从单一的产品授权扩展到“产品授权+股权投资”的深度绑定。例如,2024年,亚盛医药与武田达成价值13亿美元的独家授权,并获7500万美元投资。这些案例表明,MNC正通过“产品授权+股权投资”的双重模式,深度参与中国药企的创新研发和商业化进程。

参考资料:公司公告

喜欢我们文章的朋友点个“在看”和“赞”吧,不然微信推送规则改变,有可能每天都会错过我们哦~

免责声明

“汇聚南药”公众号所转载文章来源于其他公众号平台,主要目的在于分享行业相关知识,传递当前最新资讯。图片、文章版权均属于原作者所有,如有侵权,请在留言栏及时告知,我们会在24小时内删除相关信息。

信息来源:药事纵横

往期推荐

本平台不对转载文章的观点负责,文章所包含内容的准确性、可靠性或完整性提供任何明示暗示的保证。

引进/卖出疫苗医药出海

2025-03-11

2025年开局,中国医疗健康产业在资本寒冬中依旧展现出了韧劲。

医药魔方InvestGo投融资数据库显示,即使在春节假期的影响下,2月份,仍有超150家机构在中国医疗健康一级市场上出手,总计出现了80起融资事件,披露总金额达43.8亿元。

在这些活跃的机构里,复健资本、龙磐投资、启明创投、上实资本、国投创业、比邻星创投和水木创投在2月份出手次数最多,其中启明创投、上实资本和国投创业还总计在6起融资事件中领投。

值得注意的是,相较于1月份的超80家机构,2月份出手的机构数量翻了一番。其中,国资、企业方(CVC)是不可忽视的身影,在频繁出手的同时,它们也贡献了多起超亿元融资。

而从这些机构出手的领域来看,创新药、医疗器械依旧是两大主要融资阵地,总计获得26.3亿元融资,占总金额比例超60%。2月份,AI医疗领域则有6起融资事件,与二级市场的股价暴涨相比,一级市场上,AI医疗的火则尚未完全点燃。

医疗器械有多吸金?

具体来看,2月份医疗器械领域的融资情况已经大幅反超创新药,总计融资32起,总额约为20.1亿元,同比增长14%和75%。这意味着投资人对更具稳定增长性的医疗器械领域有着更大的市场信心。

近些年,在政策扶持与资本助推下,国产医疗器械在加速打破进口垄断的同时,也在朝着技术前沿性和精准治疗前进。有赖于硬科技、国际化和国产替代三大特点,医疗器械领域有9个项目都拿到了超亿元融资,占比达56%。

启明创投参与的两起项目融资,都诠释了这些特点。其中,启明创投、礼来亚洲基金和奥博资本领投的阶梯医疗,凭借3.5亿元的B轮融资位列2月份融资前三。而这一笔融资,亦是中国侵入式脑机接口行业历史上最大的一笔。

阶梯医疗能够拿下如此巨额融资,与其所在的脑机接口赛道迅猛发展相关。与马斯克的Neuralink一样,阶梯医疗选择的是技术难度最大的侵入式脑机接口路径,并且研制出了中国首款符合医疗器械标准的高通量侵入式脑机接口系统,也是中国首个完成注册性检验的侵入式脑机接口产品。

启明创投另一项领投的项目是诺美新创,该公司于2月14日获得超3亿元融资,专注于耳鼻喉及颅脊外科医疗器械研发。在器械4.0时代,整合与创新成为行业主旋律。而诺美新创历经十年发展,经历4次战略性并购,逐渐成长为今日风口的“弄潮儿”。

目前,诺美新创的产品畅销全球40多个国家和地区,覆盖超过3000家医院,其中大部分为耳鼻喉专科医院及三甲医院。其主要产品的市场占有率超过30%。启明创投主管合伙人胡旭波就曾在此前的采访中表示,他们看好有创新力、产品有全球化布局且团队积极探索全球化的医疗器械公司。诺美新创无疑符合启明创投的审美。

龙磐投资和上实资本则联合领投了赛德迪康的超亿元B轮融资。两家机构都对再生医学领域显露了明显的兴趣。除了专注于组织工程支架材料研发的赛德迪康外,上实资本旗下的上海生物医药基金还领投了微知卓生物2亿元的B+轮融资,现有股东龙磐投资继续支持。

近年来,作为生物技术最前沿的关键技术,再生医学行业受到各级政府的高度重视和国家产业政策的重点支持,相关部门陆续出台了多项政策,鼓励再生医学行业发展与创新。也正是在此支持下,再生医学企业陆续完成融资,2024年,更有佰傲再生医学完成了数亿元的C轮融资。

CGT的风继续吹

在尚未完全回暖的创新药领域,出手“谨慎”的机构们,优选的赛道则是CGT。2月份的17起创新药融资事件里,有6家机构投出了6个CGT赛道的项目。

这一趋势似乎延续了2024年CGT赛道的火热。医药魔方InvestGo投融资数据库显示,2024年,无论海内外,投资机构出手次数最多的赛道里,细胞疗法皆是榜上有名。

图片来源:《2024医疗健康领域投融资年度盘点》

其中,机构大佬软银,同样看上了这一赛道,并以8000万元投资了一家名为优恺泽的药企。要知道,2021年以后,软银就再没有在中国创新药领域出手,此番“重出江湖”便选择了优恺泽,看中的则是通用型CAR-T的市场前景——能够解决自体CAR-T生产成本高、生产时间长等瓶颈。

不过,不同于常规的融资方式,软银此番入场更像是一场国内版“NewCo”。根据当时的协议,科济药业将通用型BCMA CAR-T细胞产品、通用型CD19/CD20 CAR-T细胞产品的中国内地权益授予优恺泽,珠海软银欣创则是投资8000万元进行注册资本认购。投资完成后,科济药业对优恺泽股权稀释至92%,而珠海软银欣创则是获得优恺泽8%股权。

受优恺泽获得软银押注消息的影响,科济药业当天早盘股价上涨22.83%。事实上,二级市场上,CGT赛道同样“好消息”不断——特宝生物全资子公司伯赛基因收购了九天生物部分资产,好加速创新基因治疗产品的开发和应用,药明康德则增资了全资子公司上海药明生基医药科技有限公司,将注册资本从1亿元一下提到6亿元。

不过,相比医疗器械领域,2月上榜融资超亿元名单的创新药企只有3家,分别为珂阑医药、凯米生物和蓝纳成生物。而这三个项目的共同点是不仅有足够的市场空间,且用技术创新解决了这些领域中的关键瓶颈,亦或是填补了未被满足的临床需求。

2月份出手次数跻身前列的国投创业,便押注了其中两家——珂阑医药和凯米生物,且均为领投方。国投创业成立于2016年,是国投集团以市场化方式独立运营的基金管理公司,目前管理规模300亿元。这家机构的投资轮次集中在A轮及以前,贯彻投早投小投硬科技的理念。

聚焦到具体项目,珂阑医药立足于糖脂代谢领域的前沿科研,聚焦胆固醇代谢通路中成药性高的创新性靶点,开展针对代谢性疾病(高脂血症、肥胖症、糖尿病、动脉粥样硬化症以及MASH)等重大疾病的创新药研发。

据悉,珂阑医药原研项目转化来自宋保亮院士实验室。宋院士深耕代谢领域超过二十年,是国际糖脂代谢领域公认的专家,多项学术研究成果被收录入高等学科经典教材,大量文章发表于Nature、Science、Cell等顶尖学术期刊。

凯米生物赢得资本押注的逻辑与珂阑医药相似。国投创业就曾表示,肿瘤治疗性疫苗的监管红利与临床需求双重爆发,冷肿瘤免疫疗法的突破是行业制高点。凯米生物的SynNeogen®平台从“冷肿瘤免疫激活”这一底层逻辑切入,有望解决治疗性疫苗的抗原递送与免疫耐受两大开发难题。

37支国家队和CVC进场

国投创业和上实资本在2月份的出手表现,仅仅是国家队和CVC进场生物医药的一个缩影。

据医药魔方Invest统计,2月份出手的超150多家机构中,有37家国家队和CVC进场,总计投资了36个项目。

国家队方面,国投创业和上实资本是其中出手最多的两家,其余以各地政府基金为主,包括青创投、甘肃科技投资集团、徐州产投、浦东创投和锡创投等26家机构。不过,从被投项目来看,各支国家队的审美不尽相同,涵盖了从早期到中后期轮次的项目。

其中,甘肃科技投资集团参投了合成生物学公司瑞德林的超5亿元C轮融资。而瑞德林融资也是2月有披露融资金额里,拿下最多融资的一家。青创投参投了特医食品公司圣桐特医超4亿元的B+轮融资。徐州产投则参投了心理健康赛道的好心情,该公司在当月完成了数亿元的D轮融资。

与此同时,在这多达80起融资里,CVC的身影同样瞩目。南息生物、九安医疗、东诚药业和凯莱英都参与了超亿元融资的项目,参投方向则主要由各家企业的业务布局来定。

其中,凯莱英出资3亿元的海河凯莱英基金和南息生物,参投了嘉树医疗的数亿元B轮投资。而这家开发“先进自我给药装置”整体解决方案的公司,客户正是国内外药企。目前,它已经与国内外多家药企的创新产品共同进入上市申报阶段。

蓝纳成生物的1.5亿元战略融资,则与其控股母公司东诚药业的核药业务相关。自2015年起,以原料药起家的东诚药业,通过收购云克、安迪科以及成立创新核药蓝纳成生物,打造了一个核药全产业链网络。

而在原料药业绩承压的情况下,核药业务已成了东诚药业的新增长点。东诚药业此番增资蓝纳成生物,看重的便是其创新诊断及治疗核药已进入收获期,有望给东诚药业带来巨大业绩弹性。

曾经的“妖股”九安医疗,则在自己的投资帝国里再下一城,押注下一个数十亿美金级赛道。其参投的恒宇医疗,致力于为医患提供以影像类产品为基础的泛血管一体化解决方案。近年来,国内血管介入精准诊疗技术发展较快。恒宇医疗是国内领先的同时拥有超声、光学等技术平台并以此持续开发创新产品的企业。

事实上,曾因疫情迎来业绩暴涨的九安医疗,如今在业绩回落后急需寻找新的增长点。除了产品开发和拓展市场外,它的另一个抓手是投资。

近些年,接下新冠疫情“泼天富贵”的它,正逐步构建起一个投资帝国。2023年6月,九安医疗决定将九安香港有限公司作为专门投资子公司,与此同时,它开始密集与外部专业机构共同设立私募基金、创业投资基金和股权投资基金,其投资的方向也非常明确,即科技创新——硬科技、医疗大健康、AI、生物制造、新能源等,皆是其押注的方向。

如今,我们可以在九安医疗的投资组合里看到小米集团、小鹏汽车,以及恒宇医疗等企业的身影。而这样的投资版图,也确实给九安医疗带来了投资回报。2024年,投资业务收入已是九安医疗业绩改善的一个重要因素。

事实上,从2月份乃至1月份投资者出手的情况来看,在当下尚未回暖,仍充满不确定性的市场环境里,无论是出于机构“审美”还是CVC各自的业务需求也好,押注有创新潜力的硬科技领域已是行业共识。国家正在推动设立的1万亿国家创业投资引导基金,亦是遵循这一路线。可以预见,随着更多机构坚定出手,寒冬中也有望孕育出更具生命力的产业春天。

推荐阅读

1万亿,创投引导基金砸向生物医药

81家风投出手104亿元!启明创投、礼来亚洲等开年积极投资医疗健康

Copyright © 2025 PHARMCUBE. All Rights Reserved.

欢迎转发分享及合理引用,引用时请在显要位置标明文章来源;如需转载,请给微信公众号后台留言或发送消息,并注明公众号名称及ID。

免责申明:本微信文章中的信息仅供一般参考之用,不可直接作为决策内容,医药魔方不对任何主体因使用本文内容而导致的任何损失承担责任。

并购

2025-03-07

3月6日,国家发展和改革委员会主任郑栅洁透露,国家将组建国家创业投资引导基金,带动地方资金、社会资本近1万亿元。这支基金设立的目的,旨在解决科创企业发展初期普遍面临的资金短缺问题,更好发挥创业投资支持科技创新的重要作用。

从公开报道的信息来看,如此“航母级”基金聚焦的方向是硬科技,细分到具体领域,生物医药科技型企业,也在基金锁定的范畴当中。

据悉,这支引导基金将通过市场化方式投资种子期、初创期企业,适当兼顾早中期中小微企业,支撑原创性、颠覆性技术创新和关键核心技术攻关,培育发展战略性新兴产业和未来产业。

而与其它股权投资基金相比,国家创业投资引导基金坚持长周期,存续期可达到20年。

国家队“托举”生物医药

事实上,近两年的生科资本寒冬里,政府/国资系基金已是生物医药融资的主要支撑。医药魔方InvestGo投融资数据库显示,2025年的前两个月里,政府/国资系基金出手频繁,其中,仅锡创投、广州产投、顺禧基金、横琴金投、上实资本和国投创业便总计参与投资20次。

截至2月底,锡创投是国内最活跃的国家队代表。这家负责管理无锡市政府引导基金和锡山区引导基金的机构,总计投出了5个项目。而从其目前出手的项目来看,投向赛道集中在AI和高端智能设备,属于“硬科技”的范围。

1月份,锡创投分别参投了英矽智能的战略投资和涂深智合的A+轮融资,两家均为AI制药公司。随后3次出手则都瞄准医疗器械领域,分别是AI影像公司赛博派科技、手术机器人公司英达通和微创及无创能量医学整体解决方案提供商威脉医疗。其中,锡创投和苏州锦昇资本共同领投了威脉医疗数千万元的B+轮融资。

广州产投延续了对细胞和基因疗法,以及高端医疗设备,尤其是解决“卡脖子”技术公司的关注。今年前2个月,它参投了基因编辑公司微光基因的千万级Pre-A轮融资、脑机接口新锐公司析芒医疗的天使+轮融资、仪器设备公司微纯生物科技的战略投资和AI智能听助器公司苏州博音听力的近亿元B轮融资。

上实资本则集中在再生医学领域,投资了赛德迪康和人工器官开发公司微知卓生物。而相较于上述几家,顺禧基金、横琴金投则更为集中在创新药赛道。

前两个月,顺禧基金二次投资了小分子药物研发公司普祺医药,横琴金投参与了星联肽生物的1亿元Pre-A轮融资,这是一家由复健资本和药明康德联合孵化的多肽偶联药物研发公司。

国投创业则领投了珂阑医药和凯米生物,均为A轮阶段进场。回顾2023年和2024年,国投创业总计投资了11个项目,其中便有多达7个项目是领投。

国投创业成立于2016年,是国投集团以市场化方式独立运营的基金管理公司,目前管理规模300亿元。秉承着“服务国家创新战略,聚焦科技成果转化”的宗旨,这家机构的投资轮次集中在A轮及以前,贯彻投早投小投硬科技的理念。

各地放大招

值得注意的是,在“航母级”的国家创业投资引导基金出现前,全国各大生物医药高地都已陆续放出大招。

无锡先是推出40亿元规模的生物医药(无锡)产业专项母基金,紧接着是总规模50亿元的国风投(无锡)生物科技基金于2024年启动投资;苏州则有60亿规模的江苏省生物医药(苏州)产业专项母基金落地,强调要做“时间的朋友”,围绕生物医药领域投早投小投硬科技。

2024年7月,上海拟设立总规模890亿元的三只产业先导母基金,其中有215亿元将投向生物医药领域,涵盖创新药物及高端制剂、高端医疗器械、生物技术、高端制药装备等领域。

而从基金的方向上来看,215亿元的生物医药基金“投早投小”,目的在于通过早期投资和对初创企业的支持,促进产业链的补链强链,确保产业关键环节不被国外垄断。与此同时,这支基金还将促进并购整合,从而优化资源配置,提高行业集中度,增强上海生物医药企业核心竞争力。

据悉,上海国经共计拟出资400亿元,位列第一;上海浦东拟出资137.5亿元;国泰君安和海通证券两家机构各拟出资10亿元。

2024年年底,北京亦庄宣布,规模为100亿元的北京经济技术开发区(北京亦庄)政府投资引导基金二期将正式设立。针对生物技术与大健康产业,二期基金将出资设立生物医药专项基金。

到了今年2月份,湖北省也出手,其投资引导基金支持设立的总规模10亿元湖北泰誉五期生命健康产业投资基金正式落地。基金管理人为泰煜投资。

据悉,该基金由湖北省政府投资引导基金与杭州泰煜投资公司发起设立,创始合伙人纪添荣博士先后就职于北京协和医院、杨森、罗氏、百特等多个跨国企业。基金首期规模2.6亿元,其中省级认缴出资5000万元,占比19.2%,主要投向医疗器械、创新药、CRO和生物技术等生命健康领域。

可以预见,随着国家创业投资引导基金以万亿级体量、20年长周期资本注入硬科技领域,叠加地方资金与社会资本协同发力,中国生物医药行业有望迈向更高的台阶。

推荐阅读

华润、招商局、上药…国家队进场托底中国医药

超60家医药耐心资本跑步进场,谁砸钱最猛?

Copyright © 2025 PHARMCUBE. All Rights Reserved.

欢迎转发分享及合理引用,引用时请在显要位置标明文章来源;如需转载,请给微信公众号后台留言或发送消息,并注明公众号名称及ID。

免责申明:本微信文章中的信息仅供一般参考之用,不可直接作为决策内容,医药魔方不对任何主体因使用本文内容而导致的任何损失承担责任。

基因疗法细胞疗法核酸药物

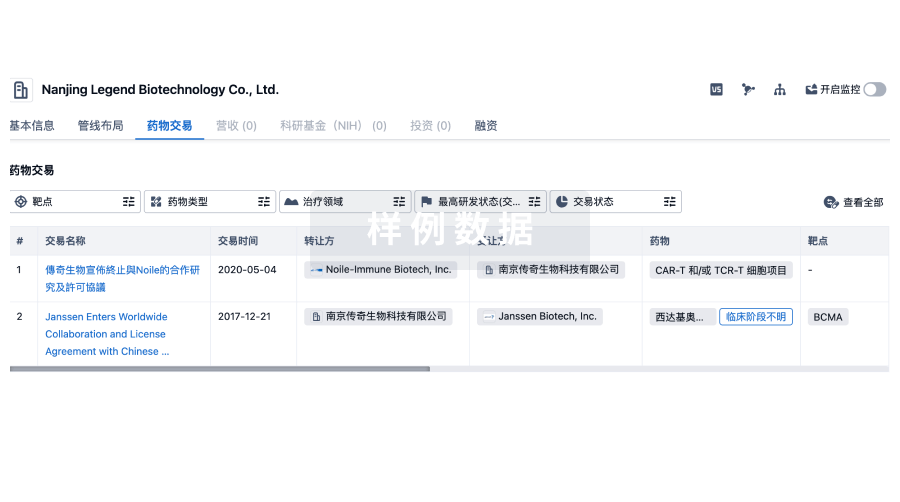

100 项与 Kelan (Shanghai) Pharmaceutical Technology Co Ltd. 相关的药物交易

登录后查看更多信息

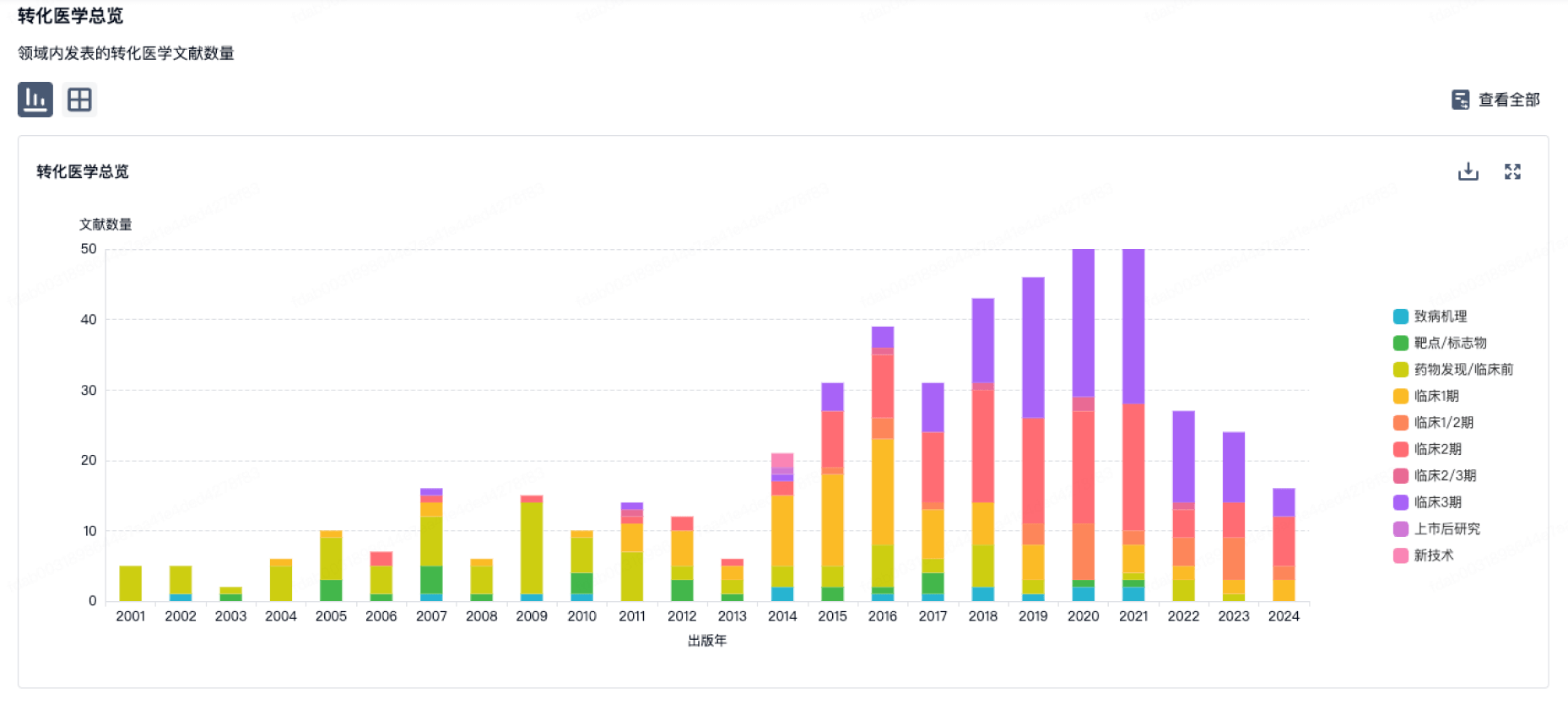

100 项与 Kelan (Shanghai) Pharmaceutical Technology Co Ltd. 相关的转化医学

登录后查看更多信息

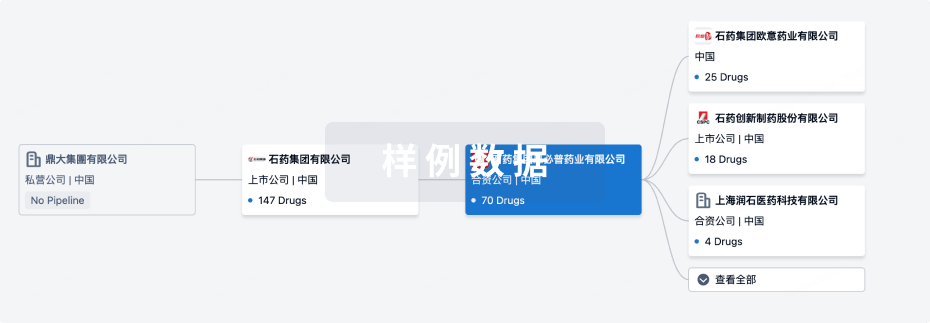

组织架构

使用我们的机构树数据加速您的研究。

登录

或

管线布局

2026年02月09日管线快照

无数据报导

登录后保持更新

药物交易

使用我们的药物交易数据加速您的研究。

登录

或

转化医学

使用我们的转化医学数据加速您的研究。

登录

或

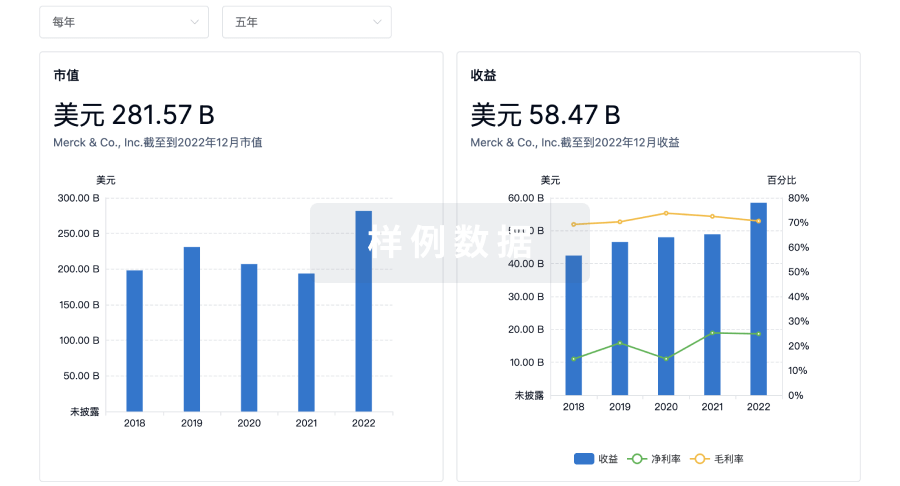

营收

使用 Synapse 探索超过 36 万个组织的财务状况。

登录

或

科研基金(NIH)

访问超过 200 万项资助和基金信息,以提升您的研究之旅。

登录

或

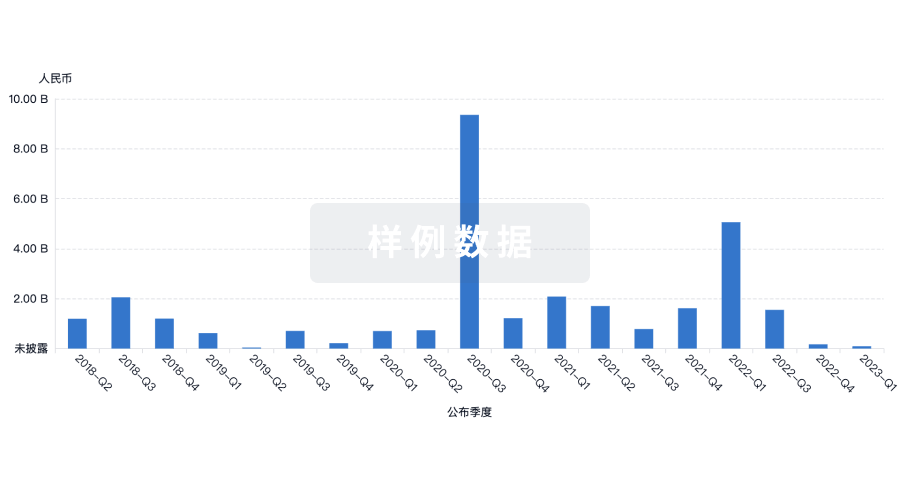

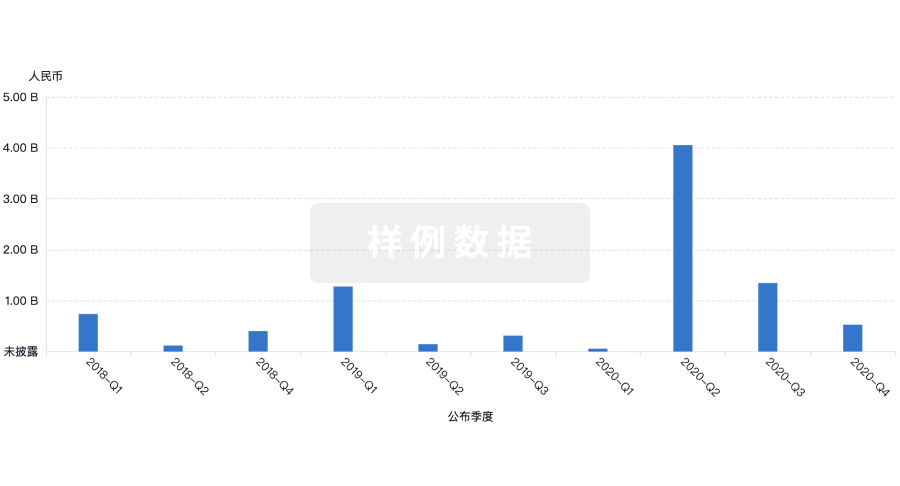

投资

深入了解从初创企业到成熟企业的最新公司投资动态。

登录

或

融资

发掘融资趋势以验证和推进您的投资机会。

登录

或

生物医药百科问答

全新生物医药AI Agent 覆盖科研全链路,让突破性发现快人一步

立即开始免费试用!

智慧芽新药情报库是智慧芽专为生命科学人士构建的基于AI的创新药情报平台,助您全方位提升您的研发与决策效率。

立即开始数据试用!

智慧芽新药库数据也通过智慧芽数据服务平台,以API或者数据包形式对外开放,助您更加充分利用智慧芽新药情报信息。

生物序列数据库

生物药研发创新

免费使用

化学结构数据库

小分子化药研发创新

免费使用