预约演示

更新于:2025-07-06

Medco Technology Co., Ltd.

更新于:2025-07-06

概览

关联

100 项与 麦得科科技有限公司 相关的临床结果

登录后查看更多信息

0 项与 麦得科科技有限公司 相关的专利(医药)

登录后查看更多信息

14

项与 麦得科科技有限公司 相关的新闻(医药)2024-10-14

企业榜:89个项目获投

9月份生物医药行业融资事件TOP30

来源:火石创造产业数据中心

根据火石创造产业数据中心,本月全国生物医药领域(不算拟收购、被收购、定增、挂牌上市)共发生了89起投融资事件,累计披露金额超过15.01亿元。

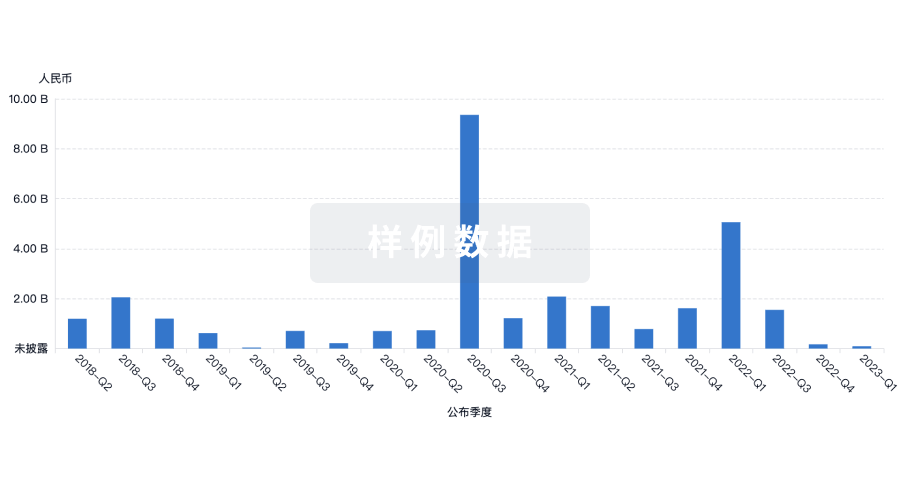

图:近9月融资情况

来源:火石创造产业数据中心

单笔融资金额超过亿元的案例9起,合计融资金额高达12.51亿元,占本月融资规模总额的83.29%。

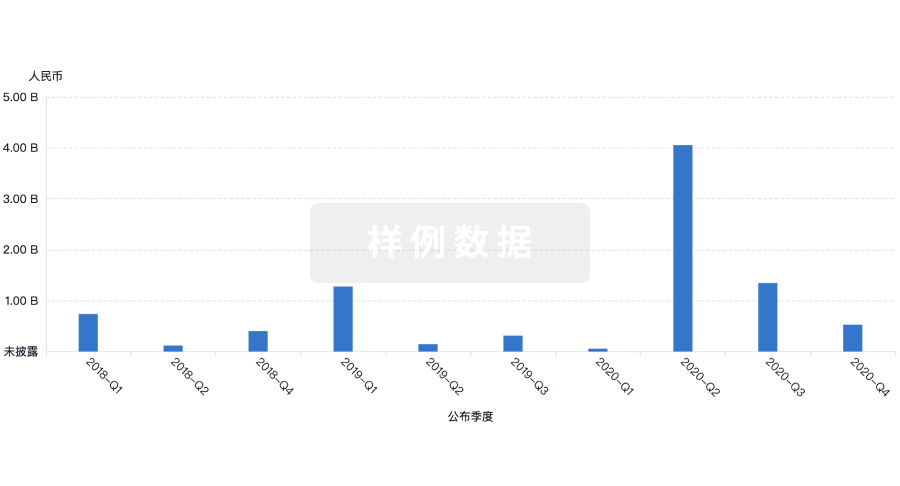

图:本月融资金额分布情况

来源:火石创造产业数据中心

从融资轮次上看,本月融资事件大多集中在A轮,共有19个项目获投。从融资金额来看,B轮融资获得最高融资金额4.10亿元,占总体融资金额的27.31%;其次,战略融资也获得了较高融资金额3.01亿元,占总体融资金额的20.04%。

图:本月各轮次融资数量及金额

来源:火石创造产业数据中心

机构榜:高瓴资本领衔

9月份活跃投资机构

来源:火石创造产业数据中心

区域榜:江苏融资事件数最多,浙江融资金额领跑

本月融资项目主要分布在江苏省(20起)和上海市(17起)。从融资金额来看,浙江省最为突出,融资金额高达4.80亿元,占总融资金额的31.97%;其次,江苏省也较为突出,融资金额达3.44亿元,占总融资金额的22.91%。

图:本月各地区融资数量及金额

来源:火石创造产业数据中心

最值得关注的融资项目

君合盟:2.5亿人民币B+轮融资

君合盟继今年5月底获得上市公司通化东宝1亿元B轮融资后,仅时隔3个多月,再次完成超2亿元B+轮融资,累计融资金额近3.5亿元。B+轮融资由国投创合领投,弘盛资本、元禾控股、新氧集团跟投。本轮融资募集资金将主要用于进一步推进公司在研产品管线开发,深化严肃医疗及消费医疗领域布局,加快公司产品管线产业化落地及商业化推广。

君合盟成立于2020年11月,是一家专注于重组蛋白创新药物及合成生物学领域创新产品开发的生物科技公司,凭借多年的重组蛋白药物研发及产业化经验,实现了覆盖产品开发全流程的核心技术、平台、及人才的积淀,形成了一套完整的技术及产品开发体系。

麦得科科技:2亿人民币B轮融资

麦得科科技宣布成功完成近2亿元人民币的B轮融资。本轮融资由和达浙江省“4+1”生物医药与高端器械基金、山蓝资本以及老股东德诚资本共同参与,华兴资本担任独家财务顾问。资金将主要用于推动现有产品管线的注册申报和市场推广。

麦得科科技专注于为眼科医疗领域提供全周期解决方案,经过数十年的中美商业及研发经验积累,推出了包括近视屈光晶体MPL、白内障人工晶体IOL以及近视矫正离焦镜在内的多款核心产品,通过多学科交叉互动合力形成丰富管线。

健适医疗:获2500万美元战略投资

全球领先的医疗技术公司爱德华生命科学宣布对健适医疗进行战略投资,投资金额达2500万美元,将“中国制造”输出海外市场,进一步增强了企业产品研发能力和发展运营模式。

健适医疗是国内一家新兴的医疗科技企业,聚焦微创外科、血管介入和结构性心脏病三大疾病领域,已成为相关领域的本土领导品牌。健适医疗拥有多款具领先优势的产品,是国内首个获批电动腔镜吻合器、抗菌缝线、颅内取栓支架、及介入主动脉瓣膜等高科技器械产品的本土企业。截至目前,健适的产品已进入国内2000多家大中型医院,产品远销欧洲、美洲和韩国等国际市场。

玖谊源粒子:完成1.2亿人民币C轮融资

玖谊源粒子宣布完成C轮融资,投资方包括上海联和投资、海望资本和联影医疗。

玖谊源是一家核技术应用领域的军民融合企业,是以中物院流体物理研究所科学家为核心,从事核医学设备研发制造的高科技企业。玖谊源以中国首台全自主研发PET-CT用回旋加速器助力高端核医学国产化进程,并为全球广大癌症患者、癌症高危人群提供先进的诊疗方案。

本文转载自火石创造/火石产业数据通

免责声明

本文系转载,仅做分享之用,不代表平台观点。图片、文章、字体等版权均属于原作者所有,如有侵权请告知,我们会及时处理。

------------------------------

「长按」二维码添加小达「进群」

与更多行业伙伴共探市场前沿资讯

艾美达医药咨询

艾美达(北京)医药信息咨询有限公司,成立于2014年4月,是一家专业的医药行业咨询服务提供商。公司致力于将产业政策研究与真实世界的数据挖掘深度结合,洞悉行业政策对市场的影响,通过专业的研究提供前瞻性的市场分析,为企业产品上市后的市场准入提供整体解决方案。

并购生物类似药

2024-09-13

ADC、GLP-1爆火的当下,你很难想象哪家大药企会没有布局,而诺华就是这样一家“非主流”的巨头。

诺华虽然成立于1996年,但却是由两家老牌公司汽巴-嘉基和山德士合并而成,这两家公司最早的历史可以追溯到1758年。诺华的诞生是医药产业长期迭代的结果,或许正是这份岁月沉淀的成熟塑造了诺华独立独行的发展路径。

最近五年,诺华始终在做一件事,那就是向纯粹创新药公司转型。其逐步退出消费健康以及医疗器械领域,并在2019年拆分“眼科之王”爱尔康,转让部分眼科产品商业化权益至博士伦,以及剥离仿制药资产山德士。

诺华反内卷,值得借鉴。

01

诺华的底气

从诺华的产品销售收入来看,诺华确实有不内卷的底气。

2023年,销售额超过20亿美元的药品包括:Entresto(沙库巴曲缬沙坦钠,60.35亿美元)、Cosentyx(司库奇尤单抗,49.8亿美元)、Promacta/Revolade(艾曲泊帕乙醇胺,22.7亿美元)、Kesimpta(奥法妥木单抗,21.7亿美元)、Kisqali(瑞波西利,20.8亿美元)。

图:诺华2023年产品营收一览,来源:锦缎研究院

虽然没有超百亿美元的重磅炸弹,但依旧能够让诺华在拆分山德士后站稳全球收入TOP10药企位置,2023年实现全年营收454.4亿美元,同比增长10%;净利润85.72亿美元,同比上涨62%。

其中Entresto功不可没,在2023年贡献销售收入60.35亿美元,同比增长30%。今年上半年,Entresto延续增长态势,半年销售额高达37.8亿美元,同比增长32%。

Entresto是全球首个血管紧张素受体脑啡肽酶抑制剂(ARNI),由已上市高血压药物缬沙坦和一种脑啡肽酶抑制剂沙库巴曲组成,可同时抑制脑啡肽酶和阻断AT1受体(血管紧张素II1型受体),是近二十年来全球慢性心衰和高血压治疗领域的突破性创新药物。

2015年,Entresto在美国获FDA批准上市,用于射血分数降低的心衰。2017年获中国国家药监局批准进入国内市场,商品名“诺欣妥”,2021年新增原发性高血压适应症。

与联合用药不同,Entresto不是简单的“沙库巴曲+缬沙坦”复方制剂,而是一种新型单一共晶体,在这个共晶体化合物中,产生了新的药物分子与协同作用模式,发挥出1+1>2的效果,在增强心脏保护神经内分泌系统的同时,抑制RAAS系统、肾素-血管紧张素-醛固酮系统等,以减少心脏衰竭。

临床数据显示,在心衰领域,与经典药物依那普利相比,Entresto减少了主要复合终点事件(心血管死亡和心衰住院)和心脏性猝死,改善症状和生活质量,减少eGFR降低;在高血压领域,具有降压幅度大、降压速度快、降压效果持久等优势,同时还能降低血糖,保护心、肾、血管等器官。

因其突出的临床表现,以及心衰在临床上尚无有效的治疗药物,Entresto上市第三年销售额便突破了10亿美元大关,随后以超过35%的平均同比增速一路上涨,2023年更是超越Cosentyx成为诺华年销量第一的产品。

图:Entresto营收及增速,来源:锦缎研究院

巨大的商业利益,自然也引来仿制药企垂涎,争相成为沙库巴曲缬沙坦钠的首仿药物。诺华在Entresto上市之前,就进行了精密的专利布局,其他药企要想仿制,就要突破诺华的“专利壁垒”。

不过,由于Entresto不是新分子,而是组合物,所以诺华的“专利壁垒”并不牢固,自2018年以来,关于Entresto的专利挑战就一波接一波。2023年7月份,一家特拉华联邦法院就裁定Entresto的组合专利无效。在国内,国家知识产权局也认定诺欣妥的专利权部分无效。

2023年8月,南京一心和医药通过自主创新绕开诺华的晶型专利,成为我国首款沙库巴曲缬沙坦钠仿制药。此后不到半年时间,已有13家企业的27个批准文号获批上市,视同过一致性评价,其中不乏科伦药业、倍特药业、正大天晴、齐鲁制药、石药欧意等多家明星药企。

仿制药极有可能是诺华拳头产品Entresto的“命门”。

02

聚焦核心领域

尽管核心药物Entresto可能面临专利悬崖的风险,但诺华也并未因此慌了手脚,而是持续聚焦“源头创新”的核心优势领域。

近五年中,诺华累计研发投入超过450亿美元。产品管线聚焦四大领域(心脑血管、免疫系统、神经系统、肿瘤),研发管线中有46个新分子,103项临床资产。

在最核心的心血管领域,诺华选择用Leqvio接棒Entresto。

2019年11月,诺华斥资97亿美元收购MDCO公司,获得了Leqvio(英克司兰),它是一款治疗高血压的小核酸药物,有望重塑整个高血压药物的传统格局。2020年12月,Leqvio获得FDA批准上市,成为全球首款上市的siRNA PCSK9抑制剂,打开了小核酸药物用于常见慢病治疗的序幕。Leqvio凭借一年只需2次注射的优势,迅速放量增长,2023年全年销售额3.55亿美元,同比增长2.17倍,2024年上半年继续增长1.37倍。

作为一款强效降脂药物,Leqvio的市场十分广阔,未来销售峰值预计超过30亿美元,同时该药的专利至少可以保护到2035年,足以成为未来十几年诺华的现金牛。

此外,诺华心血管在研药物中,还有一款重磅的在研品种新机制降脂药Pelacarsen,以及Atrasentan、Zigakibart、Iptacopan等针对肾病的药物。

诺华的另一大潜力产品则是核药。

2017-2018年,诺华斥资60亿美元先后收购了法国创新药公司AAA和美国生物制药公司Endocyte,并以此为基础,将核素药物作为其四大技术平台之一。

2018年,诺华首款RDC药物Lutathera获得FDA批准上市,用于治疗SSTR阳性的胃肠胰神经内分泌肿瘤患者,是首款FDA批准的放射性配体疗法。2023年销售额6.05亿美元,同比增长28%

2022年3月,诺华另一款重磅RDC核药Pluvicto获得FDA批准,用于治疗去势抵抗性转移前列腺癌患者(mCRPC)。与Lutathera不同,Pluvicto针对的前列腺癌是男性第二大癌种。2023年,美国新发病人数约28.83万人,存量患者高达334万人,市场空间巨大。

在产能受限的情况下,上市当年Pluvicto销售额就达到了2.71亿美元,2023年继续放量,全年销售额9.8亿美元,增长261%,成为目前为止销售额最高的放射性治疗药物。

Pluvicto 和 Lutathera的成功商业化,让诺华继续加大在核药领域的布局。目前已有7个核药管线,包括2个上市产品和5个处于临床1期的管线,成为当之无愧的核药“一哥”。

图:诺华核药研发管线,来源:公司公告

在基因与细胞疗法领域,诺华的Kymriah是全球第一款上市的CAR-T产品,于2017年经FDA批准上市;AAV基因治疗药物Zolgensma于2019年5月获FDA批准上市,是全球首个SMA一次性基因疗法,定价为212.5万美元,被称为“史上最贵药”,2024年上半年销售额6.44亿美元,同比增长6%。

此外,诺华还不断加码基因与细胞疗法。2023年,以8750万美元收购Avrobio用于胱氨酸病的研究性造血干细胞(HSC)基因治疗项目,并斥资11.1亿美元从传奇生物引进靶向DLL3的CAR-T疗法。2024年1月,与Voyager达成12亿美元的战略合作,共同推进亨廷顿氏病(HD)和脊髓性肌萎缩症(SMA)的潜在基因疗法。

纵观诺华2023年的全部布局,其共签署超15项战略交易,总金额超过60亿美元。自始至终诺华都没有去盲目内卷,而是始终聚焦于自身布局的前沿疗法及技术平台。

03

护城河怎么挖?

过去几十年,我国医药行业从“缺医少药”到成为仿制药大国,再通过模仿和跟进从“无”到“有”发展创新药,这其中的进步是显而易见的。现如今,我们已经是在研创新药数量全球名列前茅的国家之一。

然而,我国创新药在由“中国首创”向“全球首创”迈进的过程中,却陷入行业同质化竞争的怪圈,如创新药管线就高度集中于EGFR、VEGF、HER2、PD-1等热门靶点,“模仿式”创新成为主流。

当Enhertu大放异彩时,国内迅速掀起ADC研发热潮,在研ADC项目达到恐怖的400余个,靶点则大多集中在HER2、TROP2、CLDN18.2、Nectin-4、CD79B,直接导致了未来商业化阶段相同靶点的激烈竞争。

同样在减肥药物领域,以司美格鲁肽、替尔泊肽为代表的减肥药在全球市场赚得盆满钵满,让国内药企纷纷垂涎,也纷纷上马GLP-1项目。截至2023年7月,国内已有722项GLP-1R项目正在申报途中。

“内卷”的结局是什么,PD-1的前车之鉴就在眼前。目前国内获批上市的PD-1/L1单抗已达到了15款,但国内PD-1市场已经过度饱和,头部产品增速放缓,后续上市的产品销量更是不足亿元,即使如此,也还有数十款在研管线。

面对严重的同质化竞争,医保支付能力有限,使得创新价值难以兑现。如何才能破局呢?不去内卷,选择聚焦“源头创新”的诺华或是中国创新药企最好的榜样。

纵观诺华的发展历史,在大部分跨国药企都在PD-1、GLP-1、ADC等领域卷得热火朝天时,其始终保持冷静的头脑不轻易入局,持续深耕化学药、生物药等优势方向,加大投入核药、核酸药物、基因和细胞治疗等新技术领域,打造差异化优势。

对国内药企而言,打造差异化优势的关键在于“源头创新”,需要实现在新靶点、新化合物、新作用机理方面的创新。这不仅是中国创新药迈向国际的基础,也是中国生物医药产业高质量转型的重要必经之路。

在生物医药行业资本的寒冬,国内药企可以通过高校、科研机构、院企之间协同创新的方式降低研发风险,扬长避短,共同实现源头创新。此外,需要学习诺华在知识产权方面的布局,通过申请专利、商标等知识产权保护手段确保自己的核心技术和产品具有良好的市场竞争力,让创新价值得到充分兑现。

诺华之所以不内卷,核心原因在于其已经布局了太多的“源头创新”项目,这也是这些革新性的项目,帮助诺华建立起一条固若金汤的护城河。“短平快”或许能够为企业带来短期利益,但从长远发展看,像诺华这样专注核心领域,坚持源头创新,实现商业价值的同时实现社会价值,这才是最为关键的。

本文转载自医曜/青栎

免责声明

本文系转载,仅做分享之用,不代表平台观点。图片、文章、字体等版权均属于原作者所有,如有侵权请告知,我们会及时处理。

------------------------------

「长按」二维码添加小达「进群」

与更多行业伙伴共探市场前沿资讯

艾美达医药咨询

艾美达(北京)医药信息咨询有限公司,成立于2014年4月,是一家专业的医药行业咨询服务提供商。公司致力于将产业政策研究与真实世界的数据挖掘深度结合,洞悉行业政策对市场的影响,通过专业的研究提供前瞻性的市场分析,为企业产品上市后的市场准入提供整体解决方案。

财报上市批准抗体药物偶联物

2024-08-31

·药事纵横

声明:因水平有限,错误不可避免,或有些信息非最及时,欢迎留言指出。本文仅作医疗健康相关药物介绍,非治疗方案推荐(若涉及);本文不构成任何投资建议。

2024年8月28日,诺华宣布在III期V-MONO研究中一年两次Leqvio(Inclisiran)取得了积极的初步结果,达到了主要终点。与安慰剂和依折麦布相比,Leqvio单药治疗对动脉粥样硬化性心血管疾病(ASCVD)中低风险且未接受降脂治疗的患者的低密度脂蛋白胆固醇(LDL-C)的降低具有临床意义和统计学意义。

V-MONO是首个评估小干扰RNA (siRNA) 疗法作为单一疗法降低ASCVD低风险或中等风险患者的LDL-C的试验。诺华计划在即将召开的医学会议上介绍这项试验的结果,并与包括美国FDA在内的监管机构分享。

Leqvio原本是由MDCO公司和Alnylam合作开发的。2019年,诺华以97亿美元收购MDCO公司(Alnylam授权)获得。Leqvio是一款first-in-class靶向PCSK9的siRNA药物,每年只需两次皮下给药,该药物是全球首款也是目前唯一一款PCSK9 siRNA降血脂药物。Leqvio在欧美的定价为6500美元/年,约4.7万元/年;国内定价9988元/针,约2万元/年。

Leqvio于2021年12月获FDA批准上市,适用于ASCVD患者和杂合子型家族性高胆固醇血症(HeFH)患者。2023年7月Leqvio的适应症扩大至原发性高脂血症患者的使用。Leqvio已在近100个国家获得批准,包括美国、欧盟、日本和中国。

诺华公司开发总裁兼首席医疗官、医学博士Shreeram Aradhye说:“我们很自豪能继续推进对使用siRNA疗法的科学理解,以应对世界上最大的医疗挑战之一,因为太多的人仍在为达到胆固醇目标而挣扎。这项试验为Leqvio治疗各种ASCVD增加了更多的证据,我们将努力帮助更多需要帮助的患者。”

诺华将继续推进多项研究,评估Leqvio在一级和二级预防中的潜在用途。VICTORION-1-PREVENT (V1P) 是根据美国心脏病学会 (ACC) 和美国心脏协会 (AHA) 指南定义的高风险一级预防人群中唯一一项非他汀类降脂疗法的专门研究;这项结果研究预计将于今年晚些时候完成注册。在二级预防方面,ORION-4和 VICTORION-2-PREVENT (V2P) 结果研究仍在按计划进行,将分别于2026年和 2027年公布数据。

总结

PCSK9是前蛋白转化酶家族中的第9个蛋白酶K亚家族,主要由肝脏合成的分泌型丝氨酸蛋白酶,可与肝细胞上低密度脂蛋白胆固醇受体( LDL-R) 结合并使LDL-R降解,从而减少LDL-R对血液中LDL-C的清除,升高LDL-C的水平。

国内已批准上市的三款PCSK9抑制剂包括:PCSK9单抗依洛尤单抗(瑞百安,Evolocumab)和阿利西尤单抗(波立达,Alirocumab)以及一款PCSK9 siRNA英克司兰钠注射液(乐可为,Inclisiran)。目前,国内多家企业看好靶向PCSK9 siRNA药物的巨大市场及研发空间,并开发出多款在研药物:

参考资料:公司公告

siRNA临床结果AHA会议临床3期上市批准

100 项与 麦得科科技有限公司 相关的药物交易

登录后查看更多信息

100 项与 麦得科科技有限公司 相关的转化医学

登录后查看更多信息

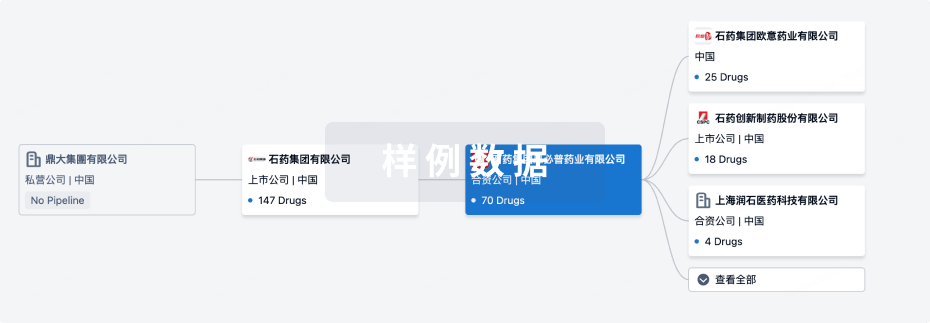

组织架构

使用我们的机构树数据加速您的研究。

登录

或

管线布局

2026年02月08日管线快照

无数据报导

登录后保持更新

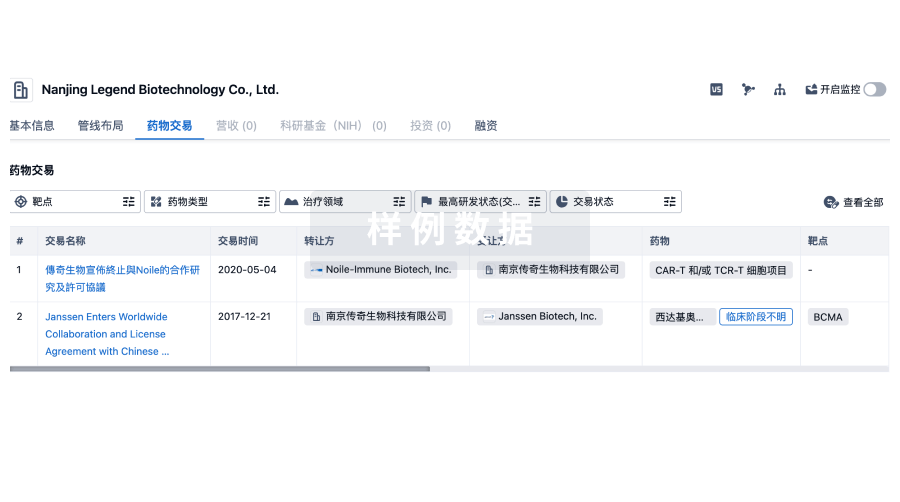

药物交易

使用我们的药物交易数据加速您的研究。

登录

或

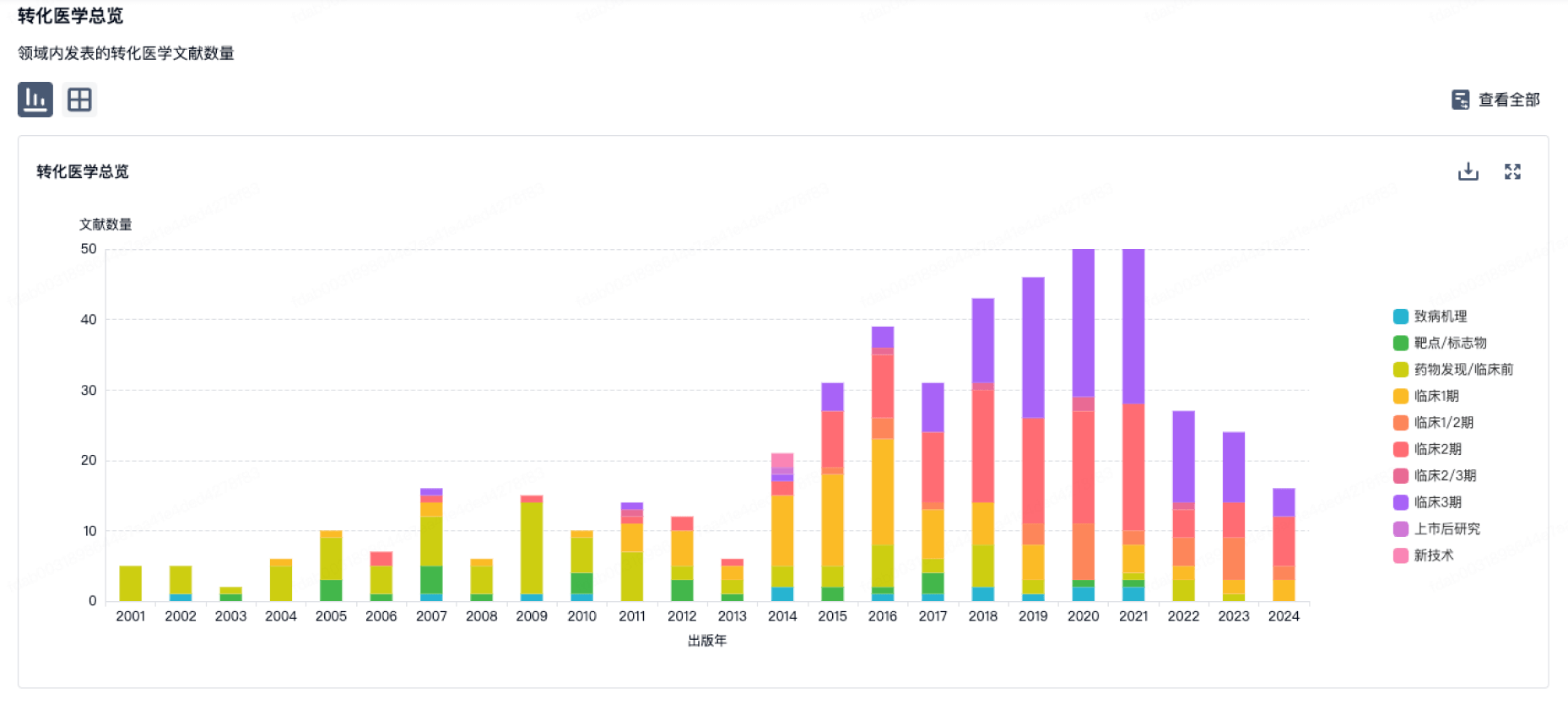

转化医学

使用我们的转化医学数据加速您的研究。

登录

或

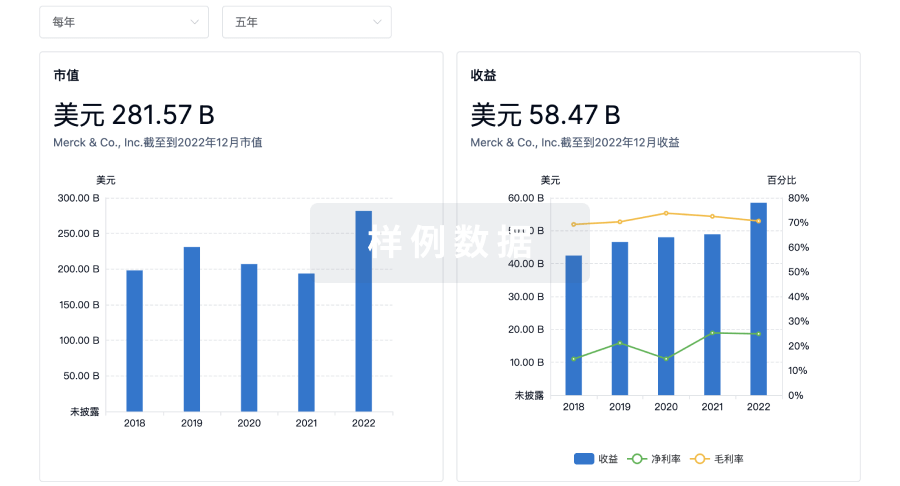

营收

使用 Synapse 探索超过 36 万个组织的财务状况。

登录

或

科研基金(NIH)

访问超过 200 万项资助和基金信息,以提升您的研究之旅。

登录

或

投资

深入了解从初创企业到成熟企业的最新公司投资动态。

登录

或

融资

发掘融资趋势以验证和推进您的投资机会。

登录

或

生物医药百科问答

全新生物医药AI Agent 覆盖科研全链路,让突破性发现快人一步

立即开始免费试用!

智慧芽新药情报库是智慧芽专为生命科学人士构建的基于AI的创新药情报平台,助您全方位提升您的研发与决策效率。

立即开始数据试用!

智慧芽新药库数据也通过智慧芽数据服务平台,以API或者数据包形式对外开放,助您更加充分利用智慧芽新药情报信息。

生物序列数据库

生物药研发创新

免费使用

化学结构数据库

小分子化药研发创新

免费使用