预约演示

更新于:2025-12-21

Shanghai Polaris Biology Co., Ltd.

更新于:2025-12-21

概览

关联

100 项与 安吉宸安生物科技有限公司 相关的临床结果

登录后查看更多信息

0 项与 安吉宸安生物科技有限公司 相关的专利(医药)

登录后查看更多信息

121

项与 安吉宸安生物科技有限公司 相关的新闻(医药)2025-12-20

·药思享

近日,中国药科大学杨勇/王文广团队等在一流期刊Nature Biomedical Engineering 上发表题为“HBsAg-tagged tumour vaccine system eliminates solid tumours through virus-specific memory T cells” 的研究论文。该研究创新性地构建了一种特异性异源蛋白标记体系,将肿瘤细胞“伪装”成高免疫原性的“病毒”,突破了肿瘤新抗原免疫原性低、实体瘤异质性强以及肿瘤免疫抑制微环境(TIME)等长期困扰肿瘤免疫治疗的关键瓶颈。基础医学与临床药学学院王文广副研究员、2024级博士研究生褚亚、2025级博士研究生赵莉莉和吕淼为论文共同第一作者;杨勇教授、王文广副研究员、赵维俊副研究员,柳州市柳铁中心医院左曙光副研究员,以及南京大学胡一桥教授为共同通讯作者;中国药科大学为第一通讯单位。

肿瘤新抗原疫苗通过诱导机体产生肿瘤特异性免疫应答,为精准治疗肿瘤提供了新思路。目前,美国Moderna等国际疫苗巨头正聚焦于利用肿瘤突变,筛选和设计个体化的新抗原疫苗,相关临床试验已经超过100多项。然而,由于新抗原免疫原性低(仅约15%–30%的新抗原能够诱导T细胞产生)、实体瘤高度异质性以及TIME的抑制,这些个性化的肿瘤新抗原疫苗实体瘤治疗响应率低。针对上述关键难题,杨勇教授团队王文广课题组在近十年围绕溶瘤微生物(细菌、病毒等)的系统研究基础上(Nature Biomedical Engineering, 2022;Nature Communications, 2019;Journal of Controlled Release, 2025),发现病毒或细菌特异性的记忆T细胞能够在TIME中持续保持高度效应功能,不易发生耗竭。基于这一重要发现,研究团队构建了特异性标记乙型肝炎病毒表面抗原(HBsAg)的通用型肿瘤疫苗系统(HBsAg-tagged tumour vaccine system, H-TVAC)。该体系通过将肿瘤细胞“病毒样”化,使其表达高免疫原性的HBsAg,从而动员并重定向机体内长期存在的HBV特异性记忆T细胞,实现对肿瘤的精准识别与高效裂解,并进一步诱导表位扩展和持久的抗肿瘤免疫记忆。在结直肠癌、乳腺癌、肝癌等多种免疫“冷”肿瘤模型中,H-TVAC均表现出显著的肿瘤清除效应,并有效抑制肿瘤转移及复发,显示出优异的临床转化潜力。

相较于传统基于测序筛选的个体化新抗原疫苗(仍存在免疫原性低、制备周期长、成本高等问题),H-TVAC体系具有异源蛋白免疫原性强、抗原表位明确、可依托病毒特异性记忆T细胞突破TIME等显著优势(图1)。更加重要的是,该策略无需复杂的抗原预测和筛选过程,可显著降低研发与治疗成本,为通用型肿瘤疫苗的开发提供了新范式。目前,课题组正积极推动H-TVAC体系的临床转化,诚邀对肿瘤疫苗与免疫治疗充满热情的硕博研究生及合作企业加入,共同探索肿瘤免疫治疗新方向。

本研究得到国家自然科学基金青年项目与面上项目、江苏省青年基金、宸安生物“青云计划”等多项资助。

图1. 通用型肿瘤疫苗H-TVAC VS 肿瘤新抗原疫苗优势对比示意图

全文链接:https://www.nature.com/articles/s41551-025-01555-w

疫苗免疫疗法信使RNA

2025-12-20

·巴南网

12月7日,2025版国家医保药品目录公布,作为重庆首个获批上市的1类创新药——由智翔金泰自主研发的赛立奇单抗注射液成功入选。这款诞生于重庆国际生物城的新药,不仅实现了重庆1类创新药纳入国家医保目录“零的突破”,更成为解码巴南生物医药产业从无到有、从“跟跑”到“唯一”的生动样本。那这款“本土创新药”成功入选的背后,藏着怎样的研发故事与技术突破?又将为巴南生物医药产业的发展带来哪些新的机遇和发展方向?日前,记者走进园区,探寻了这座生物城从“无中生有”到“领跑全市”的成长密码。新药突围在研创新药占全市半壁江山在重庆国际生物城智翔金泰抗体药物研发中心,实验室里技术人员有条不紊地工作。正是从这里起步,公司自主研发的1类新药赛立奇单抗注射液跑通了从实验室到医保目录的完整路径,实现我市自研1类创新药获批上市和纳入国家医保目录两个“零的突破”。今年6月,智翔金泰研发生产的纬利妥米单抗注射液与美国纳斯达克上市企业达成超7亿美元的海外授权合作,创下重庆生物药授权出海第一单;兴泰濠制药高活小分子药物原料药通过国家药监局审评并连续通过美国FDA现场检查,生物城企业质量体系也初步实现了与国际接轨,为更多“巴南造”拿到全球通行证奠定了基础。而这些突破的背后,离不开重庆国际生物城全链条创新生态的构建,以及长期坚持的“嵌入式”专业化服务。近年来,园区先后建成国内领先的疫苗、抗体、胰岛素药物研发中心,重庆最大的动物实验中心等,从基础研究到中试生产再到产业化,搭建起“全链条创新平台”,为创新药研发提供全流程支撑。更令人欣喜的是政策的精准护航。在赛立奇单抗研发关键期,巴南区通过市区联动,组建“陪跑”专班,围绕申报要求、申报路径和流程要点等,全程“陪跑”,助推赛立奇单抗注射液较常规审批时间缩短120余天获批上市。针对生物医药高附加值、高投入、高风险特性,巴南区出资10亿元成立生物医药专项资金,聘请专业基金管理人,加大对潜力赛道项目等的资金支持。这种“平台支撑+政策滴灌”的模式,让原创突破有了土壤。目前,全市在研创新药100余个、进入临床试验阶段42个,其中重庆国际生物城在研创新药就有56个、进入临床试验阶段20个,占全市半壁江山,成为全市创新药研发的核心策源地,还有“全球首创”“突破性治疗品种”等高能级产品。激活循环动能从单点突破到集中发力赛立奇单抗纳入国家医保目录,成为激活产业良性循环的“钥匙”,更让巴南生物医药产业的“唯一”价值得到彰显——这里已成为重庆唯一同时拥有5张“国家名片”的生物医药核心园区,产业规模突破1100亿元。纳入医保完成了“创新为民”的闭环。上市一年来,赛立奇单抗已覆盖30个省份,惠及超万名患者。医保落地后,患者自付成本将大幅降低,此前困扰广大银屑病、强直性脊柱炎患者的药品可及性问题将得到缓解。单个成果的突破引发了“集群裂变”。目前,园区已培育出多个重磅成果:紧随赛立奇单抗之后的,有7个品种的重磅药物(含国家1类新药3个)进入申报上市阶段。其中,智翔金泰研发的斯乐韦米单抗尤为引人瞩目,作为全球首创用于狂犬病被动免疫的双特异性抗体,充分展现了重庆在创新药研发领域的硬实力。此外,用于破伤风被动免疫的唯康度塔单抗注射液、用于Ⅱ型糖尿病的利拉鲁肽注射液等贴近临床刚需的产品,也已进入新药上市申请(NDA)阶段。针对全球销量最大的减重明星产品,生物城的生物类似药研发进展顺利,已做好获批即量产的充分准备。这意味着,生物城已开启产品回报周期,进入“年年有新药”的集中发力期。而为承接即将到来的“上市周期”,园区产能建设已提前布局:随着今年全市投资最大的生物医药单体项目,总投资15亿元的智翔金泰抗体产业化基地(二期)等项目的推进,园区抗体药物年总产能将突破6万升,跻身国内第一梯队;同时,胰岛素年产能3000余万支、疫苗年产能4000余万支的生产线也已蓄势待发,确保实验室里的样品能快速转化为生产线上的产品。生态蝶变从传统工业区到创新药高地沿着长江畔的园区主干道前行,很难想象这里曾是以轻纺服装为主的传统工业区。2018年以来,面对传统产业技术落后、附加值低的困境,巴南区果断按下产业转型“快进键”,将生物医药确立为核心方向,开启了“无中生有”的产业培育之路。与产品转化齐头并进的是产业集群的持续扩能。按照“链主企业+供应链”思路构建产业链条,以智翔金泰为链主构建抗体药物产业链,以博唯生物为链主构建疫苗产业链,以宸安生物为链主构建胰岛素药物产业链,以皓元医药为链主构建抗体偶联药物产业链等,同步布局培养基、填料、滤膜、递送系统等供应链及销售链项目,形成具有较强竞争力的产业链体系。按照“产业链+产业功能平台”打造产业集群,构建以智睿生物为代表打造生物制药集群;以百年品牌科瑞制药为代表打造化学药集群;以植恩现代中药为代表打造现代中药集群;以复星杏脉、蕾明视光为代表打造智慧医疗装备集群。围绕“产业集群+资本圈+服务圈”路径持续完善最优产业生态,园区组建规模1亿美元的全市首支生物医药QFLP(合格境外有限合伙人)基金、规模10亿元的渝工信科硬科技基金、规模5亿元的弘晖渝邑私募股权投资基金组成的基金群,通过完善“资本圈”,提供多元化金融服务,成功培育百亚股份、智翔金泰两家公司上市。同时,园区还设立全国首个生物医药产业人才创新创业服务港,提供启动端、孵化端、试验端、转化端、赋能端“五端合一”的全生命周期服务;主导建设的重庆生物医药知识产权运营中心,被国家知识产权局评定为首批国家级产业知识产权运营中心,累计成交专利290余项、交易金额9000余万元;生物城被纳入全国首批优化环评分类管理试点园区,在全国率先打响“免环评园区”服务品牌。如今,优良的产业生态正成为吸引行业“头部企业”纷至沓来的“吸铁石”。今年以来,西南地区规模最大的创新疫苗中试平台华智生物、填补全市核酸药物空白的纳米医学与核酸药物研发中心等头部项目相继落地。目前,生物城已聚集产业项目超140个,产业规模达到1100亿级,带动重庆成为国内生物医药龙头企业的核心聚集地。记者:袁启芳

上市批准引进/卖出疫苗

2025-12-19

·今日头条

> 面对市场对其增长动能的关切,重庆智飞生物制品股份有限公司在2025年12月多次回应投资者时明确表示,正持续优化经营策略,加速推进自研产品上市,并强化市场宣传推广,以促进公司稳健发展。

这一系列表态背后,是这家国内疫苗龙头企业从依赖代理业务到全力押注自主创新、从单一预防领域扩展到“预防+治疗”双赛道的关键战略转型已进入密集收获期。

1. 策略优化:从代理承压到聚焦自研内生增长

在核心代理业务面临周期性压力的背景下,智飞生物将发展重心更多转向自主创新与内生增长。公司近五年累计研发投入已突破**51亿元**,构建了九大技术平台。2025年前三季度,其研发投入为**6.96亿元**,近三年累计投入超**60亿元**,为产品管线推进提供了资金保障。

持续的投入正在转化为实质性的研发成果,目前公司已公告34项自主研发项目,其中**23项已进入临床或注册阶段**。

2. 预防领域:疫苗矩阵成型与国际化突破

在传统的疫苗预防领域,智飞生物的自研产品正在快速填补市场并走向国际。

- **流感疫苗**:其自主研发的**四价流感病毒裂解疫苗**已于2025年获批上市,并已在安徽、浙江、江苏等多个省份完成准入和接种,开始贡献收入。此外,公司还有三价流感疫苗获准注册,儿童型流感疫苗在审评中。

- **肺炎疫苗**:公司已形成肺炎疫苗产品组合,包括已上市的**23价肺炎球菌多糖疫苗**、处于上市申报阶段的**15价肺炎球菌结合疫苗**,以及更具潜力的**26价肺炎球菌结合疫苗**——后者目前正在国内进行Ⅰ/Ⅱ期临床试验,并已在**澳大利亚启动Ⅰ期临床试验**。

- **技术认可**:2025年12月初,公司获得“腺病毒载体冻干制剂”关键技术专利,提升了疫苗产品的稳定性。更引人注目的是,其全资子公司研发的“针对呼吸道合胞病毒(RSV)感染的联合疫苗”成功获得**美国和欧洲专利授权**,标志着其研发实力获得了国际核心市场的认可。

3. 治疗领域:控股宸安生物切入千亿GLP-1市场

通过增资控股子公司**重庆宸安生物**,智飞生物战略性切入了以GLP-1药物为代表的千亿级代谢疾病治疗市场,这被视为构筑公司第二增长曲线的关键落子。

宸安生物专注于糖尿病、肥胖等代谢疾病,其GLP-1类药物管线已形成清晰梯队:

- **利拉鲁肽注射液**已提交上市申请,商业化在即。

- **司美格鲁肽注射液(降糖适应症)**已完成III期临床试验。

- **司美格鲁肽注射液(减重适应症)**已完成III期临床试验患者入组。

- 更具创新性的**GLP-1/GIP双靶点激动剂CA111**也已获批临床。

> 参考同类已上市药物司美格鲁肽的临床数据,其1.0mg剂量可降低糖化血红蛋白(HbA1c)幅度最高达1.8%,使高达86%的患者实现血糖达标(HbA1c<7.0%),并具有明确的心血管与肾脏保护作用。

4. 战略协同:“研发-产业-市场”闭环初显

智飞生物的战略意图在于,使其强大的市场化能力与研发成果产生协同效应。公司覆盖**超3万个基层终端**的营销网络,将成为宸安生物未来GLP-1药物上市后快速放量的渠道保障。

分析认为,宸安生物的研发实力可反哺智飞的自研体系,而智飞的产业化与商业化能力则能加速治疗产品的落地,最终形成 **“预防-治疗-创新研发”的生态闭环**,以增强公司抗风险能力和长期竞争力。

5. 国际化升维:从产品出口到研发出海

公司的国际化战略正从疫苗产品出口,升级为预防与治疗产品双线出海。其自研产品已出口海外数十个国家,在近20个国家开展临床试验或注册工作。除26价肺炎疫苗在澳大利亚开展临床试验外,其控股公司宸安生物的**德谷胰岛素、司美格鲁肽等治疗性产品也正与多个海外实体开展合作洽谈**。

随着四价流感疫苗的放量,以及宸安生物GLP-1管线在未来一两年内陆续迎来上市,智飞生物业绩增长的动力源正在切换。短期看,自研疫苗提供增量;中长期则依赖治疗性生物药打开全新市场空间。

这一系列布局若能顺利推进,将有助于公司构建穿越单一产品周期波动的能力,但其自研产品的商业化兑现效率与市场竞争力,仍是观察其能否实现价值重估的关键。

疫苗上市批准

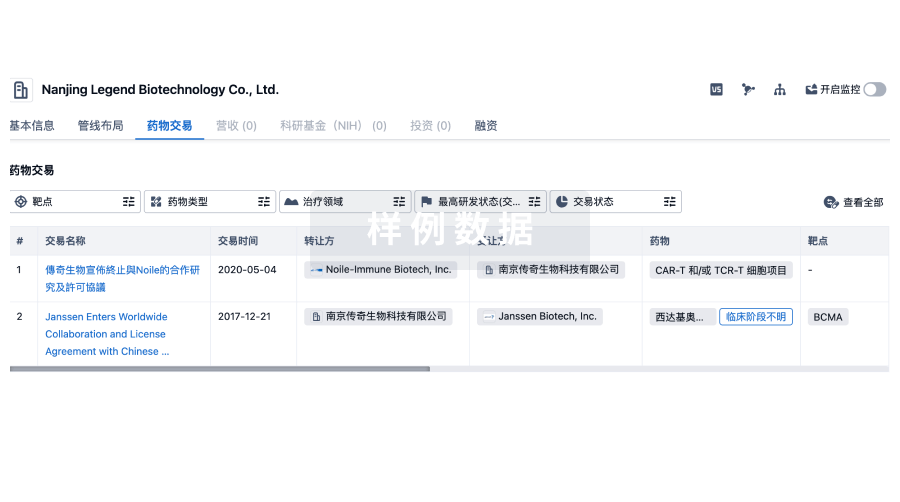

100 项与 安吉宸安生物科技有限公司 相关的药物交易

登录后查看更多信息

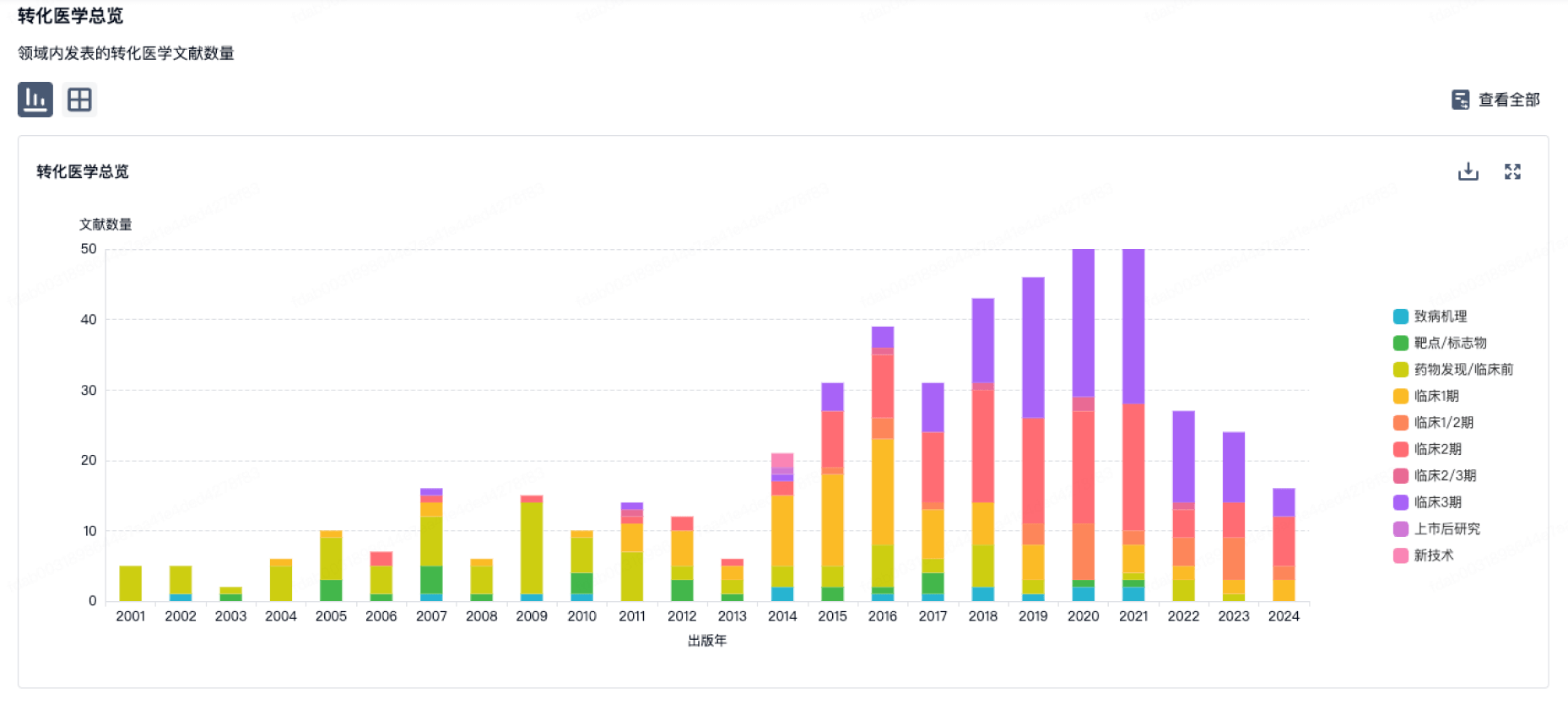

100 项与 安吉宸安生物科技有限公司 相关的转化医学

登录后查看更多信息

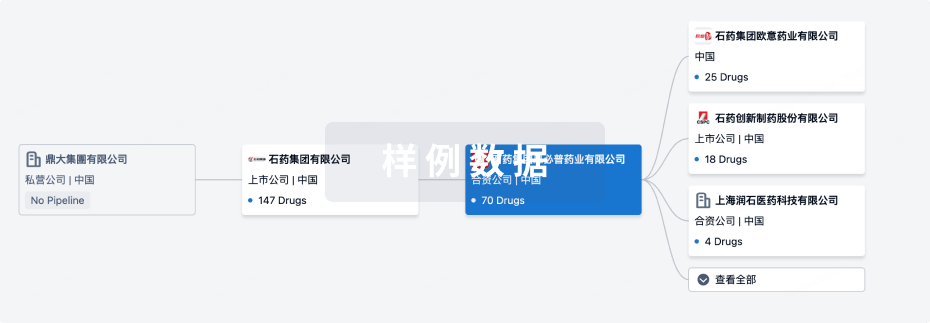

组织架构

使用我们的机构树数据加速您的研究。

登录

或

管线布局

2026年02月07日管线快照

无数据报导

登录后保持更新

药物交易

使用我们的药物交易数据加速您的研究。

登录

或

转化医学

使用我们的转化医学数据加速您的研究。

登录

或

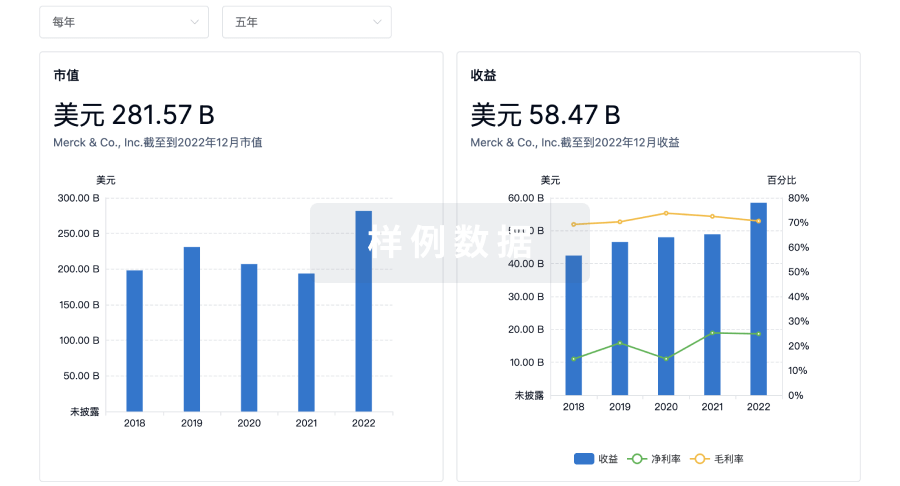

营收

使用 Synapse 探索超过 36 万个组织的财务状况。

登录

或

科研基金(NIH)

访问超过 200 万项资助和基金信息,以提升您的研究之旅。

登录

或

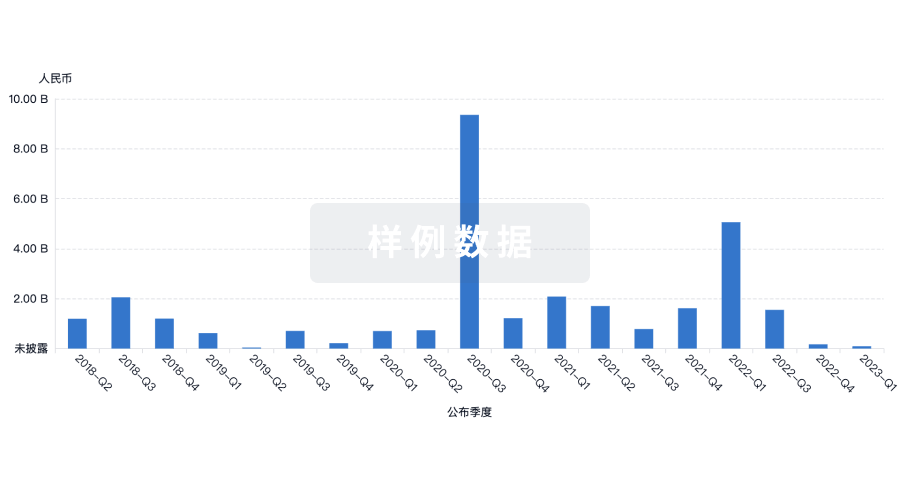

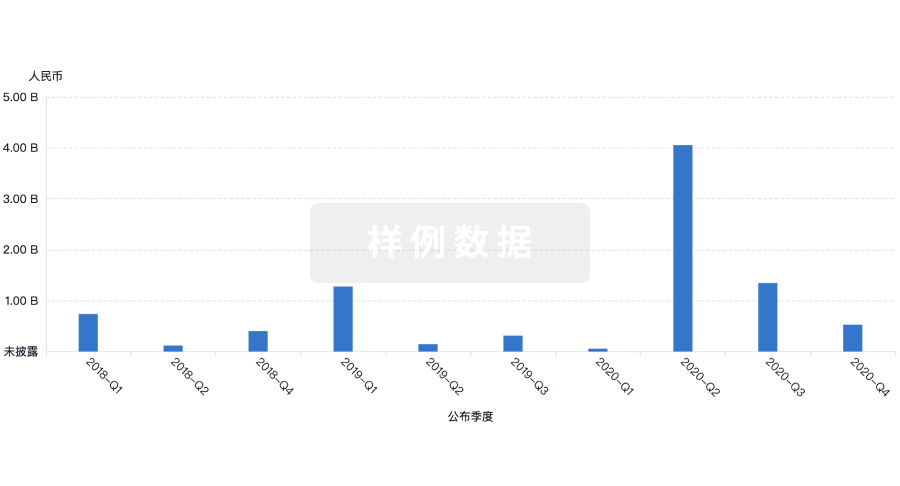

投资

深入了解从初创企业到成熟企业的最新公司投资动态。

登录

或

融资

发掘融资趋势以验证和推进您的投资机会。

登录

或

生物医药百科问答

全新生物医药AI Agent 覆盖科研全链路,让突破性发现快人一步

立即开始免费试用!

智慧芽新药情报库是智慧芽专为生命科学人士构建的基于AI的创新药情报平台,助您全方位提升您的研发与决策效率。

立即开始数据试用!

智慧芽新药库数据也通过智慧芽数据服务平台,以API或者数据包形式对外开放,助您更加充分利用智慧芽新药情报信息。

生物序列数据库

生物药研发创新

免费使用

化学结构数据库

小分子化药研发创新

免费使用