预约演示

更新于:2025-05-07

苏州蓝晓生物科技有限公司

私营公司|2021|中国江苏省

私营公司|2021|中国江苏省

更新于:2025-05-07

概览

关联

100 项与 苏州蓝晓生物科技有限公司 相关的临床结果

登录后查看更多信息

0 项与 苏州蓝晓生物科技有限公司 相关的专利(医药)

登录后查看更多信息

22

项与 苏州蓝晓生物科技有限公司 相关的新闻(医药)2024-08-08

新分子种类的神话很美,但总是折戟于成药性、商业化。

现在,小核酸药物拐点已至,有Alnylam在前方解决成药性问题,有诺华在前方验证商业化逻辑。Alnylam今年Q1跨越盈亏平衡线,Q2盈利1.38亿美元,诺华2024年上半年TOP20销售额药物中,siRNA长效降脂针Leqvio成为增长之最,销售额同比增速137%。两家公司气势如虹,今年以来股价分别上涨35%、15%左右。

小核酸药物在患者基数最大、终身复购的慢病领域具备碾压性的优势,势必成为媲美ADC的下一个高景气前沿领域。

国内创新药企再次展现跟随式聪明,不走西方的老路、弯路,基本跳过罕见病研发直接进入高血脂、高血压、慢性乙肝、NASH、肥胖、阿尔茨海默症、帕金森病的大病种研究。

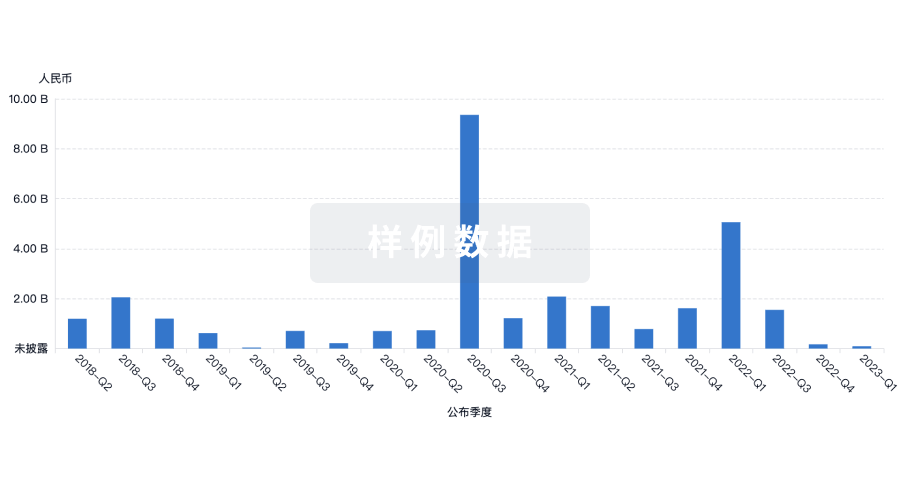

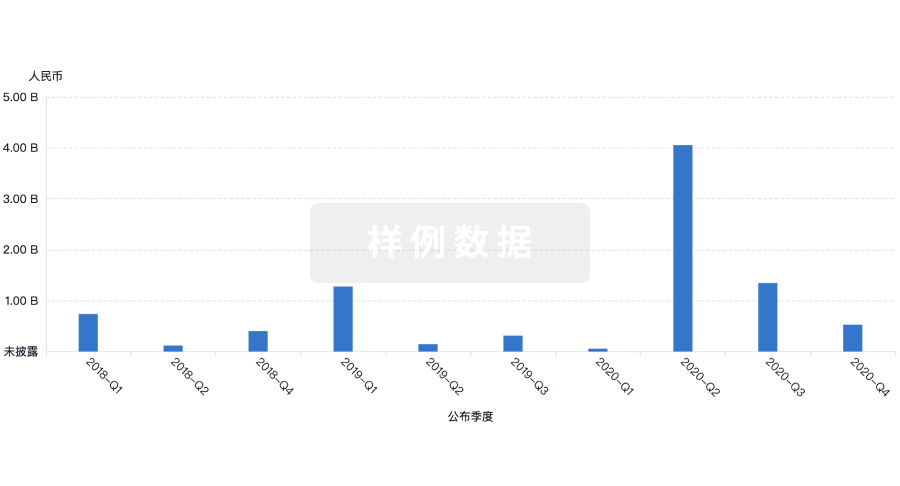

2023年本土药企小核酸融资情况梳理

01

神仙公司

Alnylam、诺华是中国创新药企学习(模仿)的真榜样。

Alnylam在打通小核酸的任督二脉(递送技术平台)之后,产品开发成功率极高,累计已有5款产品获批上市。2024Q2产品收入4.1亿美元,同比增长34%,合作收入2.27亿美元,上调全年业绩预期,产品收入预计15.75-16.50亿美元,合作收入5.75-6.50亿美元。

Alnylam市值超越Modrena,标志着小核酸成为最耀眼的new modality。

伟大的征程起始于2002年,Alnylam成立之初就将超过80%的研发开支用于siRNA递送技术突破。GalNac偶联递送克服siRNA易脱靶问题,成为向肝脏递送寡核苷酸的主要技术。探索肝外递送技术,预计2025年底之前完成2项中枢神经系统(CNS)靶向以及2项其他组织靶向疗法的IND申请。

在递送技术、化学修饰技术、靶点选择上实现突破后,Alnylam基本扫除小核酸药物的成药障碍,并突进常见慢病领域。

高血脂:Alnylam是诺华siRNA长效降脂针Leqvio的原研企业,仍拥有其全球净销售额10%分成。

高血压:siRNA疗法Zilebesiran将带来人类降压技术的革命,治疗高血压的II期KARDIA-2研究今年3月达到主要终点,皮下注射给药,一针可持续半年的降压作用,且安全性良好,而现有的降压药普遍需要至少每天服用一次。

乙肝:靶向HBV的siRNA药物VIR-2218有望实现乙肝功能性治愈,单药治疗可显著降低血浆HBsAg、HBeAg和HBVDNA水平。

NASH:HSD17B13基因功能的丧失突变能降低非酒精性脂肪性肝炎(NASH)和其它慢性肝病的风险,成为RNAi治疗的理想靶点。以HSD17B13为靶点的siRNA药物ALN-HSD在临床前实验中,能够通过一次注射,将HSD17B13蛋白水平敲低90%。

阿尔茨海默症:ALN-APP是一款靶向APP(淀粉样前体蛋白)的鞘内给药RNAi疗法,用于治疗阿尔茨海默病和脑淀粉样血管病,也是首个针对中枢神经系统领域的RNAi疗法。I期研究期中数据表明,单剂量75mg给药可快速降低患者脑脊液(CSF)中可溶性APPα(sAPPα)和sAPPβ水平,最大幅度分别达84%和90%,且药效学活性持久,10个月后sAPPα和sAPPβ降低水平平均为33%和39%。

IgA肾病:Cemdisiran是一款皮下注射的在研RNAi疗法,靶向补体成分C5,用于治疗补体介导的疾病,II期临床研究发现有效性与安全性均较好,可以有效改善IgA肾病患者的病情。

痛风:ALN-XDH是一种针对黄嘌呤脱氢酶 (XDH) 的皮下注射siRNA药物,预计减少 XDH会导致有效的尿酸降低,这对于预防痛风相关的发作和控制疾病至关重要。

减肥:研究人员对英国生物样本库中超过36万人的外显子组序列分析发现,INHBE基因上的罕见突变与较低腰臀比(WHRadjBMI)相关,平均587人中只有一人携带这种突变,成为好身材的幸运儿。Alnylam开发靶向INHBE的siRNA疗法,消除腹部脂肪,有望一年一针轻松减肥。

给予足够的时间,Alnylam将把小核酸药物打造成未来的慢病之王。

诺华及其前身可追溯到250多年前,近年向差异化纯创新转型,经历一系列断舍离,2015年剥离疫苗业务,2018年剥离消费保健业务,2019年分拆眼科业务,2023年剥离仿制药公司Sandoz,小核酸、基因与细胞疗法、核药将成为未来营收增长三驾马车。

诺华2024H1净利润59亿美元,同比增长43%,其长效PCSK9 siRNA降脂药Leqvio销售额3.33亿美元,接近2023年全年销售额。

Leqvio是全球首个也是唯一已上市的降血脂的siRNA药物,掀开小核酸药物用于常见慢病治疗的大幕,并发起对安进的全球首个PCSK9抑制剂Repatha的追赶。

Repatha上升势头凶猛,2024Q2销售额5.32 亿美元,同比增长 25%。Leqvio追赶的底气在于小核酸药物的长效优势,可实现半年一次的给药间隔,对慢病患者极具吸引力,而Repatha的给药频率为每两周或每月。

依从性优势如此巨大,似乎可以摆脱中国支付能力的地心引力。Leqvio于2023年8月在中国获批上市,定价为9988元/针,相比其美国定价——3250美元减少一半以上,不过目前为完全自费,首年使用需打3针,后续每年为2针,年治疗费仍然高昂(PCSK9生物制剂:安进Repatha和赛诺菲/再生元的阿利西尤单抗已纳入医保,价格每针300元左右,每月两针,全年大约花费7200元;信达生物的托莱西单抗价格为1388元/针,可选择2周、4周、6周三种治疗间隔的用药方案),但中国市场对Leqvio的需求并不弱。据诺华2024年Q1财报显示,Leqvio在欧美日和中国市场的销量不断增加,尤其在中国市场,即使在自费情况下,每天新增患者超过200人。

这给予国产创新药启示:药够好,不愁卖。

全球siRNA药物在研管线(研发进展处于临床II期阶段以上)

02

群雄并起

美国先进的生物科技产业具有正外部性,其技术溢出效应使中国Biotech受益。有神仙公司Alnylam在前方打样,国内小核酸学得很勤奋。

中国小核酸产业的转折点,以一次复出事件为标志。瑞博生物2021年科创板IPO遇挫,一度进入沉寂期,再度重磅亮相是2024年1月3日,与勃林格殷格翰合作开发NASH/MASH小核酸疗法,交易总额超20亿美元。仅隔4天,舶望制药与诺华达成siRNA药物BD,将获得1.85亿美元首付款、总金额不超过41.65亿美元的潜在里程碑付款及分级特权使用费。

这两起大额BD事件,标志着本土小核酸Biotech正式出道,继ADC、双抗之后,国内又一细分新药研发领域得到海外认可。

瑞博生物的递送技术平台RIBO-GalSTARTM使用的GalNAc结构是三价的,且专利主要保护以氮原子作为分叉点的三分叉结构。舶望制药GalNAc结构与瑞博生物的相似,为三分叉的结构且以氮原子作为分叉点,但改变了酰胺键的方向,linker结构也不同,而且在linker中增加六元环片段能够提高药物体内稳定性和活性。

虽然小核酸药物在理论上可靶向传统药物分子无法成药的靶点,具有研发周期短、临床开发成功率高的优势,但目前实际研发风险高、进度慢,除非有对外大额BD的机会,小核酸Biotech生存非常艰难。传统成熟药企或综合型Biotech分出小部分精力来试错,从小核酸Biotech引进管线,获得一定边际弹性,可能更稳妥。

所以,国内药企之间小核酸项目交易还比较活跃。信达生物、康诺亚、君实生物、华东医药、浙江医药都通过外部合作的方式开发siRNA新药,齐鲁制药以超7亿元人民币交易总额从瑞博生物引进PCSK9 siRNA药物RBD7022。

小核酸药物当前最大优势在于长效,在慢病领域不管以前有没有药用,只要实现半年或全年一针,在依从性上就是绝对优势。国内药企迫于商业化压力,以务实的态度集中火力进攻慢病领域。

Alnylam的siRNA药物Zilebesiran已作出示范,一次皮下给药后显示产出24小时内持续、持久的血压降低,可持续6个月。全球高血压患者约13亿,中国约2.57亿,美国约1.2亿,仅20%高血压患者的血压处于控制状态。低控制率与用药依从性、用药复杂性有一定关系。国内药企布局的抗高血压AGT RNAi药物,包括瑞博生物RBD-9079、信达生物SGB-3908、昂拓生物siRNA-AGT、圣诺医药STP-136G。

靶向PCSK9 siRNA降脂药领域,圣因生物、靖因药业、石药集团、悦康药业、大睿生物、瑞博生物在研,基本处于临床I期阶段。靶向ANGPTL3 siRNA降脂药领域,君实生物JS401处于临床I期,进度国内第一,全球前三。

乙肝功能性治愈小核酸药物领域,恒瑞医药、凯因科技、齐鲁制药、瑞博生物、浩博医药、星曜坤泽在研,其中恒瑞医药在上市公司中领跑,HRS-5635 注射液今年准备进入II期临床。

小核酸药物生产以固相合成为主,对分离纯化有复杂的工艺要求,涉及的供应链链企业包括药明康德、凯莱英、金斯瑞生物科技、奥锐特、诺泰生物、蓝晓科技。

蓝晓科技在小核酸药物领域进行多年布局,提供两类产品,分别为小核酸合成载体及核酸药物分离纯化填料。寡核苷酸单体是小核酸药物重要上游原材料,PMO单体是主流寡核酸单体之一,诺泰生物已掌握4个PMO单体合成工艺技术,据其发行可转债审核询回复报告,预计达产年产能100kg,新增销售收入有望达1.2亿元。奥锐特已形成寡核苷酸原料药从毫克级到百克级的研发、生产到全球注册能力,为全球客户提供一站式CRO/CDMO服务,目前布局产品有诺西那生、因利司然和Vutrisiran。

关于小核酸的一切都与慢有关,位于景气长周期的起点上,慢慢催化,终将成为慢病王者。

siRNA临床申请上市批准抗体药物偶联物临床2期

2024-07-17

免费入场券报名本周截止:联系电话181 1603 6798,扫码立即获取免费入场券:

报告作者

分析师:余汝意

资格编号:S0790121070029

邮箱:yuruyi@kysec.cn

联系人:汪晋

资格编号:S0790123050021

邮箱:wangjin3@kysec.cn

— 投资要点 —

GLP-1药物重磅单品频出,多肽产业链进入快速发展期。近年来GLP-1药物发展方兴未艾,以司美格鲁肽、替尔泊肽为代表的重磅单品频出,重点布局2型糖尿病、肥胖等患者基数较大的慢性病领域,全球年销售额快速攀升,也吸引更多企业布局GLP-1药物管线。目前已上市的GLP-1产品均为多肽类药物,随着下游市场的快速放量,药企对多肽产能以及上游原材料的需求大幅提升,国内多肽产业链相关的头部企业有望凭借自身较强的开发能力以及高性能产品获得更多订单,将进入快速发展期。

GLP-1大单品快速迭代,推动下游多肽药物市场规模持续扩增。GLP-1受体广泛分布于全身多个器官或组织;除了糖尿病、肥胖等代谢疾病外,GLP-1药物也覆盖心血管、NASH等多个疾病领域,发展潜力较大。GLP-1药物快速迭代,以利拉鲁肽、司美格鲁肽、替尔泊肽等为代表的重磅单品陆续上市,用药频率逐渐从日制剂向周制剂发展,临床疗效也不断实现超越,全球年销售额快速攀升。目前已上市的GLP-1产品均为多肽类药物,GLP-1药物的快速发展催化了多肽药物行业的研发热情,推动下游多肽药物市场快速扩容。特殊结构改造催生长效多肽药物,化学合成法优势凸显。为了延长内源性GLP-1的半衰期,已上市的长效GLP-1产品(包括司美格鲁肽、利拉鲁肽、替尔泊肽等)通过引入脂肪酸侧链、非天然氨基酸等方式对肽链主体进行修饰改造,以增强自身的稳定性。相较于生物合成法,化学合成法适用于中短肽的合成,具有可修饰性强、灵活度高等优势,更适合于天然肽类似物的结构改造与修饰,逐渐成为多肽合成的主流方法。固相合成是化学合成法中最常用的方式,合成过程涉及到的主要原材料包括树脂、保护氨基酸、多肽合成试剂、色谱填料等,随着行业下游的快速放量,对高品质原材料的需求预计将大幅提升。推荐及受益标的:推荐标的:药明康德(行稳致远的CRDMO龙头,新分子种类业务快速发展);九洲药业(CDMO业务快速发展,前瞻性布局多肽产能)、昊帆生物(多肽合成试剂行业龙头,自有产能落地赋能长期发展)。受益标的:凯莱英(国内CDMO业务领军企业,多肽产能建设持续推进);蓝晓科技(全球多肽合成固相载体主要供应商,产品品系丰富);纳微科技(国产高性能色谱填料领军企业,多肽后期项目快速增加);诺泰生物(多肽业务持续发展,CDMO大订单保障未来业绩高增长);圣诺生物(深耕多肽药物研发生产,多肽CDMO业务快速成长);昂博制药(全球领先的CDMO企业,中美双地布局多肽产能)。风险提示:多肽药物研发热度下滑、销售额不及预期、研发失败风险、GLP-1药物潜在安全性风险等。

— 目录 —

— 报告正文 —

1. GLP-1重磅单品频出,催化多肽药物市场关注度持续提升多肽药物历史发展悠久,近年来重磅单品频出。多肽是由多个氨基酸通过肽键连接而形成的一类化合物,分子量介于小分子与蛋白药物之间,具有稳定性好、特异性强、免疫原性低、安全性高等诸多优势。自1922年第一款多肽药物胰岛素问世以来,全球已有近百余种多肽药物获批上市,覆盖糖尿病、癌症、骨质疏松症、罕见病等各个疾病领域。随着新制备技术的不断发展,近年来有多款多肽药物获批上市,其中也不乏类似利拉鲁肽、司美格鲁肽等重磅品种,多肽药物领域的市场关注度正持续提升。

1.1 多肽药物市占率整体较低,非胰岛素肽类药物市场预计快速扩容

多肽药物兼具小分子与蛋白药物的优势,发展潜力较大。与抗体药物相比,多肽不仅具备抗体药物特异性强、疗效好等优点,而且空间结构更简单、稳定性更高、免疫原性更低;与小分子化药相比,多肽药物不仅具备小分子药物质量可控、结构易确证等优点,而且在生物活性、特异性以及解决复杂疾病方面更优。然而,多肽容易受到体内蛋白水解酶的降解,造成口服吸收差、代谢快、半衰期短等问题。目前,多个企业通过结构优化、pH调节、肠溶技术、SNEDDS技术及促吸收剂等方法对多肽药物进行改造,增加其稳定性并提高生物利用度。

根据《Perspective》数据显示,2019年在1.2万亿美元的全球药物市场中,小分子药物及大分子蛋白药物占主流,多肽药物市占率约5%,有较大的提升空间;另一方面,多肽药物可以用于治疗多种疾病,包括糖尿病、癌症、骨质疏松症、多发性硬化症、HIV感染和慢性疼痛等,其中肿瘤、内分泌疾病、代谢类疾病占比较高,分别占比约17%。

全球多肽药物市场稳健扩容,非胰岛素多肽药物发展潜力更大。根据Frost & Sullivan的数据显示,全球多肽药物市场稳健扩容,预计从2020年的629亿美元提升至2026年的1049亿美元,2020-2026 CAGR达8.90%;其中,非胰岛素肽类药物市场规模快速增加,预计从2020年的357亿美元(占比57.65%)提升至2026年的697亿美元(占比66.44%),2020-2026 CAGR达11.80%,非胰岛素多肽药物市场拥有更大的发展潜力。

1.2 GLP-1靶点催化多肽药物研发热情,慢性病领域成为布局重点

多肽药物覆盖的靶点与适应症领域较广泛,不同靶点适应症布局差异较大。INSR、GLP-1R、GCGR、GIPR、AMYR等靶点主要与糖和脂肪的代谢相关,针对这些靶点的药物主要用于治疗糖尿病、减肥、心血管疾病等慢性疾病,目前已上市药物较多,在研产品临床进度较快。FSHR、GNRHR、SSTR等靶点主要与不孕症、肿瘤、骨质疏松等适应症相关,已有部分多肽药物获批上市;针对阿尔茨海默症、帕金森等神经退行性疾病的在研多肽药物整体还偏早期。多肽上市新药布局的热门靶点有INSR、GLP-1R等,获批适应症主要是II型与I型糖尿病。截至2023年8月,全球共有82个多肽新药获批上市;其中胰岛素共有9个,其余布局较多的靶点分别有GLP-1R(7个)、FSHR(6个)、GNRHR(5个)等。从适应症领域看,2型糖尿病是布局最多的适应症领域(13个),其余热门适应症包括I型糖尿病(7个)、促排卵(7个)、肥胖(4个)、骨质疏松(4个)等。在这些靶点与适应症领域,多肽药物已拥有多款产品上市,技术相对更加成熟,疗效与安全性也已得到了市场的验证。

多肽在研新药管线中,GLP-1R为目前最热门靶点,慢性病领域已成为重点发力方向。截至2023年8月,在研阶段的多肽新药项目共1324个。从靶点布局看,GLP-1R为目前最热门的靶点,共有111款多肽药物处于不同的研发阶段,其中I期及临床前项目占比达72.07%,体现行业对GLP-1R较高的研发热情;其余布局较多的靶点分别有INSR(37个)、GCGR(33个)、GIPR(32个)。从适应症领域看,现阶段在研多肽药物布局较多的适应症领域包括2型糖尿病(76个)、肥胖(47个)、实体瘤(36个)、1型糖尿病(26个)与非酒精性脂肪肝(12个),慢性病领域已成为目前在研多肽药物重点发力方向。

近5年来多肽药物每年获批上市数量整体增长稳健,绝大多数管线仍处于早期临床及临床前研发阶段。根据Insight数据库统计,全球及中国每年获批上市的多肽药物(包括新药、改良新药与类似药)数量分别从2018年的3/2个增加至2022年的10/7个,获批数量增长稳健。截至2023年8月,全球/中国共有168/80款多肽药物获批上市,615/164款处于临床研发阶段,绝大多数管线仍处于临床I期及临床前阶段(全球、中国分别占比约81.6%/62.7%),多肽药物领域仍有较大的发展空间。

GLP-1药物年销售额遥遥领先,催化整个多肽药物行业快速发展。为了解释近年来多肽药物关注度持续提升的原因,我们梳理了2022年全球年销售额位居前列的多肽新药的基本信息,并按靶点类型、年销售额、最早上市时间进行归类。数据显示,相较于胰岛素以及其它靶点的多肽药物,以司美格鲁肽、度拉糖肽为代表的GLP-1多肽药物年销售额遥遥领先,且集中在2010年之后获批,每隔3-5年就有1-2个爆款诞生,是推动多肽药物市场扩容以及催化市场关注度不断提升的主要原因。

2.GLP-1大单品陆续上市,推动下游多肽药物市场快速扩容GLP-12.1 药物研发方兴未艾,已上市产品均为多肽类药物

GLP-1受体广泛分布于全身多个器官或组织,其激动剂可促进胰岛素分泌及延缓胃内容物排空。GLP-1是肠道内 L细胞分泌的一种多肽类激素,其受体广泛分布于全身多个器官或组织,除胰腺外还包括中枢神经系统、胃肠道、心血管系统、肝脏、脂肪组织、肌肉等。GLP-1受体激动剂是治疗糖尿病与肥胖症的重要药物,可通过刺激胰腺β细胞的增殖和分化,抑制β细胞凋亡,增加胰岛β细胞数量;同时,它也能够抑制胰高血糖素的分泌,延缓胃内容物排空,抑制食欲,实现减重的效果。

GLP-1药物聚焦代谢领域,同时也覆盖心血管、NASH等多种疾病。目前GLP-1药物已经被广泛用于治疗2型糖尿病和肥胖适应症,同时,在阿尔兹海默症、心血管疾病以及NASH等多种疾病领域也均有布局。其中,2型糖尿病、肥胖与心血管疾病已有适应症获批上市,其他适应症还处于临床研究阶段。

海内外GLP-1药物市场快速扩容,长效GLP-1增速更快。在司美格鲁肽、替尔泊肽等大单品的催化下,全球GLP-1药物市场快速扩容。根据Frost & Sullivan数据统计,全球/中国GLP-1药物市场规模预计于2026年达到319亿美元/218亿元,2020-2026 CAGR达15.8%/54.5%,国内增速快于全球;其中,长效GLP-1多肽的市场规模预计于2026年达到289亿美元/159亿元,2020-2026 CAGR达21.9%/93.8%,长效GLP-1发展潜力更大。

GLP-1多肽药物赛道火热,现阶段主要聚焦2型糖尿病。目前全球已上市的GLP-1产品均为多肽类药物,包括日注射制剂(艾塞那肽、利拉鲁肽、利司那肽和贝那鲁肽等)与周注射制剂(艾塞那肽微球、阿必鲁肽、度拉糖肽、司美格鲁肽、替尔泊肽和聚乙二醇洛塞那肽等)。目前上述药物均已获批用于2型糖尿病的治疗,其中利拉鲁肽、司美格鲁肽已获批肥胖和降低心血管风险的适应症,进一步扩大覆盖的疾病范围。在研药物中,赛诺菲、诺和诺德、礼来以及国内的信达生物、常山生化、派格生物等布局的多款GLP-1多肽药物已进入III期临床,主要聚焦2型糖尿病的治疗。GLP-1R靶点药物发展方兴未艾,也推动了整个多肽药物市场的扩容。2.2 GLP-1药物快速迭代,重磅单品陆续上市争夺“药王”宝座2.2.1 利拉鲁肽:全球首个长效GLP-1受体激动剂,国内多款生物类似物申报NDA利拉鲁肽于2009年在欧盟上市,是全球第一款长效GLP-1受体激动剂。利拉鲁肽作为诺和诺德生产的第一代GLP-1药物,其氨基酸序列与内源性人GLP-1的同源性高达97%,半衰期为11-15h,是全球第一款长效GLP-1受体激动剂。利拉鲁肽于2009年获欧盟批准上市,于2011年获NMPA批准上市,均用于治疗2型糖尿病;同时,利拉鲁肽目前有多个适应症处于后期临床阶段。随着多款GLP-1周制剂获批上市,近年来利拉鲁肽年销售额略有下滑趋势。自2009年获批上市后,利拉鲁肽的全球销售额一路攀升,销售额峰值于2018年达44.59亿美元。随着多款疗效更好的GLP-1周制剂获批上市,近年来GLP-1赛道竞争日益激烈,作为首个上市的GLP-1受体激动剂,利拉鲁肽的市场霸主地位受到较大挑战,年销售额略有下滑趋势。关键性III期临床研究LIRA-PRIME研究揭示了利拉鲁肽长期控糖疗效。2020 ADA年会上公布的LIRA-PRIME研究观察了利拉鲁肽与其他口服降糖药的疗效和安全性。研究从9个国家随机纳入1991例成人2型糖尿病患者,接受利拉鲁肽或其他任意一种口服降糖药(包括α-糖苷酶抑制剂、DPP-4i、格列奈类、SGLT2i、磺脲类、噻唑烷二酮类药物)。相比口服降糖药组,利拉鲁肽能够有效延长血糖的控制时间,以及推迟治疗中止时间。疗效方面,与口服降糖药组相比,利拉鲁肽治疗显著推迟了血糖控制不佳的中位时间(109周vs 65周)和提前中断治疗时间(80周vs 52周);安全性方面,两组别严重不良反应与低血糖的发生率相似,利拉鲁肽没有产生新的安全性问题。整体来看,相较于口服降糖药,利拉鲁肽疗效好且安全性佳。

国内已有多个利拉鲁肽生物类似药处于申报上市阶段。截至2023年8月,除了诺和诺德的利拉鲁肽原研药在中国获批上市外,华东医药的利拉鲁肽生物类似药也已获批上市,用于治疗2型糖尿病和肥胖,成为国内首个获批上市的利拉鲁肽生物类似药;此外,通化东宝、正大天晴以及联邦制药等多家企业均有利拉鲁肽生物类似药处于NDA阶段,陆续上市后会加剧国内的竞争态势。2.2.2 司美格鲁肽:新一代长效GLP-1周制剂药物,全球销售额快速增长司美格鲁肽已获批用于治疗糖尿病、肥胖以及降低心血管风险,多个管线已处于III期临床阶段。诺和诺德的司美格鲁肽是继利拉鲁肽后的下一代长效GLP-1受体激动剂,半衰期显著延长至165h,于2017年首次获FDA批准用于治疗2型糖尿病。截至2023年8月,司美格鲁肽已有3个适应症在全球范围内获批上市,分别为2型糖尿病、肥胖以及降低心血管风险,其中2型糖尿病以及降低心血管风险也于2021年获NMPA批准上市;同时,膝骨关节炎、NASH等多个适应症已进入III期临床阶段。随着管线的快速推进,新适应症预期陆续上市,司美格鲁肽的市场规模有望进一步扩大。

司美格鲁肽目前共拥有Ozempic、Wegovy、Rybelus三个品牌,分别对应2型糖尿病注射剂、肥胖治疗注射剂以及口服片剂。司美格鲁肽自2017年上市起快速放量,2022年3个品牌分别实现营收84.55/8.76/15.99亿美元,合计109.3亿美元,同比增长73.24%;2023H1延续高增长态势,合计实现营收91.88亿美元,同比增长约87.22%。现阶段司美格鲁肽的销售额主要由北美市场贡献;自2021年在中国获批后,国内销售额快速增长,2022年同比增速超500%。降糖领域,“头对头”临床试验中司美格鲁肽优势明显。诺和诺德开展了一系列名称为“SUSTAIN”的针对司美格鲁肽的III期临床试验,研究结果表明无论是与度拉糖肽、利拉鲁肽等同靶点药物,还是与卡格列净、西格列汀、甘精胰岛素等传统药品相比,司美格鲁肽都显示出更优异的临床疗效。其中SUSTAIN 10是司美格鲁肽与利拉鲁肽的“头对头”临床试验,结果显示用药30周后,司美格鲁肽组与利拉鲁肽组的糖化血红蛋白(HbA1c)下降幅度分别为-1.70%vs-1.00%,体重变化分别为-5.8 kg vs-1.9kg,司美格鲁肽的临床疗效显著优于利拉鲁肽。

肥胖领域,口服50mg司美格鲁肽组患者在68周的治疗后体重显著下降15.1%。2023年5月,诺和诺德公司公布了关于每日口服司美格鲁肽50mg片剂减重效果的研究数据(OASIS 1试验)。结果表明,口服司美格鲁肽组患者的体重减轻幅度为15.1%(vs 2.4%),此外,口服司美格鲁肽组中有85%的患者的体重减轻幅度≥5%,而安慰剂组该比例仅为26%。安全性方面,口服司美格鲁肽安全且耐受性良好,最常见的不良事件为胃肠道反应,绝大多数为轻至中度,并随着时间推移而减少。

国内已有多个司美格鲁肽生物类似药及改良型新药处于后期临床阶段,适应症聚焦于2型糖尿病。截至2023年8月,除了诺和诺德的司美格鲁肽注射剂原研药已在中国获批上市外,口服司美格鲁肽已处于NDA阶段;此外,丽珠集团、联邦制药等多家企业均有司美格鲁肽生物类似药处于III期临床阶段,在国内司美格鲁肽专利到期后将陆续上市。

2.2.3、 替尔泊肽:全球首个GIP/GLP-1双靶点激动剂,降糖疗效优于司美格鲁肽替尔泊肽是礼来开发用于治疗成人2型糖尿病的首个GIP/ GLP-1双靶点激动剂,于2022年5月获FDA批准上市。2022年9月,替尔泊肽在中国递交2型糖尿病的上市申请,目前仍处于审核中。同时,替尔泊肽针对肥胖、心力衰竭以及心血管疾病等适应症的研究均处于III期临床,有望在未来陆续上市,进一步打开市场空间。

自2022年5月上市起,替尔泊肽的销售额快速攀升,2022全年达4.83亿美元。2023H1持续高增长态势,实现销售额15.5亿美元,已位列礼来2023H1全球药品销售额TOP3;其中,2023Q2销售额达9.8亿美元,环比增长约72.48%。我们预计,随着替尔泊肽针对减肥及其它代谢疾病领域的适应症陆续获批,市场空间将进一步打开。替尔泊肽与司美格鲁肽头对头III期试验展现出优良疗效。在SURPASS-2的III期临床试验中,研究人员分析了1879例使用1500 mg二甲双胍治疗血糖控制不佳的成人T2DM患者数据。研究人员随机分配受试者每周皮下注射一次5 mg、10 mg、15 mg的替尔泊肽或1 mg司美格鲁肽,40周后进行安全随访期。结果表明,所有剂量的替尔泊肽组疗效均优于司美格鲁肽组,替尔泊肽 5 mg、10 mg和15 mg治疗组的HbA1c水平自基线平均下降2.01%、2.24%和2.30%,司美格鲁肽组下降仅1.86%。

替尔泊肽减重适应症的注册申请主要基于包括SURMOUNT系列在内的26项临床试验结果。2023年7月,礼来公司宣布了两项关键III期研究SURMOUNT-3和SURMOUNT-4的成功结果,评估了替尔泊肽在治疗肥胖和维持肥胖患者体重减轻方面的潜力。此前,礼来已公布了替尔泊肽治疗肥胖症或超重群体的全球III期临床试验SURMOUNT-1和SURMOUNT-2的关键数据。SURMOUNT-1试验中入组了2400个受试者,用药72周后,替尔泊肽15mg、10mg、5mg组体重平均降幅分别为22.5%、21.4%、16.0%,而安慰剂组仅为2.4%;SURMOUNT-2主要考察替尔泊肽对合并2型糖尿病的肥胖患者的临床疗效,给药72周后,替尔泊肽15mg、10mg组体重平均降幅分别为15.7%、13.4%,安慰剂组仅为3.3%,显示出了优异的减肥疗效。

3. 特殊结构改造催生长效多肽药物,化学合成法优势凸显3.1 特殊结构改造延长半衰期,GLP-1多肽药物逐步走向长效内源性GLP-1半衰期极短,结构改造能够有效延长其半衰期。GLP-1(胰高血糖素样肽1)是人体自身分泌的一种内源性多肽,由于其N端8号位的丙氨酸(Ala)容易受到二肽基肽酶4(DPP-4)水解而失活,在人体内的半衰期极短。为了减少内源性GLP-1被DPP-4降解与肾过滤,并增强与靶点GLP-1R的结合能力,研究人员对其进行结构改造,先后开发出了艾塞那肽、利西那肽、利拉鲁肽、度拉糖肽以及司美格鲁肽等产品;其中,利拉鲁肽、度拉糖肽、司美格鲁肽与内源性的GLP-1的同源性分别达97%、90%、94%,通过化学修饰显著延长其半衰期,安全性高且能够持续发挥功效,GLP-1多肽药物逐步走向长效。3.1.1 司美格鲁肽通过引入脂肪酸侧链与非天然氨基酸增强药物的稳定性结构修饰的目的是为了在不影响与靶点亲和力的前提下增强GLP-1药物本身的稳定性。以利拉鲁肽与司美格鲁肽为例,其主链结构与内源性GLP-1基本相似,但分别在26号位的赖氨酸残基上引入C16脂肪链与C18脂肪酸侧链,能够有效增强多肽分子与血清白蛋白的结合力,提升稳定性的同时降低肾脏清除率。与利拉鲁肽不同,司美格鲁肽在8号位使用非天然氨基酸2-氨基异丁酸(Aib)替换原有的Ala,在掩盖DPP-4的水解位点的同时保留对靶点GLP-1R的亲和力。3个位点的结构改造使得司美格鲁肽的半衰期延长至165h,为开发周制剂提供了可能性。

司美格鲁肽与利拉鲁肽主要通过发酵法+化学合成法完成制备。根据原研药企诺和诺德专利CN101910193A,司美格鲁肽主要分为主链(片段①)、含非天然氨基酸二肽(片段②)与脂肪酸侧链(片段③)三个片段,通过发酵法与化学合成法结合的方式实现制备。其中,片段①由天然氨基酸组成,为降低成本主要通过基因工程菌发酵实现制备;片段②含非天然氨基酸Aib,主要通过固相合成法实现制备;最后通过液相合成法,将片段②、片段③依次与片段①偶联,通过色谱柱提纯后得到司美格鲁肽。利拉鲁肽的合成过程与之类似,由于其不包含非天然氨基酸片段,仅包含多肽主链与脂肪酸侧链两个部分,合成工艺相对更加简单。替尔泊肽是礼来公司自主研发的GIP/ GLP-1双受体激动剂多肽类药物,由39个氨基酸组成。为了获得与GIPR和GLP-1R双靶点的活性,替尔泊肽融合了来自内源性GLP-1、内源性GIP与艾塞那肽的氨基酸残基,并使用了一些特有的氨基酸残基,以增强其对DPP-4酶的抵抗能力。同时,与司美格鲁肽类似,替尔泊肽也在20号位的赖氨酸残基上修饰了C20脂肪二酸侧链,以增强其与血清白蛋白的结合能力,半衰期延长至116.7h。

由于对主链进行了较多的融合与改造,以及引入了较多的非天然氨基酸,替尔泊肽很难通过传统发酵法实现合成,工业端一般采用固液相结合的方式进行制备。根据原研药企礼来的专利CN113330024A,替尔泊肽制备的方法有多种,可以直接通过固相合成法合成主链后再接上侧链,也可以单独制备不同的片段后再偶联。以其中一个为例,该方法将替尔泊肽拆分成4个多肽片段,分别为艾塞那肽尾链部分(片段①)、中间改造部分(片段②)、含脂肪酸侧链部分(片段③)与含非天然氨基酸部分(片段④);4个片段以固相合成法单独制备后,通过液相合成法由片段①到片段④依次连接,通过色谱柱提纯后得到替尔泊肽。

3.1.2 口服与注射司美格鲁肽辅料成分略有差异,注射型产品依赖注射笔进行给药司美格鲁肽目前分为注射与口服两种剂型,其辅料成分也略有差别。除原料药外,注射型司美格鲁肽还包括组氨酸、丙二醇与二水和磷酸二氢钠等辅料成分,其中组氨酸的存在可以增强司美格鲁肽在溶液中的稳定性;口服型司美格鲁肽包括SGLT-2、SNAC、烟碱胺或间苯二酚、润滑剂等成分,其中SGLT-2能够协同司美格鲁肽实现降糖功能,SNAC能够提高胃内司美格鲁肽局部pH值,减少胃蛋白酶对其降解,并在细胞膜表面借助浓度梯度使司美格鲁肽穿透胃黏膜后吸收入血,增加口服给药途径的生物利用度。

注射型司美格鲁肽上市后提供2mg/1.5ml与4mg/3ml两种剂型,一般需要借助注射器进行皮下给药,给药装置一般采用预充式注射笔或耐用注射笔。其中,预充式注射笔是已在注射器中灌注药液的一种“药械合一”的产品,具有药剂量更准确、可直接注射、使用方便等特点;耐用注射笔在每次使用时需要重新更换注射剂芯与注射针头,具有可重复使用、剂量调整灵活、成本低等优势。注射型司美格鲁肽目前主要采用原研药企诺和诺德自主开发的注射装置进行给药,代表性产品包括预充式注射笔FlexPen®以及耐用式注射笔NovoPen® 4与NovoPen® 5,其中NovoPen® 5能够记录上一次注射剂量与相隔时间,大幅提升患者自我注射的便捷度与安全性。

替尔泊肽上市后共提供6种剂量的产品(2.5mg、5 mg、7.5 mg、10 mg、12.5 mg、15 mg);同时,替尔泊肽注射剂将使用礼来公司自主研发的预充式注射笔,该笔带有预先连接的隐藏针头,实现了患者视觉上的“无”针头化。3.2 化学合成法灵活度高、可修饰性强,逐渐成为多肽合成主流方法多肽药物的合成已经历近百年的发展,进入21世纪后,多肽序列越来越长,且需要在特定位点进行标记与修饰,这对多肽合成技术也提出了更高的要求。多肽药物的合成主要分为多肽制备、多肽纯化、富集、检测等多个步骤,其中制备主要包括生物合成与化学合成两种方法,纯化手段包括反相高效液相色谱法、毛细管电泳法、离子交换色谱法等;多肽药物种类繁多,理化性质也各不相同,研究人员可根据多肽自身特性选择不同的制备与纯化方法。

现阶段多肽制备的主流方法包括生物合成法与化学合成法。生物合成法主要利用自然界已存在的有机物,通过微生物发酵、酶类降解或者直接提取获得目标多肽,是一种“自上而下”的制备手段;以发酵法为例,其主要利用大豆等价格相对较低的农产品作为原材料,具有较高的量产规模,但前期产能投入较大,且研发难度也较高。化学合成法主要通过氨基酸之间的缩合反应来获得特定序列的多肽,是一种“自下而上”的制备手段,其主要采用保护氨基酸作为原材料,成本相对较高,但前期产能投入较小且研发难度较低,适合引入一些非天然氨基酸作为修饰。

生物合成法是制备多肽的常用技术手段,主要包括天然提取法、酶解法、发酵法与基因工程法等。天然提取法受到原材料限制且纯化难度高已逐步被淘汰;酶解法由于产量低且污染严重等问题,现阶段也很难实现产业化。发酵法主要利用微生物代谢获得多肽,原料易得且成本较低,未来应用前景广泛,大单品司美格鲁肽即通过发酵法制备合成。基因工程法是目前最为前沿的多肽制备技术,但现阶段研发难度较高且研发周期较长。整体看,生物合成法适用于长链多肽以及修饰程度较低多肽的合成,其优势在于原料易得、生产成本低(除基因工程法外),但存在纯化难度大、可修饰性差等问题,目前能生产的多肽药物整体偏少。

化学合成法是目前最为广泛使用的多肽合成技术,主要包括固相合成法、液相合成法与固液相合成法3种技术手段。其中,液相合成法发展时间较早,主要采用逐步合成或片段缩合的方式合成目标多肽,但每一步反应后纯化耗时耗力,合成长肽时产率较低;固相合成法可以简化反应后的后处理步骤,自1963年问世以来得到快速发展,大幅提升了多肽合成的效率与产率。固液相合成法结合了上述两者的优势,适用于长肽的合成。整体看,化学合成法的优势在于纯化较容易、可修饰性强,在产业端应用领域广泛;但由于其需要过量投料导致成本较高,如何优化工艺压缩成本成为通过化学合成制备多肽药物的关键环节。

多肽药物的长度对其制备方式有重要影响。一般而言,大部分小于30个氨基酸序列的多肽药物采用化学合成法制备,比如兰瑞肽(8AA)、奥曲肽(8AA)、利那洛肽(14AA)等。30-50个氨基酸序列的多肽药物可选择的空间较大,比如司美格鲁肽(31AA)与利拉鲁肽(31AA)的主链改造较少,采用生物发酵法制备;替尔泊肽(39AA)的主链进行了较多的融合与改造,并引入了较多的非天然氨基酸,采用化学合成法制备。50个氨基酸序列以上的多肽药物主要是胰岛素类产品,如果采用化学合成法制备收率非常低,一般倾向于使用生物合成法。相较于生物合成法,化学合成法整体灵活性更高、可修饰性更强,也更适合于天然肽类似物药物的结构改造与修饰。根据肽研社的数据统计,截至2021年底,有近68.7%的多肽分子通过化学合成方法制备,其中固相法、液相法与固液相法占比分别为57.3%/10.7%/0.8%,化学合成法已成为目前多肽药物制备的主流方法。分离纯化是制备多肽药物的关键步骤。刚制备完成的粗肽通常为多肽混合物,成分较复杂,需要通过分离纯化后才能得到目标多肽。长链多肽在制备过程中容易形成分子量相差很小的杂质,往往需要2-3步的纯化才能获得目标产品;同时,多肽药物对于纯度的要求较高(一般超过99%),合适的分离纯化方法能够有效提升目标多肽的产率与质量。常用的提纯方法包括反相高效液相色谱法、毛细管电泳法、离子交换色谱法、凝胶过滤色谱法、亲和层析法等,不同的分离方法原理各不相同、也各有利弊,目前产业端多采用高效液相色谱法与离子交换色谱法实现分离纯化。

3.3 多肽固相合成涉及多种物料,行业下游放量带来新需求我们以现阶段较主流的固相合成法为例,具体介绍多肽化学合成的步骤以及涉及到的原料产品。根据保护基团的不同,多肽固相合成法目前主要分为Boc(叔丁氧羰基)固相合成法与Fmoc(9-芴甲氧羰基)固相合成法,分别适用于强酸和弱碱两种不同的脱保护条件。固相合成法中,首先将第一个保护氨基酸的C端固定在不溶性载体树脂上,脱去N端的保护基团后,利用多肽缩合试剂诱发第一个氨基酸的N端与第二个氨基酸的C端发生缩合反应,实现肽链的延长;按多肽序列重复上述操作直到多肽链完成,切肽后通过色谱柱法分离提纯,获得目标多肽。合成过程中涉及到的主要原材料包括树脂、保护氨基酸、多肽合成试剂、色谱填料等。

3.3.1 载体树脂:起始物料,通过表面活性位点与氨基酸偶联作为多肽固相合成的起始物料,载体树脂通常具有机械强度高、化学稳定性好、空间位阻小等特点,同时表面包含了大量与氨基酸偶联的连接分子,在目标多肽制备完成后易切除且不易发生副反应。根据连接分子的不同,树脂主要分为羟基树脂、氯甲基树脂与氨基树脂3类,可分别通过酯键、取代反应以及酰胺键实现与氨基酸的偶联。3.3.2 保护氨基酸:肽链主体,可根据实际反应条件选择保护基团氨基酸是分子内含有氨基和羧基的一类有机化合物的通称,也是多肽与蛋白质的基本组成单位。常见的天然氨基酸共有20种,按理化性质可分为非极性氨基酸、极性含中性R基氨基酸、酸性氨基酸与碱性氨基酸4种。除此之外,还可以通过化学合成的方式获得自然界中不存在的非天然氨基酸。中国是氨基酸生产和出口的大国,根据智研咨询数据,2020年中国氨基酸产量达570.62万吨,其中,谷氨酸占42.06%,赖氨酸占36.80%,苏氨酸占12.72%,蛋氨酸占5.52%。

固相合成中通常采用保护氨基酸单体,即用一些保护基团将普通氨基酸的特定官能团(包括氨基、羧基、侧链基团等)进行屏蔽,只在所需要的部位上发生化学反应,进而降低副反应的发生概率。被选定的保护基团需要能够在之后的反应条件中稳定存在,并在特殊条件下快速脱去保护。以氨基保护为例,常用的保护基团有叔丁氧羰基(Boc)、苄氧羰基(Cbz)、9-芴甲氧羰基(Fmoc),分别能够在酸性环境、还原性环境与弱碱性环境中脱去保护,研究人员可根据实际反应需要选择不同种类的保护氨基酸。

3.3.3 多肽合成试剂:不断迭代,离子型缩合试剂具体更广阔发展空间多肽合成试剂可诱导羧基(-COOH)与氨基(-NH2)发生脱水缩合反应形成酰胺键(-CO-NH-),从而实现肽链的延长。根据分子结构的差异,多肽缩合试剂主要包括碳二亚胺型、磷正离子型、脲正离子型及其它类。1955年,以DCC、DIC为代表的碳二亚胺型缩合试剂首次被开发,其具有反应条件温和、价格便宜等诸多优势,但单独使用时容易产生严重消旋。在第一代的基础上,科研人员逐步开发出了分别基于消旋抑制试剂HOBt、HOAt与Oxyma的三代离子型缩合试剂(包括HBTU、HATU、PyBOP等),不断优化产品在产物消旋程度、反应收率、后处理简便性、操作安全性等方面的性能。3.3.4 色谱柱填料:多肽提纯的关键,反相层析色谱与离子交换色谱应用较多由于固相合成多肽涉及的底物原料种类多,合成步骤多,合成条件苛刻,因此最终拿到的粗品纯度很低(20%~40%不等),杂质较多(水解、脱氨杂质等),需要通过分离纯化获得目标多肽。大于5肽的合成多肽的纯化目前主要依赖液相色谱,即以液体作为流动相,粗产物中的各组分经过固定相时,由于与固定相发生作用(吸附、分配、排阻、亲和)的大小、强弱不同,在固定相中滞留不同的时间后流出色谱柱,实现分离提纯的目的。现阶段常用的色谱柱填料主要分为3大类:以多孔二氧化硅为代表的硅胶色谱填料、以琼脂糖/葡聚糖为代表的软胶介质填料以及以交联聚苯乙烯/聚甲基丙烯酸酶为代表的聚合物色谱填料。其中硅胶主要用于中小分子的分离纯化及实验室分析检测,软胶主要用于生物大分子的分离纯化,聚合物色谱填料可以同时满足小分子和大分子的分离纯化,是全能型色谱填料。

实际应用中,多肽类药物的分离纯化主要通过反相层析色谱与离子交换色谱。由于多肽主体结构肽键和疏水侧链的疏水性差异,加之缓冲液离子对效应对净电荷的屏蔽,可以通过反相色谱实现分离纯化,具体包括聚合物反相色谱和C18硅胶反相色谱,成功纯化案例有甘精胰岛素、利拉鲁肽、司美格鲁肽等;同时,由于多肽分子具有末端羧基、氨基和侧链可解离基团,分子会随环境pH变化呈现不同带电状态,因此多数合成肽可通过离子交换纯化,成功纯化案例有地特胰岛素、德古胰岛素、乙酰化四肽等。

4.多肽产业链蓬勃发展,各细分领域头部企业有望受益多肽药物产业链主要分为上游原材料、中游CXO/原料药与下游药品。受司美格鲁肽、替尔泊肽等大单品影响,多肽药物市场快速扩容,也吸引了更多企业布局多肽药物管线,对多肽产能以及上游原材料的需求大幅提升。同时,为了增强药物的稳定性,现阶段设计的多肽药物多进行了非天然氨基酸、侧链等修饰,对原料药工艺开发与生产以及上游原材料质量与纯度的要求均较高,头部企业有望凭借自身较强的开发能力以及高性能产品获得更多订单,将迎来快速发展期。

4.1 药明康德:行稳致远的CRDMO龙头,新分子种类业务快速发展药明康德是一家全球领先的药物研发生产服务提供商,其开创了独特的CRDMO与CTDMO业务模式,为全球客户提供一体化、端到端的新药研发与生产服务。公司营收与利润增长稳健,2022年实现营收393.55亿元,同比增长71.84%;扣非归母净利润82.60亿元,同比增长103.27%;经调整的Non-IFRS净利润93.99亿元,同比增长83.20%,营业能力持续提升;2023H1公司实现营收188.71亿元,同比增长6.28%;扣非归母净利润47.61亿元,同比增长23.67%;经调整的Non-IFRS净利润50.95亿元,同比增长18.50%,增速放缓主要系同期大订单交付基数较高等影响。

逐步搭建多肽药物服务平台,持续推进产能建设。2018年,公司开始布局寡核苷酸和多肽药物相关业务,近几年持续推进相关产能建设。2022年,公司常州寡核苷酸及多肽生产大楼正式投产,满足全球客户在寡核苷酸及多肽药物开发方面日益增长的需求。截至2023年2月底,公司共拥有27条寡核苷酸生产线与总体积超过10000升的多肽固相合成仪,寡核苷酸和多肽研发团队超过1000人。2023年9月,子公司合全药业已启动常州和泰兴两个生产基地的多肽产能扩建工程,扩建完成后,合全药业将新增多条多肽固相合成生产线,新产能预计将于2023年12月投入使用,届时公司的多肽固相合成反应釜体积将由原计划的20000L增加至32000L。新分子种类相关业务(TIDES)快速发展,服务客户与项目数量持续高增长。公司TIDES业务以寡核苷酸和多肽项目为主,2022年实现营收20.37 亿元,同比增长158.3%,其中D&M业务收入达15.78亿元;D&M服务客户数量达到103 个,同比增长81%;D&M服务分子数量达到189个,同比增长91%。同时,公司也注重寡核苷酸与多肽的原料药+制剂一体化平台建设,2022年共完成了16个相关CMC项目。快速发展的TIDES业务有望打开化学板块成长的向上空间。4.2 凯莱英:国内CDMO业务领军企业,多肽产能建设持续推进凯莱英是中国医药研发生产服务外包领军企业,公司深耕小分子CDMO 领域20余年,并积极探索与布局新业务领域,致力于打造专业的一站式服务平台。受益于大订单的执行与交付,公司业绩实现跨域式增长,2022年实现营收102.55亿元,同比增长121.08%;实现扣非归母净利润32.31亿元,同比增长245.44%。2023H1,实现营收46.22亿元,同比下滑8.33%;剔除大订单后收入26.77亿元,同比增长33.27%,常规业务营收增速稳健。新兴业务快速发展,持续推进多肽产能建设。公司依托在小分子CDMO积累的竞争优势,持续推动化学大分子、临床研究服务、生物大分子等新兴业务的发展。2022年,新兴业务实现营收9.96亿元,同比增长150.52%;其中寡核苷酸、多肽等化学大分子业务实现营收3.73亿元,同比增长138.71%,合计开发新客户40余家,承接新项目68个,推进到临床II期之后的项目合计超25个。同时,公司加速多肽产能建设,2019年新建cGMP多肽生产车间并安装了2条多肽生产线,2021年商业化多肽生产车间投产,预计2024上半年固相合成总产能将超过10000L,可满足百公斤级别的固相多肽商业化生产需求。

4.3 九洲药业:CDMO业务快速发展,前瞻性布局多肽产能九洲药业是国内领先的特色原料药+CDMO研发生产企业,近年来公司业绩增长稳健,CDMO业务快速发展。2022年,公司实现营收54.45亿元,同比增长34.01%;实现扣非归母净利润9.27亿元,同比增长61.70%。凭借2019年全资收购诺华苏州工厂,公司成功切入诺华Entresto、Kisqali等多款重磅药品API供应链体系,CDMO业务快速发展,收入占比从2018年的28.83%快速提升至2023H1的76.27%;CDMO总项目数量于2023年6月底达934个,同比增长26.22%,其中已上市、III期临床、I/II期临床项目数量分别为29/66/839个。

3大研发中心+2大生产基地,前瞻性布局多肽产能。公司目前拥有瑞博台州、瑞博杭州、瑞博美国3个新药定制研发中心,以及瑞博台州和瑞博苏州2个新药定制生产基地,研发人员超400人,具备从实验室放大到商业化生产一站式研发生产服务能力。公司于2021下半年开始前瞻性布局多肽业务,目前瑞博杭州的多肽团队已拥有30-40人,瑞博苏州中试多肽车间已投入使用,首个多肽商业化车间也已开始建设;自2022年起,公司已承接了多个多肽IND项目,完成多个多肽化合物交付,部分项目的订单金额超过千万元。

4.4 蓝晓科技:全球多肽合成固相载体主要供应商,产品品系丰富蓝晓科技是一家专业从事吸附分离材料研发、生产与销售的企业。近年来公司业绩增长稳健,2022年实现营收19.20亿元,同比增长60.69%;实现扣非归母净利润4.90亿元,同比增长65.27%。同时,公司总部与比利时子公司Puritech多路阀设备合作,增强了海外推广能力;德国、阿根廷子公司陆续投入运营,提高本土化和技术服务前移水平。2022年公司海外实现营收4.04亿元,同比增长46.8%,收入占比从2018年的15.71%稳健提升至2022年的21.04%,增长动能强劲。

为满足固相合成多肽行业不断发展的需求变化,公司在原有多肽固相合成载体的基础上,对产品和服务进行了延伸,为客户提供预接氨基酸固相合成载体;通过对原料、生产过程的严格程序化管控实现对成品的质量控制,预装氨基酸载体的单杂、二肽等含量可控制在0.1%以下。2022年以来,固相合成载体产品已签订单总额数亿元,公司凭借seplife2-CTC固相合成载体和sieber树脂已成为多肽领域的主要供应商。

4.5 纳微科技:国产高性能色谱填料领军企业,多肽后期项目快速增加纳微科技是一家专注于高性能纳米微球的研发制备的领军企业,公司深耕底层技术,突破微球精准制备的技术难题,打破进口产品垄断市场的局面。2022年收购赛谱仪器、英菲尼和RILAS公司,积极拓展层析纯化仪器系统及海外业务,为公司营收带来新的增长点。2022年公司分别实现营收与归母净利润7.06/1.97亿元,2018-2022 CAGR达71.1%/113.5%,近5年业绩稳健增长。根据Frost & Sullivan数据统计,色谱填料市场规模稳健增长,预计2025年全球/中国市场规模分别达54.64亿美元与96.88亿元,2020-2025 CAGR达8.46%/16.57%,国内市场增速快于全球,公司作为国内色谱填料龙头企业将迎来发展新机遇。公司色谱填料覆盖全部医药纯化领域,多肽类商业化项目占据数量优势。公司色谱填料产品覆盖抗体、疫苗、 血液制品、酶、CGT、胰岛素、多肽/寡核苷酸等多个应用领域,2022年导入各个阶段应用项目的数量约928个。其中抗体类导入研究阶段、临床I期、临床II期和临床III期项目最多,分别有250/43/20/17个;多肽/寡核苷酸类导入商业化阶段项目最多,共27个。2023H1,导入各个阶段应用项目的数量约630个,多肽与寡核苷酸类项目合计达188个,胰岛素和多肽/寡核苷酸共有3个商业化项目。4.6 昊帆生物:多肽合成试剂行业龙头,自有产能落地赋能长期发展昊帆生物是一家为全球医药研发生产企业提供特色原料的公司,产品主要聚焦于全系列的多肽合成试剂。公司目前拥有1个自有生产基地与2个研发中心,产品直接销往欧美、日韩、东南亚等30多个国家与地区。2022年,公司分别实现营收与扣非归母净利润4.47/1.27亿元,2017-2022 CAGR达36.62%/41.76%,近5年保持30%以上的年复合增速。根据肽研社数据,全球多肽缩合试剂市场规模预计于2026年达到84.4亿元,2020-2026 CAGR达7.01%,其中离子型缩合试剂增速远高于传统碳二亚胺型试剂,公司作为国内离子型缩合试剂行业龙头将迎来快速发展。多肽合成试剂品种覆盖率达75%,离子型缩合试剂细分领域市占率国内第一。1955年至今,全球范围内共有200余种多肽合成试剂被开发,公司能够量产并稳定供应的有160余种,占比约75%;同时,公司约占全球离子型缩合试剂供应量的25%,细分领域市占率排名国内第一。国内厂商目前在售的多为第一代碳二亚胺型缩合试剂;公司产品品类齐全,具备从第一代到第四代全系列缩合试剂产品的供应能力,目前在售品类约110余种,远超海内外竞争对手。自有产能建设加速推进,未来3年预期有近2000吨新产能落地。随着市场需求的快速提升,产能受限已成为制约公司发展的重要因素之一。近年来公司加速自有产能建设,安徽昊帆一期工程于2021年6月进入试生产阶段,年产量可达350吨(均为多肽合成试剂);二期工程预期2023Q3试生产,三期工程预期2023年年底开工建设,规划年产能分别近1000吨。随着新产线陆续落地,公司自有产能将得到快速补充,有望进一步提升产品的竞争力与市场占有率。

4.7 诺泰生物:多肽业务持续发展,CDMO大订单保障未来业绩高增长诺泰生物是一家聚焦多肽药物及小分子化药进行自主研发与定制研发生产相结合的生物医药企业。2023H1,公司实现营收4.01亿元,同比增长49.38%;其中,自主选择产品中多肽业务持续快速增长,实现收入2.48亿元,同比增长 118.51%;扣非归母净利润0.43亿元,同比增长276.12%。2023年5月,全资子公司澳赛诺与欧洲某大型药企签订了累计金额约1.02亿美元(含税)的cGMP高级医药中间体的7年供货合同,保障未来业绩高增长的同时也提升了公司品牌的国际影响力。公司在连云港(公司本部)和建德(澳赛诺)拥有两大生产基地,能够为客户提供临床至商业化阶段不同需求的定制生产服务。其中,连云港工厂主要从事多肽及小分子化药原料药、制剂生产,现有2个多肽原料药生产车间;IPO募投项目“106车间多肽原料药产品技改项目”将于2023年10月完成,106车间司美格鲁肽出口欧盟已通过GMP 检查;多肽601车间建设有序推进,募投项目“多肽类药物及高端制剂研发中心项目”已完成结项,为公司快速发展的多肽业务提供产能保障。

4.8 圣诺生物:深耕多肽药物研发生产,多肽CDMO业务快速成长圣诺生物是国内领军的多肽药物研发生产企业,其主营业务包括多肽药物CDMO服务,自主研发、销售多肽原料药和制剂产品以及多肽药物生产技术转让服务等。公司已搭建长链肽偶联、困难序列偶联、片段偶联等多个多肽合成以及侧链修饰技术平台,在多款多肽产品中得到了应用。2022年,公司实现营收3.96亿元,同比增长2.38%;实现扣非归母净利润0.57亿元,同比下滑2.59%。截至2023年6月底,公司已拥有16个自主研发的多肽类原料药品种,其中在国内取得了包括恩夫韦肽、卡贝缩宫素在内11个品种的生产批件或激活备案,海外取得了包括利拉鲁肽在内9个品种的美国DMF备案。凭借多肽合成和修饰的核心技术优势,公司先后为山东鲁抗、山西锦波、派格生物、百奥泰制药、江苏普莱、哈尔滨医大等新药研发企业和科研机构提供研发生产服务。截至2022年年底,公司已为40余个项目提供药学研究服务,其中抗艾滋病药物注射用艾博韦泰已获批上市进入商业化阶段,抗血栓的巴替非班注射液已进入申报生产阶段,其余17个多肽创新药处于不同的临床研发阶段。4.9 昂博制药:全球领先的CDMO企业,中美双地布局多肽产能昂博制药是一家服务全球客户的多肽CDMO企业,总部位于南卡罗来纳州,在中美均设有工厂。公司可以承接从小(毫克级)到 大(>100公斤)任何规模的项目,非GMP定制多肽产品,由公司内部质量控制小组检查通过到交付,最短只用3-4周的时间。2020年公司实现营收4.82亿元,同比下滑12.16%;其中,北美、亚洲、欧洲分别实现营收3.01/1.26/0.50亿元,占比约62.5%/26.2%/10.3%。

公司在中美均设有工厂,其中美国工厂位于南卡罗莱纳州北奥古斯塔,总建筑面积约7671 m2,目前共有约200名员工,主要负责多肽的纯化及质控以及肽类似物的研发;中国工厂位于中国上海,总建筑面积约38900 m2,约有350名化学研究员从事化学合成工作,主要负责多肽的合成、纯化、质控与研发。截至2020年底,美国工厂共有10条纯化生产线,每年可生产300 kg以上成品肽;中国工厂拥有71个规格介于20-5000L的反应器以及6条肽纯化生产线。5.投资建议目前已上市的GLP-1产品均为多肽类药物,随着下游市场的快速放量,药企对多肽产能以及上游原材料的需求大幅提升,国内多肽产业链相关的头部企业有望受益。以药明康德、凯莱英、九洲药业为代表的CXO企业前瞻性布局多肽产能并已搭建多肽药物技术研发平台,能够充分满足大客户的需求;诺泰生物与圣诺生物深耕多肽药物多年,其丰富的研发生产经验有望获得更多客户的青睐;昊帆生物、纳微科技与蓝晓科技为多肽药物产业链上游头部企业,在各自的细分领域拥有较强的竞争优势,凭借高质量产品有望获得更多订单。我们预计随着海内外以GLP-1为代表的多肽药物陆续上市,多肽产业链将蓬勃发展,建议关注已有多肽产能布局的平台型CXO企业、深耕多肽药物研发生产的专业型CXO企业以及产业链上游相关原料企业。6. 风险提示多肽药物研发热度下滑、销售额不及预期、研发失败风险、GLP-1药物潜在安全性风险等。

— 报告具体信息 —

研究报告名称:《开源证券_行业深度报告_GLP-1药物重磅单品频出,多肽产业链蓬勃发展_医药团队_20231012》

报告发布时间:2023年10月12日

报告发布团队:开源证券研究所医药团队

— 特别声明 —

特别声明

《证券期货投资者适当性管理办法》、《证券经营机构投资者适当性管理实施指引(试行)》已于2017年7月1日起正式实施。根据上述规定,开源证券评定此研报的风险等级为R4(中高风险),因此通过公共平台推送的研报其适用的投资者类别仅限定为专业投资者及风险承受能力为C4、C5的普通投资者。若您并非专业投资者及风险承受能力为C4、C5的普通投资者,请取消阅读,请勿收藏、接收或使用本研报中的任何信息。

因此受限于访问权限的设置,若给您造成不便,烦请见谅!感谢您给予的理解与配合。

分析师承诺

负责准备本报告以及撰写本报告的所有研究分析师或工作人员在此保证,本研究报告中关于任何发行商或证券所发表的观点均如实反映分析人员的个人观点。负责准备本报告的分析师获取报酬的评判因素包括研究的质量和准确性、客户的反馈、竞争性因素以及开源证券股份有限公司的整体收益。所有研究分析师或工作人员保证他们报酬的任何一部分不曾与,不与,也将不会与本报告中具体的推荐意见或观点有直接或间接的联系。

分析、估值方法的局限性说明

本报告所包含的分析基于各种假设,不同假设可能导致分析结果出现重大不同。本报告采用的各种估值方法及模型均有其局限性,估值结果不保证所涉及证券能够在该价格交易。

法律声明

开源证券股份有限公司是经中国证监会批准设立的证券经营机构,已具备证券投资咨询业务资格。

本报告仅供开源证券股份有限公司(以下简称“本公司”)的机构或个人客户(以下简称“客户”)使用。本公司不会因接收人收到本报告而视其为客户。本报告是发送给开源证券客户的,属于商业秘密材料,只有开源证券客户才能参考或使用,如接收人并非开源证券客户,请及时退回并删除。

本报告是基于本公司认为可靠的已公开信息,但本公司不保证该等信息的准确性或完整性。本报告所载的资料、工具、意见及推测只提供给客户作参考之用,并非作为或被视为出售或购买证券或其他金融工具的邀请或向人做出邀请。本报告所载的资料、意见及推测仅反映本公司于发布本报告当日的判断,本报告所指的证券或投资标的的价格、价值及投资收入可能会波动。在不同时期,本公司可发出与本报告所载资料、意见及推测不一致的报告。客户应当考虑到本公司可能存在可能影响本报告客观性的利益冲突,不应视本报告为做出投资决策的唯一因素。本报告中所指的投资及服务可能不适合个别客户,不构成客户私人咨询建议。本公司未确保本报告充分考虑到个别客户特殊的投资目标、财务状况或需要。本公司建议客户应考虑本报告的任何意见或建议是否符合其特定状况,以及(若有必要)咨询独立投资顾问。在任何情况下,本报告中的信息或所表述的意见并不构成对任何人的投资建议。在任何情况下,本公司不对任何人因使用本报告中的任何内容所引致的任何损失负任何责任。若本报告的接收人非本公司的客户,应在基于本报告做出任何投资决定或就本报告要求任何解释前咨询独立投资顾问。

本报告可能附带其它网站的地址或超级链接,对于可能涉及的开源证券网站以外的地址或超级链接,开源证券不对其内容负责。本报告提供这些地址或超级链接的目的纯粹是为了客户使用方便,链接网站的内容不构成本报告的任何部分,客户需自行承担浏览这些网站的费用或风险。

开源证券在法律允许的情况下可参与、投资或持有本报告涉及的证券或进行证券交易,或向本报告涉及的公司提供或争取提供包括投资银行业务在内的服务或业务支持。开源证券可能与本报告涉及的公司之间存在业务关系,并无需事先或在获得业务关系后通知客户。

本报告的版权归本公司所有。本公司对本报告保留一切权利。除非另有书面显示,否则本报告中的所有材料的版权均属本公司。未经本公司事先书面授权,本报告的任何部分均不得以任何方式制作任何形式的拷贝、复印件或复制品,或再次分发给任何其他人,或以任何侵犯本公司版权的其他方式使用。所有本报告中使用的商标、服务标记及标记均为本公司的商标、服务标记及标记。

《证券期货投资者适当性管理办法》于2017年7月1日起正式实施。通过微信形式制作的本资料仅面向开源证券客户中的金融机构专业投资者,请勿对本资料进行任何形式的转发行为。若您并非开源证券客户中的金融机构专业投资者,为保证服务质量、控制投资风险,请勿订阅、接收或使用本订阅号中的信息。本资料难以设置访问权限,若给您造成不便还请见谅!感谢您给予的理解和配合。若有任何疑问,请与我们联系。

END

免责声明:本文信息来源于网络,本文仅作知识交流与分享及科普目的,不涉及商业宣传,不作为相关医疗指导或用药建议。文章如有侵权请联系删除。

报名本周截止!!7月相约苏州,联系电话18116036798

上下滑动查看议程

7月25日上午:主会场

多肽药物蓝海布局

9:00-9:30

李学臣,香港大学化学系理学院副院长

多肽药物和蛋白偶联的新策略

9:00-9:30

王珠银,深圳肽盛生物科技有限公司董事长

3D结构多肽库的构建和靶向穿膜肽筛选

9:30-10:00

马亚平,深创生物董事长

靶向核素药物研究与开发

10:30-10:50

茶歇&交流

10:50-11:20

徐寒梅,中国药科大学教授;南京安吉生物科技有限公司创始人

新靶点多肽药物发现及PDC药物研究进展

11:20-11:50

钱海,中国药科大学理学院院长兼药物科学研究院新药研究中心主任

话题确认中

11:50-12:20

圆桌讨论:多肽药物脱颖而出的关键、未来如何保持高热度、内卷何时到来?

刘东舟,华东医药首席科学官/创新药全球研发中心总经理

容明强,成都佩德生物医药有限公司董事长

马亚平,深创生物董事长

王珠银,深圳肽盛生物科技有限公司董事长

邵军,同宜医药(苏州)有限公司首席技术官(沟通中)

郑庆泉,广州同隽医药科技有限公司创始人、董事长

12:20-14:00

午餐&休息

7月25日下午:论坛一

多肽药物研发进展

14:00-14:30

周建伟,南京医科大学教授/南京明人医药科技有限公司创始人

基于JWA基因的多肽创新药研究

14:30-15:00

容明强,成都佩德生物医药有限公司董事长

基于生存策略的动物毒素多肽新药开发

15:00-15:30

冯浩,江苏万略医药科技有限公司副总经理

多肽类创新药体内ADME研究策略考量

15:30-15:50

茶歇&交流

15:50-16:20

韩俊峰,上海贺普药业股份有限公司总裁

贺普拉肽研究进展

16:20-16:50

方小翠,国家纳米科学中心,高级工程师

肿瘤免疫治疗用靶向溶瘤多肽的药物转化

16:50-17:20

张晓君,石药集团北京研究院制剂四所所长

多肽药物长效递送研发进展

17:20-17:50

李子刚,北京大学深圳研究生院,化学生物学与生物技术学院执行院长/深圳湾实验室,坪山生物医药研发转化中心主任

新颖稳定多肽方法学开发及其在多肽药物开发中的应用

7月25日下午:论坛二

多肽药物质控与生产

14:00-14:30

邵军,同宜医药(苏州)有限公司首席技术官

多肽类药物工艺与质量控制要点

14:30-15:00

陈烨,江苏诺泰澳赛诺生物制药有限公司BD总监

多肽偶联药物靶在整合素靶点的研究概述

15:00-15:30

大西 弘晃,三菱化学株式会社

Purification of Cyclic Peptide and Its Analogues with Polymeric Separation Media

15:30-15:50

茶歇&交流

15:50-16:20

刘磊,江苏大学材料科学与工程学院副院长

多肽基功能生物界面用于肿瘤细胞的捕获与分离

16:20-16:50

苏贤斌,南京工业大学教授、博士生导师

连续流动绿色多肽合成(拟定)

16:50-17:20

刁星星,中国科学院上海药物研究所研究员,课题组长/苏州锐迪欧医药科技有限公司创始人

新类型药物PDC LN005体外、体内代谢研究策略

7月26日上午:论坛一

多肽药物研发进展

9:00-9:30

陈小新,广东众生睿创生物科技有限公司联合创始人、董事、总裁

基于GLP-1的单分子多重受体激动剂治疗肥胖和NASH的研究进展

9:30-10:00

谢天,甘李药业股份有限公司,医学事务部负责人

GLP-1研发的挑战与布局

10:00-10:30

温晓芳,浙江道尔生物科技有限公司副总裁

GLP-1/GCG/FGF-21三靶点激动剂在NASH中的临床前开发

10:30-10:50

茶歇&交流

10:50-11:20

宋艳瑞,鸿运华宁(杭州)生物医药有限公司研发高级总监

GLP药物研发进展及商业化前景

11:20-11:50

夏帅,复旦大学基础医学院青年研究员

广谱抗冠状病毒多肽类融合抑制剂的研究

11:50-14:00

午餐&休息

14:00-14:30

张传亮,青岛科技大学化工学院,副教授

长效降糖减重药物的差异化开发:基于BH3模拟肽的PTP1B/TC-PTP抑制剂/降解剂的设计与研发

14:30-15:00

韩智豪,中国药科大学特聘副研究员,硕士生导师

基于仿生多肽的放射性药物研究

15:00-15:30

杨浩哲,香港交易所,环球上市服务部助理副总裁

香港交易所助力医药企业融资上市

7月26日上午:论坛二

多肽药物质控与生产

9:00-9:30

丁伟,南京知和医药科技有限公司副总经理/南京创肽生物医药科技有限公司总经理

多肽药物质量研究中的常见问题与解决方案

9:30-10:00

朱勍,浙江工业大学,生物制药与生物材料研究所所长

C-C键环肽及其偶联药物新进展

10:00-10:30

曹宇,重庆派金生物科技有限公司生产总监

长效胰岛素结构相关杂质控制和表征

10:30-10:50

茶歇&交流

10:50-11:20

赵军锋,广州医科大学教授

无保护氨基酸合成多肽

11:20-11:50

郭建,上海胜普泽泰医药科技有限公司副总裁

多肽偶联药物CMC要点分享

11:50-14:00

午餐&休息

7月26日下午:论坛二

PDC药物研发

14:00-14:30

张普文,浙江汉鼎医药有限公司总经理

多肽糖胺聚糖等新型PDC药物的研发

14:30-15:00

张富尧,上海弼领生物创始人、董事长&CEO

纳米PDC:用于药物高效递送的纳米列车

15:00-15:30

马步勇,上海交通大学药学院教授

蛋白质动态结构的AI预测与应用药物新进展

戳“阅读原文”立即报名多肽药物论坛吧!

免疫疗法

2024-06-15

为进一步增强新兴技术的跨界融合,2024年首届CPHI生物制造创新发展大会将于6月18-19日在上海东锦江希尔顿逸林酒店重磅启幕。

本次活动以“合成生物学赋能产业再升级”为主题,与“第二十二届世界制药原料中国展暨第十七届世界制药机械、包装设备与材料中国展(CPHI & PMEC China 2024)”、“第二十五届健康天然原料、食品配料中国展(Hi & Fi Asia-China 2024)”同期举办,旨在汇聚全球生物制造领域的产业专家、企业家和科学家,共同探讨生物制造技术的发展趋势、市场机遇与挑战,促进创新链与产业链融合,推动生物制造产业高质量发展。

🌤🌤

观众报名即将截止!

0元门票正等待被您收入囊中!🔥🔥

✦

✦

✦

赶快🔍获取吧!

组织架构

✦

✦

✦

指导部门:工信部消费品司、上海市经济和信息化委(拟)

主办单位:中国医药保健品进出口商会、上海市合成生物产业协会、上海博华国际展览有限公司、Informa Markets

联合主办:上海市生物工程学会、中国科学院合成生物学重点实验室、上海君石生命科学研究院、上海市未来产业生物制造专家委员会

战略支持媒体:制药在线、生物谷、转化子

会议概览

✦

✦

✦

(点击图片查看大图)

大会全议程重磅发布

✦

✦

✦

6月18日(上午)大会开幕式及主论坛

主持人:上海市合成生物产业协会

09:00-09:10

开幕致辞

领导致辞

主办方代表致辞

09:10-09:20

签约仪式/发布仪式

09:20-09:50

议题确认中

宋雁,国家食品安全风险评估中心评估三室主任

09:50-10:30

院士圆桌研讨

李寅(主持)

国家开发投资集团首席科学家

赵国屏

中国科学院院士

陈凯先

中国科学院院士

邓子新

中国科学院院士

10:30-10:50

茶歇交流

10:50-11:30

企业家圆桌研讨

李超(主持)

中信证券研究部新材料行业首席分析师

姚成志

宁波美诺华药业股份有限公司董事长兼总裁

骆滨

上海昌进生物科技有限公司董事长

罗煜

弈柯莱生物科技(集团)股份有限公司董事长

刘天罡

武汉合生科技有限公司董事长

钱钧弢

迪必尔生物工程(上海)有限公司董事长

11:30-12:10

科学家圆桌研讨

于越(主持)

盛山资本合伙人

张学礼

中国科学院天津工业生物技术研究所研究员

王勇

中国科学院分子植物科学卓越创新中心研究员、上海市生物工程学会秘书长

奕栋

中国医药工业研究总院研究员

贾培世

巴斯夫护理化学品(上海)有限公司首席科学家

李海航

江苏创健医疗科技股份有限公司首席技术官

12:10-13:30

午休

6月18日(下午)大会主论坛

主持人:汤琦,上海科技创业投资股份有限公司投资总监

13:30-14:00

合成生物学与食品生物制造

刘龙,江南大学生物工程学院院长

14:00-14:30

资本市场视角下生物制造的投资价值

郭柯宇,中信证券研究院

14:30-14:50

茶歇与交流

14:50-15:20

酶制剂的发展及其在食品行业中的应用

肖静,山东隆科特酶制剂有限公司副总裁

15:20-15:50

新蛋白:生物经济赋能大食物观

李佩莹,谷孚商务信息咨询(上海)有限公司首席执行官

15:50-16:20

合成生物全产业研发生态圈,HMO 的创新之路

张旭光,蒙牛(集团)助理副总裁、营养科学研究院负责人

16:20-17:10

圆桌研讨:生物制造产业发展机会和挑战

肖桦(主持)

上海君石生命科学研究院监事长

严兴

上海张科建物生物科技服务有限公司总经理

刁刘洋

上海柯泰亚生物科技有限公司总经理

刘洋

嘉必优生物技术(武汉)股份有限公司合成生物学业务负责人

黄忆蕾

赢创(中国)投资有限公司亚太区投资负责人

方连英

东方美谷企业集团股份有限公司经理

6月19日(上午)

生物制造与原料药中间体及天然产物专题论坛

主持人:奕栋,中国医药工业研究总院研究员

09:00-09:30

合成生物学创新发展与生物制造产业赋能

叶邦策,华东理工大学生物工程学院院长

09:30-10:00

生物制造中的“找酶”与“造酶”

周佳海,南京师范大学食品与制药工程学院教授

10:00-10:20

茶歇与交流

10:20-10:50

议题确认中

程博琳,上海依诺基科生物技术有限公司副总经理

10:50-11:20

生物催化赋能合成工业

陈海滨,宁波酶赛生物工程有限公司副总裁

11:20-12:00

圆桌研讨

张修宝(主持)

中国医药工业信息中心高级研究员

周志华

中国科学院分子植物科学卓越创新中心研究员

郭美锦

华东理工大学教授

竺伟

尚科生物医药(上海)有限公司总经理,首席科学家

魏嘉士

百开盛(上海)生物科技有限公司总经理

方昕

钛资本董事总经理

12:00-13:30

午休

6月19日(下午)

生物制造与原料药中间体及天然产物专题论坛

主持人:肇辉,上海医药行业协会副秘书长

13:30-14:00

酶进化技术驱动的合成生物产业创新与升级

刘想,镁孚泰生物科技(上海)有限公司创始人、CEO

14:00-14:30

挑战14天:重新定义高通量自动化生物反应器平台

解正刚,迪必尔生物工程(上海)有限公司首席科学家

14:30-15:00

顺势而为的新质生产力,践行合成生物学产业化

于大禹,唯铂莱(杭州)生物科技有限公司副总经理

15:00-15:20

茶歇与交流

15:20-15:50

微生物药物及其生产菌种改造

陈少欣,中国医药工业研究总院研究员

15:50-16:20

蛋白质工程在制药行业中的应用

张仙,上海百福安生物科技有限公司副总裁

16:20-17:00

圆桌研讨

张寅(主持)

国投聚力投资管理有限公司投资总监

于大禹

唯铂莱(杭州)生物科技有限公司副总经理

倪国伟

上海微理智成生物技术有限公司创始人、CEO

刘想

镁孚泰生物科技(上海)有限公司创始人、CEO

史艳丽

宁波美诺华药业股份有限公司上海办总经理

张仙

上海百福安生物科技有限公司副总裁

6月19日(上午)

生物制造与化妆品原料成分专题论坛

主持人:赵国庆,言安堂创始人、CEO

09:00-09:30

发酵技术对化妆品生产方式的革新

王昌涛,北京工商大学教授

09:30-10:00

合成生物学赋能美妆新应用

张岩峰,深圳中科欣扬生物科技有限公司董事长科学助理/创新研发中心负责人/高级科学家

10:00-10:20

茶歇与交流

10:20-10:50

合成生物学赋能原料开发——助力产业化升级

张琦,邦泰生物工程(深圳)有限公司首席科学家

10:50-11:20

从日本功能食品创新热点,看固体发酵生物合成的新赛道

天海智博,株式会社生命科学研究所

11:20-12:00

圆桌研讨

高昂(主持)

上海克琴科技有限公司研发总监

赵国庆

言安堂创始人、CEO

刘振云

苏州一兮生物科技有限公司创始人、CEO

赵亚冉

北京未名拾光生物技术有限公司创始人、CEO

骆宇晨

嘉吉(中国)生物工业中国区总监

尤嘉磊

康码(上海)生物科技有限公司市场总监

6月19日(下午)

生物制造与新食品专题论坛

主持人:李诗渊,鸿商资本股权投资有限公司

13:30-14:00

食品合成生物学对新食品产业的构建和提升

吴轶,上海市食品研究所

14:00-14:30

合成生物学发展,挑战与未来

瞿旭东,上海交通大学教授

14:30-15:00

细胞培养猪肉技术研究及中试生产

丁世杰,南京周子未来食品科技有限公司CEO

15:00-15:20

茶歇与交流

15:20-15:50

生物制造创新食品原料的合规之路以出海法规介绍

斯榕,美安康质量检测技术(上海)有限公司国际法规部负责人

15:50-16:20

开放创新塑未来,合成生物构筑生活新纪元

卿熙雯,璞跃中国生物科技及食品总监

16:20-17:00

圆桌研讨

刘珍珍(主持)

浩悦资本战略客户部副总裁

许为国

武汉合生科技有限公司副总裁

王筱

嘉兴欣贝莱生物科技有限公司创始人、CEO

李娜

惠思乐健康科技(上海)有限公司创始人、CEO

斯榕

美安康质量检测技术(上海)有限公司国际法规部负责人

袁子鹏

肆芃科技董事长助理

*议程持续更新中,实际以现场为准

参会观众企业一览

✦

✦

✦

↕️ 向上滑动阅览

ADM

亚太区销售总监

Ai蛋白之心

经理

Anthology bio

市场经理

avida health

CEO

BGI

生物信息分析

CEM

销售经理

Charles River Laboratories

China GM

GM&C PVT PTY LTD

总经理

ID Capital

投资总监

Merck

项目执行管理

mettler toledo

marketing

MT

MKT

Regent Global

商务

SCIPDC

项目经理

SUNCHEM JAPAN.INC

业务员

Teledyne

销售

USST

讲师

VHL INTERNATIONAL TRADING COMPANY LIMITED

采购

药Al

董事长

艾比欧义

工艺总监

艾卡(广州)仪器设备有限公司

商务

艾美疫苗

QA

安徽贝斯生物化学有限公司

销售经理

安徽恒星制药

采购

安徽华恒生物科技股份有限公司

高级客户经理

安徽科宝生物工程有限公司

董事长助理

安徽科楹生物技术有限责任公司

实验员

安徽省庆云医药股份有限公司

采购

安徽双生谷开发投资有限公司

招商引资专员

安徽天寅生物技术有限公司

总经理

安及义实业上海有限公司

高级科学家

安琪酵母

总经理

遨问创投

投资经理

奥力给(上海)实业有限公司

总经理

澳美制药集团股份有限公司

事业部总经理

百川生物

采购

百福安

BD

百开盛

项目总监

百开盛(上海)生物技术有限公司

生物催化初级经理

百开盛(上海)生物科技有限公司

总监

百雀羚

基础研究工程师

百事亚洲研发中心有限公司

对外创新副总监

百斯杰生物工程有限公司

产品经理

柏垠生物

业务发展高级总监

拜泰齐贸易(上海)有限公司

销售

斑马鱼

VP

邦泰生物工程(深圳)有限公司

经理

保龄宝生物股份有限公司

管理

葆元生物

分析负责人

北京

市场

北京诚益通科技有限公司

经理

北京乘风济海科技有限公司

策划总监

北京东方比特科技有限

总经理

北京东方比特科技有限公司

研究员

北京华威锐科化工有限公司

销售经理

北京慧德易科技有限责任公司

销售经理

北京科兴中维生物技术有限公司

经理

北京蓝天大地生物技术有限公司

销售总监

北京六合华大基因科技有限公司

实验师

北京四环生物制药有限公司

职员

北京信立方科技发展股份有限公司

普通职员

北京衍微科技有限公司

董事长

北京颖喏生物医药科技有限公司

采购经理

北京域新说生物科技有限公司

总经理

北京正大创新医药有限公司

BD

贝泰妮集团

综合业务负责人

碧博生物

下游纯化

滨州市政宏人力资源有限公司

研发总监

波顿(上海)生物技术有限公司

销售经理

伯乐(Bio-Rad)

销售主管

博奥明赛

商务发展

博源达(青岛)供应链

业务

渤海人寿保险股份有限公司

投资总监

财联社

大健康行业主编

常熟聚和化学有限公司

厂长

常州加源医药科技研发有限公司

总经理

常州制药厂有限公司

普通职员

成都亘和生物科技有限公司

技术总监

诚达药业

车间主任

诚达药业股份有限公司

生产副总监

承树投资

投资执行董事

滁州学院

教师

创业

总经理

大金氟化工(中国)有限公司北京分公司

销售

大连医诺生物股份有限公司

研发工程师

大连依利特

销售总监

大学

博士生

丹麓资本

vp

德之馨

采购

德州翰华医药化学有限公司

总经理

顶澳(杭州)科技有限公司

供应链专员

东北林业大学

研究生

东方德汇产业管理有限公司

合伙人

东方红

经销商

东莞东阳光仿制药研发有限公司

BD director

东岚集团

销售

东阳市灵星生化有限公司

法人

多式吉国际货运代理(上海)有限公司

北亚区销售经理

珐成制药系统工程(上海)有限公司

市场总监

奉泰

经理

福建省南仹生物科技有限公司

副总经理

福建杨振华851生物科技股份有限公司

副总经理

福荣康生物科技(上海)有限公司

产品开发

甫康(上海)健康科技有限公司公司

副总裁

阜新达得利化工股份有限公司

综合办公室主任

伽能生物科技有限公司

研发

概税建築工程资訊(上海)有限公司

经理

甘肃金盾化工有限责任公司

程金奎

高能资本

投资

哥兰比亚营养品

高级研发经理

瓜牛投资

投资总监

广东东阳光药业股份有限公司

商务拓展专员

广东海大集团股份有限公司畜牧水产研究中心

市场

广东横琴金投创业投资基金管理有限公司

投资经理

广东金宗机械有限公司

业务

广东润兴生物科技有限公司

副总

广东益膳食品有限公司

NPP

广东溢多利生物科技股份有限公司

工业酶营销二部总经理

广东肇庆星湖生物科技股份有限公司

主任

广东中瀚生物科技有限公司

总经理

广发证券股份有限公司

销售经理

广西科技大学

其它

广西益恵康药业有限公司

经理

广州衡越科技有限公司

总经理助理

广州凯普生物科技有限公司

市场

广州欣荣药用包装有限公司

执行董事

广州知易生物科技有限公司

新药项目总监

贵州真琪精细化工有限责任公司

COO

国晟资本

合伙人

国投创业产业基金管理有限公司

投资副总裁

国药集团

经理

国药投资

经理

海海药业有限公司

经理

海南三亚净观科技投资有限公司

总经理

海南神力宝药业有限公司

质量人员

海南泽龄生物科技有限公司

董事

杭州创肽生物科技有限公司

项目总监

杭州蜂窝投资管理有限公司

执行董事

杭州豪达化工科技有限公司

经理

杭州科百特过滤器材有限公司

其它

杭州科兴生物化工有限公司

营销

杭州彤徽堂品牌管理有限公司

总经理

杭州先端生物科技有限公司

经理

杭州芯造生物科技有限公司

产品经理

杭州雪域生物技术有限公司

市场部

杭州亿功得生物技术有限公司

CEO

杭州悦泰健康科技有限公司

供应链经理

合肥和晨生物科技有限公司

CTO

合肥华恒生物工程有限公司

经理

和道蕴康(上海)健康科技有限公司

高级工程师

河北合佳医药科技集团股份有限公司

总监

河北宏成亚信科技有限公司

总经理

河北晶彩科技有限公司

采购

河北维卡金能科技有限公司

技术副总

河南沃联医药科技有限公司

总经理

河南中大恒源生物科技股份有限公司

经理

河南中横国际贸易有限公司

部长

荷兰合作银行有限公司上海分行

总监

黑龙江新和成生物科技有限公司

投资专员

亨通集团有限公司

高级研究员

恒道医药

产品经理

恒力石化(大连)炼化有限公司

销售

红杉中国

运营

湖北省荆门市新立医用纺织品公司

经理

湖北一二科技有限公司

研发科学家

湖北远大生命科学与技术有限责任公司

销售

湖北紫鑫生物科技有限公司

经理

湖南华纳大药厂手性药物有限公司

总经理

湖南九典制药股份有限公司

药物研发

湖南新威凌金属新材料科技股份有限公司

经理

湖南至美生物医药有限公司

市场经理

互贵兴业

业务副总经理

华大基因产投

合伙人

华东理工大学

无

华东师范大学

研究生

华睿生物

xong cai q

华润双鹤

战略部负责人

华润双鹤药业

研究院院长

华润双鹤药业股份有限公司

战略运营部战略管理总监

华泰保险经纪有限公司

总监

华泰证券股份有限公司

二级市场行业研究员

华熙生物科技股份有限公司

销售工程师

华盈生物

工艺开发研究员

淮潮明胜(扬州)化工有限公司

销售总监

辉美医疗

BD负责人

汇像(上海)智能科技有限公司

经理

惠思乐健康科技(上海)有限公司

研发负责人

混沌投资

分析师

吉林绿之森生物科技印象很深

总经理

吉林省百利生物科技有限公司

研发总监

吉林省天立制药机械成套设备有限公司

经理

集富亚洲投资

董事

济川药业

BD总监

济宁新材料产业研究院

经理

济宁新材料产业园区管理委员会

投资促进局

嘉兴大学

采购

嘉兴市德亿化工有限公司

采购

嘉誉机械科技

经理

建明科技

高级副总裁

江苏奥兰多医药化工有限公司

进出口

江苏奥普莱医疗用品有限公司

运营

江苏创健医疗科技股份有限公司

原料研发事业部总监

江苏迪赛诺制药有限公司

研发

江苏巨京世纪科技有限公司

总经理

江苏科技大学

学生

江苏燎原环保科技股份有限公司

销售经理

江苏隆昌化工有限公司

采购,销售

江苏鸣翔化工有限公司

部长

江苏诺泰澳赛诺生物制药股份有限公司

办公室主任

江苏希迪制药有限公司

采购员

江苏新汉菱生物工程股份有限公司

总经理

江苏扬阳化工设备制造有限公司

工程师

江苏耀海生物

经理

江苏愚公生物科技有限公司

市场

江苏振卯科技有限公司

ceo

江西百思康瑞药业有限公司

董事长

江西博莱

技术经理

江西创先精细钙业有限公司

销售

江西海尔思制药股份有限公司

采购

江西海文生物科技有限公司

主任

江西汇仁医药贸易有限公司

BD经理

江西省德义行油茶开发有限公司

品牌管理

金华卓康生物科技有限公司

业务经理

金桥集团

主管

京东

区域代理

均瑶润盈

品牌经理

开封缘润药业有限公司

生产经理

康哲药业控股有限公司

VP

奎塞尔保健品

采购

昆山杜克大学

本科

兰州金润宏城新材料有限公司

顾问

蓝晓科技

研发经理

乐舱国际物流有限公司

副总经理

乐普医疗

经理

乐斯福

市场

溧阳经开区投资促进局

项目经理

连云港诗碧曼生物科技有限公司

研发专员

连州市润邦生物科技有限公司

销售经理

联合赛尔

采购

良运集团有限公司

董事长

脉林资本

合伙人

冒尔生物科技(上海)有限公司

总经理

梅特勒托利多科技(中国)有限公司

市场经理

美安康质量检测技术(上海)有限公司

商务助理

美邦美和生物科技有限公司

BD经理

美诺华药业

IR

孟州市华兴公司

经理

南京安易科化工有限公司

技术

南京百斯杰生物工程有限公司

高级经理

南京邦盛投资管理有限公司

投资经理

南京今冉生物新材料科技有限公司

运营管理

南京金斯瑞

高级商务经理

南京热声生物科技有限公司

总经理 / 高级副总 / 执行副总

南京威凯尔

BD

南京药石科技股份有限公司

QA

南京岳宇工程设备有限公司

销售

南京长寿港生物医药有限公司

副总裁

南京正源搪瓷设备制造有限公司

销售

南通劲海生物医药有限公司

执行

南通市晶盛真空设备有限公司

文员

南医生物科技有限公司

副总

宁波大学

研究生

宁波景邦物流有限公司

经理

宁波丽峰国际贸易有限公司

经理

宁波星卡国际贸易有限公司

普通职员

宁夏富源化工有限公司

总经理

宁夏冠启化工有限公司

经理

诺华赛分离技术(上海)有限公司

工艺经理

诺泽流体科技(上海)有限公司

电气工程师助理

沛睿(重庆)生物科技有限公司

总经理

平安盐野义有限公司

供应链管理

濮阳市光明化工有限公司

外贸总监

普邦国际贸易有限公司

经理

启赋资本

投资经理

前研化妆品科技(上海)有限公司

研发总监

秦皇岛惠恩生物技术有限公司

研发员

青岛博荣生物科技股份有限公司

总经理

青岛明月海藻集团有限公司

Manager

青岛引物生物技术有限公司

经理

清控科创股份有限公司

运营

衢州市汇亿化工有限公司

销售经理

人福

BD

人福医药集团股份公司

BD Director

仁和全域上海大健康研究院有限公司

技术开发经理

日出实业

业务助理

日出实业集团

日本公司总经理

日出实业集团有限公司

业务助理

如皋莱创新能源有限公司

总经理

润禾材料

市场部

润佳医药

工艺研究员

赛沛

市场经理

三花控股集团

经理

三门峡宇兴精细化工产品有限公司

经理

厦门海洋本草绿色绿色科技有限公司

高级工程师

山东安然纳米实业发展有限公司

工艺工程师

山东百阜福瑞达制药有限公司

事业部总经理

山东大学

无

山东弘清生物科技有限公司

经理

山东尖子生物技术有限公司

ceo

山东尖子生物技术有限责任公司

助理

山东尖子生物技术有限责任公司

助理

山东金城生物药业有限公司

市场部经理

山东金城医药集团股份有限公司

BD

山东靓健生物科技有限公司

技术

山东昆达生物科技有限公司

营销经理

山东美毅生物技术有限公司

经理

山东硕力新材料科技有限公司

供应总经理

山东薇美生物科技有限公司

总经理

山东祥维斯生物科技股份有限公司

销售

山东阳成生物科技有限公司

质量负责

山东一佳生物科技有限公司

经理

山东亿禾精细化工有限公司

经理

山东御馨生物科技股份有限公司

业务经理

山东哲源医药科技有限公司

总经理

山东众山生物科技有限公司

技术总监

山东卓聚生物科技有限公司

销售经理

杉域资本

投资顾问

陕西百川生物科技有限公司

采购专员

陕西浩洋生物可以有限公司

经理

上海阿美泰克

经理

上海艾曼凯生物科技有限公司

经理

上海爱思凯特科技有限公司

顾问

上海安礼特

研发总监

上海安胜达生物工程有限公司

技术总监

上海奥萝拉医药科技有限公司

分析

上海澳贺机械

总经理

上海百赛生物

专项销售

上海百文

技术销售

上海贝泰妮健康科技有限公司

运营专员

上海必福食品有限公司

总经理

上海碧博生物

BD

上海铂之楷生物科技有限公司

总监

上海舶望制药有限公司

经理

上海博华

项目经理

上海博将投资管理有限公司

管理合伙人

上海博润科生物技术有限公司

研发工程师

上海财经大学

MBA研究生

上海昶尔医药科技有限公司

经理

上海传美实业有限公司

首席科学家

上海创诺医药集团有限公司

主任

上海创业接力科技金融集团有限公司

普通职员

上海大鑫包装材料有限公司

销售

上海大学人工智能研究院

助理教授

上海丹吉士国际物流有限公司

总监

上海当拓实业有限公司

经理

上海铛宝生物科技有限公司

总经理

上海德和生物

研究员

上海德立源商务咨询中心

总经理

上海迪娜生物医药科技有限公司

市场总监

上海点创生物科技有限公司

总经理

上海都克适化妆品有限公司

总经理助理

上海非乐克技术有限公司

市场

上海斐而瑞机电科技有限公司

副总经理

上海弗屈尔光电科技有限公司

副总经理

上海复梓环保科技有限公司

采购

上海工业商务有限公司

经理

上海国庚投资有限公司

经理

上海海计信息

项目管理

上海汉联生物科技有限公司

总经理

上海昊海生物科技股份有限公司

负责人

上海皓鸿生物医药科技有限公司

采购

上海合瑞奇生物医药有限公司

经理

上海合润远生物有限公司

研发总监

上海珩篮生物科技有线公司

销售

上海洪剑智能科技有限公司

VP

上海华申进出口有限公司

高级采购经理

上海华雅化妆品有限公司

工程师

上海化学制药公司

主管

上海吉康生化技术有限公司

采购

上海济辰生物

研发

上海济辰生物科技有限公司

研发

上海健超生物科技有限公司

销售

上海交通大学

助理研究员

上海酵诚生物技术有限公司

研发总监

上海金嘉馥商务咨询服务有限公司

采购

上海金雀会展有限公司

业务总监

上海金瑞康药业有限公司

品质经理

上海久塔化工有限公司

销售

上海聚桦生物科技有限公司

内贸主管

上海聚科生物园区有限责任公司

基地运维、成果转化

上海君峪生物科技发展有限公司

研究员

上海凯茂生物医药有限公司

供应链总监

上海莱森徳生物科技有限公司

经理

上海朗胜生物科技有限公司

市场总监

上海乐纯

技术

上海醴泽投资管理有限公司

投资经理

上海利策科技公司

顾问

上海临氪医疗

销售

上海刘宣庄环境科技有限公司

环保工程师

上海麦角硫因生物科技集团有限公司

总经理

上海麦克林生化科技股份有限公司

采购总监

上海酶力生物科技有限公司

董事长

上海镁孚泰生物

大客户经理

上海弥楼生物科技有限公司

总经理

上海米牛投资

投资管理

上海摩拉朵

市场经理

上海慕多生物供应链管理有限公爱

研发

上海南沁生物科技有限公司

董事长

上海沛宏信息科技有限公司

经理

上海浦东创新投资发展(集团)有限公司

监事

上海普维安健生物科技有限公司

原料工程师

上海锐康生物技术研发有限公司

研发总监

上海瑞合达医药科技公司

高级研究员

上海瑞黔化工有限公司

采购

上海森永

技术

上海上药康希诺生物制药有限公司

经理

上海上药杏灵科技药业股份有限公司

采购助理经理

上海胜帮私募基金管理有限公司

投资经理

上海盛领国际贸易有限公司

法人

上海实干实业有限公司

经理

上海市农业科学院

副研究员

上海市生物医药技术研究院

研究

上海市文化有限公司

经理

上海数因信科智能科技有限公司

CBO

上海四一一医院

院长助理

上海素格化学有限公司

总经理

上海太阳生物科技有限公司

设计

上海天祥•健台制药机械有限公司

总经理

上海统洁环保科技有限公司

工程经理

上海温笛希国际贸易有限责任公司

技术总监

上海稀固科技有限公司

研发总监

上海鑫睿实验设备系统有限公司

销售总监

上海鑫滋国际贸易有限公司

采购

上海兴瀚物联网络科技有限公司

销售

上海宣泰医药科技股份有限公司

产品管理

上海玄刃科技有限公司

销售工程师

上海亚力农业科技有限公司

总经理

上海沿霸实业有限公司

经理

上海垚芪医疗科技有限公司

经理

上海药克生物技术有限公司

副总经理

上海药物所

科研助理

上海壹玖堂医药咨询有限公司

总经理

上海弋凌

总经理

上海隐智科学仪器有限公司

市场

上海应达风机

业务经理

上海应用技术大学

其它

上海璎黎药业有限公司

总监

上海赢创食品发展有限公司

研发

上海宇宏

质量总监

上海宇宏航空货运有限公司

副总

上海玉曜生物技术有限公司

质量总监

上海彧赫贸易有限公司

经理

上海裕张泰投资有限公司

总监

上海原萃生物科技有限公司

总经理

上海悦起医药冷链物流有限公司

副总经理

上海悦特精密科学仪器有限公司

法人和技术总监CEO

上海兆维科技发展有限公司

普通职员

上海铮信生物科技股份有限公司

采购

上海植纳生物科技有限公司

高级研发工程师

上海智城分析仪器制造有限公司

销售

上海智药科技有限公司

助理

上海转化子信息技术有限公司

创始人

上海佐索渡生物技术有限公司

助理

深波

商务

深圳高新投

高级投资经理

深圳瑞德林生物技术有限公司

VP

深圳市高新投集团有限公司

研究总监

深圳市雅斯特展览有限公司

总监

深圳医科大

药物化学研究员

深圳以诺生物制药有限公司

CEO

深圳茵诺思生物医药有限公司

总经理

深圳远邦

大客户经理

沈阳化工研究院有限公司

高级工程师

沈阳能人健康产品公司

经理

生物谷

BD

石家庄瀚鸿化工有限公司

总经理

石家庄琨恩商贸有限公司

质量

首泰金信(上海)投资管理有限公司

副总经理

硕腾

采购负责人

斯拜科

副总

斯顿食品原料(苏州)有限公司

采购

四川大想生物科技有限公司

经理

四川港投国际贸易有限公司

商务经理

四川青木制药有限公司

运营VP

四川优豆生物科技有限公司

CEO

四蓝(上海)生物科技股份有限公司

总经理

苏尔寿

BD

苏州博琅生物医药科技有限公司

生产部

苏州锋华新材料科技有限公司

行政

苏州工业园区生物产业发展有限公司

招商经理

苏州华健瑞达

CTO

苏州嘉树医疗科技有限公司

工程师

苏州金丰

经理

苏州靖驰医药科技有限公司

经理

苏州凯瑞医药科技有限公司

采购

苏州阑溪生物科技有限公司

CEO

苏州纳微科技

经理

苏州维丰信息技术有限公司

销售

苏州吴中投资促进中心有限公司

区域经理

苏州亚科科技股份有限公司

销售

苏州亚香生物科技有限公司

研发负责人

苏州予路乾行生物科技有限公司

战略与商务部总监

苏州长锦生物科技有限公司

总经理

素纯资本

创始合伙人

宿迁联盛科技股份有限公司

销售经理

它博会

销售

泰安市投资促进局

科长

泰澧生物(苏州)技术有限公司

BD副总监

泰州滨江工业园区

经理

泰州葛林美克医药科技有限公司

产品经理

天津宝丰医药化工有限公司

常务

天津美思琦生物科技有限公司

销售总监

天津长芦海晶集团有限公司

主任

天津长芦海晶集团有限公司第三分公司

技术研发总监

天木生物

研发助理

天士力生物

高管

天行健

销售

天原生技

怎

天原生物

产品经理

通化茂祥制药有限公司

销售

通用电气药业有限公司

设备管理

铜陵贝斯美科技有限公司

主管

途深智合

COO

万华化学集团股份有限公司

战略规划专员

万香科技集团股份有限公司

执行副总裁

网化研选(上海)化学科技有限公司

经理

威尔顿

助理

威海天原生物有限公司

客户经理

威海云星生物科技有限公司

生产负责人

威智医药股份有限公司

市场工程师

微物创造

研发

维得润生物科技(潍坊)有限公司

总经理

温州共赢化学有限公司

销售

沃美生物

质量管理部

无

无

无锡汇才国际贸易有限公司

业务经理

无锡梁溪区招商局

副部长

无锡同联机电工程有限公司

高级销售经理

无锡蔚蓝生物科技有限公司

总经理

无锡迅杰光远科技有限公司

市场部

武汉景医药科技有限公司

顾问

武汉一心颜究生物科技有限公司

总经理

武汉誉祥医药科技有限公司

总经理

武汉远大弘元股份有限公司

销售

希仪科技(上海)有限公司

运营总监

熙桥资本

vp

享融智云(上海)信息科技有限公司

内容生产

象生科技

副总经理

象生科技(南京)有限公司

研发

象生科技有限公司

生产总监

象生微元(南京)科技有限公司

研究员

新侨科技(上海)有限公司

总经理

新旺餐飲

採購

新希望化工

营销总监&磷产业总经理

新乡市创新生物科技有限公司

研发员

信安诺医药科技有限公司

工程师

星海控股

投资管理

星海资本

研究院院长

星湖科技

部长助理

兴航普洛斯

国际客户总监

兴业证券

业务董事

亚太森博(江苏)浆纸有限公司

业务开发经理

扬子江

其它

扬子江药业集团

经理

药方舟

商务

药明康德

商务拓展

药明生物

投资创新总监

倚世节能科技(上海)有限公司

经理

弈柯莱

战略

弈柯莱生物科技(上海)股份有限公司

市场

益海嘉里

研发

音芙医药

研发

英格玛集团

市场经理

赢创

实验室经理

永利集团

运营

永州山香香料有限公司

技术人员

有数云集(上海)生物科技公司

研发工程师

远大九孚

总经理

远大医药

大区经理

岳阳振兴中顺新材料科技股份有限公司

董事长

悦达数梦

总监

云南汉盟制药有限公司

总监

孕町

采购

赞倍司生物技术(上海)有限公司

董事长兼首席技术官

长春金赛

BD经理

长春中医药大学

无

长沙运康生物科技有限公司

外贸总监

长兴制药股份有限公公司

项目经理

招商银行上海分行医药健康战略部

总监

招银国际

股权投资

浙江格蕾斯生物科技有限公司

生产研发

浙江海正药业

BD

浙江汉凡科技股份有限公司

运营总经理

浙江华睿生物技术有限公司

董事长

浙江来益生物技术有限公司

采购

浙江丽水有邦新材料有限公司

副总

浙江绿创生物科技有限公司

董事长

浙江美阳国际工程设计有限公司上海分公司

工艺工程师

浙江普洛生物科技有限公司

总经理

浙江仁创生物科技有限公司

副总经理

浙江赛默制药有限公司

原料事业部

浙江省发展资产经营有限公司

项目经理

浙江省工信产业发展研究院

秘书长

浙江遂昌招商局上海分局

副主任

浙江熙正霖生物科技有限公司

销售

浙江萧益寿堂健康产业有限公司

常务副总

浙江新和成股份有限公司

原料药事业部副总经理

浙江亚瑟医药有限公司

产品市场经理

浙江伊瑟奇医药科技有限公司

研发

浙江医药

经理

浙江英莱化工科技有限公司

销售经理

浙江英伦塑料制品有限公司

用总经理

浙江英沃迪生物科技有限公司

总经理

浙江鹰思进出口有限公司

法人

浙江舟山普陀新兴药业有限公司

销售经理

珍宝岛药业股份有限公司

商务经理

铮银投资

合伙人

正大天晴

经理

正大天晴药业集团股份有限公司

区域销售

植生所

博士

智养道(山东)健康科技有限公司

经理

中电四

营销总监

中国船舶集团有限公司

暖通工程师

中国科学技术大学先进技术研究院

副研究员

中国科学院上海高等研究院

研究员

中国科学院微生物研究所

无

中国南方航空物流股份有限公司

客户经理

中国农业科学院烟草研究所

副主任

中国人民解放军海军军医大学

博士研究生

中国医药健康产业股份有限公司

科技管理

中国医药投资有限公司

行业研究

中国中医科学院中药所

副研究员

中集集团

营销

中节能万润股份有限公司

质量主管

中科微分科技发展(北京)有限公司

总经理

中科院生物与化学交叉中心

副研究员

中科院植生所

学生

中盛汇普(天津)投资管理有限公司

总经理

中石化上海工程公司

医药室主任

中食安信(北京)信息咨询有限公司

总经理

中芯科技私募基金管理(宁波)有限公司

副总经理

中信建投证券股份有限公司

投资银行

中信证券

研究员

中信证券股份有限公司

分析师

中央广播电视总台

制片主任

中怡保险经纪有限责任公司

客户经理

中源翊博生物医疗科技有限公司

总经理

众化(杭州)科技有限公司

经理

重庆尚坦生物科技有限公司

技术员

舟渡资本

分析师

周口师范学院现代农业产业研究院

讲师

珠海宝锐生物

工程师

珠湾产业投资(苏州)有限公司

副总经理

住友化学

经理

卓斐美

总经理

宗正上品

操作经理

*排名不分先后,名单持续更新中……

赶快完成参会注册

获取大会0元门票!

✦

✦

✦

6月18-19日

上海东锦江希尔顿逸林酒店

邀您共赴这场合成盛会!

联系我们

✦

✦

✦

展位预定、赞助申请:

李先生 021-3339 2255

Aaron.Li@imsinoexpo.com

吴女士 010-5803 6296

wuyushuang@cccmhpie.org.cn

参会咨询、合作洽谈:

许女士 021-3339 2437

Winnie.Xu@imsinoexpo.com

张女士 010-5803 6315

zhangyuanyuan@cccmhpie.org.cn

100 项与 苏州蓝晓生物科技有限公司 相关的药物交易

登录后查看更多信息

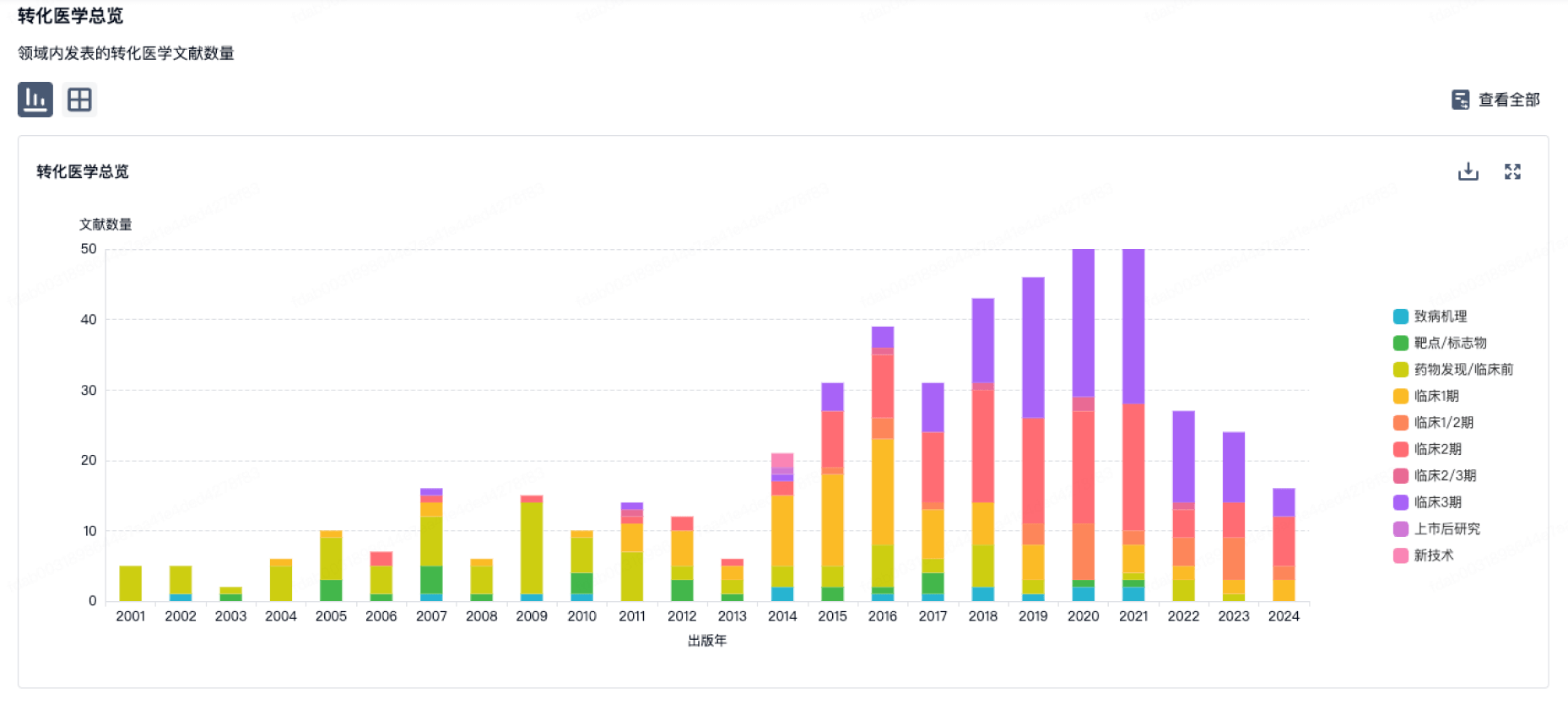

100 项与 苏州蓝晓生物科技有限公司 相关的转化医学

登录后查看更多信息

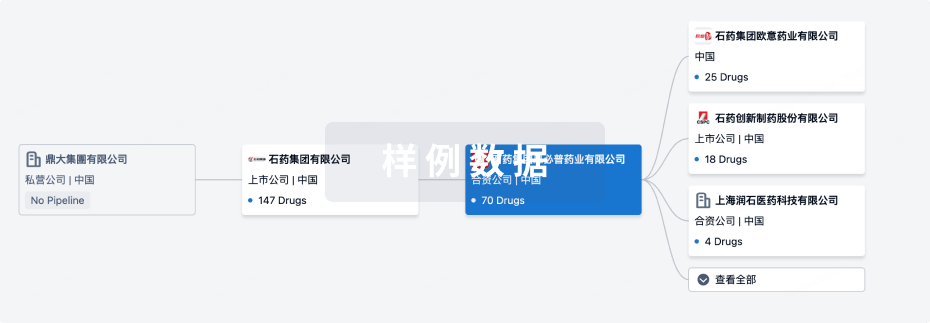

组织架构

使用我们的机构树数据加速您的研究。

登录

或

管线布局

2026年02月08日管线快照

无数据报导

登录后保持更新

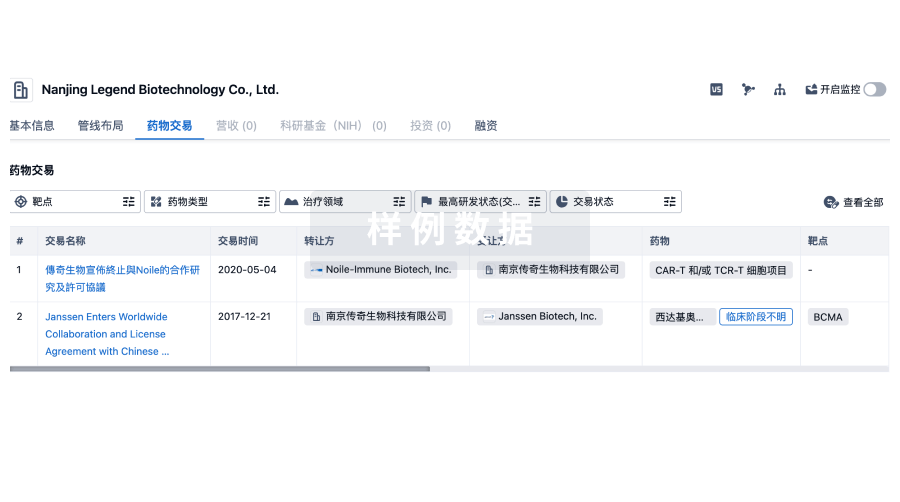

药物交易

使用我们的药物交易数据加速您的研究。

登录

或

转化医学

使用我们的转化医学数据加速您的研究。

登录

或

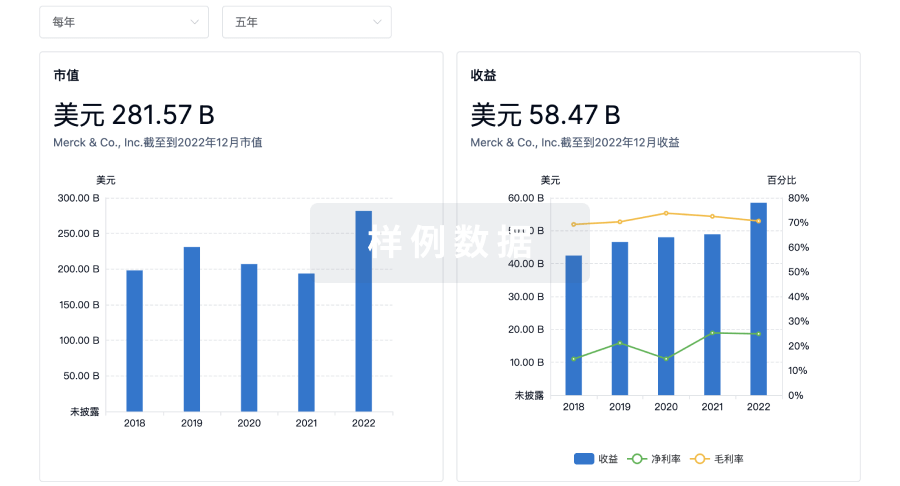

营收

使用 Synapse 探索超过 36 万个组织的财务状况。

登录

或

科研基金(NIH)

访问超过 200 万项资助和基金信息,以提升您的研究之旅。

登录

或

投资

深入了解从初创企业到成熟企业的最新公司投资动态。

登录

或

融资

发掘融资趋势以验证和推进您的投资机会。

登录

或

生物医药百科问答

全新生物医药AI Agent 覆盖科研全链路,让突破性发现快人一步

立即开始免费试用!

智慧芽新药情报库是智慧芽专为生命科学人士构建的基于AI的创新药情报平台,助您全方位提升您的研发与决策效率。

立即开始数据试用!

智慧芽新药库数据也通过智慧芽数据服务平台,以API或者数据包形式对外开放,助您更加充分利用智慧芽新药情报信息。

生物序列数据库

生物药研发创新

免费使用

化学结构数据库

小分子化药研发创新

免费使用