预约演示

更新于:2025-08-11

Central Dakota Eyecare LLP

更新于:2025-08-11

概览

关联

100 项与 Central Dakota Eyecare LLP 相关的临床结果

登录后查看更多信息

0 项与 Central Dakota Eyecare LLP 相关的专利(医药)

登录后查看更多信息

20

项与 Central Dakota Eyecare LLP 相关的新闻(医药)2024-01-17

·药智网

2016年《开展仿制药质量和疗效一致性评价》的政策法规正式施行后,化学仿制药一致性评价全面开展。截至2023年12月31日,CDE共受理5429个一致性评价补充申请受理号,共872个品种;通过/视同通过一致性评价的共1172个品种,8543个受理号。图1 已过评一致性评价仿制药的注册分类受理号数量变化情况在仿制药上市方面,从2016年仿制药一致性评价相关政策出现以来,各企业减缓了仿制药上市申报的步伐,切实提升药品质量和疗效。2019年以后,按化学仿制药一致性评价补充申请、化学仿制药3类(国内未上市化学仿制药品)、4类(国内已上市化学仿制药)、5.2类(国外进口国内已上市药品)受理号数量大幅攀升,到2023年,按3类申报的化学仿制药过评数量较2018年已翻了超100倍,达1242个受理号。从通过/视同通过一致性评价的品种,分析近年来仿制药一致性评价申报和过评情况。(注:涉及企业的统计结果均以上市许可持有人对应的集团企业进行统计,过评品种以上市后的药品名称统计。)012017年至2023年,过评企业及品种变化情况图2 2017年至2023年过评企业及品种变化情况随着一致性评价工作的开展,2017年首次有品种通过/视同通过一致性评价,在之后的几年中,过评品种及企业数量不断提升,这是药企研发能力和药品质量都有显著提升的表现,也是积极响应国家相关政策的结果。02企业通过/视同通过一致性评价情况1.2023年通过/视同通过一致性评价情况2023年,一致性评价通过/视同通过一致性评价受理号数方面,四川科伦制药过评受理号数量最多,其次为齐鲁制药,第三是成都倍特药业,而扬子江药业只有30个受理号过评,与福安药业并列第九。图3 2023年企业过评一致性评价受理号数TOP 10企业过评一致性评价品种数方面,四川科伦和齐鲁制药依旧是榜一和榜二的存在,受理号排名第三的成都倍特药业过评品种数略低于石家庄四药,排名第四;虽然扬子江药业过评的受理号数量较少,但过评品种数有27个,仅有3个品种为多规格过评,排名第六。图4 2023年企业过评一致性评价受理号数TOP 10由此可见,四川科伦和齐鲁制药无论是在通过/视同通过一致性评价受理号排行或是品种排行,都是首屈一指的存在。2.2017年至2023年通过/视同通过一致性评价排名情况从通过/视同一致性评价的受理号数量看,2017年1月1日至2023年12月31日,有8362个(去除原料药)受理号通过/视同通过一致性评价,包含983个企业共1172个品种。其中,以齐鲁制药过评受理号数量最多,四川科伦次之,扬子江药业排第三;三个企业均有超过200个受理号通过/视同通过一致性评价。详情见下图。图5 2017-2023年企业通过/视同通过一致性评价受理号数由下图可知,企业过评一致性评价的品种数TOP10的企业与过评受理号数据TOP10中企业基本一致,但个企业排名略有差异。扬子江企业过评品种数最多,有154个品种,其次为齐鲁制药,共151个品种,排名第三的是四川科伦药业,有133个品种。详情见下图。图6 2017-2023年企业过评一致性评价品种数TOP 103.企业过评品种数变化情况四川科伦、齐鲁制药和扬子江药业在一致性过评品种或过评数量上,都属于翘楚的存在,接下来就看看个企业从2017年开始,各年过评的品种数量变化(由于各品种可能为多规格,不同规格过评时间可能有差异,导致数据与企业过评总量不一致)和过评品种剂型分布情况。图7 企业过评品种数变化情况2018年至2021年,三个企业通过/视同通过一致性评价的企业数量都在逐渐上升,2022年各企业过评数量均有所降低,这与2022年过评一致性评价受理号数量变化趋势相符,扬子江药业过评品种数最多;到了一致性评价过评数量有巨大提升的2023年,齐鲁制药和四川科伦药业过评品种数重新回到增长状态。03通过/视同通过一致性评价治疗领域分布情况图8 2017-2023年通过一致性评价的药品治疗领域分布情况通过/视同通过一致性评价的药品在治疗领域分布较广,在各个领域中均有涉及,其中以抗感染药过评受理号数量最多,占24%,其次为神经系统和心血管系统,分别为15%和13%。2023年过评的仿制药和整体的治疗领域分布基本一致,系统用抗感染药仍然遥遥领先于其他治疗领域,注射用头孢呋辛钠和注射用哌拉西林钠他唑巴坦钠均有32个受理号过评,数量最多。图9 2023年通过一致性评价的药品治疗领域分布情况04结语2023年已结束,仿制药一致性评价还在如火如荼的进行中,无论一致性评价补充申请受理号的变化情况如何,相信按照新注册分类进行申报/过评的数量会不断增长,中国制药企业的实力也会越来越强。数据来源:药智数据企业版——仿制药一致性评价分析系统数据库、药智数据企业版——一致性评价进度数据库声明:本内容仅用作医药行业信息传播,为作者独立观点,不代表药智网立场。如需转载,请务必注明文章作者和来源。对本文有异议或投诉,请联系maxuelian@yaozh.com。责任编辑 | 蓝色转载开白 | 马老师 18996384680(同微信)商务合作 | 张武龙 13368443108(同微信) 阅读原文,是昨天最受欢迎的文章哦

一致性评价

2024-01-15

·药时代

核心管线三期临床试验成功、股价大涨80%以上、或被百亿美元并购、各大媒体争相报道,这是Cytokinetics(以下简称C司)目前的处境。2023年12月27日,自C司宣布核心产品Aficamten三期临床试验成功后,这位1998年成立的Biotech终于迎来了摽梅之年。据各大外媒报道,诺华、阿斯利康、安进、强生等MNC均有收购C司之意。1月8日,《华尔街日报》援引知情人士消息称,诺华与C司正在进行“深度谈判”,协议最早于JPM周期间签署。一时间,诺华成为了C司最可能买家。只是4天过后,《华尔街日报》再次援引知情人士消息称,诺华已放弃了对C司的收购。在此期间,(1月9日)诺华的CEO Vasant Narasimhan接受了CNBC的采访,被问及是否有意收购C司时,他表示诺华的并购策略是专注于50亿美元以下,但不排除大型并购的可能……值得注意的是,C司消息面的画风急转,淋漓尽致得展现在了二级市场上。截止日前,C司的股价已跌回至27日盘后水平。Aficamten的三期临床成功,之所以能够推动股民热情,引起众多MNC竞购,主要考虑两点。1、市场大Aficamten是一种心肌肌球蛋白抑制剂,用于治疗梗阻性肥厚型心肌病(oHCM)。该疾病属于肥厚性心肌病(HCM)的一大分类,患病率约为1/200至1/500,是心内科相对常见的常染色体显性遗传性心肌疾病。据C司统计,仅美国就有大约68万-108万名HCM患者,其中三分之二为oHCM。中国估计约有110万至280万HCM患者。目前,临床上针对oHCM的一线治疗方案为β受体阻滞剂或非二羟吡啶类钙通道阻滞剂,这两类药物是从不同的作用机制来起到负性肌力作用、达到降低压差的目的。但考虑到,β受体阻滞剂对于运动耐量没有明显的改善。且在临床工作中发现,由于患者血压过低或者心率不耐受等因素限制,往往以上药物难以达到彻底降低压差的剂量。针对oHCM的特异性药物开发,仍存在巨大没被满足的临床需求。2、竞品少2022年4月,全球首款且唯一的HCM的特异性药物Mavacamten获FDA批准上市。该药物与Aficamten同靶点,均为心肌肌球蛋白抑制剂,后者则是目前临床在研最快的产品。Mavacamten是BMS于2020年11月,斥资131亿美元收购MyoKardia得来,2023年该药的销售额为7500万美元。据BMS预计,Mavacamten放量后将在2029年达到40亿美元。潜力巨大,且有BMS前车之鉴,Aficamten也可价值100亿美元。有趣的是,无论是Aficamten还是Mavacamten,背后都站着中国药企的影子。先是Aficamten,作为C司的核心产品,2020年7月箕星药业license-in获得大中华区权益。目前,Aficamten在中国处于三期临床阶段。近日,拜耳、RTW投资公司分别以3500万美元和1.27亿美元对箕星药业进行股权投资。再是Mavacamten,在BMS并购MyoKardia的前三个月,联拓license-in获得大中华区新加坡和泰国等市场权益。2023年10月,BMS以3.5亿美元回购Mavacamten亚洲权益,一进一出联拓赚了2亿美元。目前,Mavacamten已在中国澳门特别行政区和新加坡获得批准,且获CDE受理,获批在即。不难看出,如今被投资人不喜的license-in却成了投资人最快的回报。回到Aficamten的并购案中,诺华的退出使得C司的着落成为未知数。那么阿斯利康、安进又是否能与C司达成最终合作呢?药时代将持续关注。封面图来源:123rf点击阅读原文,查看更多精彩内容

引进/卖出临床3期并购临床1期

2024-01-09

·医药观澜

▎药明康德内容团队报道1月8日,中国国家药监局药品审评中心(CDE)官网公示,艾力斯医药自主研发的1类新药甲磺酸伏美替尼片被拟纳入突破性治疗品种,拟用于具有表皮生长因子受体(EGFR)20外显子插入突变的局部晚期或转移性非小细胞肺癌(NSCLC)成人患者的一线治疗。公开资料显示,伏美替尼是一款脑穿透性高,针对EGFR突变的口服EGFR激酶抑制剂,此前已在中国获批治疗EGFR T790M突变阳性的局部晚期或转移性NSCLC成人患者,以及具有EGFR外显子19缺失或外显子21(L858R)置换突变的局部晚期或转移性NSCLC成人患者。截图来源:CDE官网肺癌是全球男性和女性癌症相关死亡的主要原因之一。NSCLC是肺癌的主要亚型,约占所有病例的85%。EGFR突变是NSCLC发生过程中常见的。最常见的EGFR突变是19外显子缺失和21外显子点突变(L858R),合称为经典EGFR突变,约占所有EGFR突变的70%。剩余的EGFR突变被称为罕见EGFR突变,其中20号外显子插入突变约占所有EGFR突变的9%。NSCLC患者肿瘤含有不常见EGFR突变的的预期寿命通常是显著降低。伏美替尼是艾力斯医药第三代EGFR-酪氨酸激酶抑制剂(TKI),对包括非小细胞肺癌EGFR 20外显子插入突变以及其他非经典EGFR突变具有广泛的活性和选择性。在中国,伏美替尼于2021年3月获NMPA附条件批准,用于治疗既往经EGFR-TKI治疗时或治疗后出现疾病进展,并且经检测确认存在EGFR T790M突变阳性的局部晚期或转移性NSCLC成人患者;2022年6月获批一线适应症,用于具有EGFR外显子19缺失或外显子21(L858R)置换突变的局部晚期或转移性NSCLC成人患者的一线治疗。在美国,该产品已获FDA授予突破性疗法认定,用于治疗先前未接受过治疗、局部晚期或转移性非鳞状NSCLC且伴有EGFR 20号外显子插入突变患者。该药突破性疗法认定的是基于FAVOUR临床研究的中期分析。FAVOUR试验是一项1b期、随机、开放标签、多中心临床试验,目的是评估伏美替尼治疗EGFR外显子20号插入突变的局部晚期或转移性NSCLC患者的疗效及安全性。中期分析表明,作为单药治疗,伏美替尼在一线和既往治疗的患者中具有优异的疗效及良好的耐受性和安全性;且在240 mg QD下,EGFR 20号外显子插入突变NSCLC初治患者中的确认客观缓解率(cORR)和中位缓解持续时间(mDoR)分别达到78.6 %及15.2 个月。伏美替尼一线治疗EGFR 20号外显子插入突变NSCLC的关键3期注册临床FUVENT研究(NCT05607550 / CTR20231409)目前正在全球积极入组。参考资料:[1] 中国国家药监局药品审评中心(CDE)官网. Retrieved Jan 8 2024, from

https://www.cde.org.cn/main/xxgk/listpage/9f9c74c73e0f8f56a8bfbc646055026d[2] 喜讯|艾力斯宣布美国FDA授予伏美替尼用于EGFR 20 号外显子插入突变的晚期或转移性非小细胞肺癌一线治疗的突破性疗法认定. Retrieved Oct30 2023, from https://www.allist.com.cn/newsd/101/2076.html[3]艾力斯宣布其合作伙伴ArriVent Biopharma完成总额高达1.55亿美元的超额认购B轮融资. RetrievedMar 27 2023, from https://www.allist.com.cn/newsd/101/2069.html[4] 伏美替尼喜获CDE新适应症临床许可 - 覆盖更广,全球同步. Retrieved Apr4 2023, from https://www.allist.com.cn/newsd/101/2070.html本文由药明康德内容团队根据公开资料整理编辑,欢迎个人转发至朋友圈。转发授权请在「医药观澜」微信公众号留言联系我们。其他合作需求,请联系wuxi_media@wuxiapptec.com。免责声明:药明康德内容团队专注介绍全球生物医药健康研究进展。本文仅作信息交流之目的,文中观点不代表药明康德立场,亦不代表药明康德支持或反对文中观点。本文也不是治疗方案推荐。如需获得治疗方案指导,请前往正规医院就诊。

突破性疗法临床结果临床3期ASH会议申请上市

100 项与 Central Dakota Eyecare LLP 相关的药物交易

登录后查看更多信息

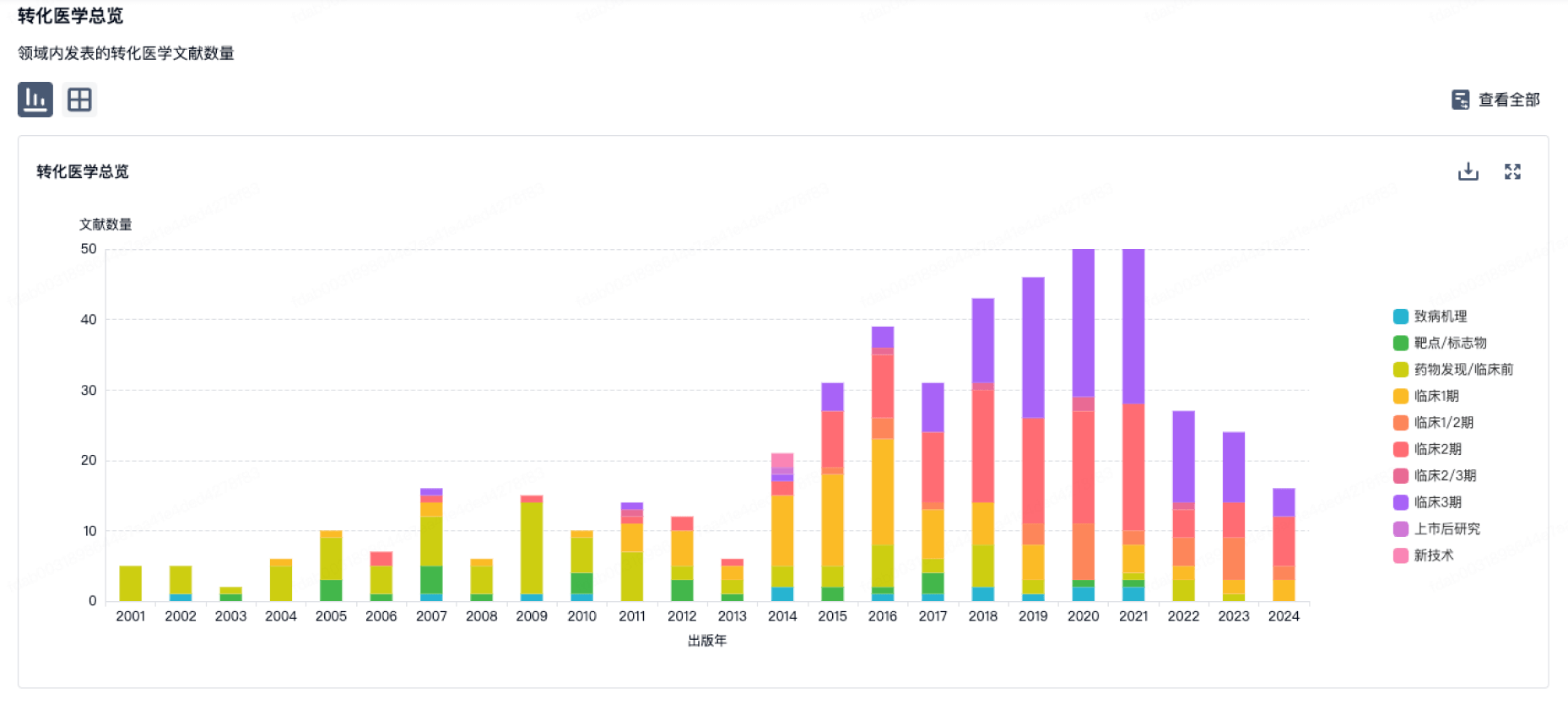

100 项与 Central Dakota Eyecare LLP 相关的转化医学

登录后查看更多信息

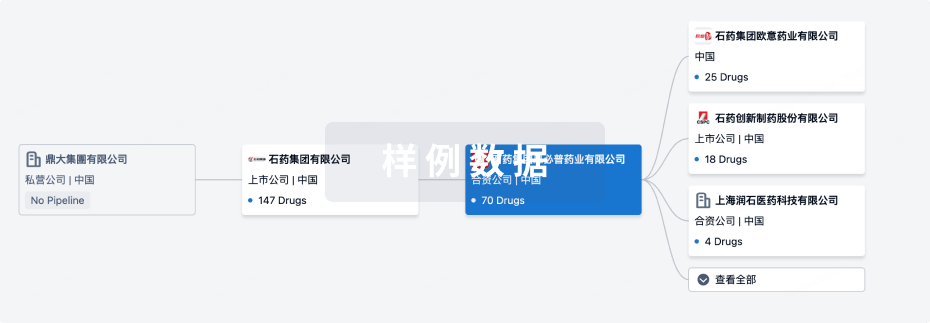

组织架构

使用我们的机构树数据加速您的研究。

登录

或

管线布局

2026年03月01日管线快照

无数据报导

登录后保持更新

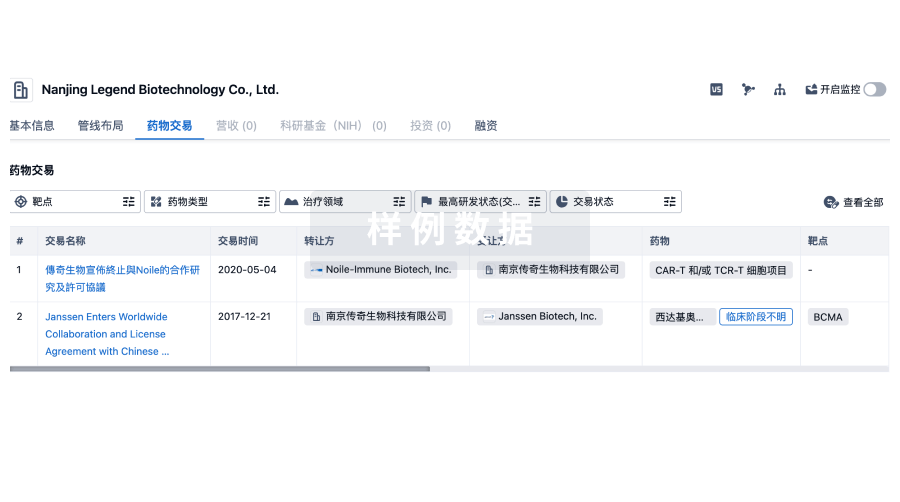

药物交易

使用我们的药物交易数据加速您的研究。

登录

或

转化医学

使用我们的转化医学数据加速您的研究。

登录

或

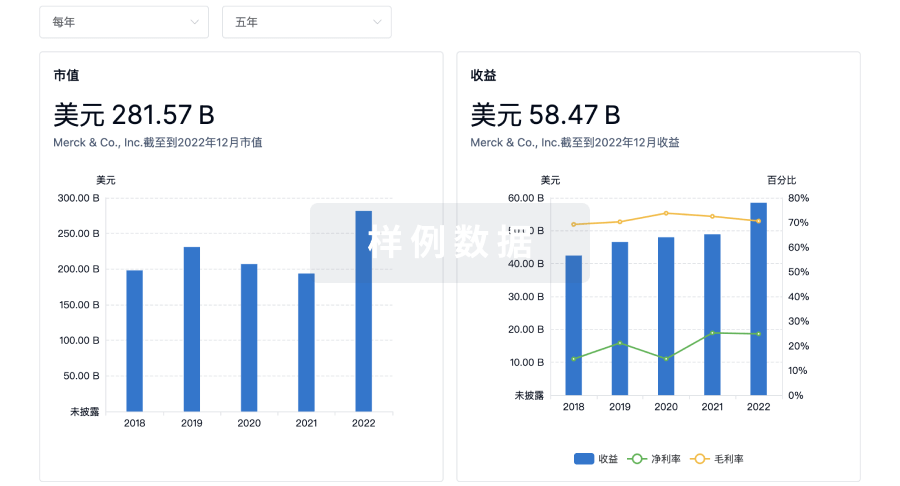

营收

使用 Synapse 探索超过 36 万个组织的财务状况。

登录

或

科研基金(NIH)

访问超过 200 万项资助和基金信息,以提升您的研究之旅。

登录

或

投资

深入了解从初创企业到成熟企业的最新公司投资动态。

登录

或

融资

发掘融资趋势以验证和推进您的投资机会。

登录

或

生物医药百科问答

全新生物医药AI Agent 覆盖科研全链路,让突破性发现快人一步

立即开始免费试用!

智慧芽新药情报库是智慧芽专为生命科学人士构建的基于AI的创新药情报平台,助您全方位提升您的研发与决策效率。

立即开始数据试用!

智慧芽新药库数据也通过智慧芽数据服务平台,以API或者数据包形式对外开放,助您更加充分利用智慧芽新药情报信息。

生物序列数据库

生物药研发创新

免费使用

化学结构数据库

小分子化药研发创新

免费使用