预约演示

更新于:2025-12-17

Thermo Fisher Scientific (Suzhou) Instruments Co. Ltd.

更新于:2025-12-17

概览

关联

100 项与 赛默飞生物科技(苏州)有限公司 相关的临床结果

登录后查看更多信息

0 项与 赛默飞生物科技(苏州)有限公司 相关的专利(医药)

登录后查看更多信息

184

项与 赛默飞生物科技(苏州)有限公司 相关的新闻(医药)2025-12-15

·药融分享

扫码加入小分子新药交流群

扫码预约

商务合作

2025 年 12 月 14 日,君实生物宣布其在研的 EGFR/HER3 双特异性抗体偶联药物(ADC,代号 JS212)用于治疗晚期实体瘤的临床试验申请获美国食品药品监督管理局(FDA)批准。这一消息不仅标志着君实生物在双抗 ADC 领域的研发成果获得国际认可,更成为中国创新药在肿瘤靶向治疗赛道出海的又一重要里程碑,为全球晚期实体瘤患者带来新的治疗希望。

JS212 并非传统意义上的单靶点 ADC 药物,而是一款重组人源化双靶点 ADC,精准瞄准在肺癌、结直肠癌、头颈部肿瘤等多种恶性实体瘤细胞表面高表达的 EGFR 与 HER3 靶点。从作用机制来看,EGFR 与 HER3 并非独立发挥作用,二者通过信号通路相互协作,共同推动肿瘤细胞的增殖、存活、迁移,并促进肿瘤血管生成,是肿瘤进展的关键 “推手”。更值得关注的是,HER3 还与多种抗肿瘤药物(包括 EGFR 靶向药、化疗药物)的耐药性密切相关,成为临床治疗中的一大 “拦路虎”。

相较于单一靶点 ADC 药物,JS212 的双靶点设计具备显著优势。它可通过与 EGFR 或 HER3 中的任一靶点结合发挥肿瘤抑制作用,一方面能覆盖更广泛的肿瘤类型,打破单靶点药物对肿瘤适应症的局限;另一方面,通过同时干预两条关键信号通路,有望从根本上克服因 HER3 介导产生的耐药性问题,为经传统治疗失败的患者提供新选择。临床前研究数据进一步验证了其潜力:JS212 与 EGFR、HER3 均具有高亲和力与特异性结合能力,在多个动物模型中展现出显著的抑瘤效果,同时安全性指标表现良好,为进入临床阶段奠定了坚实基础。

事实上,JS212 的研发进程始终保持 “中国 + 全球” 同步推进的节奏。早在 2025 年 1 月,该药物的临床试验申请已获中国国家药品监督管理局(NMPA)受理,并于同年 3 月正式获批临床。截至目前,JS212 正在中国内地开展一项开放标签、剂量递增与剂量扩展的 1/2 期临床试验,重点评估其在晚期实体瘤患者中的安全性、耐受性、药代动力学特征及初步疗效。更值得期待的是,2025 年 11 月,JS212 多队列联合用药的临床试验申请也已获 NMPA 批准,计划于近期启动相关研究 —— 这意味着未来 JS212 有望通过与免疫治疗、化疗等其他疗法联合,进一步提升治疗效果,探索更广泛的临床应用场景。

从行业视角来看,JS212 的获批并非偶然,而是双抗 ADC 成为新一代 ADC 研发主流方向的缩影。近年来,ADC 药物凭借 “精准靶向 + 高效杀伤” 的优势,已在癌症治疗领域广泛应用,并逐步从后线治疗向前线推进,但传统单抗 ADC 仍面临肿瘤异质性导致疗效受限、耐药性频发、系统毒性等挑战。在此背景下,双抗 ADC 通过 “双重靶向” 设计实现突破:既能通过结合两种不同抗原,拓展治疗靶点广度,又能提升肿瘤细胞内化效率,增强靶向性并降低对正常细胞的毒性,成为解决传统 ADC 临床痛点的关键方向。

截至 2025 年 8 月,全球处于新药临床试验申请(IND)及临床阶段的双抗 ADC 药物已超 40 个,其中 3 款已进入关键 III 期研究。此次 JS212 获 FDA 临床批准,不仅为全球双抗 ADC 研发阵营再添一员 “猛将”,更凸显出中国企业在该领域的研发实力已跻身国际第一梯队。从靶点布局来看,EGFR、HER3 均属于双抗 ADC 研发中的热门经典靶点,二者的组合在难治性实体瘤中已展现出潜在治疗价值,JS212 的临床推进,或将为该靶点组合的疗效验证提供关键数据支撑。

作为中国创新药企的代表,君实生物在 JS212 上的突破,与其长期深耕肿瘤领域、构建全球化研发体系的战略密不可分。自 2012 年成立以来,君实生物始终以 “源头创新” 为核心,在肿瘤免疫、自身免疫、慢性代谢等多个治疗领域布局重磅管线。此前,其自主研发的 PD-1 抑制剂特瑞普利单抗已成为首个获 FDA 批准上市的中国自研自产创新生物药,覆盖鼻咽癌等适应症,填补了国际临床治疗空白。此次 JS212 的出海,进一步丰富了君实生物的全球研发管线,也验证了其从单克隆抗体到双抗、ADC 等前沿药物形式的技术转化能力。

当前,JS212 的 FDA 临床批准只是起点。未来,随着中美两地临床试验的同步推进,其在晚期实体瘤中的疗效与安全性将得到更全面的验证。对于患者而言,这款药物有望打破现有治疗瓶颈,尤其是为 EGFR 靶向药耐药、多线治疗失败的实体瘤患者带来新希望;对于行业而言,JS212 的进展将为中国双抗 ADC 药物的研发与出海提供可借鉴的经验,推动更多本土创新药在国际舞台上崭露头角。

在肿瘤治疗向 “精准化、个体化” 升级的当下,双抗 ADC 正成为改变临床实践的重要力量。君实生物 JS212 的出海之路,不仅是一家企业的研发突破,更是中国创新药从 “跟跑” 向 “并跑”“领跑” 迈进的生动写照。我们期待,随着临床试验的顺利推进,JS212 能早日为全球实体瘤患者带来福祉,也期待更多中国创新药企凭借技术实力与全球化视野,在国际医药舞台上书写更多 “中国方案”。

新药信息发布联系13625705846

免责声明:网上信息整理,若有涉及侵权请予以告知,我们会尽快在24小时内删除相关内容

资源对接、沟通交流

找项目、找供应商、找资源

1V1供需对接专员服务

群聊: 资源共享群

仅为公众号粉丝供需交流群

添加公众号专员加入

活动推荐

找批文、找项目、找CRO/CMO、找场地

欢迎会议现场深度对接交流~

点击了解详情

▼

展位/招商合作:Coco 13625705846(微信同号)

【关于药融圈】

【药融圈PRHub】流量渠道覆盖150万+垂直用户,已完成了百余场线下千人规模的生物医药研发类会议,涵盖创新药,改良型新药,仿制药,MAH,合成生物学等领域,以及生物医药上下游研发到产业端全覆盖的【中国制药工业博览会 CMC-CHINA】,服务了百余家上市/独角兽/生物技术/制药企业。

【生态圈合作伙伴· CXO企业】

善渊制药、美迪西、维亚生物、睿智医药、华仁医学、康日百奥、珠海亿胜、倍特药业、杭州澳亚、华阳制药、亚邦生缘、华威医药、汉康医药、国标医药、斯坦德生物医药、艾奇西医药、慧聚药业、瀚合瑞、四川科伦、汇宇制药、广东星昊、兄弟药业、普利制药、大连美创、深圳药欣、FLAMMA、中肽生化、昂博生物、青木制药、常熟神隆、上海玉函、星诺医药、天晟药业、皓元/药源、常州阳光、湖北澳格森、杭州肽佳、世纪迈劲、南京哈柏、宏昇药业、健元医药

【生态圈合作伙伴· 制药装备&仪器】

深圳华溶、ATS安拓思、齐蓁科技、赛默飞、安捷伦、黄海药检、宣健仪器、德衡纳米、河北华胜、莱顿科学、思勃分离、泰灵佳、相流科技、诺泽流体、康乐辉、上海汉尧

【生态圈合作伙伴·综合服务企业】

仅三生物、宝利包材、桐晖医药、壹生科、STD标准药物、双峰格雷斯海姆、嘉树医疗、齐鲁MAH创新创业基地、青岛明月海藻、盛德伟业、诚利恩、泰矶林、青松医药、奥普迪诗、Gempex、星诚达

【生态圈合作伙伴·创新合作伙伴企业】

迈威生物、士泽生物、云顶新耀、英矽智能、拓领博泰

点分享

点收藏

点在看

点点赞

抗体药物偶联物申请上市临床申请免疫疗法临床1期

2025-12-14

·药融分享

媒体发布/展位/演讲合作:周女士13306586060

扫码加入交流群

商务合作近日,恒瑞医药公告,四款不同适应症新药相继收到《药物临床试验批准通知书》,涵盖心血管、代谢、呼吸及肿瘤等多个关键治疗领域,累计研发投入总计约为22.33亿元。

信息发布 联系13306586060

SHR-A1811是恒瑞医药自主研发的、以HER2为靶点的抗体药物偶联物(ADC)。其静脉注射剂型“注射用瑞康曲妥珠单抗”已于2025年5月在国内获批上市,用于治疗既往经治的HER2突变晚期非小细胞肺癌。SHR - A1811(sc)是皮下制剂,全球尚无同类产品上市。截至目前,累计研发投入约15.74亿元。

HRS-1780片,是一款盐皮质激素受体(MR)拮抗剂,拟用于治疗左室射血分数≥40%的成人心力衰竭患者。截至目前,该项目累计研发投入约6780万元。

HRS9531注射液,获批开展代谢功能障碍相关脂肪性肝炎临床试验,为恒瑞核心单品之一,具有全球自主知识产权,是一种双激动剂,能够调节糖脂代谢、抑制食欲和增强胰岛素敏感性。截至目前,累计研发投入约为5.19亿元。此前,2024年5月,恒瑞已将HRS9531除大中华区外的全球权益授权给美国Kailera Therapeutics公司,交易总额高达60亿美元,恒瑞还获得了Kailera公司19.9%的股权。

针对呼吸系统疾病,RSS0343片获批开展两项临床试验,适应症分别为慢性鼻窦炎不伴鼻息肉和慢性阻塞性肺疾病。早在2023年4月及2025年8月,该药物已启动针对非囊性纤维化支气管扩张症(NCFB)的临床研究。截至目前,累计研发投入约为7228万元。

2025 年以来,恒瑞共有30款1类新药首次获批临床,包括17款化药和13款生物制品。从疾病领域来看,绝大多数都是抗肿瘤产品,其他还有眼科、心血管、呼吸系统和神经系统等疾病领域新药。恒瑞的“出海”能力也是其优势。2025年,公司确认海外授权首付款2.9亿美元,与GSK、默克等跨国药企达成多项合作,累计交易额超200亿美元。

免责声明:网上信息整理,若有涉及侵权请予以告知,我们会尽快在24小时内删除相关内容

资源对接、沟通交流

找项目、找供应商、找资源

1V1供需对接专员服务

群聊: 资源共享群

仅为公众号粉丝供需交流群

添加公众号专员加入

活动推荐

找批文、找项目、找CRO/CMO、找场地

欢迎会议现场深度对接交流~

点击了解详情

▼

展位/招商合作:周女士13306586060(微信同号)

【关于药融圈】

【药融圈PRHub】流量渠道覆盖150万+垂直用户,已完成了百余场线下千人规模的生物医药研发类会议,涵盖创新药,改良型新药,仿制药,MAH,合成生物学等领域,以及生物医药上下游研发到产业端全覆盖的【中国制药工业博览会 CMC-CHINA】,服务了百余家上市/独角兽/生物技术/制药企业。

【生态圈合作伙伴· CXO企业】

善渊制药、美迪西、富祥药业、睿智医药、华仁医学、康日百奥、珠海亿胜、倍特药业、杭州澳亚、华阳制药、亚邦生缘、华威医药、汉康医药、国标医药、斯坦德生物医药、艾奇西医药、百奥信康、慧聚药业、瀚合瑞、四川科伦、汇宇制药、广东星昊、兄弟药业、普利制药、大连美创、深圳药欣、FLAMMA、中肽生化、昂博生物、青木制药、常熟神隆、上海玉函、星诺医药、天晟药业、皓元/药源、常州阳光、湖北澳格森、杭州肽佳、世纪迈劲、南京哈柏、宏昇药业、健元医药、木槿化学、维亚生物、蓬勃生物、

【生态圈合作伙伴· 制药装备&仪器】

深圳华溶、ATS安拓思、齐蓁科技、赛默飞、安捷伦、黄海药检、宣健仪器、德衡纳米、河北华胜、博奥思、莱顿科学、思勃分离、泰灵佳、相流科技、诺泽流体、康乐辉、上海汉尧

【生态圈合作伙伴·综合服务企业】

仅三生物、宝利包材、桐晖医药、壹生科、STD标准药物、双峰格雷斯海姆、嘉树医疗、齐鲁MAH创新创业基地、青岛明月海藻、盛德伟业、诚利恩、泰矶林、青松医药、奥普迪诗、Gempex、星诚达、艾里奥斯、

【生态圈合作伙伴·创新合作伙伴企业】

迈威生物、士泽生物、云顶新耀、英矽智能、拓领博泰

点分享

点收藏

点在看

点点赞5亿元!!

引进/卖出抗体药物偶联物专利侵权临床1期上市批准

2025-12-13

偏安一隅的长风药业,踩着时代的功利,悄悄把日子过得风生水起。

资深分析师:尧 今

编 审:L Q

港股IPO不是想上就能上的。企业基本面是否扎实、定价策略是否精准、市场故事是否动人,共同决定了其能否叩开大门。

近期两家药企截然不同的命运,撕开了一个观察的口子:一边是备受瞩目的明星企业百利天恒,突然宣布撤回港股IPO申请。背后一大关键原因浮出水面:过高的定价预期,导致其基石投资者认购比例仅为7.81%,远低于同行水平。

而另一边,是未曾引入基石投资者、长期不声不响的长风药业,却在挂牌首日引爆全场:公开发售超购逾6000倍,开盘股价较发行价14.75港元飙升超200%,虽后续回落至30港元左右,市值仍稳超120亿港元——成为彼时不折不扣的新晋“人气王”。

一退一进之间,市场看好的到底是什么?

某种程度上,当前港股的新逻辑是,投资者不再为遥远的故事预付过高溢价,转而青睐那些技术有壁垒、商业模式已跑通、且定价留有余地的企业。百利或高估了市场对其未来的信心,而长风则提供了市场当下最需要的“确定性”与“安全感”。

或许这样说,你会对长风药业印象更直观。它是国内吸入制剂赛道少见的“专情选手”——早在2008年就一头扎进该赛道,一干就是17年,成为国内较早专注吸入制剂赛道的稀缺玩家,也是全球为数不多的掌握主要吸入制剂(治疗呼吸系统疾病的金标准)的公司之一。

而今,它和健康元、正大天晴、普锐特并称为“国产吸入制剂四大天王”,主要盯着哮喘、慢阻肺(COPD)、过敏性鼻炎这些刚需治疗领域。

但吸入制剂这赛道,可不是谁都能玩的。这是个“先入关中为王”的长跑赛道,门槛在“药械合一”:即不光是药,就干粉、气雾剂这些吸入装置的研发生产,就能把一大半公司拦在门外。所以长期以来,市场都被 GSK、阿斯利康、BI这些外资巨头霸占,直到近几年国产玩家才慢慢冒头。

也正因为“难”,能闯出来的国内企业都吃到了“国产替代”的红利。比如健康元,2020-2023年呼吸产品营收从0.76亿元飙到17.41亿元,妥妥地成就了其第二增长曲线。

长风药业也不例外,2023年实现盈利,2022-2024 年营收年复合增长率高达31.9%。此次港股IPO,二级市场给到的PE甚至超过了健康元。当然,它身上也有争议:曾两度冲击科创板折戟,超90%营收靠一款哮喘药,妥妥的一品独大。这款核心产品能打多久?其销售“奇迹”能否在新品复制?后续管线还有多少想象空间?这些都是投资者最关心的问题。

然而长风药业在意的不是这样的逻辑——从之前的仿制,它已经悄然转型原创,瞄准了更前沿的领域。它是当下这类典型的“高壁垒赛道专家”型投资标的典型代表:技术有壁垒,自己够专注,悄悄把日子过得风生水起。

▲长风药业上市以来股价表现,数据来源:百度股市通

先入关中为王

国内资本市场对吸入制剂赛道的关注,其实并不早。

大约五六年前,一二级市场才集中关注到这个赛道。2019年是一个重要转折点——本土药企健康元上市国内呼吸吸入制剂首个仿制药复方异丙托溴铵溶液,一举打破跨国企业的长期垄断。

紧随其后,2020年12月,CDE发布《经口吸入制剂仿制药生物等效性研究指导原则》,相当于给到了针对性“通关指南”,为吸入制剂的仿制研发提供了技术指导和清晰的审评标准,从而助力国产吸入制剂仿制药研发。

这类吸入制剂的特点是“药械结合”,技术壁垒也恰在于此。往细了说,研发吸入制剂得闯五道技术关:原料药、配方、辅料、装置、临床,这五关环环相扣,缺一个都不行,任何一个环节掉链子,整个项目就可能功亏一篑。也正因如此,长久以来,国内的吸入制剂市场基本被进口产品垄断,甚至过了专利期也无仿制药跟进。

但国内吸入制剂市场实在太大了。

先看“大需求”。国家卫健委相关文件及流行病学调查指出,呼吸系统疾病是我国第三大慢性病,兼具高发病率与高死亡率特征,其中哮喘、慢性阻塞性肺疾病(COPD)两大高发领域,预估患者超1.7亿人。目前,呼吸道疾病治疗的常用给药方法有吸入、口服、静脉、透皮等。其中,吸入治疗已获WHO及我国指南推荐,为哮喘、COPD的首选方案。其优势较在于:相较于口服制剂,药物经口鼻直抵肺部,起效更快且避免首过效应、降低给药剂量;相较于注射剂,能显著提升患者依从性、减少不良反应发生率。

从数据来看,2024年全球吸入制剂市场有310亿美元,预计到2033年能涨到616亿美元(4496亿人民币),每年增速7.9%。国内吸入制剂市场同期增长更为迅猛,2024年是263亿元,2033年预计能到448亿元,年增速6.1%。

随着最近几年国产吸入制剂陆续登场,这个市场正式进入“国产替代”新阶段。二级市场上,这个赛道也逐渐赢得二级市场的关注。

不过,业内人士认为,由于吸入制剂赛道的高技术壁垒,没个多年的沉淀是很难站住脚的,这直接造就了这个赛道“先入关中为王”的竞争格局。

现在国内市场大概分两派:一边是GSK、BI、阿斯利康这些外资大佬,深耕多年,技术和品牌都在,还占着不少高端市场;另一边就是国产“四大天王”——健康元、正大天晴、长风药业、普利特,这几家靠仿制药突围,已经站稳了国产第一梯队。

吸入用布地奈德混悬液是国产替代最典型的例子它是国内销量最高的吸入类药物,主要用于治疗支气管哮喘。2020年前,市场基本上是阿斯利康原研药的天下,垄断了近20年。直至2020年起,正大天晴率先拿下国内首仿,市场格局开始生变,此后健康元、普锐特及长风药业吸入用布地奈德混悬液相继获批,并凭借集采政策迅速打开市场。

长风药业更是借此奠定了江湖地位。

▲国内吸入用布地奈德混悬液市场格局

搭上顺风车

说起来,在吸入制剂赛道,长风药业绝对算是国产玩家中运气较好的那个。

长风药业成立于2007年,相较同为赛道先行者的健康元,更早入局。自创立之初,其便认准了“吸入制剂”这块硬骨头。创始人梁文青是哈佛大学博士后;联合创始人、执行董事兼首席科学家李励是呼吸系统药物研究领域的科学家,曾任职葛兰素史克、先灵葆雅等,主持开发多款吸入制剂。

靠着多年死磕,长风药业攒下了五大核心技术能力,从粒子工程、装置设计到产品评估、临床开发、工艺工程,覆盖吸入制剂开发核心环节。另外,吸入制剂是个“多学科混搭”的活儿,得懂药理、化学、工程学等一堆知识,长风还培养了一支由600多名专业人员组成的多学科团队,涵盖了该领域的重要技术。有长期跟踪的投资人,至今还对长风药业创始团队“择一事终一生”的执着精神印象深刻。

深耕多年,积累也很扎实。长风药业实现了喷雾剂、气雾剂、粉雾剂、液体制剂、鼻喷雾剂、脂质体等剂型全覆盖,是业内少有的呼吸药物全平台研发公司。目前已有6款产品获批上市,20多款全球同步开发,管线储备相当厚实。

有意思的是,尽管长风药业创立多年,但其目前90%以上的营收,都靠前面提及的一款产品吸入用布地奈德混悬液(CF017)支撑。

作为第四家获批布地奈德混悬液的国产企业,本来并不占什么优势,可在2021年5月获批才一个月,这个产品正好赶上了第五批全国集采,与普锐特、健康元、正大天晴共同中选,而原研企业阿斯利康却未能中标。

就这样,搭上集采顺风车的长风药业,被直接“保送”进入了市场,成为国产替代时代的最大受益者之一。

这之后,原研厂家阿斯利康的销售额从2019年的78亿元一路骤降至2024 年的12亿元;而正大天晴、健康元、普锐特和长风药业等则迅速抢盘,至2024年合计市占率约达60%。其中,长风药业市场份额从零快速提升,中标后同年就进了江苏、湖北等八省的集采计划,在这些地方享有独家销售权,单价3.19元,首年最低采购量就有4070万剂,随后市场份额从2021年的3%跃升至2024年的16%。

市场份额的跃升带来的是真金白银的业绩增长:2022到2024年营收年复合增长率31.9%,三年里,CF017的营收从2022年的3.36亿涨到2024年的5.74亿,还覆盖了全国超1万家医疗机构,彻底完成了从0到1的市场突破。

谁能接班

接下来,投资者看长风药业,主要看什么?

有句老话说得好:人无近忧,必有远虑。长风现在面临的问题是,CF017的增长肉眼可见地“踩了刹车”。2023年还猛涨63.05%,但仅一年后增速就下滑到4.88%,到2025年一季度同比又降了8.95%。

与此同时,新玩家还在扎堆进场。2024年,南京力成、河北创健、浙江福瑞喜三家企业都拿到了布地奈德的批文,CF017的市场份额和利润空间被一点点啃食。这事儿放在任何一款“王牌药”身上都难免,但对长风来说,短期业绩还得靠CF017撑着,怎么保住它的份额,或者赶紧找到下一个“接棒”产品,成为当务之急。

在所有候选产品里,第二款上市产品CF018(氮䓬斯汀氟替卡松鼻喷雾剂)被寄予了最大希望。这款药2022年11月获批,是国内首个治疗过敏性鼻炎的激素-抗组胺复方鼻喷雾剂,第二年便顺利挤进医保。

这款产品理论上的“潜力”确实不小。弗若斯特沙利文数据显示,2024年中国过敏性鼻炎患者有2.46亿人,但诊断率才28.8%,而美国都有46.7%,这意味着临床还有海量的患者需求没有释放。

而从实际表现看, F018目前渗透到500多家医疗机构,2024年按销量算,占了国内同类市场约94%的份额。这数据看着很惊艳,一方面是因为它是国产首个复方制剂,有首发优势;另一方面在医保加持下,医院和患者的接受度也在快速提升,2025年一季度营收同比翻了近5倍,增长势头很猛。只是2024年CF018营收仅仅2388.88万元,在长风药业总营收盘子里占比还不到4%。

其余上市产品,潜力更加有限。就拿今年长风药业在COPD领域获批上市的新品富马酸福莫特罗吸入溶液来说,这是一个高增长赛道,但竞争异常激烈。截至2025年初,包括原研和仿制在内,竞争企业已达到17家,而长风药业作为市场的新玩家,很难分得多少羹。

这么看下来,短期内,CF018“接班”最为靠谱,但要真正撑起大梁还需要时间。

长期来看,决定了长风未来5年能不能摆脱“一品独大”的依赖,彻底稳住阵脚,则要看管线的深度。

目前,其吸入用阿福特罗雾化溶液已在美报上市,准备进军国际市场;沙美特罗替卡松吸入气雾剂在做临床试验,有希望拿下国内首仿;自主研发的布地奈德鼻喷雾剂也拿到了临床许可,鼻喷产品线会更丰富。按照长风药业的话,“2026到2030这五年,至少要拿5个新产品批文并推上市”。

与此同时,随着吸入技术平台越来越成熟,长风药业也不再只盯着仿制药,开始往创新的深水区扎。这样的布局思路也很容易理解,就像“跨栏”:一条腿踩稳成熟赛道,对着哮喘、慢阻肺(COPD)、过敏性鼻炎这些患者多、需求大的病种,继续搞进口替代;另一条腿挑战高难度,专攻创新领域,甚至敢碰特发性肺纤维化(IPF)、肺动脉高压(PAH)这种公认的“硬骨头”,全球首创的肺纤维化吸入创新药。

▲长风药业管线布局(来源:招股书)

这些细看,都是临床急需的领域,比如针对IPF的新药IC004,2024年数据显示,国内IPF患者约18.52万,虽说人群不算海量,但都是急需好药的重症患者。要知道,这个领域现在还处在行业前沿探索阶段,难度可想而知,但未来想象力是拉满了。

作为这波港股IPO人气王,如果说长风药业备受追捧,缘于公司稀缺的赛道概念和过去5年被验证的能力,那么其未来是否依然是个值得投资的好标的,关键在于其能否顺利开启“第二增长曲线”并完成向创新药的转型。这家公司的投资价值就体现在高壁垒的吸入制剂赛道中建立的先发优势、已验证的商业化能力以及向创新药转型的长期潜力。

一审| 石宛佳

二审| 李芳晨

三审| 李静芝

精彩推荐

大事件 | IPO | 融资&交易 | 财报季 | 新产品 | 研发日 | 里程碑 | 行业观察 | 政策解读 | 深度案例 | 大咖履新 | 集采&国谈 | 出海 | 高端访谈 | 技术&赛道 | E企谈 | 新药生命周期 | 市值 | 新药上市 | 商业价值 | 医疗器械 | IND | 周年庆

大药企 | 竞争力20强 | 恒瑞 | 石药 | 中生制药 | 齐鲁 | 复星 | 科伦 | 翰森 | 华润 | 国药 | 云南白药 | 天士力 | 华东 | 上药

创新药企 | 创新100强 | 百济 | 信达 | 君实 | 复宏汉霖 | 康方 | 和黄 | 荣昌 | 亚盛|康宁杰瑞|贝达|微芯|再鼎|亚虹

跨国药企|MNC卓越|辉瑞|AZ|诺华|罗氏|BMS|默克|赛诺菲|GSK|武田|礼来|诺和诺德|拜耳

供应链|赛默飞|药明|凯莱英|泰格|思拓凡|康龙化成|博腾|晶泰|龙沙|三星

启思会 | 声音·责任 | 创百汇 | E药经理人理事会 | 微解药直播 | 大国新药 | 营销硬观点 | 投资人去哪儿 | 分析师看赛道 | 药事每周谈 | 中国医药手册

100 项与 赛默飞生物科技(苏州)有限公司 相关的药物交易

登录后查看更多信息

100 项与 赛默飞生物科技(苏州)有限公司 相关的转化医学

登录后查看更多信息

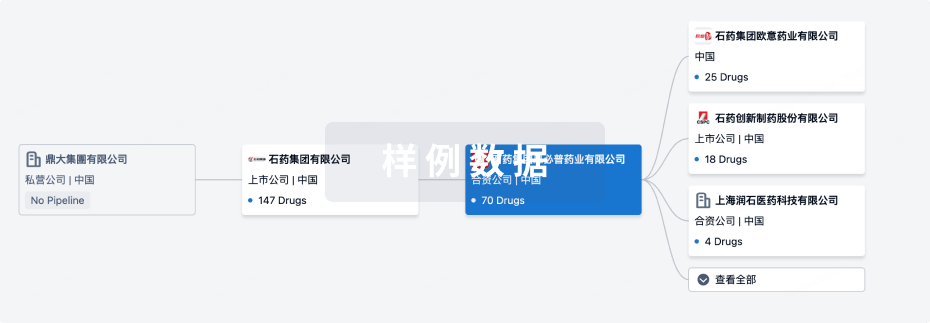

组织架构

使用我们的机构树数据加速您的研究。

登录

或

管线布局

2026年02月08日管线快照

无数据报导

登录后保持更新

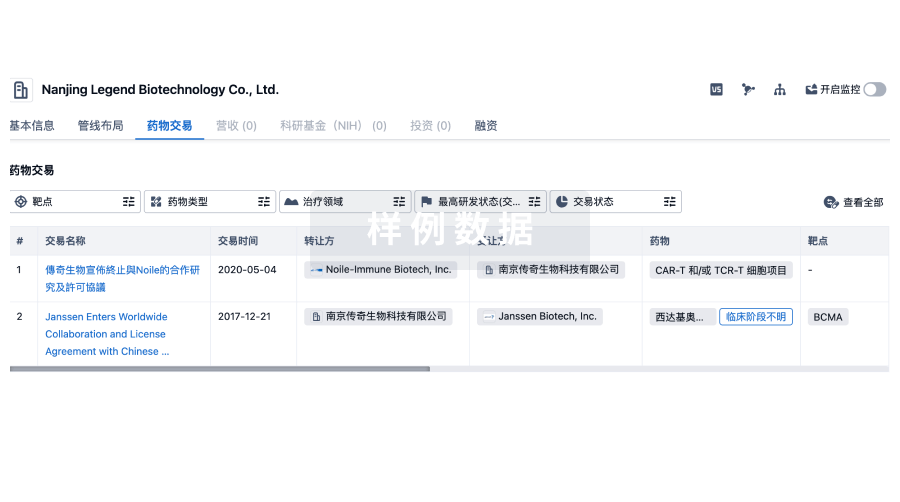

药物交易

使用我们的药物交易数据加速您的研究。

登录

或

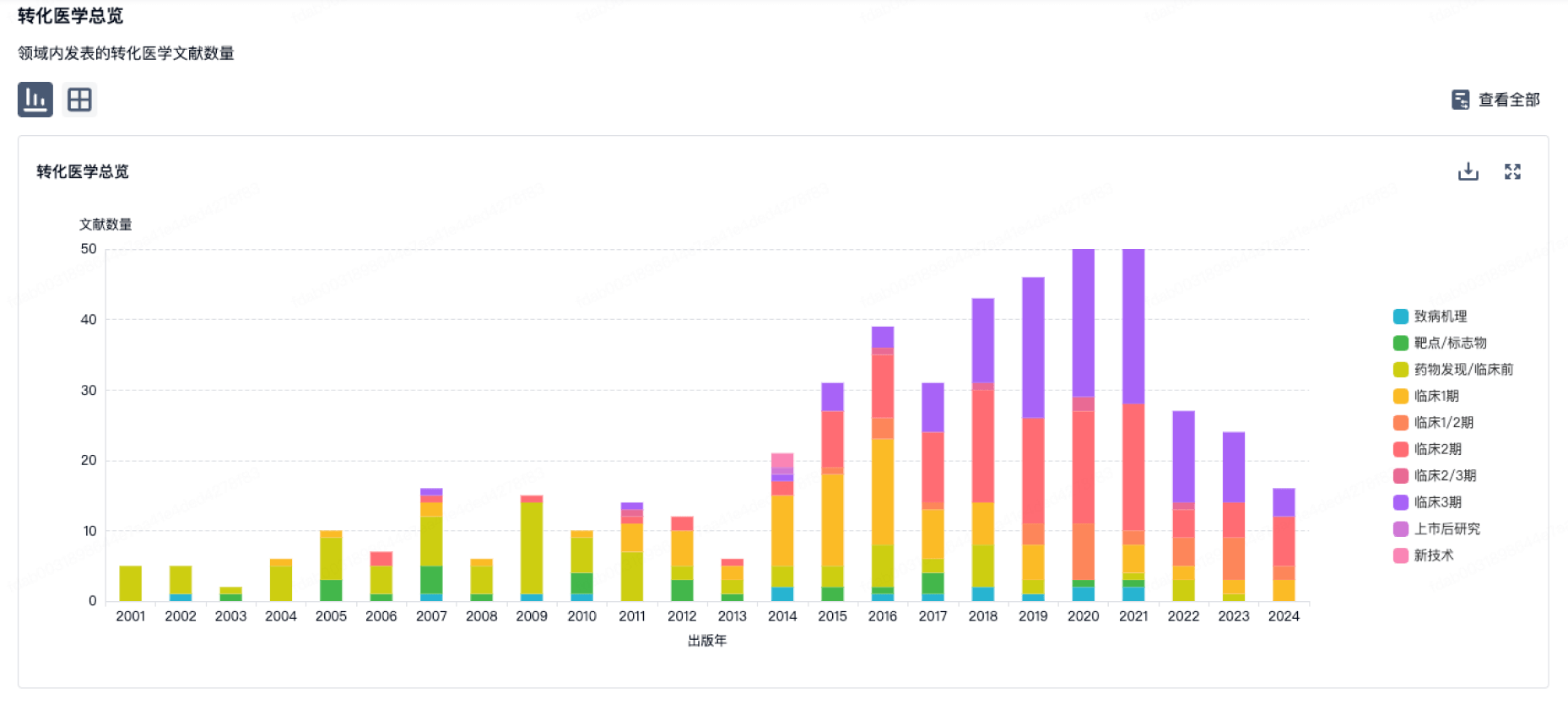

转化医学

使用我们的转化医学数据加速您的研究。

登录

或

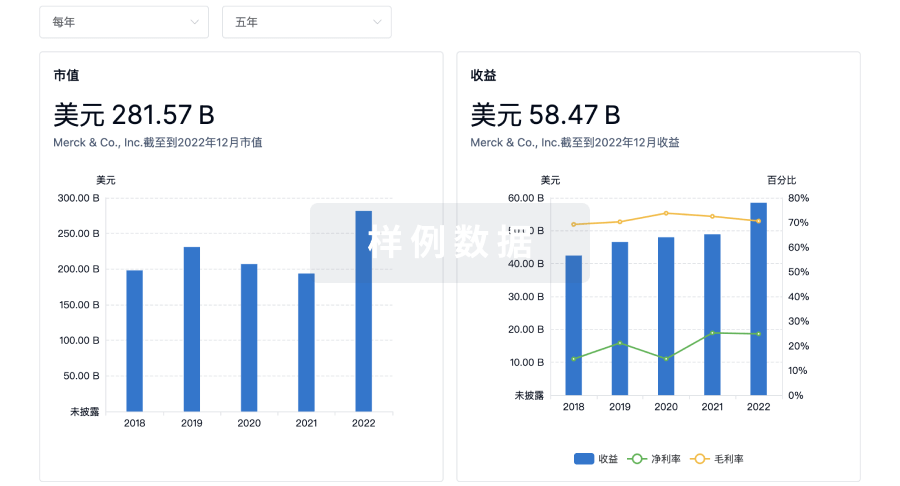

营收

使用 Synapse 探索超过 36 万个组织的财务状况。

登录

或

科研基金(NIH)

访问超过 200 万项资助和基金信息,以提升您的研究之旅。

登录

或

投资

深入了解从初创企业到成熟企业的最新公司投资动态。

登录

或

融资

发掘融资趋势以验证和推进您的投资机会。

登录

或

生物医药百科问答

全新生物医药AI Agent 覆盖科研全链路,让突破性发现快人一步

立即开始免费试用!

智慧芽新药情报库是智慧芽专为生命科学人士构建的基于AI的创新药情报平台,助您全方位提升您的研发与决策效率。

立即开始数据试用!

智慧芽新药库数据也通过智慧芽数据服务平台,以API或者数据包形式对外开放,助您更加充分利用智慧芽新药情报信息。

生物序列数据库

生物药研发创新

免费使用

化学结构数据库

小分子化药研发创新

免费使用