预约演示

更新于:2025-05-07

Shanghai Letu Life Technology Co., Ltd.

私营公司|2016|中国上海市

私营公司|2016|中国上海市

更新于:2025-05-07

概览

关联

100 项与 Shanghai Letu Life Technology Co., Ltd. 相关的临床结果

登录后查看更多信息

0 项与 Shanghai Letu Life Technology Co., Ltd. 相关的专利(医药)

登录后查看更多信息

6

项与 Shanghai Letu Life Technology Co., Ltd. 相关的新闻(医药)2024-12-17

·循因缉药

「 ADC2025 背景介绍 」

2025年2月 · 苏州

2025年2月18-19日,由触界生物主办的第六届ADC药物开发大会(简称ADC2025)将定于苏州举办,旨在为中国及国际优秀ADC企业搭建展示最新技术及研究成果的学术交流平台,促进国际技术交流、商务合作的线下机会,推动ADC药物快速临床转化服务于患者。

ADC专题峰会是触界生物品牌峰会之一,往届口碑反响较高,ADC2025组委会再次欢迎产业界同仁共聚苏州参与讨论ADC2025之后的新发展问题与解决方案共识。大会支持业务宣讲、研发进展发布、展台布展、各类广告等深度合作。火热招商阶段,期待您的加入!

主办单位

触界生物

会议时间

2025年2月18-19日

会议地点

中国·苏州

会议规模

2000+

会议咨询丨Wilson

联系方式丨18662147488

主论坛:携手并进,破局ADC药物市场蓝海

(2025年2月18日上午09:00-12:00)

ADC 进入大整合发展时代,除了被国际大厂 MNC 关注,国内的买方及新模式尚需挖掘。国际化开发大背景下,无论是产品还是BD 策略都需要具备强差异化。在 2025 年开年,汇集 ADC 企业创始人、BD\ 运营策略负责人、投资人等角色大咖一同探讨 ADC 发展的新挑战、新未来。

09:00-09:05

大会致辞

09:05-09:30

国产 ADC 出海实践与心得

09:30-10:15

圆桌 1:国产 ADC 药物研发趋势及出海探讨

* 癌症治疗方式多、国内靶点内卷、集采等因素,ADC 药物研发现状及趋势演变?

* 面对高昂的研发成本,Biotech 解决现金流的方案?

* 面对陌生市场,国内药企选择出海的调研策略?

* ADC 产品如何做出差异化 & 技术迭代才能在国际化市场中脱颖而出?

10:15-10:40

茶歇&商务交流

10:40-11:05

创新 ADC 药物研发现状及未来展望

11:05-11:30

ADC 药物差异化路径探索及专利策略

11:35-12:05

圆桌 2:ADC 药物的投资与合作

* 大整合趋势下,什么样的 ADC 产品策略及合作形式胜出机会更大?

*ADC 药物技术壁垒高,买卖方谈判怎么把控产品估值、知识产权风险等?

* 资本视角:目前哪些类别的 ADC 药物更具投资价值?

*MNC 视角:对于优质 ADC 资产的评估及合作伙伴选择?

12:05-14:00

午餐及休息

A会场:从ADC发现到临床的桥梁

众所周知 ADC 的复杂结构需要化学、药学、生物学、临床医学等交叉学科共同携手应战开发挑战,如何加快 ADC 从发现到临床转化的脚步,走出实验室到患者应用治疗,需要产学研用端新技术与科研人共同助力。

A1:ADC 药物早期开发及技术平台

(2月18日下午)

14:00-14:30

ADC 药物的早期立项

14:30-15:00

契合 ADC 药物的抗体发现及开发

15:00-15:30

ADC 药物的活性评估方案

15:30-15:50

茶歇&商务交流

15:50-16:20

放大旁观者效应,提高 linker 稳定性的最佳 ADC 分子设计

16:20-16:50

基于 GlycOBI ADC 平台开发双抗 ADC

16:50-17:20

圆桌讨论:

*ADC 药物早期开发阶段攻克 ADC 雏形的挑战及方案?

*ADC 药物分子设计及优化策略?

*ADC 技术平台的迭代?

A2:ADC药物临床前研究

(2月19日上午)

09:00-09:30

ADC 药物的相关毒性及研究对策

09:30-10:00

分析中美 IND 申报中 ADC 药物 CMC 难点及要点

10:00-10:30

ADC 药物生物分析 / 临床前模型 / 非临床评价方案等

10:30-10:50

茶歇 & 商务交流

10:50-11:20

Characterizing ADC Safety & Activity in Preclinical Development

11:20-11:50

Hypothesizing the Current Disconnect Between In Vivo & In Vitro ADC Target Modeling to Prevent Clinical Hold Up

11:50-12:20

圆桌讨论

* 探讨临床前、非临床研究中评估 ADC 药物疗效及安全的基本原

理及优化方案,以提高临床成功率?

* 双抗 ADC,ADC+IO 联合用药等前沿研究给生物分析带来的挑

战与机遇?

12:20

午餐及休息

A3:ADC药物转化医学研究及早期临床

(2月19日下午)

14:00-14:30

转化医学策略应用于 ADC 药物开发

14:30-15:00

ADC 药物的早期临床试验设计与实践

15:00-15:30

应用于 ADC 药物临床 I\II 期临床实验的生物标志物策略

15:30-15:50

茶歇&商务交流

15:50-16:20

早期临床研究中关于 ADC 耐药机制的探索及干预

16:20-16:50

ADC 药物早期临床试验中的剂量优化与给药策略探索

16:50-17:20

圆桌讨论

* 探讨加快 ADC 药物从 POC 验证突破 II 期临床的攻略及工具?

* 以及哪些关键数据及临床表现判断 ADC 临床有效性?

17:20

A论坛结束

B会场:ADC药物临床及工艺、生产

通过 IND,你的 ADC 就成功了吗?新药研发之路九死一生,“大浪淘沙”用临床和生产再去验证你的 ADC 质量,国际化开发背景下,除了 ADC 分子结构带来的多重挑战,从临床到工艺生产也需要考虑更多地域差异、交叉学科、合作伙伴筛选等难题,需要 ADC药企及 CRDMO 合作伙伴共同携手应对解决。

B1:ADC药物的多中心临床及申报策略

(2月18日下午)

14:00-14:30

探讨 ADC 复杂结构对其临床性能的影响

14:30-15:00

ADC 药物的联合用药探索及注意事项

15:00-15:30

ADC 药物多中心临床开发及注册策略

15:30-15:50

茶歇 & 商务交流

15:50-16:20

Nectin-4 ADC 药物临床开发进展

16:20-16:50

从临床成败看 ADC 技术发展

16:50-17:20

圆桌讨论

* 国际化开发背景下,制定更优的 ADC 药物临床及注册策略以促进商业化落地?

*ADC 药物单药治疗未来前景?为什么各家都在做联用?

17:20

第一天结束

B2:ADC药物的工艺及生产

(2月19日上午)

09:00-09:30

基于 QbD 及风险评估等理念的 ADC 药物工艺开发

09:30-10:00

ADC 偶联工艺及杂质去除

10:00-10:30

ADC 药物工艺 / 智能化研发生产解决方案

10:30-10:50

茶歇&商务交流

10:50-11:20

ADC 制剂处方开发要点及稳定性考量

11:20-11:50

ADC 药物生产关键环节及简化生产探讨

11:50-12:20

圆桌讨论

* 国际化开发背景下,ADC 药物研发生产新的挑战及突破?

*CRDMO 合作伙伴选择及分工?

12:20

午休

B3:ADC药物质量及分析

(2月19日下午)

14:00-14:30

ADC 药物研发阶段的质量管理

14:30-15:00

ADC 药物的关键质量属性及表征分析

15:00-15:30

ADC 药物临床试验阶段的质量管理

15:30-15:50

茶歇&商务交流

15:50-16:20

ADC 药物制造及质控策略

16:20-16:50

ADC 药物变更计划的评估及可比性研究思路

16:50-17:20

圆桌讨论

* 从上游原材料开始,探讨 ADC 药物全生命周期的质量分析及质控策略?

17:20

B论坛结束

C会场:“ADC”差异化开发2.0 VS FIC3.0

中国生物医药正在从快速跟随阶段进入差异化 2.0、源头创新 3.0,以中国在研早期阶段的新靶点、新技术、新机制产品透过频繁出海 & 合作等方式表现出来,尤其是 ADC 更为抢眼。ADC 在 2022-2024 年获得非常多 MNC 及国际学术会议的认可,同时 ADC 的可成药性带动了以“ADC”为机制的更多偶联药物迎来增长趋势,尤其资本新宠核素偶联药物被 MNC、Pharma、Biotech 纷纷布局。

C1:ADC药物前沿进展

(2月18日下午)

14:00-14:30

Utilizing the Click-to-Release platform to expand ADC drug targets and develop non-internalized ADC drugs

14:30-15:00

基于纳米抗体的 MET-EGFR 双靶 ADC 的药物研发进展

15:00-15:30

ADC 药物发现的趋势和突破点

15:30-15:50

茶歇 & 商务交流

15:50-16:20

突破肿瘤,ADC 药物在自免领域的研究进展

16:20-16:50

双抗 ADC 药物的研发进展及隐患

16:50-17:20

圆桌讨论

* 国产 ADC 争做 FIC 的出路?

* 双抗 ADC 目前属于风口还是内卷?

* 预测下一波创新 ADC 会是什么方向?

17:20

第一天结束

C2:"ADC"为机制的泛偶联药物开发

(2月19日上午)

09:00-09:30

Bispeciffc-XDC: Novel First-in-Class Cancer Therapies From Concept to Clinical

09:30-10:00

突破“不可成药”:从 Protac 到 DAC 降解剂

10:00-10:30

“万物皆可偶联”新时代,研发生产挑战及破局

10:30-10:50

茶歇&商务交流

10:50-11:20

基于肿瘤微环境的小分子偶联药物开发

11:20-11:50

XDC 药物递送过程的思考

11:50-12:20

圆桌讨论

*“ADC”为机制的 XDC 药物目不暇接,下一个抢眼球的新药是什么?

* 从技术迭代和未满足的临床需求出发,XDC 药物突破肿瘤的机会点?

12:20

午休

C3:"ADC"为机制的潜力股新药:核素偶联

(2月19日下午)

14:00-14:30

核素 + 偶联技术驱动新型靶向放射性疗法

14:30-15:00

RDC 药物药代动力学 / 生物分析等研发解决方案

15:00-15:30

核素偶联药物的独特机制及结构设计

15:30-15:50

茶歇&商务交流

15:50-16:20

基于特定靶点 PSMA 的核素偶联药物研发进展

16:20-16:50

“双面骑士”RDC 药物在抗肿瘤诊断、治疗中的应用

16:50-17:20

圆桌讨论

*RDC 药物研发挑战及趋势?及产业端各角色如何携手突破?

* 核药的特殊性在哪,为什么火爆?未来技术前瞻及商业化可行性展望?

17:20

C论坛结束

1、ADC\XDC\抗体\小分子药物研发企业,如果你正在考虑布局ADC管线并在寻找合作伙伴,或者来自以上企业且想与同行学习交流的研发从业者;

2、自有ADC技术平台展示及想引进ADC技术平台的Biotech/BioPharma;

3、CXO服务商:靶点发现、生物分析、非临床评价、动物模型、生物标志物开发、伴随诊断、临床服务、工艺开发、CMC服务、CDMO等;

4、原料试剂类供应商:工程化抗体、linker、payload等;

5、研发生产解决方案服务商:自动化、智能化、仪器设备等;

6、其他:临床及科研机构、投资、专利服务、法律服务等;

信达生物

启德医药

快序生物

博腾生物

信诺维

宜联生物

上海佑科仪器仪表有限公司

迈博瑞

Ennovabio

上海森松制药设备工程有限公司

映恩生物

糖智药业

拓济医药

烟台迈百瑞

儒百生物

凯莱英

英诺湖医药

大湾生物

岸迈生物

沙砾生物

Lonza

信立达医药

玄刃科技

华抗生物

上海益牧科学器材有限公司

苏州格力美特实验室科技发展有限公司

上海臻格生物技术有限公司

苏州七溪生物硅谷有限公司

太仓生物医药有限公司

科迈生物

英沐生物

宏成药业

江苏金阶律师事务所

苏州说科生物科技有限公司

苏州赛普生物科技股份有限公司

爱科百发

倍谙基

安迪生物

睿智医药

昭衍新药

昂阔医药

瑞普利金

赛生药业

和元生物

集萃药康

安美医药

艾贝泰

asymbio

迈杰转化医学

中科院上海药物所苏州药物研究院

百英生物

智享生物

埃格林医药

华美生物

翰思生物

药明康德

华东医药

格来赛生命科技上海有限公司

君研生物

拓创生物

岛津

上海复旦张江生物医药股份有限公司

武汉智化科技有限公司

苏州三雄生物科技有限公司

CITELINE

Eximmium

昆翎企业管理(上海)有限公司

海通证券股份有限公司

苏州开拓药业股份有限公司

深圳市康桥生物医药有限公司

佰睿壹生物科技有限公司

BioBAY

上海明睿生物技术有限公司

Repligen

约印医疗基金

昆翎

拓创生物科技

晶云星空制药有限公司

艾伦仪表电器有限公司

上海求式生物科技有限公司

常熟苏虞生物医药产业发展有限公司

卡秋生物

北京中盛生物有限公司

东曜药业

基泰生物

诺唯赞

利穗科技

诺和德美

聚明创投

苏州大学附属第四医院

宜明(北京)细胞生物科技有限公司

深势科技

美迪西

国药锦奇

百济神州

苏州工业园区投资促进局

颐坤生物

上海观合医药科技股份有限公司

上海迪赢生物科技有限公司

神州细胞

纽福斯生物

世和基因

复星医药

上海本导基因技术有限公司

药明生物

苏州晶云药物科技股份有限公司

普众发现

瑞诺元生物科技有限公司

厚百生物

弗雷克森精密工业苏州有限公司

和记黄埔医药(上海)有限公司

赛赋医药

普灵医药

常茂生物化学

昆拓

瑞孚迪生物医药(上海)有限公司

依科赛

苏州安赛隆医药科技有限公司

普米斯

致道资本

金斯瑞蓬勃生物

茂行制药

海普洛斯

水木未来(北京)科技有限公司

上海芯超生物科技有限公司

Labcorp

泰州医药城投资促进中心

百因诺

Synaffix

江苏迈威康新药研发有限公司

苏州君盟生物医药科技有限公司

德睿智药

康源博创生物科技(北京)有限公司

Intertek

苏州医工所

太仓市生物医药产业园管委会

杭州奥盛仪器有限公司

中美冠科生物技术(太仓)有限公司

EDDC Singapore

ABL bio

T-E Meds

Allygen Biologics

和铂医药

复旦张江

德琪医药

女王之舟

高田生物

复宏汉霖

凯信远达

百力司康

百凯医药

西岭源

智康弘义

弼领生物

诗健生物

中山大学肿瘤防治中心

浙江省肿瘤医院

诺纳生物

徕特康

汇宇制药

仁济医院

礼新医药

泰诚思生物医药

爱科瑞思

橙帆医药

亿胜生物

三生国健

辐联科技

康源久远

英诺湖

应世生物

华博生物

博瑞创合

祥耀生物

博奥信

中国科学院

约印基金

齐鲁制药

迈威生物

启明创投

多禧生物

上海乐土科技有限公司

上海伟霓生物科技有限公司

丹纳赫

伯桢生物

科望医药

倍而达药业

亲合力生物

博奥信生物

道尔生物

徕博科医药研发(上海)有限公司

溪长生物

益诺思

熙宁生物

英诺维尔

南京药石科技股份有限公司

天津迦楠制药设备有限公司

杭州艾迪康医学检验中心有限公司

苏州国辰生物科技股份有限公司

顾因医药咨询(上海)有限公司

重庆迪纳利医药科技有限责任公司

北京伊诺凯科技有限公司

益世科医药

Bio-Techne

苏州盛德伟业信息科技有限公司

贝克曼库尔特生命科学

安捷伦

苏州美诺医药科技有限公司

博腾股份

SCIEX

上海强生投资有限公司

苏州米特龙科技有限公司

上海博腾智汇生物制药有限公司

联宁生物

沃凯药业

江苏睿捷生物科技有限公司

艾可泰科浙江控股有限公司

浙江中医药大学

同宜医药

泰励生物

苏州珀罗汀生物技术有限公司

国投招商投资管理有限公司

苏州大学附属第一医院

泽璟制药

苏州晶云星空制药有限公司

ACRO

赛诺特生物技术有限公司

武汉宏韧生物医药股份有限公司

诺米代谢

爱康得生物科技(苏州)有限公司

泰诚思(上海)生物医药有限公司

再鼎医药

JITRI IADDT

至本医疗

中科院苏州药物创新研究院

苏工业园区康林肿瘤科技创新研究院

上海科来福生物技术有限公司

吉因加

苏州亚宝药物研发有限公司

苏州科信康恒医药科技有限公司

哈美顿

沪亚生物

创胜集团

动脉网

苏州奎克泰生物技术有限公司

小饭桌创投

杭州中美华东制药有限公司

康弘药业

泰格医药

常州信息职业技术学院

康威(广州)生物科技有限公司

驾玉生物

普洛药业

第一三共

开拓药业

瑞阳生物

无锡市中医院

英赛斯

养生堂

药明合联

长三角G60科创走廊产业赋能中心

Johnson & Johnson Innovation Center

同腾新创(苏州)科技有限公司

奥星衡讯上海科技有限公司

彩科(苏州)生物科技有限公司

南京立顺康达医药科技有限公司

国创中心

艾米能斯

楚天源创生物技术(长沙)有限公司

苏州贝格朗生物科技有限公司

苏州工业园区生物产业发展有限公司

Caidya

维立志博

瑞阳(苏州)生物科技有限公司

斯道资本

安纳吉

复红康合

谱尼生物医药

南京诺和欣医药科技有限公司

山东金城医药股份有限公司

飞凡生物制药有限公司

湃隆生物

上海贺维斯特医药科技有限公司

上海泰槿生物技术有限公司

南京市斑马鱼智能科技有限公司

杭州厚泽生物科技有限公司

苏州锐迪欧医药科技有限公司

苏州智核生物医药科技有限公司

方达医药

澳斯康

保诺-桑迪亚

Henlius

复星诊断

中国平安财产保险股份有限公司苏州分公司

保瑞生技股份有限公司

上海玮驰仪器有限公司

北京爱思益普生物科技股份有限公司

三一创新投资

Bora Biologics

上海祥耀生物科技有限公司

乐普生物

丹丰资本

明济生物

近岸蛋白

宁波倍合德国际贸易有限公司

康朴生物

泽平科技

瀚科迈博生物

上海闵行商务管理有限公司

澎立生物医药技术(上海)股份有限公司

成都康弘药业集团股份有限公司

杉互健康

有济医药

百度健康

上海礼邦医药科技有限公司

国药控股上海生物医药有限公司

翰森制药

北京深势科技有限公司

BOCG蓝海资本

苏州艾博生物医药科技有限公司

江苏世通仪器检测服务有限公司

国信医药

恺佧生物科技(上海)有限公司

医数康成

石药集团

上海泽纳仕生物科技有限公司

江苏百赛飞生物科技有限公司

康德弘翼

再创生物

骁影科技

汉尧仪器

南京方腾医药技术有限公司

吉富创投

零壹人工智能科技研究院(南京)有限公司

上海铁鹰锐士供应链管理有限公司

中国国际金融股份有限公司

强生(中国)投资有限公司

三优生物

呈益投资

方昆医药

苏州康维讯生物科技有限公司

上海泰楚生物技术有限公司

赛默飞世尔科技

缔码生物

上海仁迅科技有限公司

广州威溶特医药科技有限公司

北京久禾科技有限公司

上药国际供应链有限公司

WatsonMarlow

泰锟医药

百奥赛图

南京东默医药技术有限公司

成都药康生物科技有限公司

嘉乐资本

GSK研发中心

Merck

中科创达软件股份有限公司上海分公司

芯潮澎湃生物科技(南京)有限公司

海路生物

北京泰德制药股份有限公司

无锡盛合瑞生物技术有限公司

百图生科

科镁信生物

中科筑奇

拓维生物

药渡

保仕健生物科技有限公司

上海基锘威生物科技有限公司

医药魔方

恒瑞医药

上海子图信息技术有限公司

北京阳光诺和药物研究股份有限公司

苏州君跻生物科技有限公司

百泰派克

上海迈晋生物医药科技有限公司

苏州诺华医药科技研发有限公司

上海酷班生物科技有限公司

博锐生物

佐临生物

苏州诺洁贝生物技术有限公司

芝兰健康

百时美施贵宝

上海达科为生物技术有限公司

珲达生物

杭州拜邦生物科技有限公司

味之素(中国)上海分公司

浙江大学

格进(杭州)生物技术有限责任公司

正大天晴

厦门三冀科技有限公司

康日百奥

康乃德生物

燃石医学

鼎新基因

联想之星

盟科药业

康龙化成

西安蓝晓科技新材料股份有限公司

道扬咨询

苏州代蒙迪医药科技有限公司

上海标度百奥生物技术有限公司

浙江华海生物科技有限公司

博济医药

BMS Integrative Sciences

三生制药

上海艾力斯医药科技股份有限公司

荣昌生物

普米斯生物

New Objective China

康羽生命科学技术(苏州)有限公司

中科院深圳先进院

翰思生物医

军科正源

健新原力

苏州科林利康医药科技有限公司

贝壳社

天津全和诚科技有限责任公司

美雅珂生物

为度生物

Novotech

泰澧生物

普灵生物

PHT INTERNATIONAL INC

上海爱美试医药科技有限公司

苏州爱科仕智造科技有限公司

卡博金艾美斯医药

美通社

睿智化学

中健云康

云检医学

华深智药

宽潭资本

复容投资

浙江同源康医药股份有限公司

科伦博泰

上海逐典生物科技有限公司

晶泰科技

AZENTA

指数资本

顺丰速运

皓阳生物

柏思荟

泉果基金

有诺真生物

康昱盛科技

华东理工大学

普天硕资本

云锋基金

苏州创胜医药集团有限公司

多玛医药

CellCarta

纳微科技

Helixon

策知易咨询

浙工大莫干山研究院

国投招商

天津泰达科技投资股份有限公司

南京融捷康生物科技有限公司

苏州恩泰新材料科技有限公司

东诚医药

Tavotek

恒驭生物

子瞻生物

清池资本

迈哲华(上海)投资管理咨询有限公司

中国药科大学

山东和合私募基金

上海济煜

华润三九医药股份有限公司

上海翰森生物医药科技有限公司

神农投资

康晟生物

东北证券股份有限公司

柏石生物

楹联健康基金

珠海华金创新投资有限公司

信熹资本

英飞尼迪

合肥综合性国家科学中心大健康研究院

江苏省产业研究院

Viroad

SynChem Inc

上海伊米诺康生物科技有限公司

中科院上海药物所苏州研究院

上海澳斯康生物制药有限公司

迈柯唯(上海)医疗设备有限公司

顺丰医药供应链有限公司

成都赛美斯医疗技术有限公司

博蕴生物

上海馨颖生物技术有限公司

澄耀生物

苏州药明生物

智慧流动

君实生物

上海医药

皓元生物

有临医药

科创先锋生物

桦拓供应链科技(上海)有限公司

君齐投资集团有限公司

苏州沪云新药研发股份有限公司

上海药物所苏州研究院

守衡生物

苏州圣苏新药开发有限公司

米度生物

力鼎投资

苏州吉玛基因股份有限公司

泰锟

江苏耀海生物制药有限公司

上海鲲霆生物科技有限公司

正大天晴药业集团股份有限公司

苏州大学

苏州浦合医药科技有限公司

亿腾医药

复百澳

同腾生物

奥星集团

成都古格尔生物技术有限公司

翰思艾泰

浙江博锐生物制药有限公司

全景医药

愿智生物

天演药业

北京东方引擎投资管理有限公司

亲合力

碧博生物

亦康医药

盛涵生物

江苏盛世华为系统科技有限公司

舟渡资本

金赛药业

华金资本

北京先为达生物科技有限公司

勃林格殷格翰

帕母医疗

艾力特

西交利物浦大学

行远致同

上海鲲霆

先进微球研究所

南京圣和药业股份有限公司

磐谷创投

海思科

北京市金杜律师事务所

东阳光药业

上海醴泽投资管理有限公司

探针资本

Neumann Advisors

ARK Capital

生特瑞(上海)工程顾问股份有限公司

本草资本

五源资本

醴泽资本

维亚生物科技(上海)有限公司

腾讯投资

博岳新相

成都仁域生物技术有限公司

北京汇智泰康医药技术有限公司

英格尔检测技术服务(上海)有限公司

普瑞基准

南洋高科技创新中心

Biocity Biopharmaceutics Co., Ltd.

杭州泰格医药科技股份有限公司

华大基因研究院

Amgen

瀚海新酶

礼来

江苏云朴医药新材料科技有限公司

南京云桥璞瑞生物科技有限公司

吉凯基因科

康朴生物医药技术(上海)有限公司

中美瑞康核酸技术(南通)研究院有限公司

翊博生物

浙江瑞奥生物科技有限公司

南京江北新区生物医药公共服务平台有限公司

创模生物科技(北京)有限公司

上海交通大学医学院

南京自壹私募股权投资基金有限公司

丹望医疗

华大基因

CCDC

畅溪制药

南京市商务局

上海瀚枢生物医药有限公司

士泽生物

天津市肿瘤医院

浙江工商大学出版社

大连医科大学附属第一医院

Zuellig Pharma

白帆生物

博纳西亚(合肥)医药科技有限公司

阿斯利康

华辉安健

甫康生物

谱尼医药

百趣生物

苏州君达合创建设科技有限公司

深蓝观

百蓁生物

凯理斯医药科技发展(上海)有限公司

安腾瑞霖

三江资本

茂行生物

斯丹姆

北京科林利康医学研究有限公司

祐方生物

步长制药

澳大利亚驻沪领馆商务处

香港大学

博瑞策

康明永瑞生物科技(苏州)有限公司

上海宏成药业有限公司

华兴资本

景杉医疗

若泰医药

北京热景生物技术股份有限公司

坤煜医药

深圳市康桥生物医药有限责任公司

上海禧耀医药科技有限公司

桦冠医药

皓元医药

精翰生物

奥来恩医药(苏州)有限公司

阿诺医药

Illumina

楚天微球生物技术(长沙)有限公司

香港科技大学

上海生物芯片有限公司

上海泰锟医药技术有限公司

凯惠睿智生物科技(上海)有限公司

百斯医学

阿克曼病理

北京星亢原生物科技有限公司

爱博泰克

TSC

勤智资本

Phastar

mProbe

溥思生物

长江润发(苏州)医药科技有限公司

永道致远

Daiwa Capital Market

普方生物

会议回顾推文

• 首日千人到场!第五届ADC药物开发峰会火爆开幕

• 第五届ADC药物开发峰会在苏州圆满闭幕

抗体药物偶联物引进/卖出

2024-11-27

11月25日,上海市浦东新区人民法院官网显示,在合同纠纷中,因上海一曜生物技术集团有限公司(简称:“上海一曜”)未按执行通知书指定的期间履行生效法律文书确定的给付义务,上海一曜及其法定代表人庄贤韩被限制高消费。

公开信息显示,上海一曜成立于2015年11月,注册资本5000万元,经营范围为:生物、医药技术领域内的技术开发、技术服务、技术转让、技术咨询,项目投资,医疗器械经营,生物制品研发,非临床诊断用生物试剂、化妆品、日用百货的销售,从事货物及技术的进出口业务等。

庄贤韩为其背后唯一股东。

天眼查显示,庄贤韩关联的企业有25家,担任法定代表人的有16家,履历丰富。

庄贤韩为浙江大学医学博士(1999年,肿瘤学),医学硕士(1996年,药理学),复旦大学工商管理硕士(EMBA,2004春),高级工程师(2001年,新药研究开发,上海),上海嘉兴商会常务副会长。

庄贤韩曾是原复旦张江共同创始人之一,曾任上海市科技发展重点领域科技预见专家。一直从事生物医药相关领域的研究开发、医药企业管理和投资营运工作。

目前其投资和经营涉足的领域主要是:生物制药和药用辅料产业,医疗信息化和远程医疗,移动互联等。

2020年,上海一曜曾与乐土生命科技联合成立合资公司“深圳乐土亚联生物医药有限公司”。

根据协议,双方将合作完成医药项目投资、孵化以及培育,推动新药产品研发及申报,加速研发新药的落地生产及市场销售。双方将借助合成纳米抗体文库核心技术助力抗体新药的研发。

当时的新闻稿显示,乐土亚联生物产品管线众多,研发进度最快的药物为人抗凝血因子XI抗体(AUAM-001),其已完成体内外药效实验和初步的毒理学试验,潜在适应症包括骨科大手术后静脉血栓的预防,非瓣膜性心房颤动患者的抗凝治疗,终末期肾病的抗凝治疗等。此款产品将在18个月之后申报IND,进入临床研究阶段。

乐土亚联生物希望在未来实现IPO的目标。天眼查信息显示,上海一曜为该公司的控股股东。

与此同时,庄贤韩也曾是广西爱宠生物科技有限公司(原广西一曜生物科技有限公司)的法人代表,随后变更为董事。目前,上海一曜仍是广西爱宠生物的控股股东之一。

推荐阅读

美元投中国创新药玩法变了

NewCo浪潮背后:美元投中国创新药还赚钱

Copyright © 2024 PHARMCUBE. All Rights Reserved.

欢迎转发分享及合理引用,引用时请在显要位置标明文章来源;如需转载,请给微信公众号后台留言或发送消息,并注明公众号名称及ID。

免责申明:本微信文章中的信息仅供一般参考之用,不可直接作为决策内容,医药魔方不对任何主体因使用本文内容而导致的任何损失承担责任。

诊断试剂

2024-07-17

·动脉网

不久前,CDMO巨头药明生物宣布建成旗下首批5000L一次性生物反应器,这三组新落成的生物反应器共可为其生物药原液二十厂(MFG20)增加15000L的产能,将该厂原有仅8000L的产能大幅提升到23000L。生物反应器作为生物制造核心装备的重要性由此可见一斑。

与此同时,在大洋的另一端,美国众议院监督与问责委员会刚以40比1的赞成票通过了将最新修订的“生物安全法”草案推进到下一个议程。法案将禁止联邦机构与被认为值得关注的生物技术公司(被明确点名的中国公司包括药明生物、药明康德、华大集团、华大智造等国内企业)签订合同,并且还将禁止与使用这些公司的设备或服务的公司签订合同。虽然仍有八年豁免期,但就目前来看,法案最终通过的可能性不小。

将时钟拨回到两年多前。2022年2月7日,美国商务部将药明生物等33家中国实体列入“未经验证名单(Unverified List,简称UVL)”,对这些企业包括一次性生物反应器在内的一系列生产设备实施进口审查,引发行业巨震。此时,大家惊讶地发现,原来生物制造也和半导体制造一样,同样存在令人担忧的“卡脖子”环节。

从彼时起,国内生物反应器行业因此也得到了前所未有的关注,并迎来了行业快速发展的阶段。经过两年多的快速发展,我国生物反应器行业国产替代状况究竟如何,原本存在的“卡脖子”是否已经得到攻克?动脉网对相关资料进行了收集整理,并向行业人士进行了解。

国产生物反应器,

一夜之间要撑起生物制造的脊梁

在生物工程中,生物反应器是指用于微生物和细胞体外培养,通过生化反应或生物自身的代谢等来获得各种目标产物、药物的装置。基本上而言,凡是涉及到细胞代谢与细胞培养都需要生物反应器的参与。

广义的“生物反应器”历史悠久,比如,酿酒所需要的密闭发酵容器就是其中的一种。但直到上世纪八十年代,生物反应器(bioreactor)一词才随着生物工程的发展逐渐出现,并成为了关键的生物制造上游工具设备。简单而言,其在生物制造中的地位类同机械行业中的机床,以及制造业中的机器人一样重要。

根据Mordor Intelligence的报告,生物反应器市场规模预计到2024年为54.5亿美元,预计到2029年将达到77.9亿美元,在预测期内(2024-2029年)复合年增长率为7.45%。不过,由于国内CDMO凭借成本、疗效和质量等方面的优势受到全球医药行业的青睐,增长率远比全球平均值更快。

多宁生物在2022年提交了上市招股书,其中就提到,2017-2021年间,包括生物反应器在内的生物工艺解决方案市场规模的复合增长率高达51.6%,显著高于全球同期17.8%的复合增长率。

按照不同的材质,生物反应器主要可以分为不锈钢、玻璃和一次性等。目前,用于商业化量产的主要是不锈钢生物反应器和基于制药级膜材的一次性生物反应器。

不锈钢生物反应器是最为成熟的量产生物反应器,有悠久的应用历史,根据不同的要求一般采用304不锈钢或316不锈钢。其特点是可以轻松实现超大量产规模,且在使用周期内无需更换昂贵的一次性耗材,一直是工艺稳定的单品大规模量产的不二之选。

不过,不锈钢生物反应器需要大规模的初始投入,厂房建设周期也较为漫长(一年半到两年)。此外,在切换生产时它也需要清洗和验证过程,缺乏灵活性。

一次性生物反应器则在上世纪末随着技术的突破逐渐从实验室走向工厂。因其灵活度高、污染风险少、清洁、验证成本低,可在生产过程中极大缩短建设投产时间(半年),降低占地面积并缩短药物研发等待时间的特点符合生物制药产业当下的发展趋势,在近年来得到长足发展,逐渐成为生物制药企业、CDMO公司的首选。

不过,一次性生物反应器技术门槛相对更高,对于稳定性要求极高。一方面,用于细胞培养的一次性反应袋和培养物接触时可能会释放溶出物,可能会阻碍细胞生长,更严重的情况甚至会导致培养失败;另一方面,一次性反应袋所能承受的压力有限,在高压下可能会出现漏液等现象。

这些底层技术的优化并非一蹴而就,需要长期的经验积累和反复试错的过程。正因为此,一直深耕一次性生物反应器的赛多利斯、赛默飞、默克密理博、思拓凡及ABEC等跨国巨头基本上把持了全球一次性生物反应器的市场。

国内市场之前同样高度依赖进口一次性生物反应器,这才有了2022年2月导致的担忧。根据多宁生物在2022年提交的招股书,当时国产生物反应器在国内市场的比例不足30%。

拜高乐生物销售负责人向动脉网表示,这种垄断现象的形成从商业角度而言完全可以理解:“整个反应器的硬件成本占到生物制药的成本比重并不高,可能在5%-10%之间,远低于其产出物所占的成本比例。假设生物反应器成本1000万元,里面的物料成本差不多就是1亿元,最终的成品价值大约就变成了10亿元。更换反应器成本即使从1000万元降到了200万元,但一旦成品出现问题,损失远比硬件节省的成本大得多。在这种情况下,自然没有人愿意冒着巨大风险去做替换。”

2022年的“未经验证名单”则让原本看上去永远稳固的局面陡然生变。一方面,被列入名单的国内生物医药企业因为可能面临生物反应器的“卡脖子”陷入了强烈的短期焦虑——国产设备究竟行不行,会给出惊喜还是惊吓都是一个疑问。另一方面,这种强制外力反而也让原本扮演配角的国产生物反应器一夜之间走上C位,获得了千载难逢的机会。

破局就此开始。

昨日,国产生物反应器

布局规划快马加鞭

事实上,在美国进行限制之前,我国对于这一生物制造的上游设备就已开始重视。2022年1月,就在美国发布“未经验证名单”前一个月,国家九部委联合发布的《“十四五”医药工业发展规划》中将“重点开发超大规模(≥1万升/罐)细胞培养技术”列为了生物药技术攻关的首项。生物反应器也成为了国产替代进口、“卡脖子”技术攻关重点之一。

这种国产替代的推动,加上整个生物制造行业对“卡脖子”的极端焦虑,国产生物反应器行业从2022年开始迅速得到了资本市场的重视。以乐纯生物为代表,数家优秀公司在2021-2024年间完成多轮融资,从而得以扩大产能、加大研发力度。根据动脉橙数据的不完全统计,2022年1月之后,国产生物反应器企业完成了14次融资,占所有融资事件数的45%之多。2021年1月1日至2022年2月1日之间则有7次融资,占所有融资事件数的22.6%。

也就是说,接近7成的融资是在3年内完成。

国产生物反应器企业投融资不完全数据(2022年1月迄今)

东富龙和楚天科技等国内上市企业也在“未经验证名单”发布后短时间内迎来股价连续大涨,随后,这些行业龙头企业开始在生物反应器上加大研发力度。这些研发成果在历年年报中也皆有提及。

东富龙在2022年年报列出的研发项目中首次出现了多个生物反应器项目(如玻璃罐生物反应器、一次性固定床反应器及相关一次性耗材)。根据2023年年报的披露,大部分项目都完成了研发。同时,2023年年报更是提到了东富龙的“大规模一次性生物反应器及系统的技术攻关与产业化应用项目”获得了来自政府的1767.6万元补助,显示了政府对生物反应器国产替代扶持的支持。

楚天科技则在2020年分别设立子公司楚天源创和楚天思优特,布局生物反应器领域。其中,楚天思优特的设立目标便是一次性生物反应器及相关耗材的研发生产。在2021年年报的业务规划中,楚天科技明确提到要重点发展生物医药装备,尤其是生物制药前端生物反应器及其一次性技术产品、耗材、包装、辅料等,成建制组建创新药装备开发队伍。

2022年的年报则提到,楚天源创与楚天思优特等子公司已形成了一次性生物反应器、不锈钢反应器及相关耗材等生物工程解决方案。其中,楚天思优特的一次性生物反应系统还进行了大范围客户的使用和验证,实现了订单的零突破。

楚天科技的年报还对相关子公司的业绩进行了披露,两家子公司的业绩在近两年都有大幅度的提升。尤其专注于一次性生物反应器的楚天思优特,虽然暂时还处于投入阶段,但按照规划将在未来5年左右时间达到8-10亿元的营收规模。

楚天源创近年业绩(数据来自楚天科技年报)

楚天思优特近年业绩(数据来自楚天科技年报)

多宁生物则在2022年9月提交了上市招股书,其中也详细阐述了多宁生物近年来在该领域的布局。多宁生物在2019年收购奇志生物工程,并在2022年收购楚怡生物科技,完成了生物反应器领域的布局。

今日,国产替代

第一阶段基本达成

事实上,不止上市企业或准上市企业在发力,包括中小企业在内,整个生物反应器的国产替代在过去两年间如火如荼,局面相比两年前已经发生了明显改变。

拜高乐生物销售负责人向动脉网介绍到,通过两年多的努力,目前国产生物反应器已经实现了长足的进步:“首先,不锈钢生物反应器已经实现了国产替代,就我个人的感觉市占率已经达到了至少70-80%以上,基本上已经看不到跨国巨头的不锈钢生物反应器。据我了解,主流跨国企业的不锈钢生物反应器业务可以说基本已经退出国内市场。”

作为一个里程碑,2023年3月,国内CDMO乐土生命科技宣布上海基地的1.5万升不锈钢生物反应器开始安装。这批欧洲设计、中国制造的超大型生物反应器实现了反应器和上下游大部分设备“从零到一”的国产替代进口,也是国内首次启用的1.5万升级别的超大规模不锈钢反应器。

“一次性生物反应器的国产替代进度虽然没有不锈钢生物反应器那么快,但行业进展也很大。我们公司就已经在2023年底向某家国内生物医药企业成功交付了一次性生物反应器的商业化产线。同时,我们还和包括培养基、填料和软件等上下游企业合作形成了一个小的国产替代联盟。”这位负责人补充道。

据了解,一次性生物反应器的国产替代率目前已经至少在50%以上,甚至达到60%-70%。

动脉网了解到,以乐纯生物为代表的国产生物反应器头部企业近两年取得了令人振奋的突破。据了解,目前无论是以PD-1为主的药品商业化生产,还是头部的CDMO公司,乐纯生物都已经给客户落地了多条商业化反应器产线,也是客户国产化决心和对国产设备认可的体现。

事实上,国内的生物反应器行业也已不再局限于单一的生物反应器,而是在范围更大的细胞培养领域进行布局。以乐纯生物为例,通过“自研+收购”两驾马车齐头并进的方式正迅速完善其在整个细胞培养领域的布局。除了台式生物反应器、培养基这些领域,乐纯生物也在细胞培养相关的试剂耗材领域加大布局。按照规划,乐纯生物在细胞培养领域的投入将会越来越大,在今年和明年都将有这些领域收购以及自研的规划。”

更为重要的是,这种替代一旦开启就将无法停止。毕竟,有半导体行业的前车之鉴,没有人会再心存幻想。

国产替代关键元器件

仍需突破,但未来可期

拜高乐生物销售负责人认为,与进口生物反应器相比,国产生物反应器在几个方面有着自己的竞争优势。

“首先是供应链安全,大家都知道近几年中美贸易摩擦比较严重,一旦受到限制对于业务影响很大。供应链安全问题现在基本上是每家药企和CDMO首先要考虑的因素。其次是成本,现在生物医药同质管线很多,还要考虑医保降价。大家到最后拼的就是生产成本,这就迫使药企去做国产替代,毕竟,国产生物反应器的成本大概只有进口产品的一半甚至三分之一。”

这一估算并不夸张,有关乐土生命科技国产产线的相关报道就披露其建设成本大大低于国际行业巨头,1.5万升产线建设成本仅相当于韩国三星生物的三分之一甚至更低,对于注重成本的生物医药产业而言诱惑不可谓不大。

“最后则是国产企业的服务灵活性更好,响应也更加迅速。国内企业其实对客户的工艺、特殊化定制乃至服务响应会更迅速。比如,进口反应器不开放定制或者定制费用非常昂贵;又比如,反应器出了点问题。进口反应器得通过电子邮件联系总部,再到工程师上门,有时候一个月都不一定。国产反应器一个电话过来,慢一点24小时,快一点大家都在上海,两个小时工程师就上门解决了,不会影响生产。”他补充说道。

毫无疑问,国产生物反应器实现了长足进步,但我们仍要认清事实——国产生物反应器大规模应用时间毕竟不长,仍然存在不少提高空间。

乐纯生物研发负责人指出,目前的国产替代主要还是集成国产化,在一些关键环节上仍然存在一些空白。“第一是软件。我们的软件确实取得了长足进步,但是相对进口产品还有一定的进步空间。好在依托国家软件行业的技术红利,赶超只是时间问题。”

“第二,对于生物反应器而言,传感器元器件非常关键。虽然反应器已经国产化了,但一些很重要的元器件,比如说称重仪表或者说是PH容量电极等还没有很好的国产产品。这是涉及化学和物理等跨学科基础研究,突破起来没有那么容易。我们也看到国内高校的一些课题也已经在推进中。当然,它需要时间去突破。”

“第三,国产反应器过去两年更多是处于快速跟进的阶段,一些细节设计还有更多研究提升的空间。相对来说,进口反应器是有很多设计理念在里边的。这一块也是未来几年我们需要尽快去追赶的。”他表示。

这位负责人进一步表示,在整个细胞培养领域,仍然还有不少技术门槛较高的新兴领域需要进一步实现突破:“作为这一块跑得相对比较快的企业,乐纯生物也有责任去做一些投资回报周期比较长的研发。比如,我们和药企合作开发用于各种创新疗法的培养耗材,这个投入可能需要3-5年才能看到成果,但一旦取得突破将会形成一个新的大市场。这其实是需要一定的战略格局,看得比较远才愿意投入的。”

对于国产生物反应器的未来,行业普遍表示乐观。

几位行业专家均表示,国产化替代的趋势不会改变,除了相对的竞争优势,其迭代也更适合国家行业的变化。行业内的共识是,目前乐纯生物这样的本土头部公司已经具备单项产品、性能、工艺优势,随着应用的深入和经验的积累,国产产品整体水平也将逐步对齐国际先进产品。此外,过去两年行业发展迅速,也得到了资本的关注,为头部企业投入更多研发资源提供了空间。

“从目前来看,当前客户已经有相当大比例会选择国产生物反应器。我认为未来两三年国内实现绝大部分的国产替代基本是一个确定的趋势。考虑到我们迭代的速度非常快,我认为在3-5年之间达到跟进口同等水平还是非常有希望的。”乐纯生物研发负责人在与动脉网交流时这样表示。

写在最后

两年前,当美国发布未经验证名单时,不少人对于国产生物反应器究竟能否堪用疑虑重重。然而,随着全行业的共同努力,两年后的今天,我们发现生物反应器的国产替代进程令人欣喜。“卡脖子”从一定程度上反而成为了行业进步的一个契机,证明中国速度与中国智慧从不令人失望,需要的是产业链各个环节能够多一些耐心,各方协同发力。

当然,生物反应器领域的国产化不过是全产业链国产化的冰山一角,不只是一次性生物反应器领域的国产化,生物医药行业乃至广泛医疗行业的国产化进程都应当迎头赶上。我们并不排斥全球合作,但只有在全产业链上都有可平替的国产方案,我们才能在研发制造、成本、定价等直接关键点上拥有自主权,不被“卡脖子”。

正如拜高乐生物销售负责人在交流中提到的那样,我国也终将会产生自己的生物制造装备的全球巨头:“在制造业这块,我们国人已经证明了只要给予充足的时间,我们最后都会取得相当大的成就,比如家电,比如手机。生物反应器也是同样,的确挑战国际巨头并不容易,但随着近年来我国对生物医药愈加重视,我相信,未来我们也一定终将会走到那一步。”

让我们拭目以待,期待那一天的到来。

参考资料:

王靖宇,东海基金:《一次性生物反应器:市场空间持续扩容,未来可期》

*封面图片来源:123rf

如果您认同文章中的观点、信息,或想进一步讨论,请与我们联系;也可加入动脉网行业社群,结交更多志同道合的好友。

近

期

推

荐

声明:动脉网所刊载内容之知识产权为动脉网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

动脉网,未来医疗服务平台

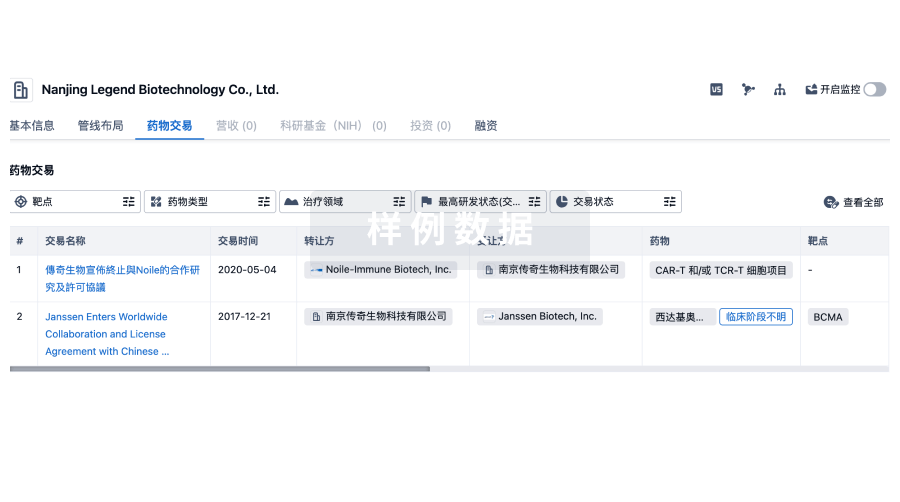

100 项与 Shanghai Letu Life Technology Co., Ltd. 相关的药物交易

登录后查看更多信息

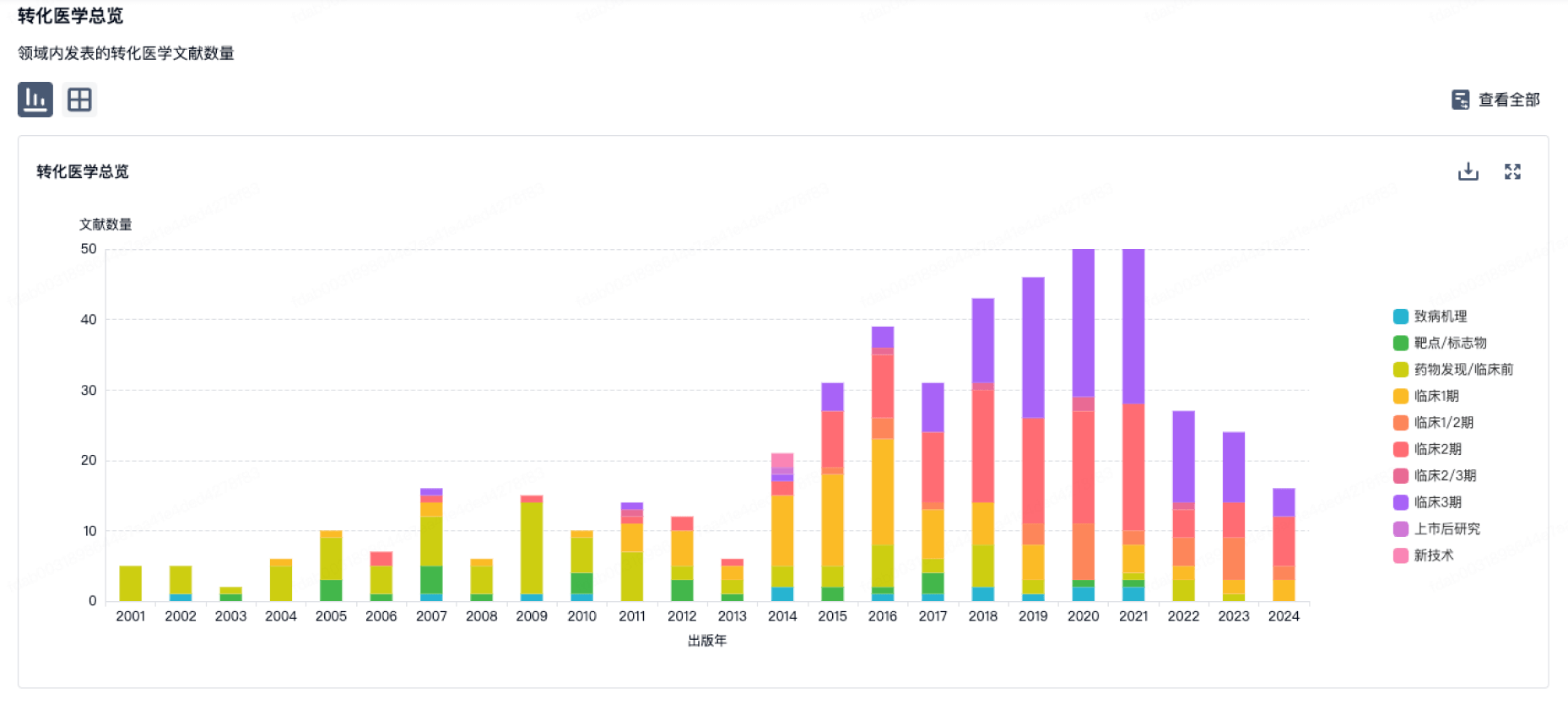

100 项与 Shanghai Letu Life Technology Co., Ltd. 相关的转化医学

登录后查看更多信息

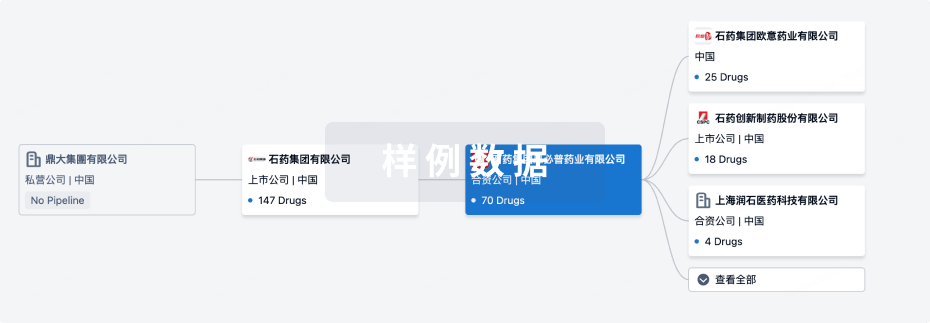

组织架构

使用我们的机构树数据加速您的研究。

登录

或

管线布局

2026年02月09日管线快照

无数据报导

登录后保持更新

药物交易

使用我们的药物交易数据加速您的研究。

登录

或

转化医学

使用我们的转化医学数据加速您的研究。

登录

或

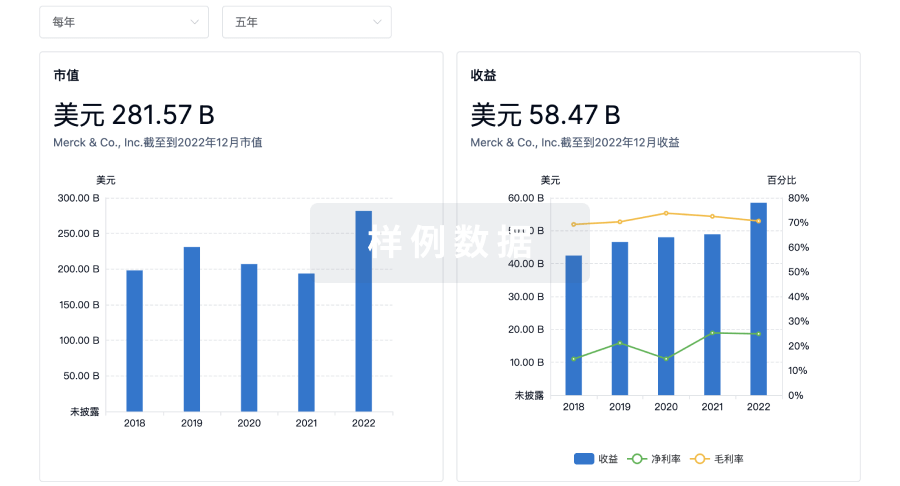

营收

使用 Synapse 探索超过 36 万个组织的财务状况。

登录

或

科研基金(NIH)

访问超过 200 万项资助和基金信息,以提升您的研究之旅。

登录

或

投资

深入了解从初创企业到成熟企业的最新公司投资动态。

登录

或

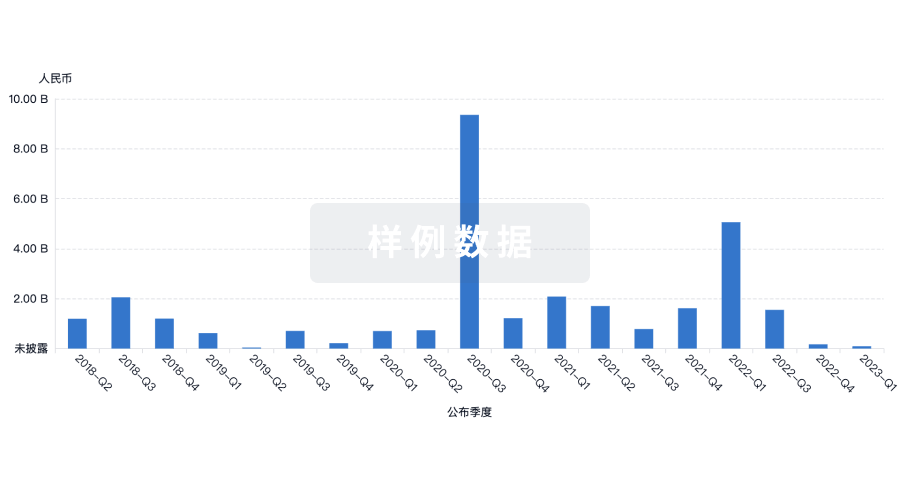

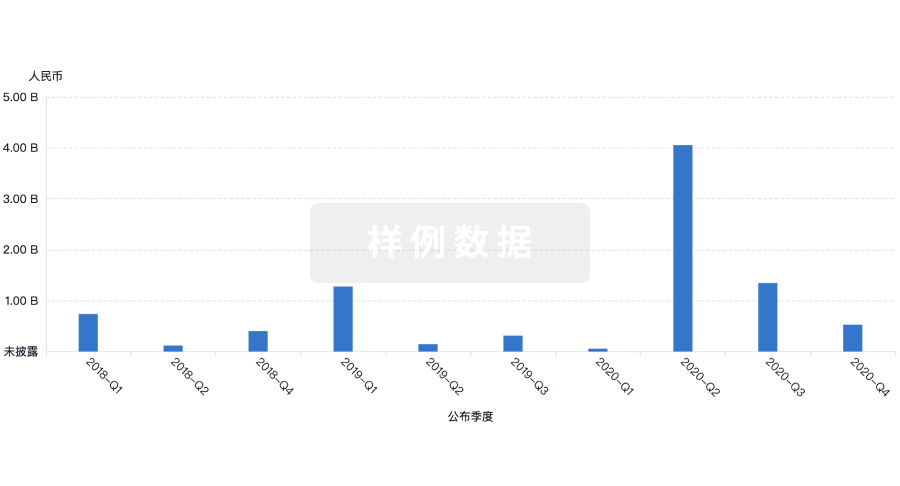

融资

发掘融资趋势以验证和推进您的投资机会。

登录

或

生物医药百科问答

全新生物医药AI Agent 覆盖科研全链路,让突破性发现快人一步

立即开始免费试用!

智慧芽新药情报库是智慧芽专为生命科学人士构建的基于AI的创新药情报平台,助您全方位提升您的研发与决策效率。

立即开始数据试用!

智慧芽新药库数据也通过智慧芽数据服务平台,以API或者数据包形式对外开放,助您更加充分利用智慧芽新药情报信息。

生物序列数据库

生物药研发创新

免费使用

化学结构数据库

小分子化药研发创新

免费使用