预约演示

更新于:2026-02-08

Shanghai Starry Pharmaceutical Co., Ltd.

更新于:2026-02-08

概览

关联

100 项与 上海司太立制药有限公司 相关的临床结果

登录后查看更多信息

0 项与 上海司太立制药有限公司 相关的专利(医药)

登录后查看更多信息

77

项与 上海司太立制药有限公司 相关的新闻(医药)2026-02-05

·微信

在国内医药行业转型升级的浪潮下,医药板块正逐渐迎来业绩拐点,众生药业、通化东宝、微芯生物、步长制药、康希诺、荣昌生物、司太立、睿智医药、诺诚健华等一大批药企预计2025年扭亏。分析指出,这些药企预计扭亏是行业发展趋势的集中体现,背后离不开政策、市场与技术的多重支撑,如2025年医保谈判、集采政策持续优化,为药企产品放量提供了广阔空间。对于药企本身而言,又各有自己的增长逻辑。

其中,众生药业预计2025年度实现净利润2.6亿元—3.1亿元,同比扭亏为盈,上年同期亏损2.99亿元。报告期内,公司集中资源支持代谢性疾病、呼吸系统疾病等治疗领域创新药的研发工作,已有2个创新药来瑞特韦片、昂拉地韦片获批上市,是公司未来业绩重要增长极。

通化东宝预计2025年度实现归属于母公司所有者的净利润约12.42亿元,与上年同期相比,将实现扭亏为盈。报告期内,公司依托本次胰岛素集采中标优势,推动门冬、甘精等胰岛素类似物产品快速上量,市场迅速提升;同时,利拉鲁肽注射液与恩格列净片等产品同样取得良好增长,多品类协同发力,带动国内销售收入较上期大幅攀升。

微芯生物公司预计2025年全年实现归母净利润5346万元左右,较2024年同期增加约1.68亿元,成功实现扭亏为盈。业绩预告显示,微芯生物2025年营业收入预计达9.1亿元,同比增长38.32%,核心产品放量是扭亏为盈的关键驱动力。公司产品西格列他钠依托“糖肝共管”独特的临床价值,叠加自营、战略合作商与新零售渠道发力,商业化成效显著,销售收入同比增长123%左右。公司产品西达本胺的临床价值获得国家医保局的支持与市场的认可,新增适应症弥漫大B细胞淋巴瘤于2025年1月纳入《国家医保目录》,并于同年12月纳入新版《国家医保目录》常规乙类管理,在医保连续降价以及2025年第四季度库存补差的影响下,销售收入同比增长16%左右。

步长制药预计2025年归属于母公司所有者的净利润为3.2亿元至4.68亿元,较上年同期亏损5.54亿元,实现扭亏为盈;扣非净利润预计达5.9亿元至8.68亿元,较上年同期亏损4.93亿元,实现大幅回暖。步长制药在公告中表示,公司此番业绩实现改善,是多方面因素共同作用的结果。其中公司核心药品销售规模实现同比增长,主营业务盈利能力稳步攀升,为业绩增长筑牢了坚实基础,而主要产品生产成本的同比下降,也体现出公司显著的成本管控成效,进一步拓宽了利润空间。

康希诺预计2025年实现归属净利润为2450万元到2900万元,与上年同期相比,将实现扭亏为盈。公司表示,报告期内,公司持续践行以创新为核心、以商业化落地为重点的发展战略,中国头款四价流脑结合疫苗曼海欣收入保持持续增长。同时,公司深入推进降本增效,各项费用得到有效管控;产销协同进一步优化,毛利率亦有所提升。整体盈利能力显著提升,成功于报告期实现归属净利润为正。同时,报告期内,随着公司研发项目的快速推进及国际合作的开展,公司获得了更多政府专项补助及国际专项资金的支持,故于报告期产生较大金额的非经常性收益。

荣昌生物预计2025全年实现营业收入约32.5亿元,较上年同期增加15.33亿元,同比增幅约89%;预计实现净利润约7.16亿元,同比实现扭亏为盈;扣非净利润约7850万元,同样实现扭亏为盈,主营业务盈利能力显著改善。荣昌生物表示,2025年公司业绩实现质的突破,核心驱动力来自主营业务增长、技术授权落地及成本效率优化三重利好。公司核心产品泰它西普、维迪西妥单抗国内销售收入实现快速增长,成为业绩核心增长引擎;同时,公司成功达成重磅合作,授予vor biopharma(VOR) Inc泰它西普除大中华区以外全球范围内的独家开发与商业化权利,技术授权收入大幅增加,部分海外研发投入由授权方承担。此外,公司通过优化管理、迭代生产工艺等举措,降低了产品单位生产成本,提升了产品毛利率,另外,销售费用率明显下降。

司太立预计2025年度实现归母净利润1000万元至1300万元,实现扣非净利润250万元至550万元。与上年同期(归母净利润亏损4909.90万元,扣非净利润亏损5412.99万元)相比,公司业绩实现扭亏为盈。公告显示,司太立本期业绩预盈主要归因于:一是主营业务盈利能力改善。二是财务费用同比显著下降。

睿智医药预计2025年度归母净利润为1,230.00万元至1,845.00万元,与上年同期亏损2.26亿元相比,业绩实现扭亏为盈。对于业绩变动原因,公司指出主要得益于三方面因素:一是全球创新药市场需求回暖,公司依托全流程研发平台核心竞争力,加大市场开拓力度,获取订单能力进一步提升,带动主营业务收入增长;二是公司深入推进降本增效,优化成本管控与资源配置结构,期间费用同比有所下降;三是2024年度公司计提商誉减值损失13,926.04万元,相关商誉账面价值已减计至零,2025年度未再发生商誉减值损失。

诺诚健华预计公2025年全年实现营收约23.65亿元,较上年同期大幅增长134%,预计实现归母净利润约6.33亿元,较上年同期增加了约10.74亿元。这也是诺诚健华自成立以来,头次实现年度业绩的扭亏为盈。对于2025年业绩的“大翻盘”,诺诚健华主要归功于核心产品奥布替尼的持续放量、坦昔妥单抗的获批上市,以及公司分别与Prolium Bioscience及Zenas BioPharma达成的授权许可合作所致。

关于中国药学年鉴

感谢您阅读《中国药学年鉴》微信平台文章,也欢迎各位读者分享、转载、引用。

《中国药学年鉴》是由中国药科大学主办,涵盖我国药学领域各个方面的药学综合性年刊,内容包括专论、药学研究、新药研发、药学教育、药品生产与流通、医院药学、药品监管、人物、书刊、学会与学术活动、大事记等。

更多精彩回顾,请戳这里!

中国药学会2021"最美科技工作者”评选揭晓

恒瑞VS复星:内部研发与外部合作

关于举办2021年中国药学大会的通知(第三轮)

中国药科大学孔令义团队在STTT发表肝纤维化治疗最新研究成果

来源:制药网

财报临床研究

2026-02-01

投资信息太多太杂,不知道什么是重点?「华彬金融观察」公众号,深度研判市场动态。从热点追踪、走势分析、个股消息等多个维度发现商业机遇,带你从混沌的市场消息中精准抓取市场机会。

你的认可是我最大的动力。

如果您觉得这个公众号值得您关注,就支持,如果觉得个别文章打扰了您,请谅解,因为有时候您的一个小小的举动,会毁掉别人多年的努力。

医药中间体是合成原料药或药品的关键活性结构单元,技术壁垒高、定制性强、附加值较高,是医药产业链中非常重要的一环。

以下是按业务模式、核心技术和产品领域分类的A股上市公司汇总:

一、 综合性CDMO/CMO龙头企业

这些公司以中间体-原料药-制剂一体化服务为核心,技术平台强大,客户粘性高。

公司名称 股票代码 核心业务与特点

药明康德 603259 全球CXO绝对龙头。其化学业务板块(WuXi Chemistry)涵盖从小分子中间体、原料药到制剂的全产业链CRDMO服务。规模和技术全球领先。

凯莱英 002821 国内小分子CDMO龙头。在连续性反应、绿色化学等领域技术领先,深度绑定全球大药企,在合成大分子、生物合成等领域积极拓展。

博腾股份 300363 从小分子中间体CMO成功转型为CDMO,服务阶段向后延伸至原料药和制剂。在基因细胞治疗CDMO等新业务亦有布局。

九洲药业 603456 从特色原料药企业成功转型为CDMO。诺华战略合作项目(抗心衰药沙库巴曲缬沙坦等)是标杆,并购Teva杭州基地后产能和客户升级。

二、 特色原料药及中间体领先企业

以原料药为核心,中间体业务是其产业链的自然延伸和成本控制关键,部分也向CDMO转型。

公司名称 股票代码 核心中间体/原料药领域 特点

华海药业 600521 心血管、精神神经类,沙坦类、普利类特色原料药巨头。 制剂出海先锋,中间体-原料药-制剂垂直一体化。

普洛药业 000739 CDMO、原料药、制剂三大业务。中间体与原料药在兽药、人用药领域均有优势。 “中间体-原料药-制剂”一体化生产能力非常强,是稳健的综合型企业。

天宇股份 300702 沙坦类(ARB)原料药及中间体全球核心供应商。 在沙坦类药物产业链上地位稳固,并向其他血压、抗病毒领域拓展。

司太立 603520 碘造影剂原料药及中间体全球龙头。 在该细分领域市占率极高,产业链完整。

同和药业 300636 特色原料药及中间体,产品包括消化道、抗凝血、神经系统用药等。 以高质量标准见长,CDMO业务占比提升较快。

奥翔药业 603229 肝病、呼吸系统、心脑血管、高端氟产品等特色原料药及中间体。 技术驱动型,与吉利德等大客户合作紧密,成长迅速。

美诺华 603538 心血管、中枢神经、肠胃道等特色原料药及中间体。 与KRKA合作紧密,积极向CDMO和制剂领域拓展。

奥锐特 605116 呼吸系统、心血管、抗感染及抗肿瘤类特色原料药和中间体。 在皮质激素和孕激素中间体领域有优势。

健凯科技 688356 药物固态化学研究及产业化,专注于药物晶型研究及相应中间体、原料药开发。 技术壁垒独特,是细分领域的“隐形冠军”。

三、 专注于细分技术或产品领域的企业

在特定化学合成技术或某类中间体产品上具有独特优势。

公司名称 股票代码 核心技术/产品领域 特点

诺泰生物 688076 多肽药物和小分子核酸药物中间体/原料药。拥有领先的多肽固相/液相合成技术。 在多肽领域实力突出,同时提供小分子化药CDMO服务。

药石科技 300725 分子砌块的设计、合成和销售。提供新颖的化学结构片段,是新药研发的“乐高积木”。 处于药物发现最早期阶段,技术壁垒高,客户几乎覆盖全球所有创新药企。

皓元医药 688131 前端:分子砌块和工具化合物;后端:原料药和中间体CDMO。 “前端+后端”联动模式,在高活性原料药(HPAPI) 领域有布局。

雅本化学 300261 高级农药、医药中间体。在酶催化、光化学反应等绿色技术上有积累。 与富美实等国际巨头长期合作,但业务受大单品影响波动较大。

毕得医药 688073 药物分子砌块和科学试剂。产品库庞大,SKU数量行业领先。 类似于“化学品的电商平台”,服务于科研机构和早期研发。

四、 其他涉及医药中间体的化工/生物公司

其主业可能不完全是医药,但在相关中间体领域有重要布局。

公司名称 股票代码 相关医药中间体业务

金城医药 300233 头孢类抗生素中间体(谷胱甘肽、AE活性酯)龙头,并拓展生物合成技术平台。

国邦医药 605507 动物保健品(医药)和医药原料药/中间体(大环内酯类、喹诺酮类)双轮驱动。

浙江医药 600216 生命营养品(维生素)为主,同时有高水平的创新药研发和相关的医药中间体生产。

新和成 002001 营养品(维生素龙头),但其精细化工平台也生产香精香料、医药中间体等。

总结与投资逻辑

行业属性:兼具化工的制造属性和医药的监管/高附加值属性。环保、安全生产要求极高。

核心驱动力:

产业转移:全球医药产业链向中国转移的长期趋势。

创新药爆发:国内创新药崛起,为本土CDMO/中间体企业带来新增量。

技术升级:连续性反应、酶催化、氟化学、手性合成等先进技术是核心竞争力。

两类主要模式:

项目驱动型(CDMO):如凯莱英、博腾,跟随创新药项目成长,估值与订单和管线可见度相关。

产品驱动型(特色原料药):如天宇、司太立,在特定大宗原料药/中间体领域有成本和质量优势,估值与产品周期和竞争格局相关。

关键观察点:

技术平台与研发能力(尤其是在手性合成、高活性成分、多肽/寡核苷酸等领域的积累)。

客户结构(是否绑定跨国大药企或头部Biotech)。

产能建设与利用率。

环保与安全生产记录。

重要声明:本汇总基于公开信息整理,仅为信息参考,不构成任何投资建议。医药行业专业性强,政策和技术变化快,投资前请务必进行深入、独立的研究。

文章为本人对市场的分析和研究之所用,文中个股不构成参考建议,据此操作,风险自负。

扫码关注彬哥的收盘公众号,每日复盘一网打尽

点赞是一种美德。

合作发文请联系彬哥微信bingee1981

彬哥温馨提示:股市有风险,投资需谨慎。文中提及个股仅供参考,不作为买卖建议。上述个股仅供参考,买卖盈亏自负。

本期编辑:彬哥,彬哥助理

并购核酸药物细胞疗法

2026-01-31

·今日头条

一、研发进展

- 恒瑞医药:子公司注射用磷罗拉匹坦帕洛诺司琼上市申请获国家药监局受理,用于预防肿瘤药物引发的恶心呕吐,累计研发投入约2.47亿元

- 亚虹医药:核心在研产品APL-1702完成技术评审推进上市;APL-2302临床推进中,APLD-2304获欧盟受理,APL-1401 Ib期疗效积极

二、业绩公告

- 君实生物:2025年归母净利润亏损8.73亿元,同比收窄31.85%,核心产品增长+费用管控见效

- 亚虹医药:2025年归母净利润预亏3.78亿-4.53亿元,核心产品增长,研发费用下降

- 万东医疗:2025年归母净利润亏损1.99亿-2.57亿元,同比由盈转亏,受集采及研发费用影响

- 前沿生物:2025年归母净利润亏损2.9亿-3.25亿元,核心产品带动营收增长,研发费用增加

- 赛诺医疗:2025年归母净利润盈利4300万-5000万元,同比大增2767%-3233%,收入增长+成本优化

- 首药控股:2025年归母净利润亏损4.5亿-5.5亿元,合作及销售分成带动营收增长

- 司太立:2025年归母净利润盈利1000万-1300万元,同比扭亏,销量增长+成本管控见效

- 金河生物:2025年归母净利润3000万-4200万元,同比预减58.08%-70.06%,计提商誉减值

三、产业动态

- 中山火炬高新区:在沪签约6个生物医药项目,含高端体外诊断、AI-IVD、细胞疗法等领域,完善产业生态

四、零售与合作

- 111医药馆:与陕西巨子生物联合举办大健康论坛,拓展美业健康赛道,推出限时订货优惠

财报

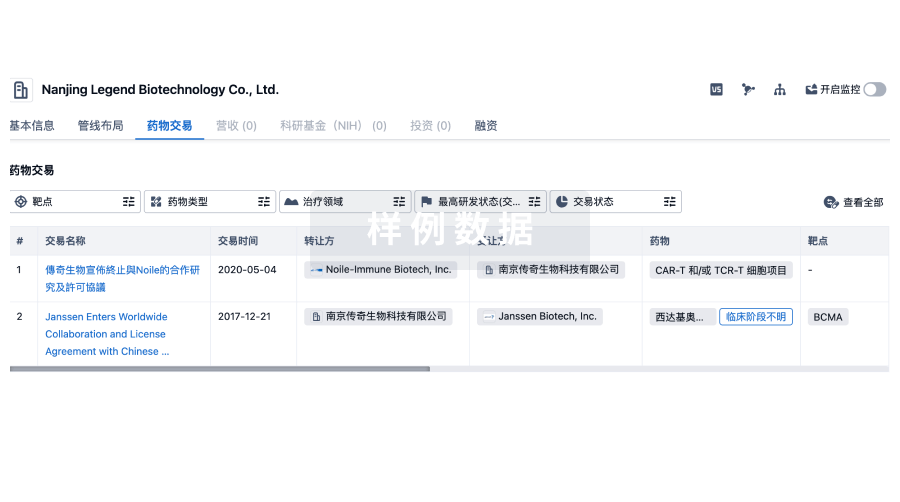

100 项与 上海司太立制药有限公司 相关的药物交易

登录后查看更多信息

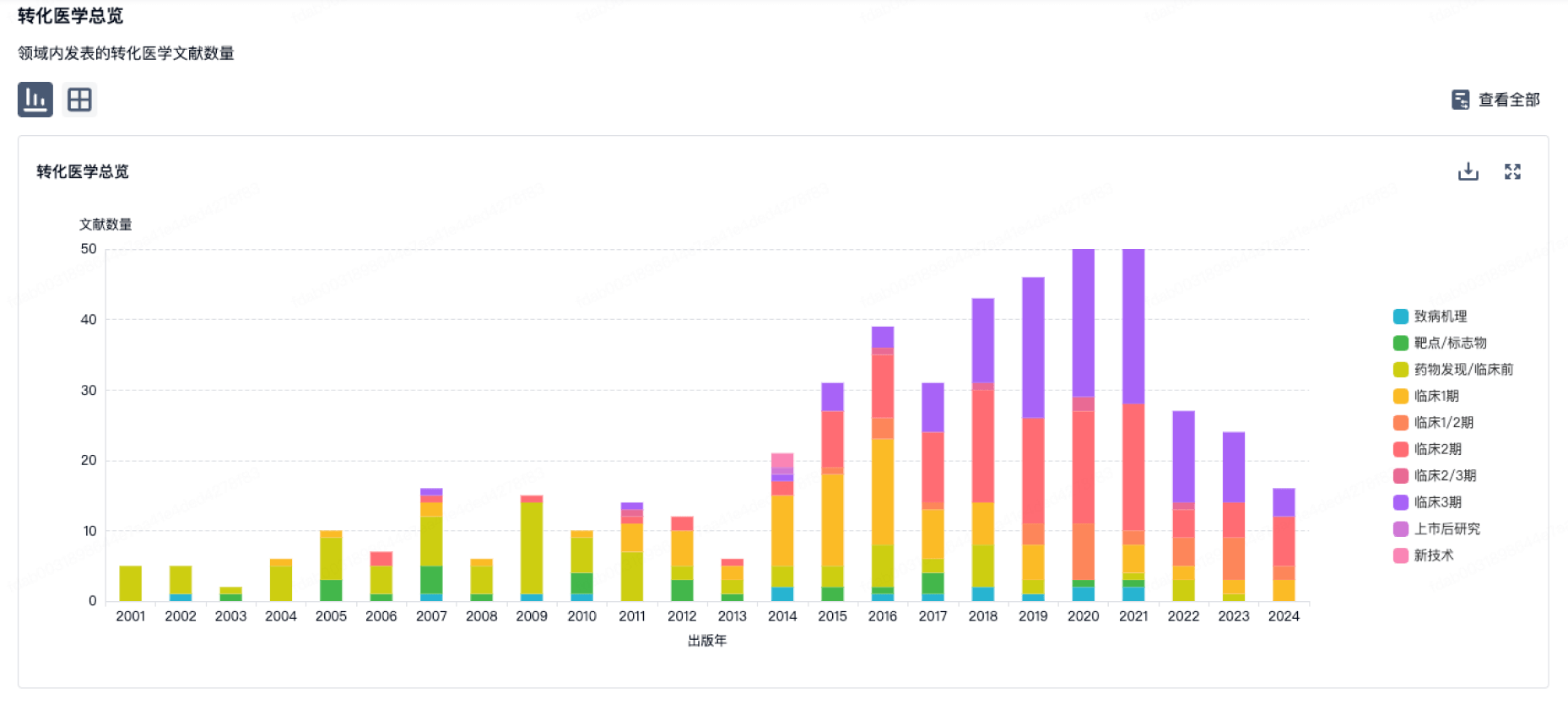

100 项与 上海司太立制药有限公司 相关的转化医学

登录后查看更多信息

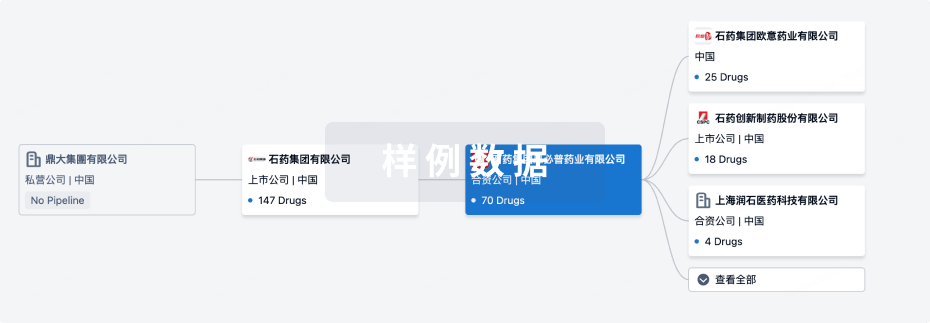

组织架构

使用我们的机构树数据加速您的研究。

登录

或

管线布局

2026年02月09日管线快照

无数据报导

登录后保持更新

药物交易

使用我们的药物交易数据加速您的研究。

登录

或

转化医学

使用我们的转化医学数据加速您的研究。

登录

或

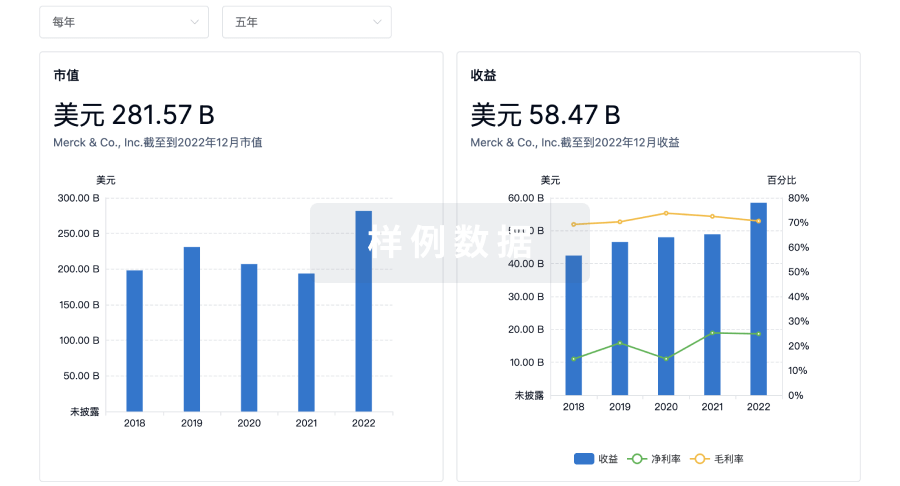

营收

使用 Synapse 探索超过 36 万个组织的财务状况。

登录

或

科研基金(NIH)

访问超过 200 万项资助和基金信息,以提升您的研究之旅。

登录

或

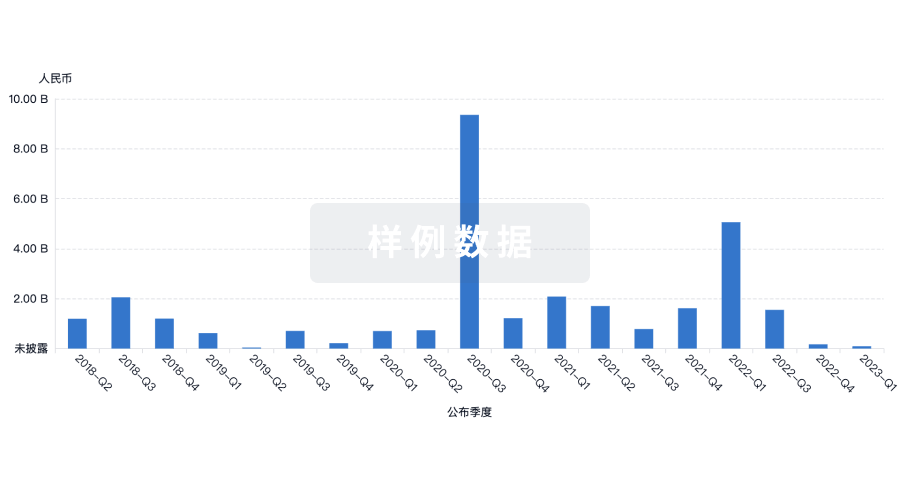

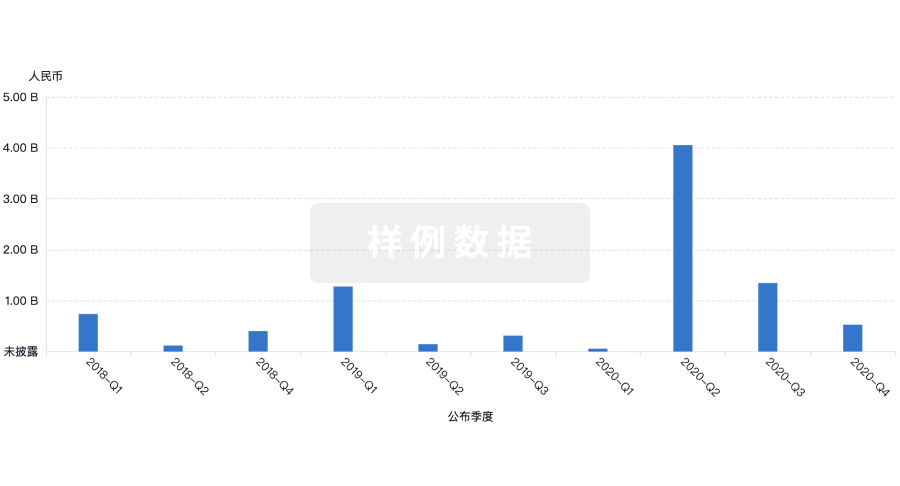

投资

深入了解从初创企业到成熟企业的最新公司投资动态。

登录

或

融资

发掘融资趋势以验证和推进您的投资机会。

登录

或

生物医药百科问答

全新生物医药AI Agent 覆盖科研全链路,让突破性发现快人一步

立即开始免费试用!

智慧芽新药情报库是智慧芽专为生命科学人士构建的基于AI的创新药情报平台,助您全方位提升您的研发与决策效率。

立即开始数据试用!

智慧芽新药库数据也通过智慧芽数据服务平台,以API或者数据包形式对外开放,助您更加充分利用智慧芽新药情报信息。

生物序列数据库

生物药研发创新

免费使用

化学结构数据库

小分子化药研发创新

免费使用