预约演示

更新于:2026-02-05

Oblenio Bio, Inc.

更新于:2026-02-05

概览

关联

100 项与 Oblenio Bio, Inc. 相关的临床结果

登录后查看更多信息

0 项与 Oblenio Bio, Inc. 相关的专利(医药)

登录后查看更多信息

53

项与 Oblenio Bio, Inc. 相关的新闻(医药)2026-01-16

点击蓝字 关注我们

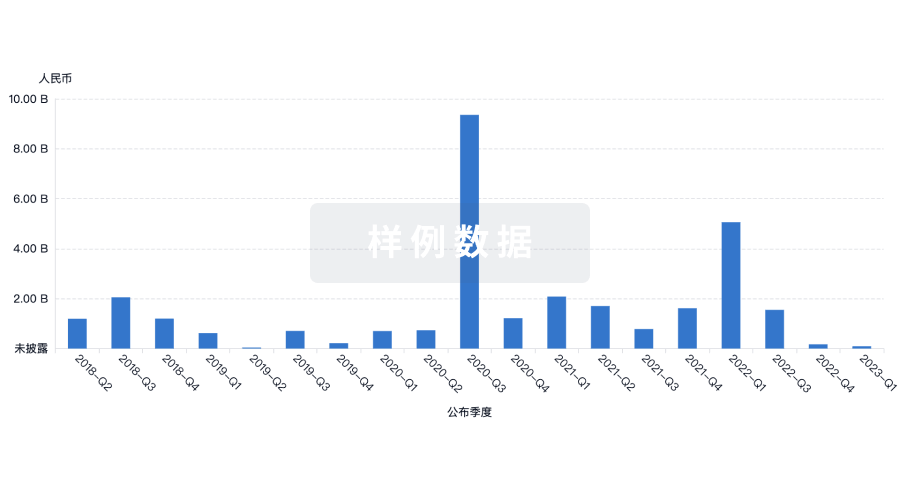

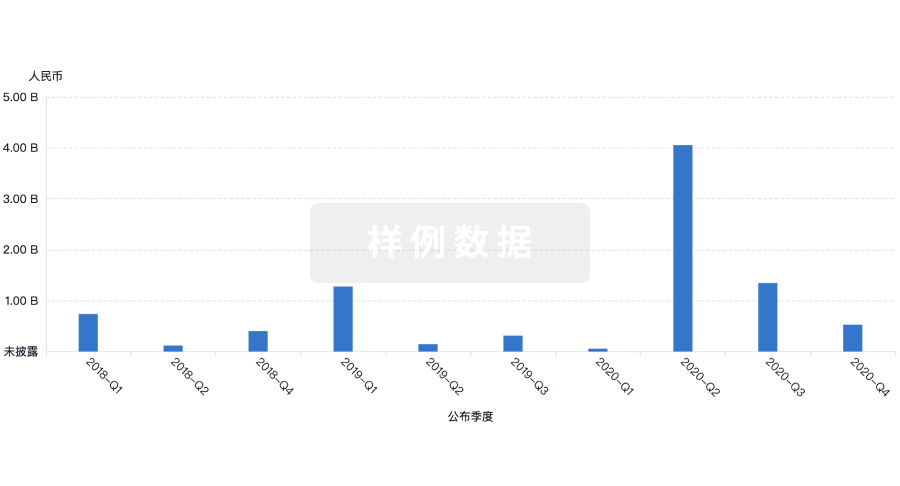

全球医药交易市场持续活跃,而中国正成为其中增长最迅猛的驱动力。2015至2024年间,全球医药交易数量从358笔增长至743笔,年复合增长率8%,总交易金额从31亿美元跃升至1,874亿美元。同期,中国医药交易增速远超全球,交易数量从55笔激增至213笔,总金额从几亿美元飙升至571亿美元。

更值得关注的是交易结构的根本性转变:中国从早期依赖License-in(引进技术)迅速转变为License-out(对外授权)的重要输出方。2024年,中国药企License-out交易占比达44%。自2020年起,中国License-out交易迎来爆发式增长,至2024年已达94笔,总金额519亿美元。2025年全年,中国License-out交易数量已达170笔,年度总金额达1454亿美元,正式突破1,000亿美元大关。

2025年的多项重磅交易凸显了这一趋势。例如,启德医药与三生制药分别凭借其技术平台达成了总价值130亿美元及62亿美元的ADC(抗体偶联药物)开发合作。其中,三生制药将PD-1/VEGF双抗(SSGJ-707)授权给辉瑞(Pfizer)的交易,成为中国单一药品出海交易金额的历史第二位(首位为2023年百利天恒授权给BMS的HER3/EGFR ADC,总金额84亿美元)。据统计,2025年总金额超过10亿美元的34笔重磅交易,全部出自License-out领域。

与火热的对外授权形成鲜明对比的是国内一级市场的冷清。截至2025年11月底,中国生物医药一级市场融资(不含IPO)金额仅为40.86亿美元,甚至不及同期License-out交易获得的首付款总额(约65亿美元)。这一巨大的反差深刻表明,在内外双重压力下,License-out已从“可选项”变为国内创新药企寻求生存与发展的“必然选择”,并催生了丰富的交易模式创新。

内外部双重压力下,License-out成为国内企业的必然选择与模式创新

自2021年起,中国创新药行业经历了深刻的资本周期转向。前期资本过热催生的估值泡沫与管线同质化问题,促使投资逻辑回归理性。一级市场风险投资(VC/PE)趋于审慎,融资轮次后移、金额缩窄,导致大量Biotech公司面临现金流压力。

二级市场的反应则更为剧烈。作为创新药企上市主阵地的港股18A章节,出现持续性估值下调与流动性紧缩,大量公司股价长期破发,形成“一二级市场估值倒挂”,严重堵塞了VC/PE的核心退出渠道。2023年,科创板第五套上市标准(允许未盈利企业凭核心技术上市)的实质性暂停,进一步击碎了一批Biotech的上市幻想。传统的“融资-烧钱-上市”路径难以为继,迫使企业转向产品授权出海、战略合作等方式获取至关重要的研发资金,直接引爆了License-out交易潮。

与此同时,跨国药企(MNC)正面临“专利悬崖”与以美国《通胀削减法案》(IRA)为代表的“政策悬崖”之双重利润挤压。大批重磅药物专利集中到期,仿制药竞争将蚕食巨额收入。例如,Evaluate Pharma预测,仅抗凝血药阿哌沙班(Eliquis) 的仿制药竞争,就将在2030年前导致百时美施贵宝(BMS)损失超过100亿美元的收入。

为填补巨大的收入缺口并规避IRA对内部研发回报的压制,MNC对外部创新管线的需求变得空前迫切。它们不仅通过大规模收购(如BMS以140亿美元收购Karuna Therapeutics)来补充管线,更将License-in作为快速获取新兴市场(尤其是中国)优质创新资产的战略捷径。这为中国具备差异化创新能力的药企创造了历史性的出海窗口。

活跃的License-out交易下,国内不同企业出海策略变得更加丰富

面对历史性机遇,处于不同发展阶段的中国药企,根据自身资源与战略,走出了差异化的出海路径。

以恒瑞医药为代表的Big Pharma,正凭借其深厚的研发平台和丰富的管线储备,进行平台化输出和交易模式创新。2024年7月,恒瑞将临床阶段的PDE3/4抑制剂HRS-9821的全球权益(除大中华区外)授权给葛兰素史克(GSK),交易包含高达5亿美元首付款及总计120亿美元的潜在里程碑款项。尤为关键的是,该交易还附带了GSK对恒瑞多达11个早期项目的全球独家许可选择权。这种“核心产品+早期项目选择权”的组合拳,不仅能立即获取可观现金,更为未来管线价值的持续释放预留了空间,实现了当下收益与远期潜力的平衡。

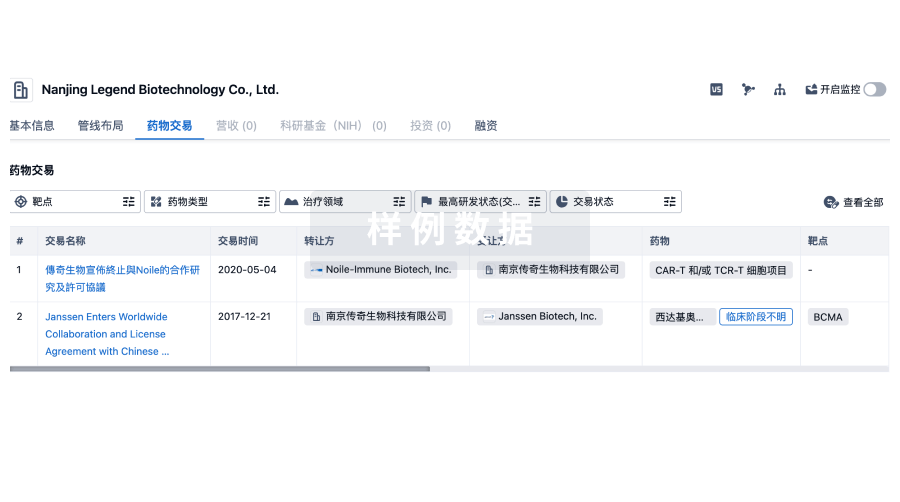

对于维立志博这类专注于前沿技术的Biotech而言,出海的核心资本是其独有的技术平台。2024年11月,维立志博凭借其全球首创的CD19xBCMAxCD3三特异性T细胞衔接器抗体LBL-051,与风险投资公司Aditum Bio合作成立了新药研发公司Oblenio Bio。根据协议,Aditum将为Oblenio提供资金以推进临床研究,维立志博则授予其独家选择权和许可,并有权获得最高达5.79亿美元的里程碑款项及销售分成,同时还将获得Oblenio Bio的股权。这是一笔典型的NewCo(新公司)模式交易,使得Biotech在获得研发资金的同时,能通过股权保留资产的长期增值潜力。

部分已建立起全球研发和商业化能力的明星Biotech,正探索更为高阶的“共同开发(Co-development)”模式,与MNC深度绑定。2025年10月,信达生物与武田制药达成全球战略合作,共同推进包括PD-1/IL-2双抗、Claudin18.2 ADC在内的多个下一代肿瘤疗法。该合作首付款高达12亿美元。以其中一款药物IBI363为例,双方将按40/60的比例(信达/武田)在全球共同分担开发成本,并在美国市场共同商业化并分享利润。这种模式要求合作双方建立起高度的战略互信与协同能力,代表了中国药企从“资产卖出方”向“全球战略合伙人”角色的跃升。

交易模式不断金融化与结构化

为应对复杂环境并最大化资产价值,License-out的交易设计正变得日益精巧和金融化。

恒瑞医药在2024年对其GLP-1组合产品HRS9531的授权中,创新性地采用了NewCo模式。具体操作是:在海外成立一家新公司,将该资产的海外权益注入,并引入贝恩资本、Atlas Ventures等财务投资者。恒瑞则保留该新公司19.9%的股权,并享有里程碑收益权。这种模式不仅能隔离特定项目的研发风险,还能使该资产在资本市场上获得独立、更高的估值,同时让原研企业保有持续的话语权。

2025年8月,百济神州与Royalty Pharma达成的一项交易,展现了License-out的金融化高级形态。百济神州将其核心产品塔拉妥单抗在中国以外地区的部分销售分成权(特许权使用费),以8.85亿美元首付款的价格出售给Royalty Pharma。这笔交易并非简单的授权,而是一项精密的金融安排:百济神州提前锁定了大额确定性现金以支持研发,而Royalty Pharma则“押注”该产品未来的销售表现以获取投资回报。协议还设置了弹性条款,如百济在特定销售额(年销售15亿美元)之上仍可分享收益,并保留了额外的卖出选择权。这标志着中国头部药企已能娴熟运用国际通行的金融工具来优化资产负债表。

License-out热潮下的冷思考及未来展望

中国创新药License-out在数量与金额上的爆发式增长,无疑是中国医药创新实力获得全球认可的标志,也为行业提供了宝贵的“造血”机制,加速了内部整合与升级。

然而,热潮之下也需冷静审视潜在挑战。数据显示,2024年超过50%的License-out项目集中在临床前阶段。“摘青苗”现象虽然体现了中国在早期发现层面的进步,但也反映出部分企业因资金压力而不得不过早出让核心资产。首付款通常仅占潜在交易总额的3%-5%,这意味着大量远期价值被转移。此外,地缘政治风险(如可能出现的交易审查)与国际监管环境变化(如欧盟药品法改革),都为长期合作增添了不确定性。

对于中国药企而言,要真正从出海浪潮的“参与者”蜕变为“主导者”,首先需要构建深化的本土创新价值,只有具备真正的FIC或BIC资产,才能穿越政治杂音,成为MNC不可或缺的“必选项”;其次,不断强化当前多元化的出海格局,不依赖单一市场或单一合作伙伴,通过“欧美并重”以及探索新兴市场等方式分散风险;最后,谈判的“软实力”也不可忽视,无论是通过引进外部投资机构力量或构建自身BD团队,都需要提高战略谈判意识,在协议中前瞻性地纳入针对性条款,保护授权方的长期利益。

小结

2025年中国创新药出海突破历史新高,首付款超60亿美元,远超一级市场融资额。这背后是国内资本寒冬倒逼药企寻求出海造血,与跨国药企因“专利悬崖”和政策压力而急需外部创新的双向奔赴。交易模式从传统授权演进为平台输出、成立新公司(NewCo)、共同开发及收益权金融化等复杂战略合作。然而,早期项目“摘青苗”占比过高与地缘政治风险并存。未来,唯有聚焦源头创新(FIC/BIC)、构建多元化出海格局,中国药企才能从浪潮的“参与者”真正蜕变为全球创新的“主导者”。

IPO引进/卖出抗体药物偶联物

2026-01-14

·今日头条

T细胞衔接器(TCE)作为免疫治疗的革命性方向,在血液肿瘤、实体瘤和自身免疫病等领域潜力巨大,但on-target off-tumor毒性、细胞因子释放综合征(CRS)、抗原丢失和T细胞耗竭等难题制约其广泛应用。维立志博(Leads Biolabs, 股票代码:9887.HK)团队近日在华人抗体协会旗下期刊、牛津大学出版社出版的《Antibody Therapeutics》(影响因子: 4.5)发表了一篇综述论文,聚焦TCE双/多抗的核心技术与突破,核心内容包括了TCE的作用机理、挑战以及TCE双/多抗的设计和工程化及其临床应用,另外此文还简要介绍了维立志博自己开发的几款TCE, 并对TCE的未来发展趋势和方向做了很好的展望。此文的第一和通讯作者为维立志博的创始人、董事长、首席执行官 (CEO)康小强博士。此文英文原文链接为https://doi.org/10.1093/abt/tbaf026,也可以通过点击文末左下角的“阅读原文”来阅读该文的英文原文。

一、TCE作用机制

TCE的核心功能是桥接T细胞与病变细胞,其通过同时结合T细胞表面的 CD3分子(CD3ε亚基)和病变细胞表面的特异性抗原(包括肿瘤相关抗原如 CD19、GPRC5D 及自身反应性抗原等)形成免疫突触,这种方式既模拟了自然的 T 细胞活化过程,又绕过了MHC分子抗原呈递的需求;突触形成后,T细胞释放穿孔素和颗粒酶,同时分泌 IFN-γ、TNF-α等细胞因子放大免疫反应,最终实现重定向T细胞毒性活性以精准攻击靶细胞的效果。多特异性TCE可通过整合CD28、4-1BB、CD2等共刺激结构域增强T细胞活性,联合PD-1/PD-L1抑制剂则能缓解T细胞耗竭。此外,TCE的作用效能主要取决于三个关键因素:CD3结合臂的亲和力(亲和力过高易引发脱靶活化和CRS,亲和力不足则会限制疗效)、抗原结合臂的表位特异性以及免疫突触的空间取向。

二、TCE 核心挑战与破解策略

1. On-target Off-tumor毒性

On-target off-tumor毒性是TCE最常见的副作用,核心原因是TAA(肿瘤相关抗原)在正常组织中表达,从而导致非特异性结合。在血液瘤中,靶向CD19的TCE, blinatumomab会诱导短暂性B细胞发育不全,显著增加感染风险;用于多发性骨髓瘤的BCMA/CD3双抗则会导致低丙种球蛋白血症,损害免疫功能。相比于血液瘤,这一问题在实体瘤中更为突出,因为靶抗原常广泛表达于重要器官或正常组织。例如靶向EpCAM的TCE, solitomab, 在治疗65名实体瘤患者的临床一期试验中,15人出现 DLTs(含8例肝异常、6例腹泻,1例进展为5级),推测与正常上皮组织(如胃肠道和肝脏)上的EpCAM表达有关;类似地,针对CEA阳性实体瘤(如结直肠癌)的CEA TCB(CD3×CEA)由于CEA在正常肠上皮上的表达,导致了严重的胃肠道毒性,包括腹泻和结肠炎,限制了剂量递增。

针对上述挑战,目前的优化策略主要包括以下几方面:筛选肿瘤高特异性 TAA(如 CLDN18.2、CDH17、DLL3等,此类抗原在正常组织中低表达或仅特异性表达于上皮细胞紧密连接等隐蔽部位);调控CD3结合臂亲和力,降低T细胞的过度活化水平;采用肿瘤微环境特异性蛋白酶可切割连接子,实现TCE的条件性激活;开发靶向双靶点或多靶点的多特异性抗体,通过多重抗原识别提升肿瘤靶向特异性。

2. CRS(细胞因子释放综合征)与ICANS(

免疫效应细胞相关神经毒性综合征)

T细胞的过度激活会诱发两类严重不良反应:其一为CRS,该反应由IL-6、TNF-α等促炎细胞因子大量释放介导,临床表现以高热、低血压、呼吸窘迫为主,是血液肿瘤临床试验中最主要的剂量限制性毒性,需及时采用托珠单抗或糖皮质激素进行紧急干预;其二为ICANS,其发病与中枢神经系统免疫激活密切相关,从轻症的意识模糊、震颤,到重症的癫痫发作、脑病均有涉及。值得注意的是,tarlatamab作为首款获批用于主要实体瘤治疗的 TCE药物,其药品说明书中仍带CRS与ICANS相关的黑框警告。

针对上述安全性挑战,当前的优化策略主要包括:精细调控CD3结合臂亲和力,从源头规避T细胞的过度活化;筛选肿瘤特异性更高的靶抗原,减少脱靶激活引发的全身性炎症反应;临床治疗中推行阶梯式给药方案,使机体免疫系统逐步适应药物作用,降低急性不良反应的发生风险。

3. TAA丢失

TAA丢失是TCE治疗后疾病复发的关键耐药机制,癌细胞会通过下调或丢失靶抗原,躲避T细胞杀伤,导致抗原逃逸和疾病复发。临床数据显示,blinatumomab治疗的B-ALL患者中5%-15%出现CD19阴性复发;teclistamab治疗的多发性骨髓瘤患者中,BCMA丢失是主要耐药原因,严重影响长期疗效。

针对这一挑战,当前的核心应对策略为:开发多特异性TCE,通过同时靶向多个肿瘤相关抗原或同一抗原的不同表位。即便癌细胞发生单一抗原丢失,仍可通过其余靶点(或表位)被T细胞识别并杀伤,从而显著降低抗原逃逸风险。

4. T细胞功能障碍与耗竭

肿瘤微环境的免疫抑制特性易导致T细胞功能障碍与耗竭,具体机制包括三方面:其一,慢性抗原持续暴露会诱导T细胞表面PD-1、TIM-3、LAG-3等抑制性受体上调,直接削弱T细胞的激活与应答效率;其二,T细胞群体异质性较高,肿瘤特异性T细胞占比低,难以被TCE精准激活并发挥杀伤作用;其三,肿瘤细胞会竞争性消耗微环境内的营养物质,并分泌抑制性代谢产物,进一步抑制T细胞的增殖与效应功能。

针对上述问题,目前的优化策略主要有:一是开发整合CD28、4-1BB、CD2等共刺激结构域的三特异性抗体,增强肿瘤特异性T细胞的增殖能力与效应功能;二是联合PD-1/PD-L1抑制剂,逆转T细胞耗竭状态;三是开发γδ T细胞衔接器(如 EGFR-Vδ2、PSMA-Vδ2 双特异性 TCE),绕开 αβ T细胞异质性及肿瘤微环境抑制的双重限制。

三、TCE 双特异性/多特异性抗体的设计与工程改造

TCE 双/多特异性抗体的治疗潜力源于其先进的设计与工程化改造,其疗效依赖于多元结构形式、优化作用机制及抗体工程技术的创新。

1. 分子设计演进

TCE分子设计从1:1形式逐步迭代升级:早期代表药物如贝林妥尤单抗(CD19×CD3)、莫妥珠单抗(CD20×CD3);后续为提升肿瘤靶向选择性,发展出2:1形式(两个TAA结合臂、一个 CD3结合臂),代表药物为格菲妥单抗(CD20×CD3);部分药物采用2:2形式(如靶向CLDN18.2和4-1BB的吉伐妥单抗),需同时结合肿瘤细胞与免疫细胞才可激活T细胞,该药物在临床一期实验中ORR达18%,CRS发生率为 0%,安全性得到显著优化。

2. 三特异性TCE创新设计

三特异性TCE的开发标志着TCE技术的突破性升级迭代,按作用机制可分为两类。第一类旨在增强肿瘤特异性,该类TCE靶向两个TAA或单个TAA的双表位,同时结合CD3,以此提升肿瘤靶向选择性。例如,靶向CD3、Ly6E和B7-H4的IgG样三特异性TCE,借助这三种分子在肿瘤组织的高共表达特性(78% Ly6E、71% B7-H4、54% 两者共表达)及正常组织的低表达特点,优化肿瘤特异性;另一种靶向CD3、P-钙黏蛋白和间皮素的BiTE分子,利用靶点在实体瘤的共表达及正常组织的低重叠表达特性,降低了on-target off-tumor毒性。

第二类三特异性TCE通过靶向CD3、单一TAA(如 Her2、CD38、CLDN6)及共刺激分子(如 CD28、CD2、4-1BB),增强T细胞效应功能以对抗免疫抑制性肿瘤微环境,共刺激信号可提升T细胞增殖、细胞因子分泌及存活能力。临床前研究显示,靶向CLDN6/CD3/4-1BB的三特异性抗体SAI166的特异性和抗肿瘤活性优于传统TCE;靶向CD28/CD3/HER2的三特异性抗体SAR443216可活化人CD4 +和 CD8+ T 细胞,并诱导其增殖及细胞因子、颗粒酶B的分泌,但其临床试验因疗效缺失(ORR=0%)和剂量限制性毒性(心力衰竭、转氨酶升高)而终止。CD2 作为新兴共刺激靶点,在肿瘤浸润淋巴细胞中的表达占比高于CD28和4-1BB,靶向 CD19/CD2/CD3的PIT565已进入临床一期实验。上述结果表明,肿瘤相关抗原选择与三特异性设计对平衡疗效和安全性至关重要。

3. 半衰期延长技术的迭代优化

早期TCE血浆半衰期较短,延长半衰期的TCE平台持续迭代优化。以贝林妥尤单抗为代表的BiTE结构,血清半衰期仅约2小时,需持续静脉输注以维持有效治疗浓度。延长半衰期的主流策略包括三点:一是引入Fc结构域,如靶向 DLL3/CD3 的长效BiTE药物tarlatamab,半衰期显著延长,可每2周给药一次,在后线广泛期小细胞肺癌(SCLC)治疗中客观缓解率达40%;二是增强与人血清白蛋白的结合能力,如 Harpoon Therapeutics 公司的 TriTAC™平台,其研发的药物在食蟹猴体内半衰期达80-90小时,远超传统 BiTE的2小时;三是改造 Fc区以增强与FcRn的结合能力,如YTE突变(M252Y/S254T/T256E)、Xencor 公司Xtend平台 LS突变(M428L/M434S),可增强低pH下与FcRn的结合并延长抗体的半衰期,其中 Xtend平台的anti-VEGF在食蟹猴体内半衰期从9.7天延长至31.1天。

四、临床进展:TCE疗法的跨疾病应用突破

截至目前,全球已获批12款TCE疗法,其中9款聚焦血液肿瘤(表1)。在实体瘤领域,2022年获批的Tebentafusp将葡萄膜黑色素瘤患者1年生存率从59%提升至73%,2024年获批的Tarlatamab在2/3线小细胞肺癌(SCLC)中实现40%客观缓解率(ORR),成功打破传统治疗僵局。在自身免疫病领域,TCE通过选择性清除自身反应性B细胞提供精准方案,blinatumomab等已证实可有效降低疾病活动度,对多种B细胞驱动的自身免疫疾病均显示出疗效。TCE的临床探索持续深入,其在疗效增强与安全性优化方面的优势逐步显现,为免疫治疗的进阶发展提供了重要支撑。

表1

已上市或者处于临床三期阶段的TCE

五、维立志博开发的TCE双/多抗

作为在港股上市的国内TCE领域的知名生物技术公司,维立志博依托专有技术平台,已建立起覆盖血液瘤、实体瘤及自身免疫病三大疾病领域的丰富TCE双/多抗管线。其中多款候选药物凭借差异化设计与优异数据展现出全球竞争力。

1. LBL-024:

全球唯一进入关键临床阶段的PD-L1/4-1BB双特异性抗体,对PD-L1亲和力比4-1BB高300余倍,确保肿瘤微环境富集,体现出明显优于竞品的差异化分子设计(图1)。临床数据显示,单药治疗2线及以上的晚期神经内分泌癌(NEC)的ORR达33.3%、疾病控制率(DCR)为51.1%、中位总生存期(OS)达11.9个月,显著优于NEC其他疗法的历史数据;联合化疗一线治疗NEC及SCLC,ORR分别达75%和86.5%,DCR均超90%,≥3级肝毒性发生率低于4%,安全性优异(表2)。该项目目前正在多种实体瘤中开展临床试验。

图1.

(A) 没有PD-L1靶细胞的情况下,LBL-024不激活4-1BB,而Urelumab analog则表现出活性。(B) 存在PD-L1靶细胞时,LBL-024能够激活4-1BB,且强于Urelumab anolog。(C) 在 MC38-PD-L1小鼠模型中,LBL-024(5 mg/kg)显示出优于PD-L1或4-1BB单药治疗的抗肿瘤效果。

2. LBL-034:

靶向GPRC5D/CD3的双特异性抗体,用于治疗复发/难治性多发性骨髓瘤(R/R MM)。临床数据显示,400-800μg/kg剂量组ORR为82.1%,1200μg/kg剂量组达83.3%,显著优于同类获批药物talquetamab(64%, 800ug/kg)。安全性方面,无≥3级CRS或神经毒性(ICANS),仅1.8%患者出现轻度CRS,血液学毒性可控。在2025年ASH会议中,该项目以口头报告的形式进一步报道了临床数据:在≥400μg/kg剂量组的40例病人中,ORR达82.5%,sCR为40%,800μg/kg剂量下,ORR为90.9%(n=11), 1200μg/kg剂量下,ORR为81.8%(n=11)。生存期方面,mPFS尚未成熟,≥400μg/kg下,12m-PFS率为61.2%。伴有EMD的八名患者中,ORR为75%,在1200ug/kg下,ORR为100%(n=3)(表2)。

图2

(A) LBL-034在GPRC5D的靶细胞存在时,条件性激活T细胞。(B) 0.1 mg/kg剂量下,LBL-034在MM.1R异种移植PBMC人源化小鼠模型中显著抑制肿瘤生长。(C) LBL-034在MOLP-8异种移植PBMC人源化小鼠模型中明显抑制肿瘤生长。

表2

LBL-024和LBL-034的临床数据汇

3. LBL-043:

靶向LILRB4和CD3的TCE,以来治疗MM和M4/M5急性髓系白血病(AML)。LILRB4在肿瘤细胞及MDSCs中高表达,正常造血干细胞中低表达,靶向窗口理想。LBL-043采用2:1不对称结构,临床前研究显示其对肿瘤细胞强效杀伤,对造血干细胞无明显损伤,在人源化小鼠模型中实现持久抗肿瘤应答,食蟹猴毒理学研究表现出良好耐受性(图3)。

图3

(A) LBL-043以依赖LILRB4结合的方式激活Jurkat-CD3/NFAT细胞的报告基因活性。(B) LBL-043不诱导CD34⁺ 造血干细胞的杀伤。(C) LBL-043在NCI-H929肿瘤细胞接种的B-NDG/hu-PBMC小鼠模型中明显抑制肿瘤的生长。

4. LBL-051:

全球首款CD19/BCMA/CD3三特异性TCE,通过双靶点覆盖致病性B细胞和浆细胞,为类风湿关节炎、系统性红斑狼疮等B细胞驱动型自身免疫病提供治疗新选择。目前该项目已达成对外授权合作,2024年11月, 该药授权给了Oblenio Bio公司.

六、TCE 技术的下一代演进方向

1. 新型靶点及靶点组合

核心方向为拓展新抗原发现与优化靶点组合:挖掘CDH17、ENPP3等新兴抗原提升特异性,开发多特异性 TCE(如 JNJ79635322、EVOLVE104)通过多靶点协同预防抗原逃逸、降低细胞因子释放;整合免疫检查点调控(如 HY05350)或优化T细胞结合特异性(如AZD9793)提升安全性。自身免疫病领域聚焦致病性细胞新抗原鉴定与共刺激信号整合(如CC312)。目前 TCE 技术已进入 “多靶点协同、精准调控” 阶段,但临床转化需突破靶点验证、剂量控制及长期安全性三大障碍。

2. 靶向胞内抗原:TCRm-TCE的创新方向

TCRm-TCEs通过靶向细胞内抗原形成的肽- MHC复合物(pMHC),突破了传统 TCE仅能结合细胞表面抗原的局限,显著拓展了实体瘤治疗的靶点范围,但该技术仍面临多重核心挑战,包括高肿瘤特异性pMHC复合物筛选难度大、HLA等位基因多样性限制患者适用性、肿瘤MHC-Ⅰ下调导致的逃逸风险等。未来将通过 AI 驱动工具(如 AlphaFold、RFdiffusion)优化新抗原- pMHC结构预测与高通量筛选,提升靶点鉴定精准度;开发WT1/CD3/4-1BB等三特异性抗体,即便在MHC低表达场景下仍能维持T细胞功能,从而扩大适用人群;并联合免疫检查点抑制剂解除肿瘤微环境免疫抑制,进一步增强疗效,推动规模化、现货型实体瘤免疫疗法的发展。

3. 条件激活型TCE

目前该领域已形成多元化技术平台布局,Janux Therapeutics的TRACTr平台(JANX007/PSMA、JANX008/EGFR)、武田的COBRA平台(TAK-186/EGFR、TAK-280/B7-H3)、Vir的PRO-XTEN平台(Vir-5818/HER2、Vir-5500/PSMA)等均处于领先地位。此外,康抗生物(Shanghai KangaBio Co.)的KGX105作为 EGFR×CD3双特异性抗体的前药,整合了双重遮蔽技术与白蛋白结合域,在提升肿瘤特异性的同时延长了体内半衰期。

尽管技术前景明确,条件激活型TCE仍面临核心临床瓶颈:多数候选药物尚未完成充分临床验证,核心问题在于TME激活的不可控性-TME异质性(如金属蛋白酶表达差异)导致部分患者药物激活不足,而正常组织中低水平的 TME 特异性分子可能引发过早全身性激活(如 CRS)。CytomX公司的EGFR×CD3 TCE 药物 CX-904 便因疗效不佳终止开发,凸显了平衡激活效率与特异性的技术难度。值得关注的是,Janux公司的JANX007在转移性去势抵抗性前列腺癌1a期临床试验中展现出相当潜力:16例患者中,前列腺特异性抗原PSA50率为100%, PSA90率为63%,ORR为50%,且安全性良好。2025年12月,该公司进一步公布临床数据,剂量组>2mg组(n=85),PSA50率为73%,PSA90率为26%,ORR为30%(n=27)。在放大样本后,尤其是PSA90率显著降低。安全性方面,在其治疗的所有109例患者中,96%的患者出现所有级别的CRS,Grade≥3的CRS发生率为8%,Grade≥3的AST和ALT升高比例分别为23%和17%,相对于传统TCE,并未显示出明显的安全性优势,其有效性和安全性需要进一步判断。总体而言,条件激活型TCE凭借TME靶向激活特性,已成为肿瘤免疫治疗的关键发展方向,未来需突破激活可控性与临床转化两大障碍,有望成为实体瘤治疗的核心工具,为难治性肿瘤患者带来获益。

结语

TCE疗法正朝着多靶点组合、技术平台升级、跨领域应用三大方向加速发展。未来,行业将持续推进核心双/多抗的临床转化与技术迭代,进一步拓展新型抗原布局,探索条件激活TCE、半衰期延长等创新技术以优化治疗方案,并积极拓展在自身免疫疾病、感染性疾病等新领域的应用,实现免疫治疗的全景覆盖。作为免疫治疗的重要分支,TCE疗法的持续突破将为全球血液肿瘤、实体瘤及自身免疫病患者带来更有效的治疗选择,推动全球创新生物药领域的发展与进步。

期刊简介

《Antibody Therapeutics》是华人抗体协会(ChAbS)的旗下期刊,由牛津大学出版社(Oxford University Press)出版。作为一本同行评审的开放获取期刊,Antibody Therapeutics 为全球科学界提供了一个平台,用于发表治疗性抗体在发现、研究、开发及相关方法学方面的最新进展与挑战。该期刊已被ESCI(影响因子=4.5)、Scopus(CiteScore=8.4)及PubMed Central等主要文献数据库收录。

期刊官网:

https://academic.oup.com/abt

2025-12-19

Under the terms of the five-year deal, Aditum’s nascent biotech Clavis Bio will nominate targets, at most four a year, which Clavis and Fosun will then develop preclinical drug candidates for.\n Venture capital firm Aditum Bio is going all-out for a new collaboration with Fosun Pharma, launching a subsidiary with the sole purpose of developing novel therapies in tandem with the Shanghai-based drugmaker.Under the terms of the five-year deal (PDF, Chinese), Aditum’s nascent biotech Clavis Bio will nominate targets—at most four a year—which Clavis and Fosun will then develop preclinical drug candidates for, Fosun said in a Dec. 18 release.From there, Fosun will hold the exclusive right to develop, manufacture and commercialize each partnered asset in China, Hong Kong and Macau, while Clavis will have the option to license the programs in the rest of the world.Should Clavis elect to exercise its option, Fosun could net up to $362.50 million in option exercise fees, as well as development, registration and sales milestones, along with royalties from any potential sales, according to the release.For any program Clavis chooses to advance, Aditum will launch another new subsidiary to take on development. As part of the deal, Fosun will get a minority stake in any of these freshly formed companies.Aditum formed Clavis in March specifically for this collaboration with Fosun, according to the release. The partners did not disclose which therapeutic areas the partnership focuses on. “Leveraging our complementary strengths in preclinical development and clinical operation capability, this collaboration will further enrich Fosun Pharma’s R&D pipeline.” Chen Yuqing, Fosun Pharma’s chair, said in the release. “The flexible collaboration model enables us to convert early-stage, high-potential targets into clinical stage more efficiently, with the aim of accelerating to bring more innovative therapies to patients worldwide.”Fosun had a flurry of dealmaking this August, signing three inflammatory disease pacts in a span of three weeks. The pharma picked up China rights to a TYK2/JAK1 inhibitor from Accro Bioscience, following the outlicensing of a drug candidate to Sitala Bio and the offloading of ex-China rights for an investigational DPP-1 inhibitor to Expedition Therapeutics.Aditum, meanwhile, has been on dizzying spree of spinouts. In addition to Clavis Bio and any other subsidiaries that may arise from it, the VC outfit partnered up with China-based Mabwell Bioscience to launch a new cardiovascular disease biotech in September. The firm was co-founded in 2019 by former Novartis CEO Joe Jimenez, who now serves as the VC’s managing director.China is a common source of innovation for Aditum. About a year ago, in November 2024, Aditum hatched Oblenio Bio through a team-up with China-based Leads Biolabs. Oblenio’s focus is a tri-specific T-cell engager antibody for autoimmune diseases.

引进/卖出

100 项与 Oblenio Bio, Inc. 相关的药物交易

登录后查看更多信息

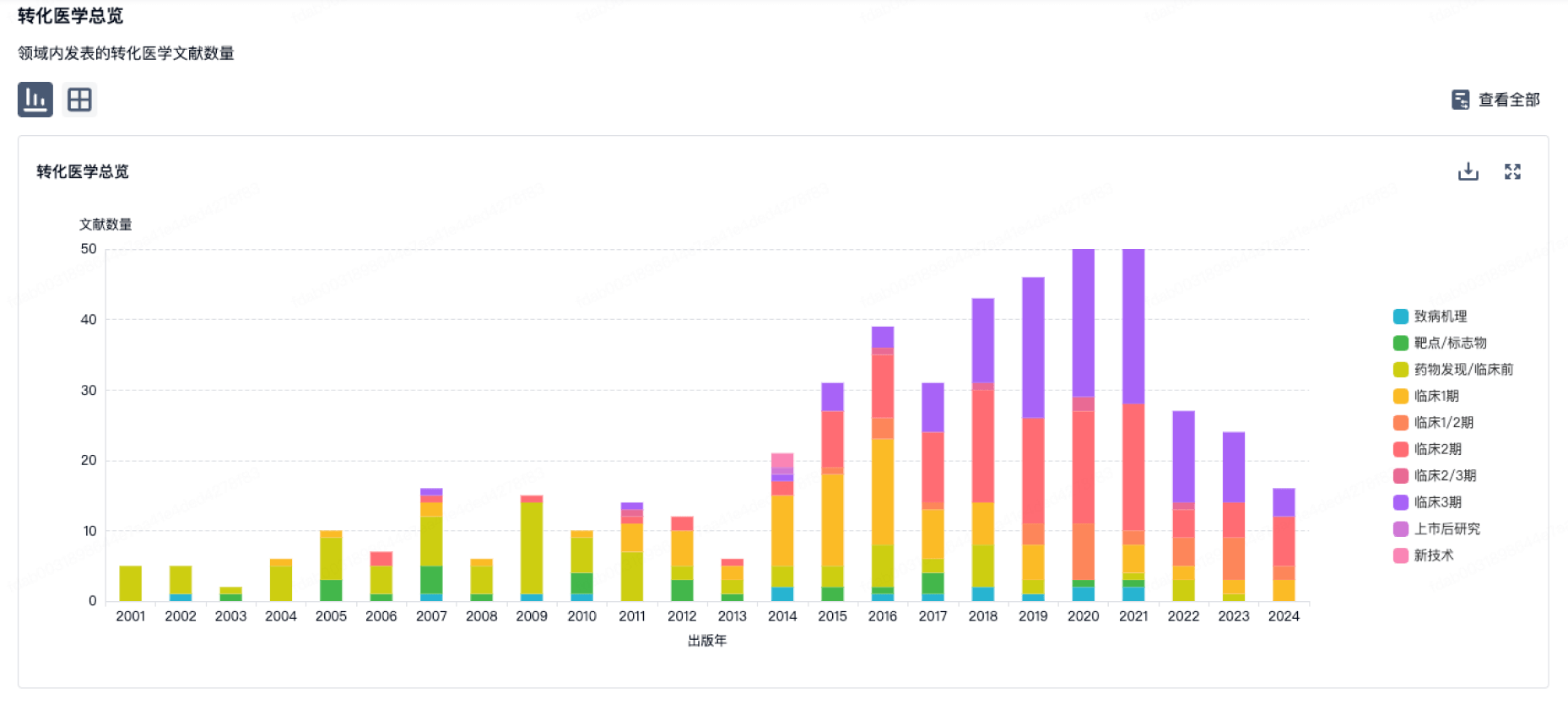

100 项与 Oblenio Bio, Inc. 相关的转化医学

登录后查看更多信息

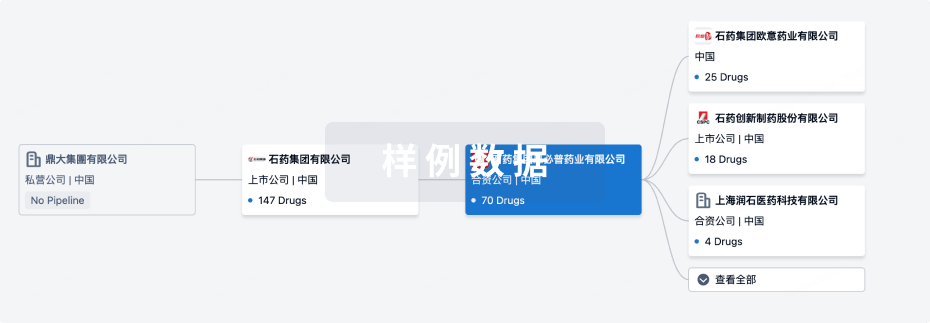

组织架构

使用我们的机构树数据加速您的研究。

登录

或

管线布局

2026年03月01日管线快照

无数据报导

登录后保持更新

药物交易

使用我们的药物交易数据加速您的研究。

登录

或

转化医学

使用我们的转化医学数据加速您的研究。

登录

或

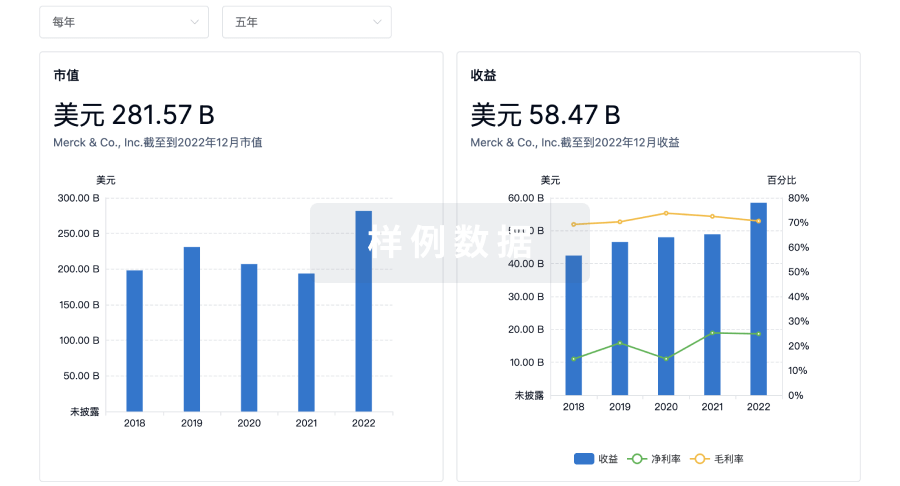

营收

使用 Synapse 探索超过 36 万个组织的财务状况。

登录

或

科研基金(NIH)

访问超过 200 万项资助和基金信息,以提升您的研究之旅。

登录

或

投资

深入了解从初创企业到成熟企业的最新公司投资动态。

登录

或

融资

发掘融资趋势以验证和推进您的投资机会。

登录

或

生物医药百科问答

全新生物医药AI Agent 覆盖科研全链路,让突破性发现快人一步

立即开始免费试用!

智慧芽新药情报库是智慧芽专为生命科学人士构建的基于AI的创新药情报平台,助您全方位提升您的研发与决策效率。

立即开始数据试用!

智慧芽新药库数据也通过智慧芽数据服务平台,以API或者数据包形式对外开放,助您更加充分利用智慧芽新药情报信息。

生物序列数据库

生物药研发创新

免费使用

化学结构数据库

小分子化药研发创新

免费使用