预约演示

更新于:2025-11-19

Shaanxi Jiuzhou (Group) Pharmaceutical Industry Co.

更新于:2025-11-19

概览

关联

6

项与 陕西九州制药有限责任公司 相关的临床试验CTR20251187

佩玛贝特片在健康研究参与者中餐后单次口服给药、随机、开放、两制剂、两周期、双交叉生物等效性试验

主要目的:考察中国健康研究参与者在餐后条件下单剂量口服陕西九州制药有限责任公司生产的佩玛贝特片(规格:0.1mg)与持证商为興和株式会社的佩玛贝特片(商品名:PARMODIA®,规格:0.1mg)的体内药代动力学特征,评价陕西九州制药有限责任公司生产的佩玛贝特片(规格:0.1mg)与持证商为興和株式会社的佩玛贝特片(商品名:PARMODIA®,规格:0.1mg)制剂的生物等效性。 次要目的:评价单剂量口服佩玛贝特片(规格:0.1mg)受试制剂及参比制剂在中国健康研究参与者中的安全性。

开始日期2025-04-16 |

申办/合作机构 |

CTR20251186

佩玛贝特片在健康研究参与者中空腹单次口服给药、随机、开放、两制剂、两周期、双交叉生物等效性试验

主要目的:考察中国健康研究参与者在空腹条件下单剂量口服陕西九州制药有限责任公司生产的佩玛贝特片(规格:0.1mg)与持证商为興和株式会社的佩玛贝特片(商品名:PARMODIA®,规格:0.1mg)的体内药代动力学特征,评价陕西九州制药有限责任公司生产的佩玛贝特片(规格:0.1mg)与持证商为興和株式会社的佩玛贝特片(商品名:PARMODIA®,规格:0.1mg)制剂的生物等效性。 次要目的:评价单剂量口服佩玛贝特片(规格:0.1mg)受试制剂及参比制剂在中国健康研究参与者中的安全性。

开始日期2025-04-11 |

申办/合作机构 |

CTR20232563

氨酚双氢可待因片在中国健康受试者中单中心、随机、开放、单剂量、双周期、交叉空腹和餐后状态下的生物等效性试验

主要目的:

以持证商为Accord UK Ltd的氨酚双氢可待因片(商品名:Co-dydramol®,规格:对乙酰氨基酚500 mg,酒石酸双氢可待因10 mg)为参比制剂,以陕西九州制药有限责任公司研究生产的氨酚双氢可待因片(规格:对乙酰氨基酚500 mg,酒石酸双氢可待因10 mg)为受试制剂,通过单中心、随机、开放、单剂量、双周期、交叉试验设计,评价两制剂在健康受试者空腹和餐后状态下单次口服给药的人体生物等效性。

次要目的:

观察及评价受试制剂和参比制剂在中国健康受试者中的安全性。

开始日期2023-08-05 |

申办/合作机构 |

100 项与 陕西九州制药有限责任公司 相关的临床结果

登录后查看更多信息

0 项与 陕西九州制药有限责任公司 相关的专利(医药)

登录后查看更多信息

13

项与 陕西九州制药有限责任公司 相关的新闻(医药)2025-09-07

·信狐药迅

本周药品注册受理数据,分门别类呈现,一目了然。(9.1-9.7)

新药上市申请

药品名称

企业

注册分类

受理号

玛氘诺沙韦颗粒

嘉兴安帝康生物科技有限公司

1

CXHS2500115

HRS9531注射液

福建盛迪医药有限公司

1

CXHS2500114

HRS9531注射液

福建盛迪医药有限公司

1

CXHS2500113

HRS9531注射液

福建盛迪医药有限公司

1

CXHS2500112

HRS9531注射液

福建盛迪医药有限公司

1

CXHS2500111

HRS9531注射液

福建盛迪医药有限公司

1

CXHS2500110

HRS9531注射液

福建盛迪医药有限公司

1

CXHS2500109

HRS9531注射液

福建盛迪医药有限公司

1

CXHS2500108

HRS9531注射液

福建盛迪医药有限公司

1

CXHS2500107

HRS9531注射液

福建盛迪医药有限公司

1

CXHS2500106

新药临床申请

药品名称

企业

注册分类

受理号

GW5282片

迪哲(江苏)医药股份有限公司

1

CXHL2500970

GW5282片

迪哲(江苏)医药股份有限公司

1

CXHL2500969

GS3-007a干混悬剂

长春金赛药业有限责任公司

1

CXHL2500968

QLS1304片

齐鲁制药有限公司

1

CXHL2500967

QLS1304片

齐鲁制药有限公司

1

CXHL2500966

QLS1304片

齐鲁制药有限公司

1

CXHL2500965

QLC1401片

齐鲁制药有限公司

1

CXHL2500964

VSA012注射液

维亚臻生物技术(苏州)有限公司

1

CXHL2500960

SYH2056片

上海翊石医药科技有限公司

1

CXHL2500957

SYH2056片

上海翊石医药科技有限公司

1

CXHL2500956

BY101921片

康百达(四川)生物医药科技有限公司

1

CXHL2500955

BY101921片

康百达(四川)生物医药科技有限公司

1

CXHL2500954

IPG1094片

南京艾美斐生物医药科技有限公司

1

CXHL2500953

IPG1094片

南京艾美斐生物医药科技有限公司

1

CXHL2500952

HP518片

海创药业股份有限公司

1

CXHL2500947

GD-20片

天津谷堆生物医药科技有限公司

1

CXHL2500959

GD-20片

天津谷堆生物医药科技有限公司

1

CXHL2500958

HRS-8364片

江苏恒瑞医药股份有限公司

1

CXHL2500944

SAL0139片

深圳信立泰药业股份有限公司

1

CXHL2500943

SAL0139片

深圳信立泰药业股份有限公司

1

CXHL2500942

HRS-8364片

江苏恒瑞医药股份有限公司

1

CXHL2500945

BGM1812注射液

博瑞制药(苏州)有限公司

1

CXHL2500946

DZD8586片

迪哲(江苏)医药股份有限公司

1

CXHL2500940

VVN461滴眼液

维眸生物科技(浙江)有限公司

1

CXHL2500939

VVN461滴眼液

维眸生物科技(浙江)有限公司

1

CXHL2500938

SR2162片

上海赛默罗生物科技有限公司

1

CXHL2500936

SR2162片

上海赛默罗生物科技有限公司

1

CXHL2500935

SR2162片

上海赛默罗生物科技有限公司

1

CXHL2500934

布立西坦缓释片

上海奥科达医药科技股份有限公司

2.2

CXHL2500951

布立西坦缓释片

上海奥科达医药科技股份有限公司

2.2

CXHL2500950

布立西坦缓释片

上海奥科达医药科技股份有限公司

2.2

CXHL2500949

布立西坦缓释片

上海奥科达医药科技股份有限公司

2.2

CXHL2500948

HXLMT026

湖南慧泽生物医药科技有限公司

2.2

CXHL2500937

阿贝西利片

齐鲁制药有限公司

2.4

CXHL2500963

阿贝西利片

齐鲁制药有限公司

2.4

CXHL2500962

阿贝西利片

齐鲁制药有限公司

2.4

CXHL2500961

枸橼酸倍维巴肽注射液

百奥泰生物制药股份有限公司

2.4

CXHL2500941

吸附无细胞百白破灭活脊髓灰质炎和b型流感嗜血杆菌(结合)联合疫苗

武汉生物制品研究所有限责任公司

1.4

CXSL2500756

TQB2922注射液(皮下注射)

上海正大天晴医药科技开发有限公司

1

CXSL2500773

ESG206注射液

上海诗健生物科技有限公司

1

CXSL2500772

注射用间充质干细胞(脐带)

天津昂赛细胞基因工程有限公司

1

CXSL2500771

HWS117注射液

湖北生物医药产业技术研究院有限公司

1

CXSL2500770

注射用ZG006

苏州泽璟生物制药股份有限公司

1

CXSL2500769

IBI3033

信达生物制药(苏州)有限公司

1

CXSL2500768

IBI3033

信达生物制药(苏州)有限公司

1

CXSL2500767

IMM092注射液

北京免疫方舟医药科技有限公司

1

CXSL2500766

MG2512注射液

上海迈晋生物医药科技有限公司

1

CXSL2500765

注射用GenSci140

长春金赛药业有限责任公司

1

CXSL2500763

注射用DB-1418

映恩生物制药(苏州)有限公司

1

CXSL2500764

HS_SW01 细胞注射液

深圳惠善生物科技有限公司

1

CXSL2500761

注射用AN8025

杭州阿诺生物医药科技有限公司

1

CXSL2500760

注射用LM-350

礼新医药科技(上海)有限公司

1

CXSL2500759

QM103细胞注射液

北京奇迈永华生物科技有限公司

1

CXSL2500762

QX027N注射液

江苏荃信生物医药股份有限公司

1

CXSL2500758

QX027N注射液

江苏荃信生物医药股份有限公司

1

CXSL2500757

BBM-C101注射液

上海勉亦生物科技有限公司

1

CXSL2500755

信迪利单抗注射液

信达生物制药(苏州)有限公司

2.2

CXSL2500774

注射用瑞康曲妥珠单抗

苏州盛迪亚生物医药有限公司

2.2

CXSL2500754

仿制药申请

药品名称

企业

注册分类

受理号

复方醋酸钠葡萄糖注射液

山东齐都药业有限公司

3

CYHS2503313

复方醋酸钠葡萄糖注射液

山东齐都药业有限公司

3

CYHS2503312

硫普罗宁片

北京远方通达医药技术有限公司

3

CYHS2503304

注射用乳糖酸红霉素

福安药业集团湖北人民制药有限公司

3

CYHS2503277

左羟丙哌嗪口服溶液

安徽四环科宝制药有限公司

3

CYHS2503273

左羟丙哌嗪口服溶液

安徽四环科宝制药有限公司

3

CYHS2503272

盐酸曲唑酮片

重庆世森医药科技有限公司

3

CYHS2503271

左羟丙哌嗪口服溶液

安徽四环科宝制药有限公司

3

CYHS2503270

米诺地尔搽剂

四川依科制药有限公司

3

CYHS2503268

注射用磷霉素钠

北京品尚品医药科技有限公司

3

CYHS2503267

米诺地尔搽剂

四川依科制药有限公司

3

CYHS2503266

注射用磷霉素钠

北京品尚品医药科技有限公司

3

CYHS2503265

马来酸依那普利口服溶液

江苏欧歌制药有限公司

3

CYHS2503291

西诺氨酯片

翼思生物医药(苏州)有限公司

3

CYHS2503286

盐酸利多卡因凝胶

福建大谱生物医药有限公司

3

CYHS2503285

西诺氨酯片

翼思生物医药(苏州)有限公司

3

CYHS2503284

中性腹膜透析液(碳酸氢盐-G1.5%)

广东科泓药业有限公司

3

CYHS2503280

注射用乳糖酸红霉素

福安药业集团湖北人民制药有限公司

3

CYHS2503278

硫辛酸片

福建省宝诺医药研发有限公司

3

CYHS2503299

中性腹膜透析液(乳酸盐-G1.5%)

石家庄四药有限公司

3

CYHS2503298

阿替卡因肾上腺素注射液

江苏润恒制药有限公司

3

CYHS2503297

注射用盐酸吡柔比星

南京正大天晴制药有限公司

3

CYHS2503252

二羟丙茶碱注射液

吉林省双胜丰药业有限责任公司

3

CYHS2503238

奥扎格雷钠注射液

陕西博森生物制药股份集团有限公司

3

CYHS2503227

奥扎格雷钠注射液

陕西博森生物制药股份集团有限公司

3

CYHS2503226

奥扎格雷钠注射液

陕西博森生物制药股份集团有限公司

3

CYHS2503225

盐酸倍他司汀片

安徽海天信恒药业有限公司

3

CYHS2503221

盐酸倍他司汀片

安徽海天信恒药业有限公司

3

CYHS2503220

氯化钙注射液

成都华宇制药有限公司

3

CYHS2503219

盐酸布比卡因注射液

江苏长江药业有限公司

3

CYHS2503217

环磷酰胺注射液

湖州亚瑟制药有限公司

3

CYHS2503216

环磷酰胺注射液

湖州亚瑟制药有限公司

3

CYHS2503215

碳酸镧颗粒

河北华晨药业集团有限公司

3

CYHS2503235

碳酸镧颗粒

河北华晨药业集团有限公司

3

CYHS2503234

小儿复方氨基酸注射液(19AA-I)

武汉市小铂生物科技有限公司

3

CYHS2503232

小儿复方氨基酸注射液(19AA-I)

武汉市小铂生物科技有限公司

3

CYHS2503231

盐酸昂丹司琼片

辰欣药业股份有限公司

3

CYHS2503242

盐酸昂丹司琼片

辰欣药业股份有限公司

3

CYHS2503243

吡美莫司乳膏

上海新亚药业闵行有限公司

4

CYHS2503311

沙库巴曲缬沙坦钠片

郑州泰丰制药有限公司

4

CYHS2503310

沙库巴曲缬沙坦钠片

郑州泰丰制药有限公司

4

CYHS2503309

吗啉硝唑氯化钠注射液

宜昌三峡制药有限公司

4

CYHS2503308

甲磺酸倍他司汀片

河北龙海药业有限公司

4

CYHS2503307

佩玛贝特片

南京海融制药有限公司

4

CYHS2503306

氯雷他定糖浆

福元药业有限公司

4

CYHS2503305

左氧氟沙星氯化钠注射液

浙江国镜药业有限公司

4

CYHS2503303

左氧氟沙星氯化钠注射液

浙江国镜药业有限公司

4

CYHS2503302

多索茶碱注射液

酒泉大得利制药股份有限公司

4

CYHS2503301

沙库巴曲缬沙坦钠片

浙江普洛康裕制药有限公司

4

CYHS2503276

沙库巴曲缬沙坦钠片

浙江普洛康裕制药有限公司

4

CYHS2503275

沙库巴曲缬沙坦钠片

浙江普洛康裕制药有限公司

4

CYHS2503274

注射用甲苯磺酸奥马环素

华北制药股份有限公司

4

CYHS2503269

双氯芬酸二乙胺乳胶剂

海南天盛保和生物科技有限公司

4

CYHS2503264

双氯芬酸二乙胺乳胶剂

海南天盛保和生物科技有限公司

4

CYHS2503263

平衡盐溶液(供灌注用)

山东威高药业股份有限公司

4

CYHS2503260

艾拉莫德片

南京海纳制药有限公司

4

CYHS2503290

聚多卡醇注射液

安徽长江药业有限公司

4

CYHS2503289

聚多卡醇注射液

安徽长江药业有限公司

4

CYHS2503288

聚多卡醇注射液

安徽长江药业有限公司

4

CYHS2503287

阿法骨化醇软胶囊

石家庄科仁医药科技有限公司

4

CYHS2503283

阿法骨化醇软胶囊

石家庄科仁医药科技有限公司

4

CYHS2503282

伊布替尼胶囊

山东鲁抗医药股份有限公司

4

CYHS2503281

盐酸贝尼地平片

山西同达药业有限公司

4

CYHS2503279

克霉唑阴道片

北京福元医药股份有限公司

4

CYHS2503300

注射用头孢他啶阿维巴坦钠

海口市制药厂有限公司

4

CYHS2503296

布瑞哌唑片

马应龙药业集团股份有限公司

4

CYHS2503295

布瑞哌唑片

马应龙药业集团股份有限公司

4

CYHS2503294

布瑞哌唑片

马应龙药业集团股份有限公司

4

CYHS2503293

注射用硫酸艾沙康唑

天津红日药业股份有限公司

4

CYHS2503292

佩玛贝特片

陕西九州制药有限责任公司

4

CYHS2503258

复方聚乙二醇电解质散(III)

上海朝晖药业有限公司

4

CYHS2503257

盐酸达泊西汀片

中山可可康制药有限公司

4

CYHS2503256

达格列净片

河南普瑞药业有限公司

4

CYHS2503255

达格列净片

河南普瑞药业有限公司

4

CYHS2503254

蒙脱石混悬液

湖南华纳大药厂股份有限公司

4

CYHS2503253

地诺孕素片

安徽泰恩康制药有限公司

4

CYHS2503251

蔗糖铁注射液

四川美大康佳乐药业有限公司

4

CYHS2503250

罗沙司他胶囊

江苏德源药业股份有限公司

4

CYHS2503249

罗沙司他胶囊

江苏德源药业股份有限公司

4

CYHS2503248

磷酸奥司他韦胶囊

海南海灵化学制药有限公司

4

CYHS2503259

盐酸卡马替尼片

齐鲁制药有限公司

4

CYHS2503262

盐酸卡马替尼片

齐鲁制药有限公司

4

CYHS2503261

ω-3脂肪酸乙酯90软胶囊

江西普正制药股份有限公司

4

CYHS2503246

非奈利酮片

安徽万邦医药科技股份有限公司

4

CYHS2503245

非奈利酮片

安徽万邦医药科技股份有限公司

4

CYHS2503244

洛索洛芬钠凝胶贴膏

安徽京茗药业有限公司

4

CYHS2503241

富马酸伏诺拉生片

江苏神华药业有限公司

4

CYHS2503240

盐酸奥洛他定滴眼液

润尔眼科药物(广州)有限公司

4

CYHS2503239

比索洛尔氨氯地平片

苏州弘森药业股份有限公司

4

CYHS2503237

聚多卡醇注射液

北京双鹭药业股份有限公司

4

CYHS2503236

氟比洛芬凝胶贴膏

浙江百代医药科技有限公司

4

CYHS2503247

左卡尼汀口服溶液

山东康林医药有限公司

4

CYHS2503224

注射用氨苄西林钠舒巴坦钠/氯化钠注射液

湖南科伦制药有限公司

4

CYHS2503223

注射用氨苄西林钠舒巴坦钠/氯化钠注射液

湖南科伦制药有限公司

4

CYHS2503222

双氯芬酸钠盐酸利多卡因注射液

珠海前列药业有限公司

4

CYHS2503218

头孢丙烯片

深圳立健药业有限公司

4

CYHS2503214

注射用氟氧头孢钠

云南先施药业有限公司

4

CYHS2503213

注射用氟氧头孢钠

云南先施药业有限公司

4

CYHS2503212

苯磺酸左氨氯地平片

湖南九典制药股份有限公司

4

CYHS2503211

注射用利福平

湖北民康药业集团有限公司

4

CYHS2503210

氯吡格雷阿司匹林片

广东仁想药业有限公司

4

CYHS2503209

注射用头孢他啶阿维巴坦钠

浙江尖峰药业有限公司

4

CYHS2503208

盐酸伊伐布雷定片

宁波科尔康美诺华药业有限公司

4

CYHS2503207

利伐沙班片

四川依科制药有限公司

4

CYHS2503206

利伐沙班片

四川依科制药有限公司

4

CYHS2503205

铝碳酸镁咀嚼片

江苏贝佳制药有限公司

4

CYHS2503204

盐酸米诺环素胶囊

北京海步医药科技有限公司

4

CYHS2503233

沙库巴曲缬沙坦钠片

重庆医药(集团)股份有限公司

4

CYHS2503230

沙库巴曲缬沙坦钠片

重庆医药(集团)股份有限公司

4

CYHS2503229

沙库巴曲缬沙坦钠片

重庆医药(集团)股份有限公司

4

CYHS2503228

司美格鲁肽注射液

成都倍特生物制药有限公司

3.3

CXSS2500089

司美格鲁肽注射液

成都倍特生物制药有限公司

3.3

CXSS2500088

司美格鲁肽注射液

成都倍特生物制药有限公司

3.3

CXSS2500087

司美格鲁肽注射液

成都倍特生物制药有限公司

3.3

CXSS2500086

瑞卢戈利片

杭州康恩贝制药有限公司

3

CYHL2500162

去氧肾上腺素酮咯酸溶液

浙江莎普爱思药业股份有限公司

3

CYHL2500161

氟[18F]代雌二醇注射液

江苏华益科技有限公司

3

CYHL2500160

进口申请

药品名称

企业

注册分类

受理号

阿贝西利片

Eli Lilly Nederland B.V.

2.4

JXHS2500096

阿贝西利片

Eli Lilly Nederland B.V.

2.4

JXHS2500095

曲美替尼片

Novartis Europharm Limited

2.4

JXHS2500093

曲美替尼片

Novartis Europharm Limited

2.4

JXHS2500092

阿贝西利片

Eli Lilly Nederland B.V.

2.4

JXHS2500094

斯贝利单抗注射液

Otsuka Pharmaceutical Co., Ltd.

1

JXSS2500118

帕博利珠单抗注射液

Merck Sharp & Dohme LLC

2.2

JXSS2500122

本瑞利珠单抗注射液

AstraZeneca AB

2.2

JXSS2500117

本瑞利珠单抗注射液

AstraZeneca AB

2.2

JXSS2500116

注射用伏索利肽

BioMarin International Limited

3.1

JXSS2500121

注射用伏索利肽

BioMarin International Limited

3.1

JXSS2500120

注射用伏索利肽

BioMarin International Limited

3.1

JXSS2500119

Orforglipron片

Eli Lilly and Company

1

JXHL2500262

Orforglipron片

Eli Lilly and Company

1

JXHL2500261

Orforglipron片

Eli Lilly and Company

1

JXHL2500260

Orforglipron片

Eli Lilly and Company

1

JXHL2500259

Orforglipron片

Eli Lilly and Company

1

JXHL2500258

Orforglipron片

Eli Lilly and Company

1

JXHL2500257

Dexpramipexole片

Areteia Therapeutics, Inc.

1

JXHL2500255

LY4064809片

Eli Lilly and Company

1

JXHL2500254

LY4064809片

Eli Lilly and Company

1

JXHL2500253

MK-1084片

Merck Sharp & Dohme LLC

1

JXHL2500252

MK-1084片

Merck Sharp & Dohme LLC

1

JXHL2500251

BI 1810631 片

Boehringer Ingelheim International GmbH

2.4

JXHL2500256

FUB523注射液

Novartis Pharma AG

1

JXSL2500169

ACE1831

Acepodia Biotech, Inc.

1

JXSL2500168

注射用RO7837195

Genentech, Inc.

1

JXSL2500167

MK-3475A注射液

Merck Sharp & Dohme B.V.

2.1;2.2

JXSL2500166

MK-3475A注射液

Merck Sharp & Dohme B.V.

2.1;2.2

JXSL2500165

中药相关申请

药品名称

企业

注册分类

受理号

小儿六味湿疹凝胶

山东汉方制药有限公司

1.1

CXZL2500075

1301-01颗粒

中国药科大学

1.1

CXZL2500072

芪苓颗粒

正大青春宝药业有限公司

1.1

CXZL2500071

小儿安神补脑颗粒

华润三九医药股份有限公司

1.1

CXZL2500070

荜铃胃痛颗粒

扬子江药业集团江苏制药股份有限公司

2.3

CXZL2500074

芙朴感冒颗粒

浙江天一堂药业有限公司

2.3

CXZL2500073

注:绿色字体部分为潜在首仿品种;

不包含原料药、医用氧、注射用水、氯化钠或葡萄糖注射液等申请,不包含再注册、一次性进口、技术转移、复审申请。

申请上市

2025-05-07

·摩熵医药

注:本文不构成任何投资意见和建议,以官方/公司公告为准;本文仅作医疗健康相关药物介绍,非治疗方案推荐(若涉及),不代表平台立场。任何文章转载需要得到授权。PART 01周报概述随着全球医药行业的快速发展,新药研发与创新已成为推动行业进步的重要动力。近期,根据摩熵医药数据统计,新药申请与审批获批频繁,显示出医药创新领域的活跃态势。本文将深入分析2025年4月28日至2025年5月4日期间,国内外新药申请、临床试验批准、仿制药一致性评价等多个方面的最新进展,为用户提供全面的行业资讯。PART 02国内14款新药IND获批根据摩熵医药数据库统计,2025年4月28日至2025年5月4日期间共有56个创新药/改良型新药临床申请/上市申请获国家药品监督管理局药品审评中心(CDE)承办(按受理号统计,不含补充申请)。其中国产药品受理号47个,进口药品受理号9个。本周共计14款创新药/改良型新药临床试验申请获得“默示许可”,包括化学药9款,生物药5款。本周获批临床创新药/改良型新药(部分)信息速览(不含补充申请)注:完整数据可识别“文末”二维码下载查看PART 03本周全球TOP10创新药研发进展在全球创新药研发领域,4月29日,中国国家药监局药品审评中心(CDE)官网公示,百济神州申报的索托克拉片的上市申请获得受理。该上市申请已经被CDE正式纳入优先审评,适用于治疗既往接受过治疗的慢性淋巴细胞白血病(CLL)/ 小淋巴细胞淋巴瘤(SLL)成人患者。公开资料显示,索托克拉片(sonrotoclax)是百济神州在研的新一代BCL2抑制剂,旨在阻断可帮助肿瘤细胞存活的BCL2蛋白。Sonrotoclax在多种B细胞恶性肿瘤中表现出良好的临床活性,迄今为止共有超过1800例患者入组了该药物全球研发计划。美国FDA还已经授予该产品快速通道资格,用于治疗套细胞淋巴瘤(MCL)和华氏巨球蛋白血症(WM)患者。该产品治疗既往接受过抗CD20治疗和BTKi治疗的套细胞淋巴瘤(MCL)成人患者也已经被CDE纳入优先审评。5月2日,诺和诺德(Novo Nordisk)宣布,美国FDA已受理为Wegovy(司美格鲁肽)每日一次、25mg口服剂型递交的新药申请(NDA),拟用于患有肥胖症、或伴有一种或多种合并症的超重成人的长期体重管理,以及用于降低肥胖或超重的心血管疾病成人患者发生主要不良心血管事件(MACE)的风险。新闻稿指出,若获批准,Wegovy将成为首个用于长期体重管理的口服胰高血糖素样肽-1(GLP-1)制剂。FDA预计将在2025年第四季度完成这一新药申请的审评。本周全球 TOP10 创新药研发进展截图来源:摩熵咨询周报PART 04本周全球TOP10临床试验结果本周全球TOP10临床结果中,4月30日,德昇济医药(D3 Bio)宣布,其自主研发的KRAS G12C抑制剂D3S-001的最新临床研究成果荣登国际期刊Nature Medicine(截至发稿日最新影响因子为58.7),并获选2025年美国癌症研究协会(AACR)年会临床口头报告。研究结果证实,D3S-001凭借独特的分子作用机制、优异的安全性特征及临床疗效,在包括一代KRAS G12C抑制剂耐药患者在内的KRAS G12C突变型癌症人群中,展现出显著的差异化治疗优势和best-in-class潜力。在一项1a/1b期临床研究(NCT05410145)中,D3S-001在KRAS G12C抑制剂初治的晚期实体瘤患者中展现出73.5%的客观缓解率(ORR),其中:非小细胞肺癌(NSCLC):66.7%,结直肠癌(CRC):88.9%,胰腺癌(PDAC):75.0%。此外,在20名接受过一代KRAS G12C抑制剂(包括已获批的KRAS G12C抑制剂以及其它临床试验阶段的抑制剂)治疗后出现疾病进展的NSCLC患者中,D3S-001实现了30.0%的客观缓解率(ORR)和80.0%的疾病控制率(DCR),这提供了直接的临床证据,证明其具有克服第一代G12Ci疗法产生的获得性耐药的潜力。本周全球 TOP10 积极/失败临床结果截图来源:摩熵咨询周报PART 052款品种过评,广州白云山领跑根据摩熵医药数据库统计,2025年4月28日至2025年5月4日期间共有62项仿制药申报上市/申报临床获CDE承办,其中新注册分类上市申请受理号55项(包括化药3类,4类),新注册分类临床申请受理号3项(包括化药4类),一致性评价申请4项。本周2个品种通过一致性评价(按受理号计3项),无品种视同通过一致性评价,无生物类似物注册申报动态。截图来源:摩熵咨询周报本周过评/视同过评品种主要为系统用抗感染药物;过评/视同过评产品剂型主要为注射剂。本周注射用头孢噻肟钠过评/视同过评受理号数量最多达2个,本周各品种过评/视同过评企业均为1家;本周各品种过评/视同过评品种数均为1种,本周过评/视同过评企业共包括广州白云山天心制药股份有限公司和陕西九州制药有限责任公司2家企业。截图来源:摩熵咨询周报本周无首次过评/视同过评品种,无过评/视同过评达7家企业品种。摩熵咨询本期完整周报识别二维码领取下载往期周报回顾80款新药IND获批!114款品种过评,内蒙古白医制药过评领跑…64款新药IND获批!12款品种过评,河北天成药业领跑…52款新药IND获批!52款品种过评,山东新时代过评领跑…43款新药IND获批!67款品种过评,晖致医药过评领跑…END本文为原创文章,转载请留言获取授权近期热门资源获取数据透视:中药创新药、经典验方、改良型新药、同名同方的申报、获批、销售情况-2025042023H2-2024H1中国药品分析报告-2025042024年中国1类新药靶点白皮书-202503中国AI医疗健康企业创新发展百强榜单-202502解码护肤抗衰:消费偏好洞察与市场格局分析-2025022024年FDA批准上市的新药分析报告-2025012024年NMPA批准上市的新药分析报告-2025012024年医保谈判及市场分析报告-2025.012024年中国医疗健康投融资全景洞察报告-202501小分子化药白皮书(上)-2025012024医美注射材料市场发展分析报告-202412中国放射性药物产业白皮书-202410近期更多摩熵咨询热门报告,识别下方二维码领取联系我们,体验摩熵医药更多专业服务会议合作园区服务数据库咨询定制服务媒体合作👆👆👆点击上方图片,即可开启摩熵化学数据查询点击阅读原文,申请摩熵医药企业版免费试用!

优先审批临床申请申请上市

2025-04-03

点击蓝字,关注我们编者按在全球肺癌诊疗迈向精准化、个体化的时代浪潮中,中国学者正以独特的创新姿态参与国际学术版图的重构。本次《莫·问》学术专栏由青年才俊浙江大学医学院附属第二医院夏旸教授主持,有幸邀请到肺癌领域巨擘——香港中文大学莫树锦(Tony Mok)教授,以及广州医科大学附属第一医院梁文华教授、湖南省肿瘤医院张永昌教授等中青年学者展开深度对话,聚焦学术生涯的成长、临床研究设计、中国创新方案国际化等内容呈现了一场跨越代际的学术思想碰撞。#1科研历程与学术领导力夏旸教授:回顾您的科研历程与成就,取得突破性成果的关键因素是什么?莫树锦教授:我觉得最大的因素是“运气”。我刚回到香港时,肺癌领域正在快速发展,中国的临床研究也刚刚起步。当时,我的院系能够与大陆的优秀同行朋友们合作,比如吴一龙教授、陆舜教授、张力教授、周彩存教授等。虽然那时我们的资源有限,经验也不足,但有机会一起从零开始共同推动研究,是一件幸事。香港的特殊地理位置也给予了我很大的优势,它融合了中西文化,使我能够更好地联系国际资源。同时,2004年EGFR突变的发现更是彻底改变了我们对肺癌的认知。因此,我认为最重要的成功要素是历史机遇和学术碰撞的共同体。夏旸教授:您提到朋友和运气,但其实您的领导力也是至关重要的,能否分享一些关于领导力的实际经验?莫树锦教授:领导力的关键在于两点:前瞻性思维和批判性思维。作为团队领导者,你需要有前瞻性,能看到未来的发展趋势,同时也要保持批判性思维,挑战现状,以确保研究方向的正确性。以IPASS研究为例,最初的研究设计是面向所有患者,致使吉非替尼在欧美陷入退市困局。我们突破常规思维,采用了不吸烟、亚洲人种、腺癌等特征进行筛选,关注EGFR突变人群,最终确证了TKI疗效优势。张永昌教授:对于年轻的研究者而言,挑战药企或资深研究者的研究设计非常困难。您对此如何看待?莫树锦教授:我也想听听你们的看法。现在中国有很多制药公司提出自己的研究设计,若你们认为有问题,该如何处理?张永昌教授:莫教授的经验对我们很有启发。我们不能盲从,应当深入分析研究设计的科学性。有时,研究设计可能受到商业目的的影响,导致研究结果偏差。因此,我们在设计研究时,必须确保其科学合理性,而非单纯迎合商业需求。莫树锦教授:你们的看法很有道理。#2靶向辅助治疗研究设计与实践莫树锦教授:假设中国的ALK抑制剂——恩沙替尼要开展术后辅助治疗研究,你们会如何设计?恩沙替尼与化疗相比,能否真正回答“术后是否应使用化疗”这一核心问题?张永昌教授:我们可以采用创新的研究设计,以回答ALINA研究未能解决的问题。夏旸教授:我们也关注患者依从性问题。以CTONG1104等研究为例,长期随访发现,能够完整接受两年或三年辅助治疗的患者并不多。因此,在设计术后辅助治疗研究时,我们要关注治疗时长,确保患者的依从性和安全性。梁文华教授:我想分享一个刚才莫教授启发的想法:关于恩沙替尼在术后辅助治疗中的应用设计。我们目前正在进行一项恩沙替尼相关的术后辅助治疗研究,该研究具有以下特点。首先,研究对象为I期肺癌患者。目前II期和III期患者的辅助治疗已成为公认标准,讨论主要集中在MRD阴性患者是否可以降阶治疗。但对于I期肺癌,尤其是IA期,目前尚无任何靶向治疗的推荐。即便是IB期,目前也仅有EGFR突变患者可选,而ALK突变患者仍无针对性的辅助治疗方案。因此,I期肺癌在辅助治疗领域仍存在空白。究其原因,应为未富集I期高复发风险人群,导致研究结果被稀释。如今,我们可以通过多种方式筛选高复发风险患者。如微乳头、实性成分、气腔播散(STAS)或脉管癌栓等病理特征以及临床高危因素,均可提示高复发风险。此外,我们还建立了分子预测模型,以识别高风险患者。尽管MRD检测在I期患者中的阳性率较低,受限于当前技术的敏感性,但并不意味着这些患者不会复发。因此,如果能够有效富集高复发风险患者,就可以进一步证明辅助治疗的必要性。其次,在治疗方案设计方面可将疗程缩短至1年。已有研究表明,I期患者可能有机会通过短期治疗阻断复发,有机会实现肿瘤真正的“清除”。对于无法完全清除的患者,即使延长治疗至3年或5年,也无法保证疾病不会复发。因此,吴一龙教授提出了一种策略,即通过MRD或未来更先进的监测手段,在患者出现复发迹象时重新启用治疗,而非持续施加长期药物压力。毕竟对于早期肺癌患者而言,他们往往认为手术后就已经康复,持续3-5年的治疗负担较重。因此,我们的研究设计为I期患者提供一年的辅助治疗,将显著提升依从性与成本效益。莫树锦教授:研究终点如何设定?梁文华教授:目前该研究采用安慰剂对照,DFS作为主要终点,样本量需200例(含对照组),并根据不同的基因型预估不同的风险比(hazard ratio),每个分组有其独立的样本量,研究采用伞式设计。这一思路借鉴了ADAURA研究设计理念。 莫树锦教授:研究理念很好。需要注意ADAURA研究的主要人群是II/III期患者,Ⅰ期患者获益能否外推仍需谨慎验证。梁文华教授:是的,我们的研究人群是高风险的I期患者,可能不会像一般的I期患者那样预后良好。#3特殊突变位点的治疗策略探索夏旸教授:目前恩沙替尼主要用于晚期ALK阳性肺癌,最初用于克唑替尼耐药后治疗,后来扩展至一线应用。此外,我们团队开展的恩沙替尼治疗MET14外显子跳跃突变NSCLC的研究颇具创新性。莫树锦教授:为什么会想到用恩沙替尼治疗MET14突变?夏旸教授:我们最初是对一位治疗选择有限的METex14跳跃突变患者进行尝试。该患者在克唑替尼耐药后,启用1A类MET抑制剂恩沙替尼取得了显著疗效。后续启动的II期EMBRACE研究采取单臂设计,入组31例至少一线治疗失败的晚期NSCLC患者。结果显示:恩沙替尼225mg QD治疗的ORR达53.3%,DCR达80%以上,mPFS 6个月,缓解持续时间7.9个月,数据已在eClinicalMedicine发表。莫树锦教授:目前国际上尚无此类采用ALK抑制剂治疗MET14外显子跳跃突变的研究,该研究开辟了ALK抑制剂治疗MET突变的全新路径,其价值如何定位?张永昌教授:该研究在科学层面上具有合理性,ALK抑制剂展现了多靶点抑制特性。此项研究的时机至关重要——当赛沃替尼等选择性MET抑制剂尚未普及时,恩沙替尼的探索既满足临床需求,又提示药物多重抑制特性的潜在价值。但在当前精准治疗时代,同类研究需明确是me-too还是me-better定位。夏旸教授:聚焦罕见驱动突变诊疗策略,请教莫教授,对EGFR 20外显子插入突变、KRAS G12C等特殊亚型采用小分子靶向药术后辅助治疗有何见解?另外可否选择免疫治疗?莫树锦教授:小分子靶向药物在早期肺癌的辅助治疗应用仍面临诸多挑战。首先,临床研究难度大——如LIBRETTO试验(针对RET融合突变)等的投资成本极高。其次,长期毒性问题——如MET抑制剂可能导致严重水肿和肝功能异常,难以支持长期应用。最后,经济负担问题——若无强有力的研究证据支持,很难建议患者长期使用高价靶向药。因此,在尚无充分随机对照试验证据的情况下,我们仍需谨慎。另外,对于术后免疫辅助治疗,主要取决于PD-L1表达水平。对于PD-L1表达较高的患者,我可能会考虑使用免疫治疗。#4学术成长与研究策略张永昌教授: 在肺癌研究领域竞争日益激烈的情况下,青年研究者如何找到独特的研究方向?莫树锦教授:首先,要保持科研好奇心,先独立思考,明确问题是否真正值得研究。其次,寻找良师益友,导师、同辈研究者均可提供有价值的意见,避免盲目追随权威。最后,保护创新构想,在团队协作中掌握学术诚信与信息保密的平衡。张永昌教授:如何平衡临床研究与转化研究?莫树锦教授:关键在于团队的资源与优势匹配,善用已有工具与合作者的专长,优化研究设计。梁文华教授:在研究设计过程中,我有一个很深刻的体会:每项研究应聚焦于一个核心问题,而不能试图解决多个问题。最初,我们设想在普通人群中探索ctDNA替代CT筛查的可行性,但莫教授建议我们应聚焦于高危人群,以确保研究的科学性和可解释性。若在普通人群中进行研究,我们不仅要面对筛查范围盲目扩大的质疑,还可能稀释研究目标,影响最终结论的可信度。因此,研究设计必须遵循严谨的科学规范。再者,科学研究不仅是统计学上的探索,还需符合既定的临床试验规则。例如,即使一项研究在统计上达到显著性(如p值小于0.01),但若未满足研究预设的分析要求,仍可能被视为失败。莫树锦教授:是的,在研究设计阶段,除了科学层面的考量,还需兼顾病人、药企及政府监管的多方需求,确保研究的现实意义与可行性。夏旸教授:在您的学术生涯中,有哪些经验教训可以分享,帮助年轻研究者避坑?莫树锦教授: 学术道路上挑战重重,运气固然重要,但更关键的是建立独立思考能力,构建健康的同行与合作关系,避免恶性竞争,始终围绕如何真正造福病人展开研究。张永昌教授:学术研究常伴随挫折,我们是否应降低期望,还是坚持努力争取高影响力成果?莫树锦教授:最终决定研究价值的不是发表期刊的影响因子,而是研究本身的学术贡献及其在临床实践中的实际影响力。#5人工智能(AI)在肺癌研究中的应用夏旸教授:DeepSeek现在很火,您觉得AI在医学领域能够扮演什么样的角色?莫树锦教授:AI真的对我的影响很大。在临床实践方面,语音识别技术可提升病历记录效率,CT影像分析可辅助诊断,但也要克服法律上的问题。在临床试验方面,AI可用于构建模拟对照组。在学术写作方面,AI可用于论文撰写和数据分析,但仍需人工校对,以保证可靠。最终,AI或可实现看病。《莫·问》访谈会尾声,大家表达了对学术传承和合作交流的期待,希望通过持续的沟通和批判性思维,推动肺癌治疗的创新。莫树锦教授强调,青年医生应抓住机遇,在国际舞台上展现影响力;同时他也鼓励大家勇敢前行,共同努力,推动医学的进步。莫树锦 教授香港科学院院士香港中文大学医学院肿瘤学系系主任国际肺癌研究协会(IASLC)前任主席在《新英格兰医学杂志》、《科学》、《柳叶刀》、《自然-医学》和《临床肿瘤学杂志》等期刊发表文章260余篇获2015年Bonnie Addario奖、2017年IASLC科学奖、2017年国家科学技术进步奖、2017年CSCO年度成就奖、2018年ESMO终身成就奖、第六届Kobayashi Foundation奖、2020年杰出领袖奖,于2020年被国际著名肿瘤学多媒体资源平台誉为“肿瘤学巨人”夏旸 教授M.D. Ph.D.、副主任医师、副教授、博士生导师浙江大学医学院附属第二医院 呼吸与危重症医学科 副主任国家优青、全国优秀中青年呼吸医师中国医师协会呼吸医师分会青委委员中华医学会呼吸病分会介入呼吸病学组秘书国际肺癌学会(IASLC)临床科学委员会委员中国临床肿瘤学会(CSCO)青年专家委员会委员浙江省医学会呼吸病分会委员梁文华 教授博导、主任医师广州医科大学附属第一医院胸部肿瘤综合病区主任、横琴医院副院长广州呼吸健康研究院院长助理,国家呼吸医学中心办公室主任呼吸疾病国家重点实验室肺癌学组副组长广东胸部疾病学会免疫治疗分会主委、广东省医学会精准医学与分子诊断分会副主委张永昌 教授医学博士,主任医师,教授,博导湖南省肿瘤医院 早期临床研究中心主任/肺胃肠内科副主任肺癌新药研发湖南省工程研究中心主任 国家优青(肿瘤学领域,2022年)湖南省科技进步一等奖(排第一)湖南省“白求恩奖章”获得者湖南省科技创新领军人才中华医学会青年科技奖(排第一)(来源:《肿瘤瞭望》编辑部)声 明凡署名原创的文章版权属《肿瘤瞭望》所有,欢迎分享、转载。本文仅供医疗卫生专业人士了解最新医药资讯参考使用,不代表本平台观点。该等信息不能以任何方式取代专业的医疗指导,也不应被视为诊疗建议,如果该信息被用于资讯以外的目的,本站及作者不承担相关责任。

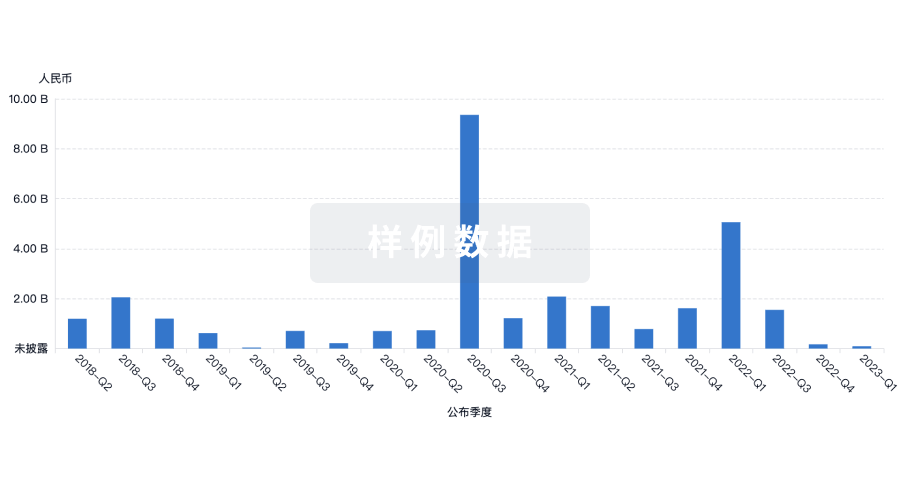

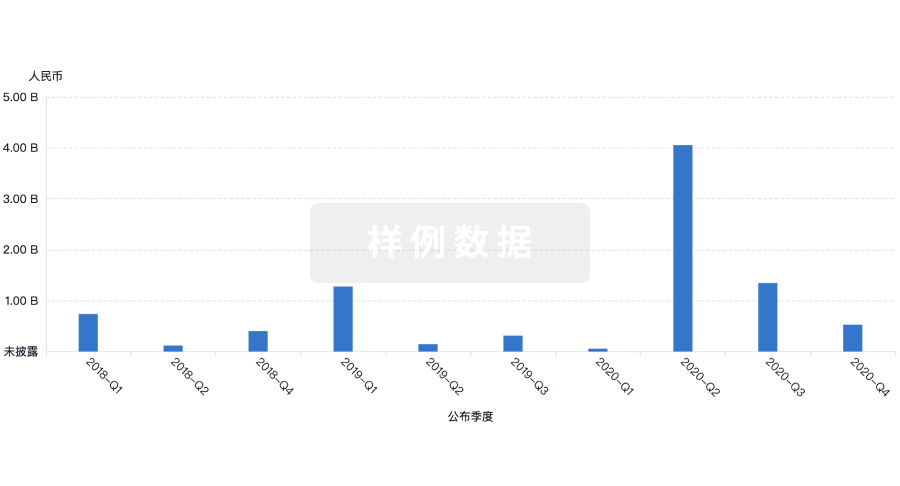

100 项与 陕西九州制药有限责任公司 相关的药物交易

登录后查看更多信息

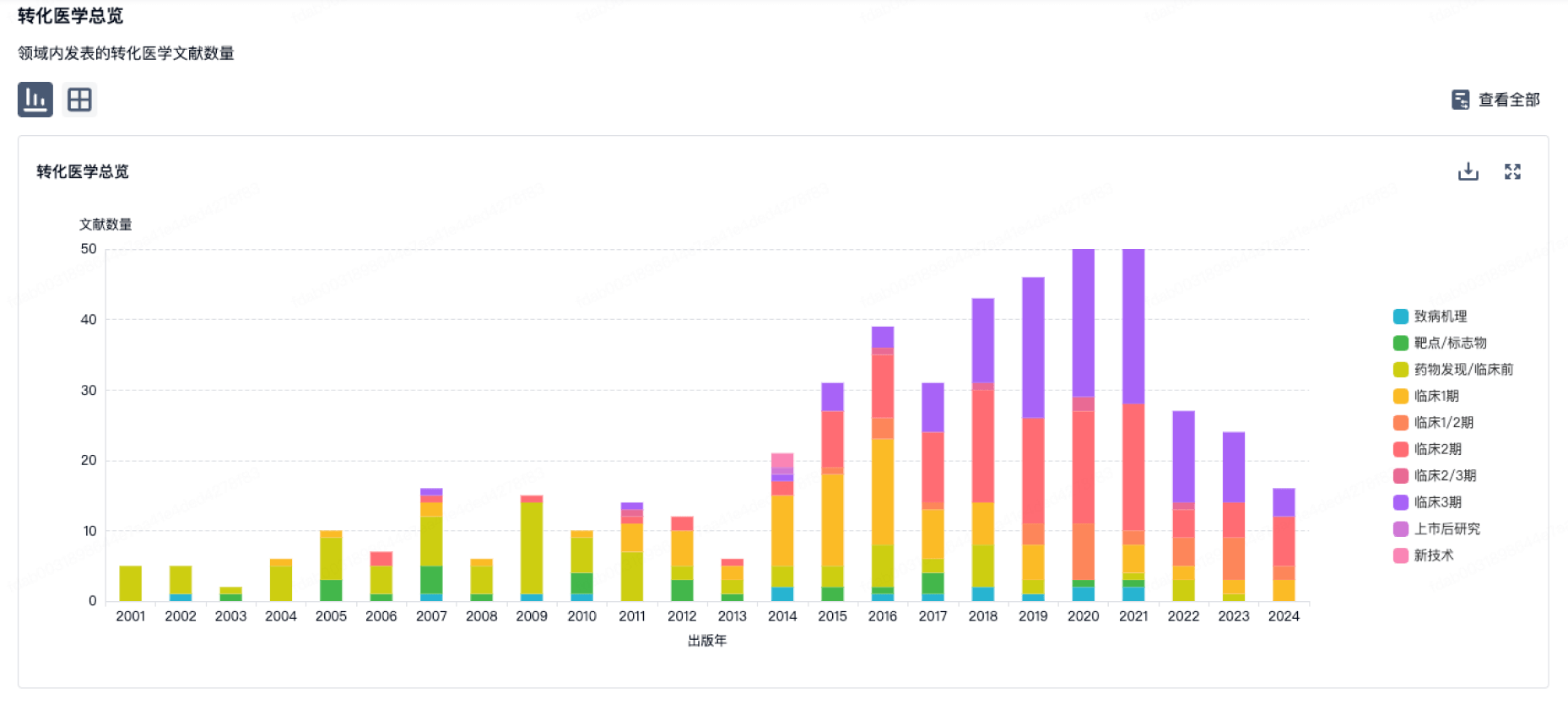

100 项与 陕西九州制药有限责任公司 相关的转化医学

登录后查看更多信息

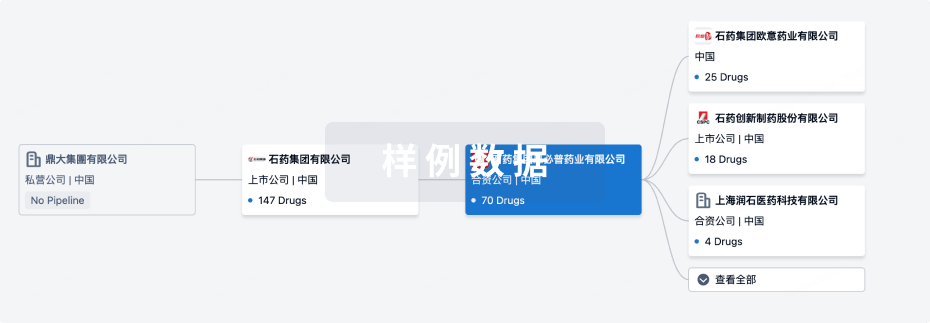

组织架构

使用我们的机构树数据加速您的研究。

登录

或

管线布局

2026年02月08日管线快照

无数据报导

登录后保持更新

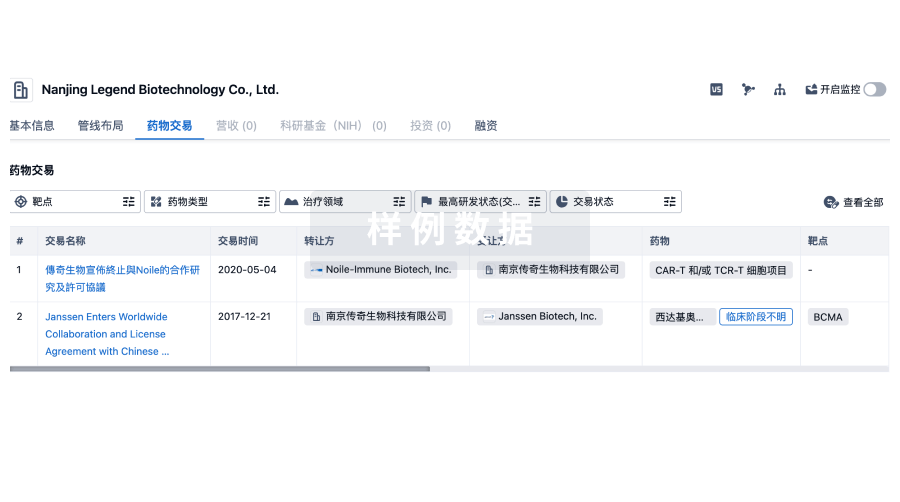

药物交易

使用我们的药物交易数据加速您的研究。

登录

或

转化医学

使用我们的转化医学数据加速您的研究。

登录

或

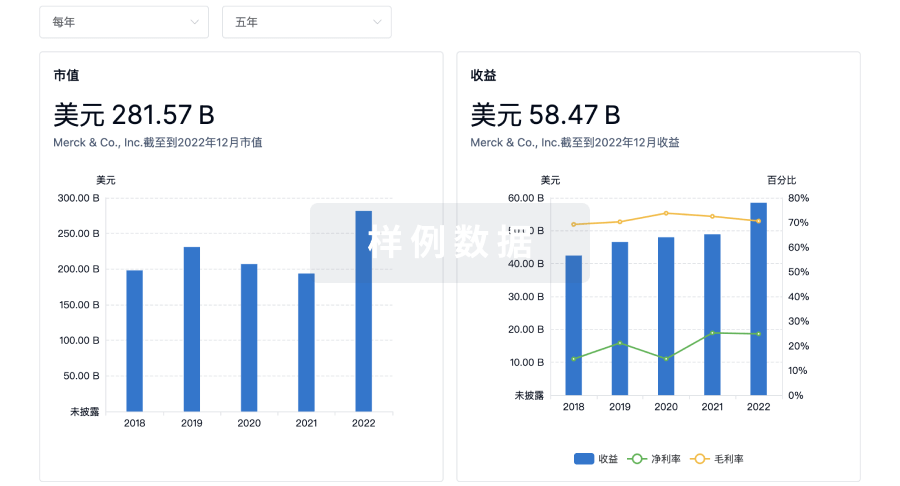

营收

使用 Synapse 探索超过 36 万个组织的财务状况。

登录

或

科研基金(NIH)

访问超过 200 万项资助和基金信息,以提升您的研究之旅。

登录

或

投资

深入了解从初创企业到成熟企业的最新公司投资动态。

登录

或

融资

发掘融资趋势以验证和推进您的投资机会。

登录

或

生物医药百科问答

全新生物医药AI Agent 覆盖科研全链路,让突破性发现快人一步

立即开始免费试用!

智慧芽新药情报库是智慧芽专为生命科学人士构建的基于AI的创新药情报平台,助您全方位提升您的研发与决策效率。

立即开始数据试用!

智慧芽新药库数据也通过智慧芽数据服务平台,以API或者数据包形式对外开放,助您更加充分利用智慧芽新药情报信息。

生物序列数据库

生物药研发创新

免费使用

化学结构数据库

小分子化药研发创新

免费使用