预约演示

更新于:2026-02-18

Sichuan Rainbow Pharmacy Co. Ltd.

四川彩虹制药有限公司|私营公司|1998|中国四川省

四川彩虹制药有限公司|私营公司|1998|中国四川省

更新于:2026-02-18

概览

标签

感染

其他疾病

小分子化药

疾病领域得分

一眼洞穿机构专注的疾病领域

暂无数据

技术平台

公司药物应用最多的技术

暂无数据

靶点

公司最常开发的靶点

暂无数据

| 排名前五的药物类型 | 数量 |

|---|---|

| 小分子化药 | 1 |

| 排名前五的靶点 | 数量 |

|---|---|

| RNAP(细菌DNA指导的RNA聚合酶复合体) | 1 |

关联

1

项与 四川彩虹制药有限公司 相关的药物靶点 |

作用机制 RNAP抑制剂 |

在研机构 |

在研适应症 |

最高研发阶段批准上市 |

首次获批国家/地区 美国 |

首次获批日期1971-05-21 |

100 项与 四川彩虹制药有限公司 相关的临床结果

登录后查看更多信息

0 项与 四川彩虹制药有限公司 相关的专利(医药)

登录后查看更多信息

11

项与 四川彩虹制药有限公司 相关的新闻(医药)2026-02-08

·瞻天创投

|| 一周要闻回顾 ||

金融宏观

资金加速流入主题型ETF:截至1月末,多只ETF规模快速扩容,成为资金参与结构性行情的重要载体。数据显示,已有14只ETF规模增长超过100亿元,其中资源品与科技相关ETF表现尤为突出,资金在ETF层面的配置特征逐步清晰。

|(阅读全文:券商中国)

科技龙头企业领衔,港股开年回购井喷:2026年以来,港股主要指数高位震荡,上市公司纷纷出手回购,向市场传递积极信号。

|(阅读全文:上海股权投资协会)

创投圈最大造富运动:SpaceX正式发表声明,宣布已收购同属于马斯克旗下的人工智能企业xAI公司,后者同时也在社交平台发文证明“加入SpaceX”。据悉,这笔交易规模为2500亿美元。

|(阅读全文:投资界)

港股主题基金,密集申报:在港股升温的交易日里,多家公募基金也紧锣密鼓地布局港股主题产品,当前无论是主题基金的申报、发行,还是发行时的屡屡提前结募,都体现出资金对于港股投资方面的一致看多。

|(阅读全文:券商中国)

协同发力筑牢资本市场长期投资根基:日前,中央金融委员会办公室、中央金融工作委员会在《求是》杂志发表《锚定建设金融强国目标 走好中国特色金融发展之路》强调,“建设培育鼓励长期投资的资本市场生态”。

|(阅读全文:证券日报之声)

消费创新

“地标”引领3800亿自有品牌大战,山姆、盒马、永辉、小象、沃尔玛,谁能“抄”出下一个爆款:地标产品的终极价值,不在“土”,而在“通”——通产业、通市场、通全球。根据《地标农产品上行趋势分析》中显示,“地标”是农产品上行的新增长点,5年来消费金额年均增长36%,高于农产品整体增速4%。其中,地标生鲜农产品消费金额年均增长41%,高于普通农产品7%。|(阅读全文:观潮新消费)

2026开年,饺子、生鲜、快餐..."千店军团”为何集体赴港“赶考”:“钱大妈”打折蔬菜、“袁记云饺”连锁快餐、“COMMUNE”餐酒吧、“鸣鸣很忙”零食店,这些深入我们日常生活的品牌,正不约而同地做同一件事:集体奔赴香港,排队等待上市敲钟。这不是巧合,而是一场关乎未来生存的集体冲锋。|(阅读全文:餐饮O2O)

2026第一雷,中国游戏出海先失一城:2026 年游戏出海,首个“致命级”雷点猝然爆发。1月22日,鹰角网络《明日方舟:终末地》全球公测首日,海外服支付接口出现随机扣费事件,引发全球玩家社区爆炸式投诉与信任危机。

|(阅读全文:深氪新消费)

泡泡玛特王宁,欧洲大动作:近日,在中英商务论坛上,泡泡玛特创始人、CEO王宁受邀参与“CEO圆桌会”闭门会谈,与英国首相基尔·斯塔默会面,并宣布重大欧洲布局——将伦敦定为欧洲总部所在地,计划进一步拓展线下门店,深化区域市场渗透,这一举措标志着泡泡玛特全球化战略进入新阶段。|(阅读全文:新消费日报)

主业不“快乐”,恒顺醋业跨界卖可乐:恒顺醋业将一款带醋香的可乐味饮品推到大众视野,引发好奇并不奇怪。熟悉的品牌突然换了出场方式,消费者面对的不仅是做菜要不要放醋,还有喝饮料要不要选醋味,消费心理随之改变。

|(阅读全文:斑马消费)

医疗健康

1.6亿美元!Moderna合作开发新型mRNA疗法:mRNA-3927是一种处于研究阶段的新型mRNA疗法,由编码正常人类PCCA和PCCB亚基的两种mRNA组成。

|(阅读全文:细胞基金治疗前沿)

两大MNC,盯上一家中国RNAi药企:圣因生物的LEAD™平台,其核心思路并非简单替换递送材料,而是通过新型配体与增效基团的组合设计,利用受体介导的内吞机制,实现对特定肝外组织的精准进入,提升递送效率的同时,也兼顾了安全性和可控性。

|(阅读全文:同写意)

默沙东2025,K药316亿美元创新高,多元管线撑起下一个周期:Keytruda(帕博利珠单抗)作为默沙东的王牌产品,在2025年继续展现出强大的市场统治力,全年销售额达到316.80亿美元,同比增长7%。

|(阅读全文:医药魔方Info)

12.4亿元!云顶新耀引进麦科奥特全球首创CaSR/OGP双靶点激动剂:MT1013是由麦科奥特自主研发的全球首创的CaSR/OGP双靶点多肽新药,开发主要用于治疗继发性甲状旁腺功能亢进症(SHPT),已完成关键II期临床研究,目前进入三期临床阶段,并计划拓展至新的适应症。

|(阅读全文:药研网)

新型CAR-T来了,癌症与自免双突破:研究显示,CART4-34 对表达IGHV4-34的恶性B细胞具有特异性的细胞毒性及细胞因子分泌。

|(阅读全文:医药魔方Pro)

高端制造

特斯拉拟200亿美元投向锂精炼和LFP产线:特斯拉计划在2026年将资本开支大幅提升至超过200亿美元,重点投向锂精炼、LFP正极材料及4680电池的本土化产线建设。其4680电池已重回部分Model Y车型,旨在应对供应链风险,标志着公司正加速关键材料与电芯制造的垂直整合。

|(阅读全文:高工锂电)

擎昆科技K1000基带芯片成功点亮,硬核支撑空天地一体化通信:该芯片采用软件定义无线电架构,支持5G公网、自组网及卫星通信协议融合,具备1Gbps吞吐能力,为空天地一体化通信提供国产芯片解决方案,预计2026年推出支持5G-NTN等全协议的新一代芯片。

|(阅读全文:半导体行业观察)

国产新型无人机彩虹YH-1000S成功首飞:彩虹YH-1000S混合动力无人运输机在重庆成功首飞。该机由航天科技集团十一院研制,采用与新能源汽车联合开发的大功率混合动力系统,显著提升起降性能与载重航程,是国内无人机与汽车产业跨界融合的重要创新成果。

|(阅读全文:中国机器人网)

国内首个自研智能建造机器人生态集群重磅亮相!新松助力建筑业迈向智能建造新纪元:新松公司联合合作伙伴发布国内首个自研智能建造机器人生态集群,包含集群智能调度管理系统及高空焊接、智能配送等四款机器人,旨在解决建筑施工高危、低效等痛点,推动行业向智能化、工业化转型。

|(阅读全文:高工机器人)

英特尔开发的一种新内存,旨在替代HBM:英特尔与软银旗下SAIMEMORY合作开发新型Z角内存(ZAM),其容量为HBM的2-3倍,带宽更高且能耗成本更低,旨在解决AI内存瓶颈问题。该技术预计2027年推出原型,2029年实现商业化,有望替代当前紧缺的HBM。

|(阅读全文:半导体行业观察)

软件企服

爆火的Moltbook,疯狂社交的AI,却可能创造了最大的AI安全事件:AI社交网络Moltbook因数据库配置错误导致完全暴露,15万AI智能体的API密钥可被任意获取,攻击者能完全接管账号。此事暴露了AI领域在追求快速发展时严重忽视基础安全,警示行业需为具备行动力的AI代理建立严格的安全围栏。

|(阅读全文:极客公园)

马斯克视频生成模型首次交卷!电影级运镜+音效,免费可玩:xAI正式发布视频生成模型Grok Imagine 1.0,支持文生视频、图生视频,可生成10秒720P带音频内容,具备电影级运镜与精准指令跟随能力。该模型在多项基准测试中延迟与成本表现领先,并支持对象编辑、风格转换等视频剪辑功能,目前可免费使用。

|(阅读全文:量子位)

AI撕掉数字时差:“极致全球化”已无退路:AI驱动云计算逻辑从资源优化转向智能调度,企业面临全球运营一致性与本地合规适配的“一致性悖论”。亚马逊云科技通过技术同步、数据-场景-人才的“黄金三角”方法论及安全合规体系,构建“全球一致、本地无感”的数字基座,将竞争维度升级为全球数字化体验。

|(阅读全文:科技云报到)

Anthropic新工具出世,软件股一夜崩盘:Anthropic发布法律AI工具Legal引发美股软件股暴跌,OpenClaw等智能体通过Skill模式颠覆传统软件生态。行业面临替代危机,但安全风险与科技巨头分歧并存,黄仁勋驳斥“AI取代软件”论。

|(阅读全文:钛媒体)

Claude Opus 4.6与GPT-5.3-Codex同时发布:Anthropic发布Claude Opus 4.6,支持100万token上下文及智能体团队协作,在多项基准测试中领先;OpenAI推出GPT-5.3-Codex,编码性能提升25%,支持任务中实时交互。两大模型均强化自主智能体能力,推动AI向自动化办公与复杂任务执行迈进。

|(阅读全文:机器之心)

科技创新

磁性薄膜YIG,自旋波滤波器-6G通信的研究透视:近日,普渡大学团队基于晶圆级生产的现代微加工制造方法,报道了一种仅需单一外部磁偏置的自旋波阶梯滤波器架构。所开发的滤波器表现出了低至2.54分贝的损耗、高达663兆赫兹的带宽、中心频率可在7.08至21.6吉赫兹范围内多个倍频程调谐,以及在通带内,具有超过11dBm的输入三阶交调点的高线性度。

|(阅读全文:今日新材料)

天大-汪怀远团队研究兼具耐高温、高强韧与可回收特性的新型环氧树脂:团队成功研发出兼具耐高温、高强韧与可回收特性的新型环氧树脂。这项研究以分子设计创新,破解了困扰行业数十年的“跷跷板困境”,为高端材料绿色化提供了解决方案。

|(阅读全文:科匠文化)

武汉大学陈朝吉教授研究新型壳聚糖基自修复粘结剂,为高性能锌基电池提供新思路:团队提出了一种功能导向的模块化分子设计策略,成功合成出一种基于壳聚糖的自修复粘结剂。该粘结剂采用可逆加成-断裂链转移聚合技术构建,具有刷状聚合物结构,集成了多种功能模块。|(阅读全文:高分子科学前沿)

中科大/理化所董智超、中科大李储鑫研究3D打印旋转扇叶,低能耗吸雾除湿,并实现油雾稳定捕集:研究团队利用3D打印构筑“微液滴吸入式旋转扇叶(MIST)”,把气动吸入、液滴捕集与离心排液集成在一个开放式旋转结构中。在180天测试中保持稳定;在密闭人工浓雾中约40s实现显著除雾;在热锅油雾实验中连续240 min几乎无堵塞、捕集速率稳定。

|(阅读全文:高分子科技)

深圳职业技术学院王浩、Liang Yu,佛山科学技术学院许锋通过金属有机框架中的孔环境调控优化三组分C₂烃的吸附分离:团队报道了在等网状金属有机框架(MOFs)中采用纳米孔环境工程方法,成功实现三组分 C₂烃混合物的优化分离。本研究强调了纳米孔环境调控在优化 C₂烃多组分分离性能中的关键作用。

|(阅读全文:荧光超分子科学)

|| 行业研报精读 ||

外骨骼机器人行业系列报告:产业链上下游共振,国内市场蓬勃发展

一、核心观点

政策支持加码,叠加技术突破、支付模式创新及应用场景拓展三大核心驱动,外骨骼机器人迈入商业化加速阶段。2018-2023年中国市场规模年复合增长率达 88%,远期潜在需求千万台级别,市场规模百亿级。上游核心零部件需求扩容,中下游企业以医疗康复产品为基,向消费、工业领域拓展,建议关注信捷电气、华依科技、翔宇医疗、程天科技等企业。

二、行业概况与发展趋势

定义与分类

外骨骼机器人是结合人体智能与机械能量的可穿戴装备,旨在改善人体物理机能。按应用领域可分为医疗康复、军用、助力、工业类;按结构部位分为上肢、下肢、全身外骨骼;按能源供给分为有源(依赖电池、电机等)和无源(通过储能结构供能)两类。

应用场景

覆盖医疗康复(辅助残障人士、老年人康复行走)、军事(增强单兵负重与行军能力)、工业(汽车制造、物流等重体力劳动助力)、消费(登山、徒步等日常助力)多领域,应用场景持续丰富。

发展趋势

向集成化、轻量化、智能化演进,AI技术推动意图识别与环境适应能力提升,仿生设计与脑机接口技术逐步实用化,同时通过模块化生产降低成本,行业标准持续完善。

三、政策支持与融资动态

政策支持

2021 年以来,国务院、工信部等多部门密集出台政策,《“十四五” 机器人产业发展规划》《“机器人 +” 应用行动实施方案》等推动外骨骼机器人在医疗、养老、工业等领域应用,2025 年药监局加快医用外骨骼标准制定,为行业发展保驾护航。

融资情况

下游需求与政策双重驱动下,行业投融资热度上升。程天科技、傅利叶智能、傲鲨智能等企业多次完成融资,傅利叶智能E轮融资达8亿元,资金主要用于技术研发与产品迭代,推动行业技术升级与多元化发展。

四、市场规模与需求测算

全球市场

2025 年全球市场规模约39亿元人民币,Markets and Markets 预测2025-2030 年CAGR达29.4%,北美为主要市场,医疗保健与工业需求是核心增长动力。

图表1:2024-2030E全球外骨骼机器人市场规模预测

资料来源: Markets and Markets,Fortune business insights,Grand View Research,中信建投证券

中国市场

2018-2023 年市场规模从0.45亿元增至10.6亿元,预计 2030年达151亿元。远期需求中,医疗康复约1.2万台、工业领域827万台、消费领域超1110万台,合计千万台级别,对应市场空间174亿元。

图表2:2018-2030E中国外骨骼市场规模及预测

资料来源:云湖咨询,中信建投证券

五、产业链分析

产业链结构

上游为核心零部件(电机、减速器、姿态传感器等),中游为生产制造企业,下游涵盖医疗、工业、消费等应用领域。

上游核心零部件

电机:无框力矩电机为核心,千万台需求对应32亿元市场空间,国内步科股份、昊志机电等企业快速发展。

图表3:2023与2024年中国谐波减速器市场竞争格局(按销售量)

资料来源:汇川技术官网,电子发烧友,中信建投证券

减速器:谐波减速器(80亿元市场)、行星减速器(40亿元市场)需求旺盛,绿的谐波、福达股份等企业推进国产替代。

图表4:2023与2024年中国谐波减速器市场竞争格局(按销售量)

资料来源:MIR睿工业,中信建投证券;注:内圈为2023年,外圈为2024年

姿态传感器:IMU为主流,千万台需求对应40亿元市场,芯动联科、华依科技等企业布局领先。

行业壁垒

技术层面需融合多学科技术,用户粘性强(设备适配成本高),医疗类产品需通过NMPA、FDA等认证,研发获批周期12-24个月以上,构成行业进入壁垒。

六、国内重点企业布局

上游企业

电机:信捷电气、步科股份(2024 年无框力矩电机出货2.4万台)。

减速器:绿的谐波(国内谐波减速器龙头)、福达股份(与程天科技战略合作)。

传感器:华依科技(人形机器人 IMU 小批量供货)、芯动联科(陀螺仪龙头)。

中下游企业

翔宇医疗:康复设备龙头,医用外骨骼产品进入小批量生产,布局 “医院 - 家庭” 双场景。

程天科技:掌握全链条核心技术,核心元件 100% 国产化,康复产品全球部署领先,消费级产品易行 EasyGo 首发售罄。

傅利叶智能:从康复机器人转型人形机器人,康复产品矩阵覆盖 40 余国 2000 余家机构。

傲鲨智能:从工业、康复领域拓展至消费场景,2025 年发布消费级 VIATRIX 外骨骼机器人。

大艾机器人:国内首个外骨骼二类器械获批企业,产品覆盖多病种全场景,2025 年推出智能护膝外骨骼。

七、风险提示

研发进展不及预期:核心技术突破困难、供应链协同不足等可能导致研发延迟。

知识产权风险:行业技术门槛高,存在知识产权侵权风险。

主营业务业绩波动:受行业政策与企业经营影响,相关企业业绩可能不及预期。

商业化进度风险:技术转化难度大,资金与时间成本高,商业化落地可能滞后。

(资料来源:中信建投证券)

|| 国内投资速递 ||

2月2日-2月8日中国市场主要PE/VC交易列表

行业

公司名称

地区

轮次

金额

投资方

消费创新

大车队长

上海

C轮

数亿人民币

衢州金控、浙商创投、倚天资本YITIAN

瓴境智链

江苏

A轮

5,000万人民币

未透露

BM国际

上海

天使轮

500万人民币

未透露

未来筑境

江西

天使轮

数百万人民币

未透露

国猪大健康

重庆

A轮

未透露

湖南零河投资控股集团有限公司、湖南达腾投资有限公司、湖南国垦投资有限公司

博益德

北京

战略投资

未透露

湖南达腾投资有限公司、湖南国垦投资有限公司、湖南零河投资控股集团有限公司

小睿智洗

山东

A轮

未透露

山东财金集团

医疗健康

安济盛

广东

D轮

1.3亿美元

Frazier Healthcare Partners、Venrock Healthcare Capital Partners、君联资本、三正健康投资、Wellington Management、RA Capital Management、Logos Capital、Janus Henderson Investors、高瓴投资、BlackRock贝莱德、晨兴创投、奥博资本OrbiMed、Bain Capital Ventures、BVF、贝恩资本BainCapital、骊宸投资、泰福资本TF Capital、涌铧投资、Ascenta Capital

国科离子

北京

A轮

8亿人民币

君联资本、社保基金、国兴投资

深度智耀

北京

D轮

6,000万美元

信宸资本、凯泰资本、新鼎资本、金镒资本、鼎晖投资、指数资本

国生大健康

北京

A轮

3亿人民币

和洛恒盈

英百瑞

浙江

B轮

2亿人民币

深度智耀、沈幼生、海南宇鹊投资、忻尔科技、探针资本

桦冠生物

北京

C轮

数亿人民币

顺禧基金、PROYA珀莱雅、软银中国资本、中关村启航基金、国投创益、振东制药、长江资本、光源资本

森越成行

四川

天使轮

数千万人民币

祥峰投资Vertex Ventures、图灵人工智能研究院、险峰、奇绩创坛、浪潮资本

菁童生命

广东

天使轮

数千万人民币

赛伯乐投资、中科创星

中国基因

香港

战略投资

数千万港元

EPS创健科技

励楷科技

上海

D轮

未透露

国鑫投资、金投和合基金

星脉通

浙江

A轮

未透露

聚华传新

微滔生物

上海

A轮

未透露

正心谷资本、顺禧基金、汉康资本、厦门建发、启明创投、杏泽资本、卫材株氏会社

阿泰克生物

浙江

A+轮

未透露

恩然创投、中科创星、上海生物医药基金/上实资本、复容投资

优艺生物

江苏

A轮

未透露

纳微科技、天汇资本

瑞加图

广东

A+轮

未透露

博行资本

瑞利光电

广东

A+轮

未透露

清投基金

高端制造

逐际动力

广东

B轮

2亿美元

Stone Venture、东方富海、基石资本、天创资本、广发信德、合肥创新投资、国泰君安创新投资、中信建投资本、唐兴资本、财鑫资本、京东、中鼎股份、光洋股份、东土科技、尚颀资本、蔚来资本、明势创投、彼岸时代、源合资本

升华新材

江西

战略投资

12.4714亿人民币

宁德时代、富临精工

沃飞长空

四川

C+轮

10亿人民币

中信建投资本、祥峰投资Vertex Ventures、联新资本、光合创投、磐霖资本、高榕创投、中科创星、松禾资本、国策投资、蕴盛基金

苇渡Windrose

安徽

C轮

1亿美元

中移创新产业基金(中国移动)、韩文、PRD

北京人形机器人创新中心

北京

A轮

7亿人民币

顺禧基金、北工投资、图灵资管、厚纪资本、华控基金、国科创投、百度、亦庄国投、东土科技、弘颐资管、北京具身时代、中成博泰、未名金石、中和元良、巢山资本、北京具身未来、惠萃恒益基金、贯邦资本、跃为资本

千顾科技

上海

C轮

7亿人民币

蓝湖资本、容亿投资、可可资本、成都科创投、浙商证券、中银国际、嘉兴长三投、鑫翼东湖、颐道汇智

中科清能

河南

Pre-A轮

5亿人民币

中国国新、蔚来资本、鲲鹏资本、鼎晖投资、熔拓资本、荷塘创投、飞图创投、中广核产业基金、小雨清风基金、河南资产、西湖创投、云道资本

极光星通

北京

A+轮

3亿人民币

北京国管、粤开资本、盛景网联(盛景嘉成)、远翼投资、赟汇资本、宏源创新投、华成创投、泰合资本

美迪凯光学

浙江

A轮

2亿人民币

浙江产投

航升卫星

湖南

A轮

1.6亿人民币

云中马、济钢集团

羽希环境

江苏

天使轮

1.3亿港元

未透露

灵猴机器人Linkhou

江苏

Pre-B轮

1亿人民币

蔚来资本、中车资本、洽道投资、博原资本、金鼎资本、前沿投资

新芯航途

江苏

B轮

数亿人民币

国家集成电路产业投资基金、尚颀资本

烯晶半导体

江苏

A+轮

数亿人民币

首都科技发展集团、苏州天使母基金、华睿投资、上海产业知识产权基金、云航资本、光谷产业投资、鸿富诚、元禾控股、中北私募证券基金、上海盈保投资

卓益得机器人

上海

Pre-A轮

近亿人民币

张江集团、 浦东创投、河南投资集团、松霖科技、征和工业

巽霖科技

天津

A轮

近亿人民币

金雨茂物、滨海产业基金、海通开元、厦门海弘

芯升半导体

北京

天使轮

近亿人民币

中关村启航基金、陆石投资、和高资本(和凯创投)、零以创投、元起资本、国开科创、中科光荣、高创智行、三贤科技

锐盟半导体

广东

A轮

近亿人民币

松禾资本、飞荣达、深圳天使母基金、华融盛资本

启玄科技

广东

Pre-B轮

近亿人民币

燕融国际、简投集团、势能资本

三石园科技

广东

D轮

近亿人民币

中信金石、光合创投、希扬资本、励石创投、中南创投、静水湖创投、珠海科创投

逢时科技

山东

战略投资

3,000万人民币

青岛科创母基金

谱星航天

上海

天使轮

3,000万人民币

启迪之星

纳博旺

江苏

Pre-A轮

2,500万人民币

金雨茂物、中鑫资本、九合创投、国泰君安创新投资

知有无界

广东

天使轮

2,000万人民币

松禾资本

比羿激光

浙江

Pre-A轮

数千万人民币

银河创新资本

屹普动力

江苏

A轮

数千万人民币

元璟资本、襄禾资本、致道资本

MOVA AI

江苏

A轮

数千万人民币

未透露

量引科技

广东

天使轮

数千万人民币

珠海科创投

沃途智能

山东

A轮

数千万人民币

金桥基金、青岛科创母基金

灵尾纪元

广东

A轮

数千万人民币

天空工场创投

央山医疗

上海

Pre-A轮

数千万人民币

山蓝资本、远毅资本、蓝驰创投

准懋科技

浙江

A轮

数千万人民币

华西金智、源流资本

西派格

江苏

天使轮

数千万人民币

毅达资本

睿动新能源

江苏

Pre-A轮

数千万人民币

清科创投、见素资本、复中资本

聚胜股份

新疆

天使轮

千万级人民币

未透露

旭擎智能

江苏

天使轮

千万级人民币

未透露

瓴术科技

上海

A轮

千万级人民币

江宁经开

天空智算

上海

种子轮

近千万人民币

复旦科创

精微超纯

陕西

A轮

未透露

深创投

蓝德能源

浙江

B+轮

未透露

国晟资本

零零无限

北京

战略投资

未透露

德联资本、襄禾资本、博裕资本、盈派埃尔法

睿岭智能

广东

Pre-A轮

未透露

Brizan Ventures、高秉强、麟阁创投

芯绒科技

上海

A轮

未透露

中桥资本

先进连接

广东

A轮

未透露

惠和投资

清闲智能

广东

A+轮

未透露

高瓴创投、经纬创投、高秉强、钟鼎资本、锦秋基金、祥峰投资Vertex Ventures

坎德拉新能源

广东

战略投资

未透露

道氏技术

中科锐择

湖北

B轮

未透露

浙江紫荆投资

乐骑智能

广东

战略投资

未透露

顺为资本、小米集团

中阜复合材料

浙江

B轮

未透露

瑞木投资

灵动佳芯

江苏

A轮

未透露

锦秋基金、中芯聚源

汉阳科技

广东

战略投资

未透露

龙华资本、芯联资本、温氏投资、松禾资本

科林泰电子

江苏

A轮

未透露

高新鸿盛基金

柒星丰泰

广东

天使轮

未透露

时代伯乐

翼光科技

北京

天使轮

未透露

方富创投、盛世和盈

实丰智能

广东

天使轮

未透露

中银粤财

中科动态

江苏

战略投资

未透露

柯力传感

佳安智能

广东

A+轮

未透露

力合科创

航天国器

江苏

A轮

未透露

前海百川投资

迈摩丝探卡

江苏

B+轮

未透露

矩阵股份

欧瑞京机电

江苏

A+轮

未透露

国投创合、毅达资本、厦门嘉泰基金

超能机器人

湖南

战略投资

未透露

财信产业基金

六方钻

江西

天使轮

未透露

瑞力投资

海谱纳米

广东

B轮

未透露

湛江产投

正成星网

四川

A+轮

未透露

合力投资

小蜂充电

江苏

A轮

未透露

朝希资本

宏策精密

广东

Pre-A轮

未透露

深创投、芯鑫融资租赁、中国互联网投资基金

博雅新材

四川

Pre-IPO

未透露

武汉高科、湖北科投、中国平安、眉山投控、雅安投资

融海微机器人

江苏

A轮

未透露

金凯同运创投

软件企服

鸿策数据

广东

天使轮

8亿人民币

未透露

天顿数据

广东

战略投资

8亿人民币

福田资本

生数科技

北京

A+轮

6亿人民币

中关村科学城、星连资本(Z基金)、万兴科技、视觉中国、拓尔思、启明创投、顺禧基金、卓源亚洲、厦门建发、淮海投资

辛米尔

上海

A+轮

1亿人民币

国泰君安创新投资、同鑫力诚、国经资本、毅仁资本

卓世科技

北京

Pre-IPO

数亿人民币

国泰君安创新投资、优必选、国新国证投资、浙江华宇

高斯量化

浙江

天使轮

1,000万人民币

未透露

安泉数智

浙江

Pre-A轮

数千万人民币

英诺基金、杭州高新金投、杭实基金、杭州人才集团、杭州国有资本

众智维科技

江苏

B+轮

数千万人民币

盛世投资

立刻资讯

北京

天使轮

数千万人民币

天空工场创投

PallasAI

北京

Pre-A轮

数千万人民币

有赞

舒氪科技

广西

A轮

千万级人民币

融海汇通

Trooly.AI

上海

种子轮

近千万美元

蓝驰创投、高瓴创投、王慧文

能链科技

江苏

天使轮

未透露

光辉资本

跨赴科技

北京

Pre-A轮

未透露

正轩投资、哈勃投资(华为旗下)

新格视讯

江苏

B+轮

未透露

同创伟业、鲁信创投

云器科技

浙江

B轮

未透露

ALC Capital

驰声科技

江苏

B轮

未透露

道赋基金

睿行智车

江苏

A轮

未透露

紫金科创

前沿科技

国测量子

浙江

A+轮

1亿人民币

中金资本、基石创投

松应科技

上海

Pre-A轮

数亿人民币

易方达基金、典实资本、中新集团、丹贝资本

能量奇点

上海

A轮

未透露

北京国管、米哈游、一典资本

截止目前,本年(1.1-2.8)国内统计口径内共发生603起投融资事件,本周(2026.2.2-2026.2.8)国内统计口径内共发生112起投融资事件,较上周107件增加5起。

本周国内有28家公司获投超亿元,最受投资人追捧的依然是高端制造业,其融资事件占总体融资事件的60.71%,共计68起;软件企服类占比16.07%,共计18起;医疗健康占比14.29%,共计16起;消费创新占比6.25%,共计7起;前沿科技占比2.68%,共计3起。

从投资轮次来看,本周投资大多集中于初创型企业,其中A轮投资事件数目最多,发生30起,占比26.79%;天使轮投资事件数目位列第二,发生20起,占比17.86%;Pre-A轮和A+轮并列第三,各发生12起,均占比11.71%。

从投资地区来看,本周江苏、广东、北京、上海、浙江的公司最受青睐,其中江苏25起,位列第一;广东24家,北京和上海各15家,浙江12家,四川4家,江西和山东各3家,湖南2家,安徽、广西、河南、湖北、陕西、天津、香港、新疆和重庆各1家。

近期的投资机构包括Stone Venture、中信建投资本、蔚来资本、浙江产投、福田资本、君联资本、顺禧基金、蓝湖资本、北京国管、中金资本等名投资机构,也包括宁德时代、富临精工、云中马、和洛恒盈、深度智耀等名企业。

声明

1.本报告版权归深圳瞻天创业投资有限公司(“瞻天创投”)所有,未经瞻天创投书面授权,任何媒体、单位或个人不得以任何形式转发、转载、摘编、改编或以其方式复制发表本报告的全部或部分内容。

2.本报告引用或参考的文章遵循文章来源处的版权声明并将注明具体来源,如果本报告引用不符合原作者的版权声明或者真实意图,请按照上方联系方式联系我们,我们将立即删除并不负任何版权方面的法律责任。同时,我们不保证文章信息的正确性、可用性及完整性,且不对因信息的不正确或遗漏导致的任何损失或者损害承担责任。

3.本报告中使用者对使用本报告的过程中获悉的有关瞻天创投、瞻天创投的关联方以及前述主体直接或间接参与投资项目的商业秘密、技术信息、经营策略等信息负有保密义务,未经事先书面许可不得对外传播,不得利用该等信息牟取不当利益。

4.凡以任何方式直接、间接使用本报告者,均应仔细阅读本声明,一旦使用本报告,即视为您已接受本声明。违反本声明者,我们将追究相关法律责任并追偿因此给我们造成的一切损失。

联系我们

企 业 邮 箱 :ztct@ztventures.com.cn

并购

2026-02-03

·科技日报

Cover Story

今日封面

近日,甘肃武威雪后初霁,祁连雪峰巍峨,雪原无垠。(来源:视觉中国)

S&T News

早新闻来了

中国航天科技集团十一院研制的全球首款混合动力无人运输机——彩虹YH-1000S,日前在重庆梁平首飞成功,圆满完成了空中飞行性能验证。>>更多详情(来源:科技日报)

3日上午,随着位于云南省昆明市呈贡区的渝昆高铁施工现场的最后一榀箱梁精准落位,渝昆高铁桥梁建设全部完成,这标志着渝昆高铁建设进入全面冲刺阶段。(来源:科技日报)

3日,2026年新加坡航展开幕,国产商用飞机C919和C909飞机参展。航展期间,C919飞机进行飞行表演。(来源:央视新闻)

图片来源:央视新闻

据中央气象台消息,预计2月5日至7日,我国将出现一次寒潮雨雪天气过程,由于4日以前中东部气温升温显著,寒潮将导致各地降温剧烈,同时南方地区将出现较大范围雨雪天气。(来源:中央气象台)

2月2日春运首日,全国铁路发送旅客1223.5万人次,运输安全平稳有序。3日,全国铁路预计发送旅客1115万人次,计划加开旅客列车879列。(来源:中国铁路)

2日,浙江大学杭州国际科创中心人形机器人创新研究院联合镜识科技、凯尔达集团,正式向全球发布首款峰值速度达到10米/秒的全尺寸人形机器人“Bolt”。该成果标志着我国在人形机器人高速运动与控制领域取得突破。(来源:科技日报)

图片来源:浙江大学杭州国际科创中心

香港中文大学等联合团队研究发现,接受免疫化疗的晚期肺癌患者如果在下午3点前接受治疗,疾病进展的延缓程度优于晚些时候治疗的患者。该发现来自一项随机三期试验,涉及210名参与者。相关研究3日发表于《自然·医学》。(来源:中国科学报)

埃隆·马斯克创建的太空探索技术公司(SpaceX)2日发表声明说,已收购同属马斯克名下的人工智能初创企业xAI公司,以整合涵盖人工智能、火箭、太空互联网等领域的创新资源。(来源:新华社)

当地时间3日,俄罗斯堪察加半岛的希韦卢奇火山喷发出高达11500米的火山灰柱。俄紧急情况部发布航空“红色”危险预警。据悉,火山灰柱正从火山向西北方向扩散,深入半岛腹地。(来源:央视新闻)

美国航空航天局2日进行“阿耳忒弥斯2号”载人绕月飞行任务的综合演练,涵盖推进剂加注、发射倒计时等关键环节。但由于火箭核心级的推进剂接口出现液氢泄漏,倒计时被中止。局长艾萨克曼表示,任务发射窗口将从2月推迟至3月。(来源:新华社)

Hot News

热点推荐

最近,我国科学家打造出国产T1000级高性能碳纤维并实现量产。这种单丝直径不到头发丝的十分之一、能拉动约200公斤重物的“地表超强材料”,是《三体》里的“纳米飞刃”照进现实吗?请专家科普一下↓↓

编辑:郭炘蔚

审核:朱丽

2026-02-03

国内科技简讯(2026.02.04)

1.【新能源】全球首款混合动力无人运输机彩虹 YH-1000S 在重庆梁平首飞成功,搭载大功率混合动力总成,起降距离缩短 25%、载重提升 18%,可执行高原山区物流与应急救援任务,填补新能源货运无人机技术空白。(来源:中国航天科技集团官网)

2.【生命科学】同济大学李维达团队发现糖尿病防治 “黄金靶点”—— 调控肝脏脂肪代谢的 SIRT6 蛋白,激活后可逆转胰岛素抵抗,动物实验显示血糖降低 40%,为 2 型糖尿病治疗提供全新方向,相关成果发表于《细胞代谢》。(来源:科学网)

3.【生物技术】华兰生物 HL08(重组 Exendin-4-Fc 融合蛋白注射液)获国家药监局临床试验批准,新增肥胖适应症,为治疗用生物制品 1 类新药,可改善肥胖患者体重控制,延长生物半衰期,提升用药便利性。(来源:每日经济新闻)

4.【智能制造】北京发布原子级制造创新发展行动计划(2026—2028 年),计划开发 5 种原子级制造软件工具,研制 10 项创新装备,形成 10 类典型应用,构建国内领先原子级制造技术高地,助力半导体与新材料领域突破。(来源:北京日报)

5.【绿色低碳】中电联发布报告预计 2026 年太阳能发电装机规模将首次超过煤电,年底风电和太阳能发电合计装机达总发电装机一半,风光新增发电量占全社会新增用电量 97.1%,绿电供应能力持续增强。(来源:新华网)

6.【前沿科技】中科院纳米能源研究所研发导电液态金属骨水泥,具自愈合与生物电刺激功能,可加速骨折愈合,将骨折治疗从机械固定跨越到生物电加速再生新次元。(来源:科技日报)

7.【节能环保】中科捷纳零维水性纳米材料应用技术落地,VOCs 排放 86.4g/L 远低于国标,"一烘两涂" 工艺降能耗,涂层耐盐雾超 720 小时,推动涂装行业绿色转型。(来源:新华社)

8.【人工智能】中央一号文件发布,首次系统性提出促进人工智能与农业结合,拓展无人机、物联网、机器人等应用场景,推进生物育种产业化,加快农业生物制造关键技术创新。(来源:新华社)

9.【生物技术】中科院基于超导直线加速器的医用同位素药物研发平台取得新进展,可产生阿尔法同位素用于靶向抗癌药物研发,精准杀灭癌细胞且对正常细胞伤害小,解决靶向药物同位素原料来源问题,全面建成后将有力提升我国核医学诊疗水平,推动生物医药产业发展。(来源:中国科学院官网)

10.【人工智能】阿里千问 App 投入 30 亿元启动 "春节请客计划",含吃喝玩乐福利与现金红包,2 月 6 日上线加码 AI 战,同时京东科技与乐奇合作推动 AI 眼镜购物应用落地。(来源:新华社)

国际科技简讯(2026.02.04)

1.【人工智能】SpaceX 以 1.25 万亿美元估值收购 xAI,整合旗下 AI 与航天业务,计划在太空建造数据中心,融合火箭、卫星与 AI 技术,推动太空探索与 AI 发展深度结合。(来源:Tech Startups)

2.【前沿科技】斯坦福大学团队在 Nature 发表论文,通过十万个单细胞蛋白质分析,首次绘制涵盖全身 20 个器官的衰老动态图谱,为抗衰老研究提供重要参考。(来源:Science Daily)

3.【绿色低碳】欧盟联合北欧能源企业启动海上风电制氢规模化项目,投入 35 亿欧元建设 10 座制氢平台,2030 年实现年产绿氢 50 万吨,支撑工业与交通深度脱碳。(来源:BBC News)

4.【人工智能】OpenAI 对部分英伟达芯片不满,正寻找替代方案,已与 AMD 达成多项协议,同时其他 GPU 企业也在与英伟达竞争 AI 推理市场。(来源:路透社)

5.【人工智能】苹果计划 2026 年底推出智能眼镜,采用 Micro OLED 显示屏与光波导技术,支持手势控制与空间计算,预计重塑 AR/VR 供应链,亚洲光学等企业已加速布局。(来源:MacRumors)

6.【前沿科技】欧洲航天局欧几里得望远镜完成宇宙暗物质三维地图绘制,覆盖 100 亿光年范围,揭示暗物质分布与宇宙膨胀历史,为理解宇宙结构形成提供关键数据。(来源:ESA 官网)

7.【生命科学】国际团队在《自然・医学》发表研究,发现肠道微生物组与阿尔茨海默病关联新机制,特定菌群代谢物可通过血脑屏障影响 tau 蛋白聚集,为早期干预提供靶点。(来源:Nature Medicine)

8.【人工智能】法国与阿联酋宣布共建大型 AI 园区,投资 300-500 亿欧元,聚焦基础模型研发、算力基础设施与 AI 治理,计划吸引全球顶尖 AI 企业入驻,打造欧洲 - 中东 AI 创新走廊。(来源:央视网)

9.【前沿科技】IBM 宣布突破 2 纳米芯片量产技术,功耗降低 75%,性能提升 45%,可用于 AI 计算与量子通信领域,预计 2027 年实现商业化,推动半导体产业升级。(来源:ZDNet)

10.【国际合作】药明生物与 Vertex 达成三特异性 T 细胞衔接子授权协议,共同开发肿瘤免疫治疗药物,利用药明生物全球研发与生产网络,加速创新疗法全球上市。(来源:美通社)

100 项与 四川彩虹制药有限公司 相关的药物交易

登录后查看更多信息

100 项与 四川彩虹制药有限公司 相关的转化医学

登录后查看更多信息

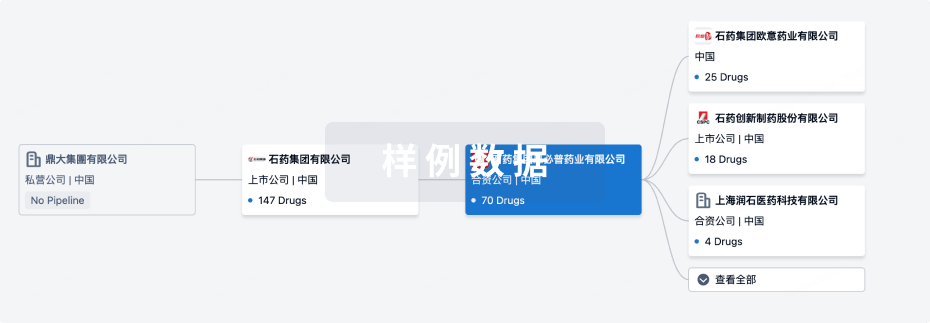

组织架构

使用我们的机构树数据加速您的研究。

登录

或

管线布局

2026年03月09日管线快照

管线布局中药物为当前组织机构及其子机构作为药物机构进行统计,早期临床1期并入临床1期,临床1/2期并入临床2期,临床2/3期并入临床3期

批准上市

1

登录后查看更多信息

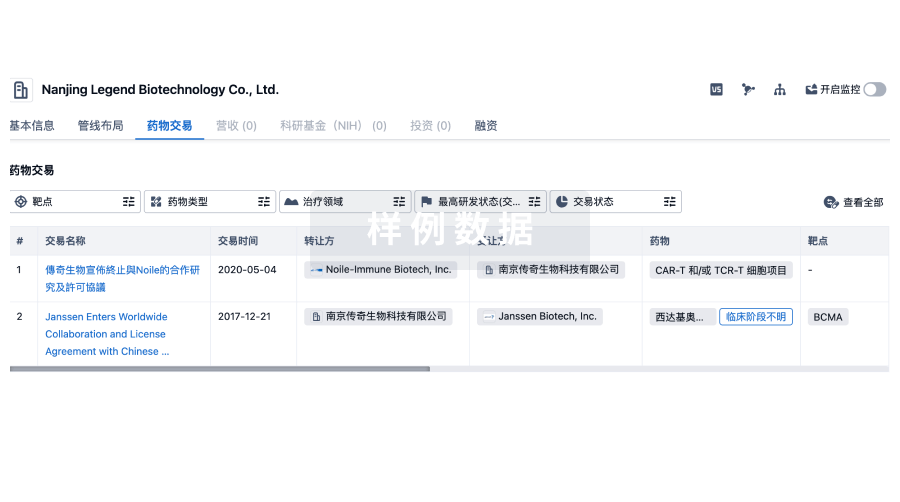

药物交易

使用我们的药物交易数据加速您的研究。

登录

或

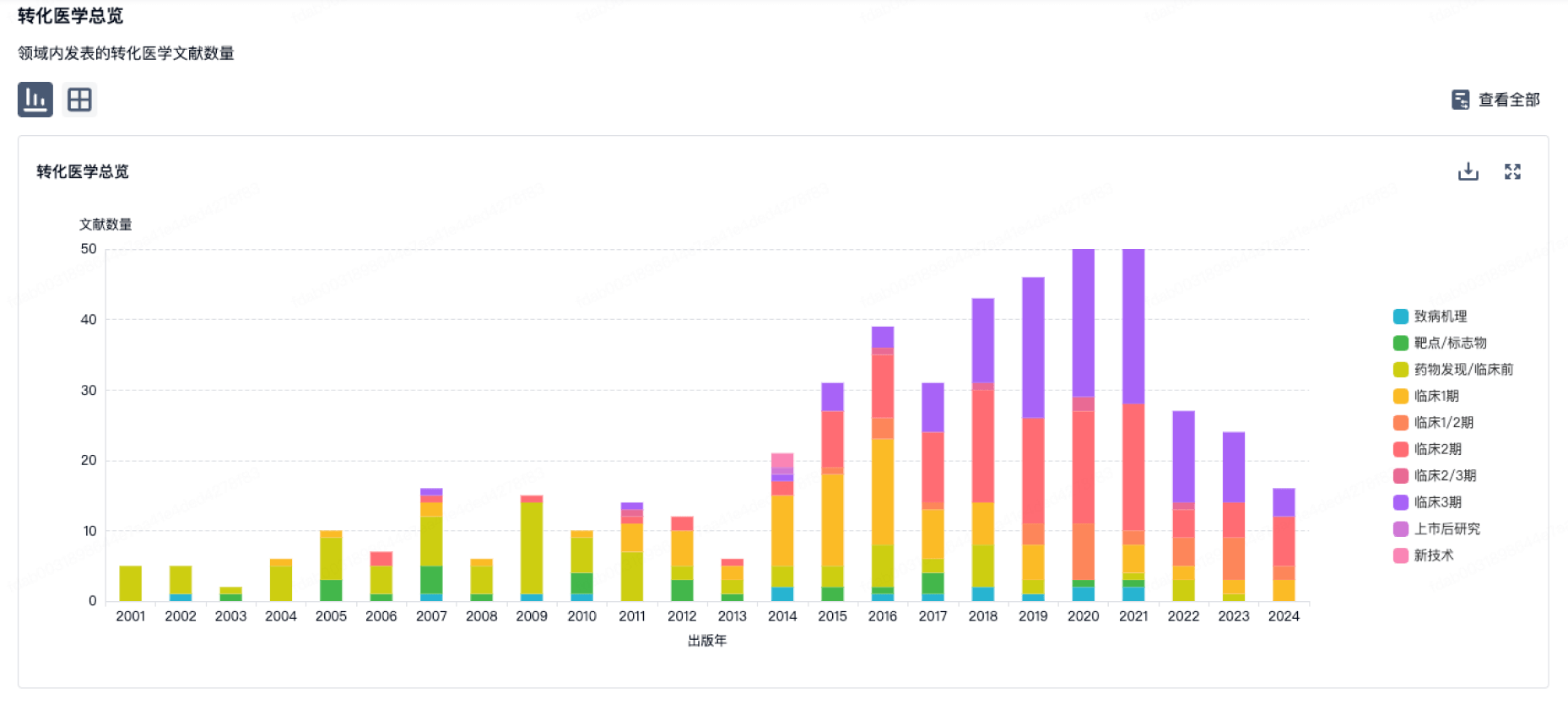

转化医学

使用我们的转化医学数据加速您的研究。

登录

或

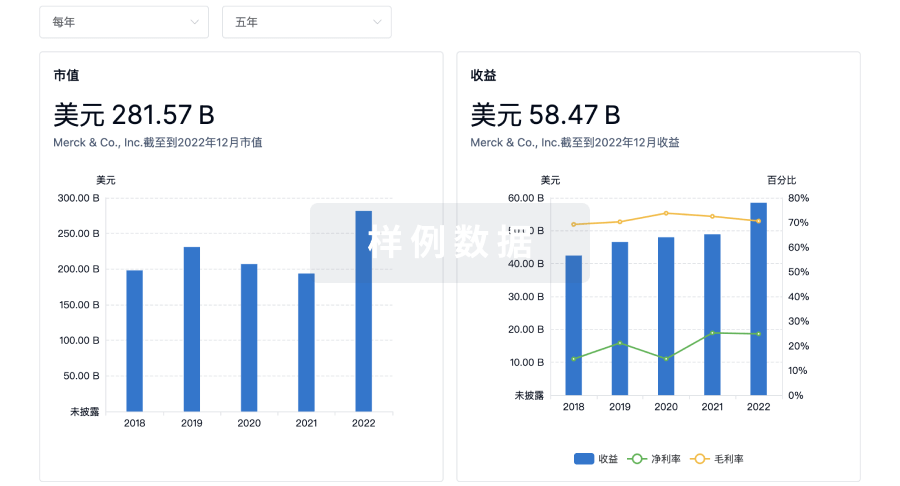

营收

使用 Synapse 探索超过 36 万个组织的财务状况。

登录

或

科研基金(NIH)

访问超过 200 万项资助和基金信息,以提升您的研究之旅。

登录

或

投资

深入了解从初创企业到成熟企业的最新公司投资动态。

登录

或

融资

发掘融资趋势以验证和推进您的投资机会。

登录

或

生物医药百科问答

全新生物医药AI Agent 覆盖科研全链路,让突破性发现快人一步

立即开始免费试用!

智慧芽新药情报库是智慧芽专为生命科学人士构建的基于AI的创新药情报平台,助您全方位提升您的研发与决策效率。

立即开始数据试用!

智慧芽新药库数据也通过智慧芽数据服务平台,以API或者数据包形式对外开放,助您更加充分利用智慧芽新药情报信息。

生物序列数据库

生物药研发创新

免费使用

化学结构数据库

小分子化药研发创新

免费使用