预约演示

更新于:2025-08-29

Suzhou Techfields Pharma Co., Ltd.

苏州泰飞尔医药有限公司|子公司|2010|中国江苏省

苏州泰飞尔医药有限公司|子公司|2010|中国江苏省

更新于:2025-08-29

概览

标签

神经系统疾病

皮肤和肌肉骨骼疾病

其他疾病

小分子化药

关联

1

项与 苏州泰飞尔医药有限公司 相关的药物靶点 |

作用机制 COX抑制剂 |

在研机构 |

原研机构 |

最高研发阶段临床3期 |

首次获批国家/地区- |

首次获批日期- |

3

项与 苏州泰飞尔医药有限公司 相关的临床试验NCT03110523

A Phase 3, Multicenter, 22-Week, Double-Blind and 30-Week Open-Label Study to Evaluate the Efficacy and Safety of X0002 Spray in Relief of the Signs and Symptoms of Subjects With Osteoarthritis of the Lumbar Spine

This is a Phase 3, Multicenter, Randomized, 22 Week, Double-Blind, Placebo Controlled and 3-Week, Open-Label Study to Evaluate the Efficacy and Safety of X0002 Spray in relief of the signs and symptoms of Subjects with Osteoarthritis of the Lumbar Spine. To evaluate the efficacy of X0002 spray compared to placebo for the relief of low back pain disability in subjects with osteoarthritis (OA) of the low back.

开始日期2023-03-30 |

申办/合作机构 |

NCT03081806

A Phase 3, Multicenter, Randomized, Placebo-controlled, Double-blind, 22-Week and 30-Week Open-label Study to Evaluate the Efficacy, Safety, and Pharmacokinetics of X0002 Spray in Relief of the Pain for Subjects With Osteoarthritis of the Knee

This is a Phase 3, Multicenter, 22-Week, double-blind and 30-Week open label Study to Evaluate the Efficacy and Safety of X0002 Spray in relief of pain of subjects with Osteoarthritis of the Knee.

开始日期2021-09-24 |

申办/合作机构 |

NCT02067611

A Phase 2, Multicenter, Randomized, Double Blind, Placebo Controlled, Parallel Group, Dose Range Finding Study to Evaluate the Efficacy and Safety of X0002 Spray Versus Placebo in Subjects With Osteoarthritis

This is a phase 2, multicenter, randomized, double blind (with dose), placebo controlled, parallel group, proof of concept, and dose range finding study to evaluate the efficacy, safety, and PK of X0002 spray in adult subjects with clinically symptomatic mild to moderate OA of the knee.

Objectives of the study:

1. To evaluate the efficacy of X0002 spray compared to placebo for relief of knee pain in subjects with osteoarthritis (OA) of the knee;

2. To assess the safety and tolerability of multiple doses of X0002 when administered as a topical spray.

Objectives of the study:

1. To evaluate the efficacy of X0002 spray compared to placebo for relief of knee pain in subjects with osteoarthritis (OA) of the knee;

2. To assess the safety and tolerability of multiple doses of X0002 when administered as a topical spray.

开始日期2014-02-01 |

申办/合作机构 |

100 项与 苏州泰飞尔医药有限公司 相关的临床结果

登录后查看更多信息

0 项与 苏州泰飞尔医药有限公司 相关的专利(医药)

登录后查看更多信息

1

项与 苏州泰飞尔医药有限公司 相关的新闻(医药)2021-04-28

·药融圈

2021年4月28日,中晟全肽宣布已完成2.2亿元A+轮融资。这是中晟全肽继2019年12月完成A轮融资后的第二轮股权融资。本轮融资吸引到了众多投资机构超额资金参与,公司最终选定鼎晖百孚领投,澳银资本、上海弘晖、同创伟业、达晨财智、联想之星等共同参与。中晟全肽A轮投资方国科投资也继续加持。

中晟全肽已完成大型实体多肽库的构建及高通量筛选平台的搭建,同时也分别在分子水平,细胞水平上完成了对30多个药物靶点的筛选,已筛选出多个苗头化合物。这些靶点涉及肿瘤,代谢,感染及神经等多个领域,有些已经进入到先导化合物阶段,其中多个先导化合物已经开始进入优化阶段,预计2022年有不少于1个进入IND阶段。同时公司已获得国内外多家药企合作订单,携手开发first-in-class多肽创新药。自研管线和CRO平台均进展顺利。

本轮募集资金将主要用于支持中晟全肽多肽实体库多样化的实现;多肽库构建技术的升级及相应的筛选平台的升级;自研管线的推进布局;PDC,PROTAC,AI药物设计等新技术平台的快速引入及布局;高端人才引进及互补性项目并购等。

中晟全肽同时高兴地宣布,来自鼎晖百孚的曹旭先生将加入中晟全肽董事会。

中晟全肽联合创始人,董事长陈磊先生说:“我们很高兴看到投资界众多著名投资机构对公司本轮融资展现出浓厚的兴趣。这再次证明了中晟全肽PICT平台技术魅力和我们良好的科学品质”“鼎晖、同创伟业、澳银资本等投资方在生物医药领域有着十分丰富的投资经验,本次合作充分表明他们对多肽创新药赛道未来发展前景的高度认同,也是对公司技术实力、经营管理团队的高度认可。我们将继续坚守战略目标、坚定信心,加大关键研发项目投入,研发人才引进力度,不断夯实多肽新药发现平台的技术实力和筛选研发服务能力”。中晟全肽联合创始人,CEO李向群博士表示”公司有信心力争在未来2-3年时间针对多个目标靶点优化研发获得10-20个先导化合物,多个达到临床前候选新药,在5年内实现CRO服务及License Out获得营收5亿元以上,实现CRO服务与自研管线'双轮'驱动战略,为公司登陆资本市场奠定坚实的基础。”

鼎晖百孚合伙人曹旭先生表示:“一方面,随着多肽成药性、给药路径、生物利用度等制约瓶颈获得重大突破,全球多肽药物得以快速发展;另一方面,未来创新药发展一定是基于平台创新、方法创新来实现可预期价值,中晟全肽是这两者叠加的受益者,我们充满期待,坚定看好公司未来发展前景。

澳银资本董事长熊钢表示:”中晟全肽基于其多肽信息压缩技术建立全球首个超大型多肽实体库,将近5亿个多肽序列信息,整合为约8万种80环肽的基因信息,该基因序列库独一无二。基于中晟全肽全库,通过高通量筛选方法,在半年内即可获得针对各类靶点筛选多肽类先导化合物,筛选效率高,有望解决全球多肽药物发现的瓶颈,对推动人类创新药物发展具有意义重大。“

关于中晟全肽

湖南中晟全肽生化有限公司是一家致力于推动全球多肽新药研发领域创新的生物医药高科技企业,总部位于中国株洲,在美国设有子公司,南京药物研究院也即将建成。中晟全肽拥有全球独创的多肽信息压缩技术(Peptide Information Compression Technology)(PICT),并已构建完成包含近五亿种多肽信息的超大型多肽实体库,为多肽新药发现提供了全球独有的“种子库”,解决了全球多肽新药发现端“卡脖子”技术难题。公司建有高通量新药筛选平台,并可依托公司自主构建的超大型多肽库,针对已知或新兴靶点进行高通量筛选,可显著加快多肽新药的发现进程,缩短新药研发周期。该平台针对多个靶点筛选出的苗头化合物已取得阶段性验证结果,证明了具备开展新药商业化筛选服务的能力。中晟全肽吸引了众多海外高层次研发人才加盟,具有极强的药物研发服务能力,已与多家知名药企达成新药研发商务合作,随着公司业务的拓展和自研管线布局,将推动多肽创新药市场发展繁荣,让多肽创新药物得以低成本惠及全球患者,造福人类健康。

关于投资方

鼎晖百孚:

鼎晖百孚是鼎晖投资旗下以专项主题股权投资基金为特色的多元化资产管理平台,围绕新趋势、拓区域、逆周期的投资策略开展投资,在自主创新、医疗医药、新兴消费等领域进行系统布局,也覆盖国企改制和物流地产等领域,始终坚持与奋斗者同行,创造长期价值。

澳银资本:

于2003年创立,聚焦生物医药与健康、新一代信息技术、先进装备制造、节能环保等国家战略新兴产业,国内著名早中期创业投资机构,清科、投中等主流排行榜最佳创投机构TOP50、医疗健康领域最佳投资机构TOP10、最佳投资回报机构TOP10。澳银资本秉持“专注而精细的长期主义"投资理念,投资技术创新型企业,长期陪伴孵化了以三利谱(002876)、海川智能(300720)、佳创视讯(300264)、维尔利(300190)、美诺华(603538)、新产业生物(300832)、康泰生物(300601)等技术独角兽。

上海弘晖:

“弘毅宽厚,晖光日新”,上海弘晖成立于2007年,是经中国证券投资基金业协会登记的私募股权投资基金管理人。

秉承“合并梦想、陪伴成长”的投资理念,专注于生命健康、智能出行、大数据应用及服务等领域的投资,并在各个板块创造生态系统,通过积极的投后管理和全方位增值服务来提升企业价值,通过严格风险控制机制来规避投资风险,擅长在创业指导、战略规划、人力资源、产业资源、财务法务等方面为创业者提供长期帮助,致力于成为优秀企业家最合适的创业伙伴。

同创伟业:

深圳市同创伟业创业投资有限公司(以下简称“同创伟业”)成立于2000年6月26日,是中国第一批专业创业投资公司。公司成立以来,旗下已设立6支PE基金,管理资产规模超过100.00亿人民币,陆续投资150多家企业,其中27家成功上市,18家并购上市,57家成功退出,是国内处于领先地位、运作时间长和回报持续优异的本土品牌专业投资机构。

同创伟业一直致力于新兴产业的“全产业链”投资,以“三大三新”(大健康、大信息、大消费、新能源、新材料、新工业)为主要投资方向,从传统PE投资为主逐步延伸到VC及天使阶段的投资,并凭借自身优势布局新三板业务、并购业务、二级市场业务等,在产业结构调整及产业升级的国家战略指引下,有效地搭建起了新兴产业与资本市场的桥梁。

达晨财智:

达晨成立于2000年4月19日,总部位于深圳,是我国第一批按市场化运作设立的本土创投机构,是中国投资协会股权与创业投资专业委员会、中国股权投资基金协会等专业协会副会长单位。

在行业权威评比机构和权威媒体的各项综合评比中,达晨多年来一直名列前茅。2001至2020年,公司连续20年被行业权威评比机构清科集团评为“中国最佳创业投资机构50强”,2012年度、2015年度全国排名第一,近10年稳居本土创投前三,在中国保险资产管理业协会2020年保险资金投资的私募股权投资基金管理人评价中,达晨财智获评最优异(A类)机构。

截止目前,达晨财智共管理25期基金,管理基金总规模350亿元;投资企业超过570家,成功退出204家,其中112家企业上市,92家企业通过企业并购或回购退出;累计93家企业在新三板挂牌。医疗健康领域的代表性案例有爱尔眼科(300015.SZ)、康希诺(688185.SH)、瑞鹏宠物等。

联想之星:

联想之星创立于2008年,目前管理着7支、总额近35亿人民币的早期投资基金,已投资300多个项目。

作为联想控股的早期投资和孵化板块,联想之星植根联想30余年来的创业经验和资源积累,为创业者提供早期投资+深度孵化的特色服务,做创业者身边的"超级天使"。

联想之星的早期投资主要投资于前沿科技、医疗健康、TMT三大领域,积极布局智能机器、互联网改造传统产业、生物技术、医疗器械等前沿领域。深度孵化板块管理和运营“创业CEO特训班”,为广大创业者提供专业实战的公益创业培训。此外,“创业联盟”持续为创业者提供服务和共享资源,助力企业快速成长,共创联想之星创业生态圈。

国科投资:

中国科技产业投资管理有限公司(简称“国科投资”)的前身是成立于1987年的中国科技促进经济发展基金会和中国科技促进经济投资公司(一套班子、两块牌子),经过三十多年的发展,公司目前成为以中国科学院为第一大股东的混合所有制的基金管理公司,累计管理基金规模超过100亿元人民币。基金关注装备制造、IT硬件和软件、医疗健康等投资领域,在药物研发领域投资了苏州润新、广州爱思迈、康威生物、深圳瑞思普利、中晟全肽和苏州泰飞尔等项目。

↓↓点击下方图片报名药融圈近期活动↓↓▲6.17-18 · 重庆 · 免费 · 创新制剂及改良型新药峰会,火热报名中▲8.10-11 苏州国际博览中心 · 免费 · 第三届CMC-China 万人大会,火热报名中▲5.11-12 · 广州 · 免费 · 新药峰会,即将开始

【关于药融圈】药融圈围绕我国生物医药产业链,针对生物医药大数据、技术和资本投资、药融园(产业园)等开展系列系统性工作,促进我国生物医药产业健康发展,完善产业链,共同面对全球合作和竞争。

点分享点点赞点在看

创新药合作并购

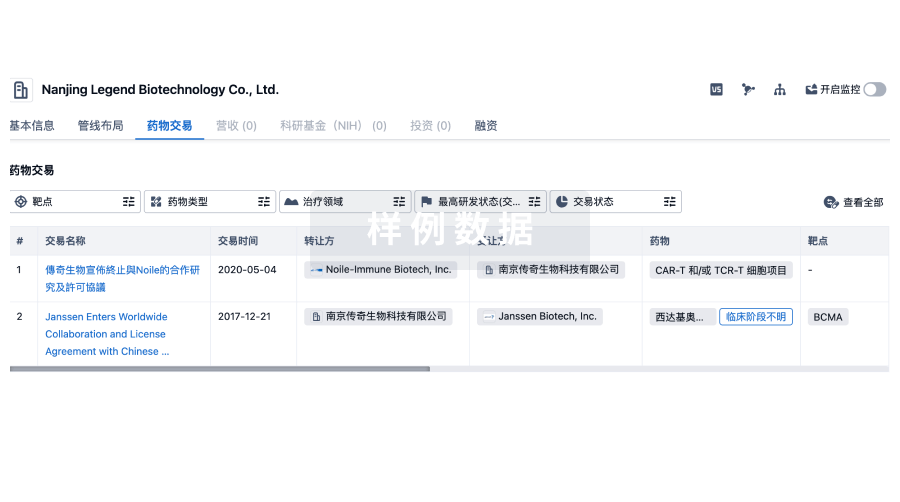

100 项与 苏州泰飞尔医药有限公司 相关的药物交易

登录后查看更多信息

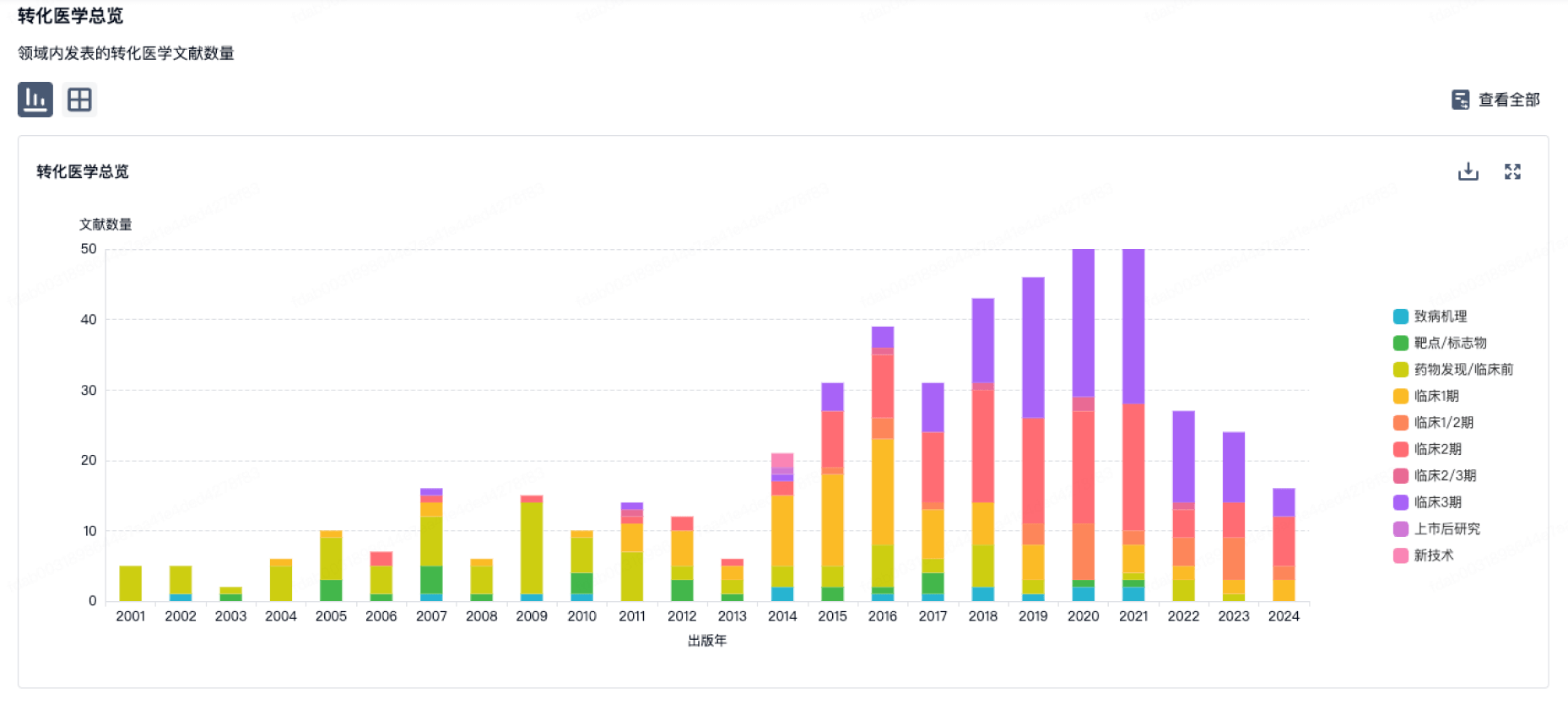

100 项与 苏州泰飞尔医药有限公司 相关的转化医学

登录后查看更多信息

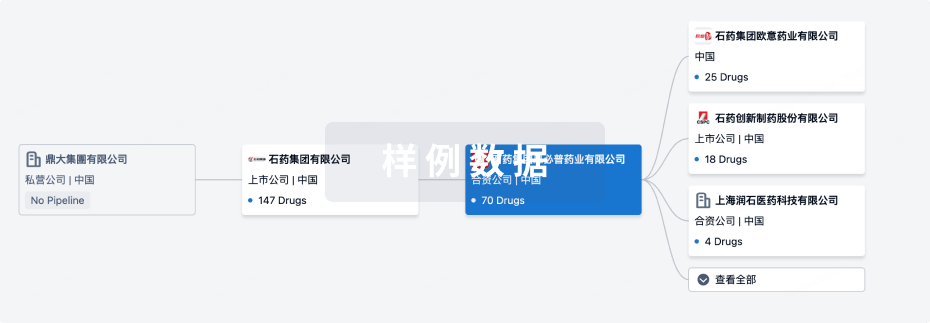

组织架构

使用我们的机构树数据加速您的研究。

登录

或

管线布局

2026年03月01日管线快照

管线布局中药物为当前组织机构及其子机构作为药物机构进行统计,早期临床1期并入临床1期,临床1/2期并入临床2期,临床2/3期并入临床3期

临床3期

1

登录后查看更多信息

药物交易

使用我们的药物交易数据加速您的研究。

登录

或

转化医学

使用我们的转化医学数据加速您的研究。

登录

或

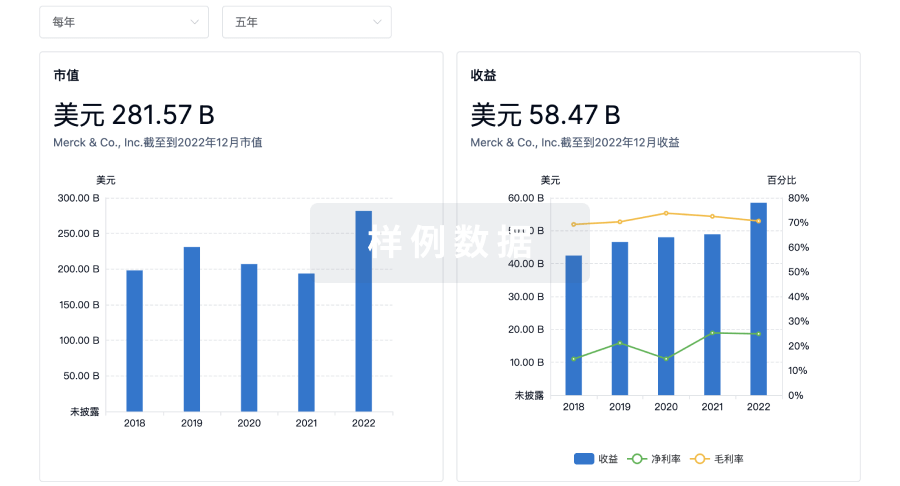

营收

使用 Synapse 探索超过 36 万个组织的财务状况。

登录

或

科研基金(NIH)

访问超过 200 万项资助和基金信息,以提升您的研究之旅。

登录

或

投资

深入了解从初创企业到成熟企业的最新公司投资动态。

登录

或

融资

发掘融资趋势以验证和推进您的投资机会。

登录

或

生物医药百科问答

全新生物医药AI Agent 覆盖科研全链路,让突破性发现快人一步

立即开始免费试用!

智慧芽新药情报库是智慧芽专为生命科学人士构建的基于AI的创新药情报平台,助您全方位提升您的研发与决策效率。

立即开始数据试用!

智慧芽新药库数据也通过智慧芽数据服务平台,以API或者数据包形式对外开放,助您更加充分利用智慧芽新药情报信息。

生物序列数据库

生物药研发创新

免费使用

化学结构数据库

小分子化药研发创新

免费使用