预约演示

更新于:2025-05-07

LipimetiX Development LLC

更新于:2025-05-07

概览

关联

3

项与 LipimetiX Development LLC 相关的药物靶点 |

作用机制 APOE激动剂 |

在研机构- |

在研适应症- |

非在研适应症 |

最高研发阶段无进展 |

首次获批国家/地区- |

首次获批日期- |

靶点 |

作用机制 APOE激动剂 |

在研机构- |

在研适应症- |

非在研适应症 |

最高研发阶段无进展 |

首次获批国家/地区- |

首次获批日期- |

靶点 |

作用机制 APOE激动剂 |

在研机构- |

在研适应症- |

最高研发阶段无进展 |

首次获批国家/地区- |

首次获批日期- |

1

项与 LipimetiX Development LLC 相关的临床试验NCT02100839

A Randomized, Double-Blind, Placebo-Controlled Study to Evaluate the Safety, Tolerability, Pharmacokinetics, and Pharmacodynamics of Single and Multiple Ascending Doses of AEM-28 in Healthy Subjects and Patients With Refractory Hypercholesterolemia

The purpose of the first part of this study is to determine the safety and tolerability of a single dose of AEM-28, an apolipoprotein E mimetic, in subjects with high total cholesterol who are otherwise healthy subjects. The pharmacokinetics and pharmacodynamics of AEM-28 will also be evaluated.

The second part of this study will be a multiple ascending dose evaluation of AEM-28 in patients with refractory hypercholesterolemia.

AEM-28 has demonstrated significant lipid lowering activity and positive effects on the artery wall. AEM-28 is being developed for the treatment of homozygous familial hypercholesterolemia.

The second part of this study will be a multiple ascending dose evaluation of AEM-28 in patients with refractory hypercholesterolemia.

AEM-28 has demonstrated significant lipid lowering activity and positive effects on the artery wall. AEM-28 is being developed for the treatment of homozygous familial hypercholesterolemia.

开始日期2014-03-01 |

申办/合作机构 |

100 项与 LipimetiX Development LLC 相关的临床结果

登录后查看更多信息

0 项与 LipimetiX Development LLC 相关的专利(医药)

登录后查看更多信息

1

项与 LipimetiX Development LLC 相关的新闻(医药)2021-03-24

2020年全球融资TOP5,3笔来自中国,有两家是以资本孵化与License in 起家,这是中国体现中国创新速度的代表。2016年后,中国涌现出一批此类业态的创新药公司,那么谁有能力跑出来,成为未来的“王者”?等你来投票!

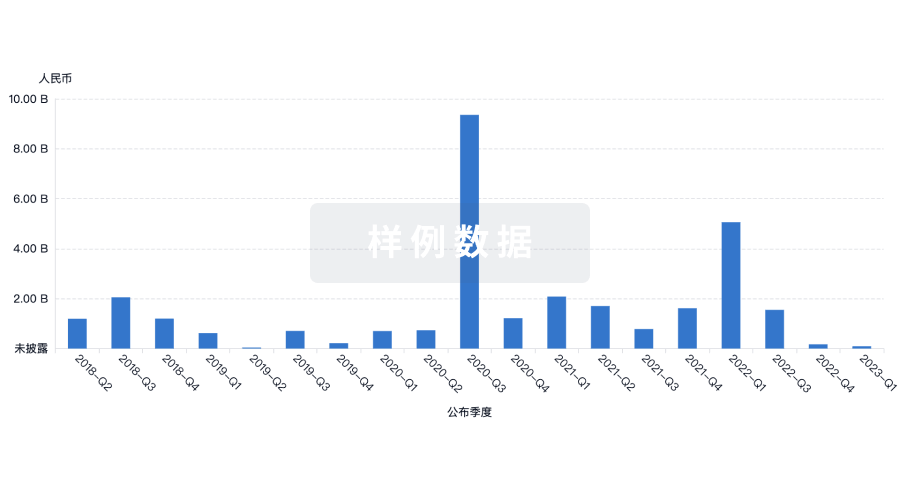

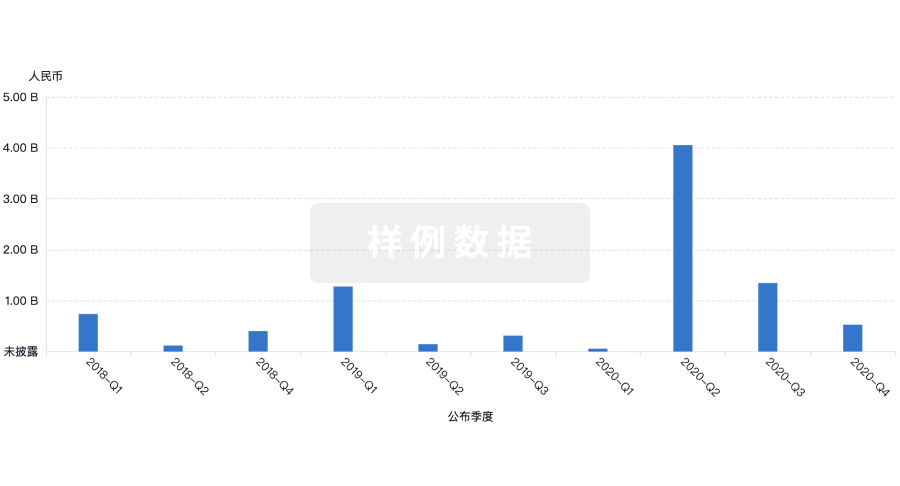

近日, Fierce Biotech公布“2020年生物技术十大融资事件”。总体而言,2020年生物技术行业共发生了448轮风险融资,其中59轮融资突破1亿美元,筹集资金共计约200亿美元,打破2018年的最高纪录。

2020年融资的平均融资额为4463万美元,比2018年高出14%,是2016年的两倍。2020年大部分风险投资是在上半年投入的,在第二季度达到57.3亿美元的峰值。此后,投资呈下降趋势。

值得关注的是,在全球TOP10融资公司中有3家来自中国,去年只有百济神州一家。

按照融资金额,这三家公司冲进了前5名,分别是联拓生物(3.1亿美元/A轮)、云顶新耀(3.1亿美元/C 轮,注:只披露一轮融资)和迈威生物(2.78亿美元/A轮)。仅次于Sana(A轮/7亿美元)和Lyell(C轮/4.93亿美元),这两家公司均为细胞疗法公司。

那么荣获全球融资前10的中国企业又是什么背景呢?

关键词有两个:“license in”和“孵化创新”。

联拓生物2020年成立于上海,由Perceptive Advisors(成立超20年的老牌投资机构,旗下管理资产近100亿美元)创立、培育和孵化而来。一年时间便通过license in构建了拥有4个临床阶段候选产品的管线。由此,该公司成为全球融资TOP10中最年轻的公司。

国内资本孵化的公司并不示弱。云顶新耀2017年成立于上海,由康桥资本孵化,三年时间在4个主要治疗领域(肿瘤学,免疫学,心肾疾病和传染病)获得了8种晚期药物的许可。

虽然license in研发模式一直有所争议,但在创新落地速度上,却比其他模式遥遥领先。

跳过早期内部开发的漫长过程,快速整合人才、资本、项目等外部资源,构建管线并持续赢得融资,加速商业化上市,再用创造的现金流反哺自主研发,已然成为后起之秀的首选模式。连恒瑞都公开未来要多做license in项目,百济、信达、君实这样的生物新贵们更是领衔参与。

license in模式最大的特点是“快”,跑出中国速度的同时,也会同步促进中国创新药整个生态体系的完备。

如果给这类业态赋予一个关键词,那就是“快创新”。

“快”的背后是资源集纳与整合的加速度,是原有资源禀赋的快捷释放,当然,“快”的背后也意味着弦满弓张后的不确定性增加。

具体来说,“快”体现在两个层面,一是快速有项目,即license in模式;二是快速组建团队,集纳人、资金、产品,属于资本“组局孵化”的项目。

为了系统梳理,并深度分析中国此类业态的发展轨迹,E药经理人一方面通过GBI数据库搜集了近5年内(2016.3.1-2021.3.1)600多项有过授权引进交易,2016年后成立,且主营业务在中国的生物制药公司,同时,E药经理人还根据过往的报道内容,作为补充,筛选出一些符合标准的公司。

经过梳理,一共有24家公司被纳入。

请你投出珍贵的一票,选出你认为最具有发展潜力的5家公司,我们将持续跟踪其接下来的发展。

此外,E药经理人将以此名单为蓝本,通过深度调研、访谈相关公司、投资机构、创业者、学者专家等,进一步探究“快创新”模式下的公司,对中国医药产业创新生态建设的意义,以及接下来这类业态公司的未来格局将如何呈现。在传统创新药企、生物制药公司、生物技术公司未来格局未定的当下,“快创新”公司的市场地位会如何呈现。

最终的研究结果,将在E药经理人杂志及微信文章中逐步呈现。

以下是公司名单(排名不分先后,投票由你做主):

「

联拓生物

」

2020年成立于上海,由Perceptive Advisors(成立超20年的老牌投资机构,旗下管理资产近100亿美元)创立、培育和孵化而来,通过引进和开发已经搭建起一个经过验证的晚期“first-in-class”产品及其他潜力的早期产品组成的产品管线,覆盖了心血管肾脏、肿瘤和呼吸三大领域,涉及4个产品7个适应证,有2个项目国内临床进度在III期,4个项目在临床II期。10月初始融资后,又再次成功募集了3.1亿美元超额认购的交叉轮融资。

「

云顶新耀

」

2017年成立于上海,由康桥资本孵化而来,主要是通过引进临床后期产品构建研发管线,三年多在4个主要治疗领域(肿瘤学,免疫学,心肾疾病和传染病)获得了8种晚期药物的许可。包括从Immunomedics引进的Trodelvy的多个适应证。资料显示,云顶新耀仅披露了一轮C轮融资便实现了上市,成为国内最快上市的生物药企业之一。

「

德琪医药

」

2017年成立于上海,同年4月美国肿瘤新贵新基公司正式入股德琪医药。通过德琪医药平台将新基的部分创新药项目引进后进行快速的研发、临床实验和产业化生产布局。目前其临床管线包括5个临床阶段的资产,以及7个临床前的资产,涉及26个项目。德琪医药通过4轮融资19家知名机构参与已经在港股实现上市。

「

和铂医药

」

2016年成立于上海,致力于通过自主创新及多元化合作,全面推进下一代肿瘤免疫创新疗法的研发。目前其在免疫领域的管线包括3个临床阶段资产,涉及8个项目;在肿瘤领域该公司管线中有1个临床阶段资产系从外部引进1个自研,其余6个为临床前资产。该公司通过5轮融资18家知名机构参与最终2020年12月在港股上市。

「

科望医药

」

2017年成立于苏州,一家专注于肿瘤免疫治疗的生物药公司,通过内部研发及引进合作,科望医药建立了15条产品管线,目前从外部引进的ES101、ES102、ES104 已在临床试验阶段,另外3个自主研发的创新药也即将申报临床。该公司临床前重点布局于固有免疫和肿瘤微环境调控,以期开发出更有效的新一代肿瘤免疫治疗药物。科望医药现已完成4轮融资,礼来、高瓴、鼎晖等14家知名机构在列。

「

创响生物

」

2019年成立于上海,由王健博士创立专注于免疫学相关治疗领域,在圣地亚哥、上海和杭州拥有全资子公司,目前正在建设一支拥有10多种候选药物的产品线。Ima-20是创响生物最先进的候选药物,是一款双抗药物,目前在临床III期。该药物从瑞典Affibody公司引进。2020年11月,该公司完成了2100万美元的B轮融资。

「

欧康维视

」

2018年成立于上海,最早在2017年1月由6 Dimensions(通和毓承)开始孵化,致力于识别、开发和商业化同类首创或同类最佳的眼科疗法。三年时间,通过引进和自研其眼科药物组合中已有17种药物资产,其中4种临近后期阶段的候选药物,有望同类首创或最佳。该公司于2020年7月10日在港股上市。

「极目生物

」

2019年成立于上海,一家临床开发阶段的眼科生物技术公司,拥有领先的突破性眼科治疗技术产品组合。目前其管线资产全部为许可引进,在临床阶段的资产是从美国Clearside公司引进的用于治疗葡萄膜炎ARVN001,目前处于临床III期。另外两个临床前候选物是从美国eyenovia公司引进。该公司现已完成A轮和B轮融资,金额超1.32亿美元,获得腾讯投资、晨兴创投等6家机构青睐,就连香港四大家族郑氏也有参与。

「

维昇药业

」

2018年成立于上海,由Ascendis Pharma 与维梧资本领导的联合投资人共同创立,一家专注于内分泌领域创新药开发及商业化。目前主要候选药物来自Ascendis的授权,分别为TransCon人生长激素、TransCon甲状旁腺素、TransCon C-型利钠肽。其中,TransCon人生长激素已经在中国进行III期临床研究。此外,公司还对生长激素缺乏症、甲状旁腺功能减退症、软骨发育不全症有所研究。该公司目前已完成两轮融资,除原创始资本外还吸引了红杉、奥博等知名机构投资。

「

琅铧医药

」

2019年成立于上海,由斯道资本、F-Prime Capital 和维梧资本共同创办,通过研发和引进搭建一个综合型罕见病平台,从而实现罕见病药物在中国的大规模商业化。去年7月,该公司完成了8000万美元的A轮融资。目前旗下已披露的产品是一款发作性睡病治疗药物 Wakix® (pitolisant),由琅铧医药从法国 Bioprojet公司引进其在中国的独家开发、注册、商业化和生产权益。

「曙方医药

」

2019年成立于上海,是一家专聚焦晚期临床阶段和商业化阶段的罕见病药物开发平台公司,治疗领域包括肺循环、神经系统、遗传代谢及非肿瘤血液疾病。目前其已披露的管线主要是从Minoryx 公司引进的一款罕见病药物Leriglitazone,用于治疗X-连锁肾上腺脑白质营养不良(X-ALD)。其2019年获得了礼来亚洲基金、晨兴创投的A轮投资。

「

拓臻生物

」

2016年成立于上海,致力于开发用于治疗非酒精性脂肪性肝炎(NASH)和其他慢性肝病的单药和联合疗法候选产品,最快的管线资产处于临床2a阶段。今年2月在纳斯达克上市,礼来亚洲基金、奥博资本、Vivo资本等投资机构占据了大部分股权。

「

同润生物

」

2018年成立于上海,由6 Dimensions Capital(通和毓承)孵化而来。利用创新治疗模式平台、以免疫活化为基础的协同组合疗法,突破现有免疫疗法的瓶颈,研发针对恶性肿瘤的下一代创新疗法。由于官网丢失,目前已披露管线信息为其从瑞士Rhizen公司获得的一款磷脂酰肌醇3-激酶双重抑制剂Tenalisib。该公司在2018年6月从淡马锡、通和毓承、博裕资本筹集了1.5亿美元A轮融资。

「

紫苑生物

」

2020年10月成立于苏州,致力于具有国际首创潜力的自身免疫和抗肿瘤新药研发。同年11月便宣布从捷思英达引进AT-0287在非肿瘤适应证领域的全球开发权益。AT-0287是由捷思英达针对新靶点自主研发设计的创新药物分子,在临床前研究中显示出了治疗银屑病的潜力,有望在1年内完成第一个1类新药的IND申报。不过目前暂未有融资信息发布。

「

百缮药业

」

2016年成立于苏州,主要采用外部引进和内部研发并行战略,面向全球筛选和取得潜力项目,扩充产品管线,目前旗下两款在临床II期的试验均为引进,适应证为实体瘤和系统性红斑狼疮,两款在临床前的资产为内部研发。该公司目前融资信息不详,但该百缮旗下还设有医药投资。

「葆元生物

」

2016年成立于杭州,专注于肿瘤学的全球临床生物制药公司,在中国和美国都有业务。目前,该公司的产品线包括3个临床阶段的资产。其中速度最快的taletrectinib(ROS1/NTRK )是2018年从第一三共获得。2019年5月,葆元医药获得来自德诚资本独家A轮投资,目前正在进行B轮融资。

「

东方略生物医药

」

2016年成立于北京,由东方高圣孵化而来,通过临床阶段产品的引进和快速开发搭建肿瘤创新药平台。目前管线包括2个临床阶段的资产,处于全球多中心临床III期,均为引进。其中最具潜力的一款是2017年从美国Inovio 公司引进的VGX-3100,该药有望成全球第一款DNA治疗药物和宫颈癌前病变治疗药物。该公司曾有两轮定向增发,一轮3.7亿元,另一轮金额不详。

「和径医药

」

2017年成立于上海,该公司致力于开发单抗、PROTAC和传统小分子新药,主要针对肿瘤免疫和中枢神经系统疾病,目的是将上海科技大学的生命科学研究成果产业化,管线尚未披露。上海联合投资占其30%股权,与药明康德并列第一大股东。

「和其瑞医药

」

2018年成立于南京,依托北京大学分子医学南京转化研究院诞生由肖瑞平教授领队,致力于开发和商业化首个创新药物,旨在改善各种流行的男性和女性疾病的生活质量。目前已披露的管线为一款从拜耳引进的靶向泌乳素受体的单抗,潜在适应证包括男性与女性脱发症、子宫内膜异位症等,以及一款自研的first-in-class的生物创新药HMI-115。和其瑞医药有限公司已经完成A轮融资。

「

恒翼生物

」

2018年成立于上海,以引进适合中国市场的国外成熟期创新药进行开发为主,同时辅以开发创新药和高端仿制药产品业务。该公司去年11与AUM公司达成5年战略合作,合作开发多达6种抗肿瘤药物,截至目前其在主要治疗领域建立了15种候选药物的管线。并完成了包括战略融资在内的5轮融资,包括红杉资本、启明创投在内的15家。

「箕星药业

」

2019年成立于上海,由RTW Investments公司孵化而来,针对重大疾病和危及生命的疾病开发世界一流的治疗方法。目前,箕星药业的主导项目是由Cytokinetics公司授权的用于临床治疗肥厚型心肌病的新型口服小分子心肌肌球蛋白抑制剂(CK-274)。

「来凯医药

」

2016年底成立于上海,通过不断引进经临床验证过的新药项目,利用致病生物学机与和分子信号通路的研究基础,开发同类第一与同类最优的创新药,服务肝病与肿瘤患者。目前其处于临床阶段的候选资产有4个,其中3个来自诺华,1个来自NIH,覆盖前列腺癌、乳腺癌和卵巢癌等。其自研管线有6个均处于临床前阶段。该公司现已完成1850万美元的A轮融资,资方为奥博资本和安龙基金。

「

AffaMed Therapeutics

」

(艾迈医疗)2019年成立于上海,2020年10月与EverInsight公司合并,合并后将专注于在大中华区及其他地区开发眼科和中枢神经系统药物,两家公司均由康桥资本孵化。目前其在眼科领域拥有强大的产品管线,包括雷珠单抗和阿柏西普两款生物类似药在中国和新加坡的权利。还拥有对Graybug 公司管线药物GB-102大中华区的优先谈判权利。GB-102是处于临床II期开发阶段的每年两次玻璃体内注射给药的VEGF抑制剂,用于治疗湿性年龄相关性黄斑变性。

「安济药业

」

2018年初成立于上海,是一家代谢类疾病创新药研发为核心的创新药公司,除血脂异常外,在疼痛、心脑血管等多个慢性疾病领域均有布局。设立后不久,公司就获得了来自凯泰资本、维亚生物等多家机构百万级美元的战略投资,同时安济从美国LipimetiX公司引进AEM-28系列多肽药物,该药物是首创全新机制的降血脂药物。这也构成了安济药业的主要管线。

注:

1.浩瀚数据,若有遗漏,请留言告知

2.若有不在名单内,但非常值得关注的此类业态公司,请留言告知

3.若有意参与此次深入调研与访谈,请留言告知

4.此活动最终解释权归E药经理人所有

创新药抗体小分子药物免疫疗法合作

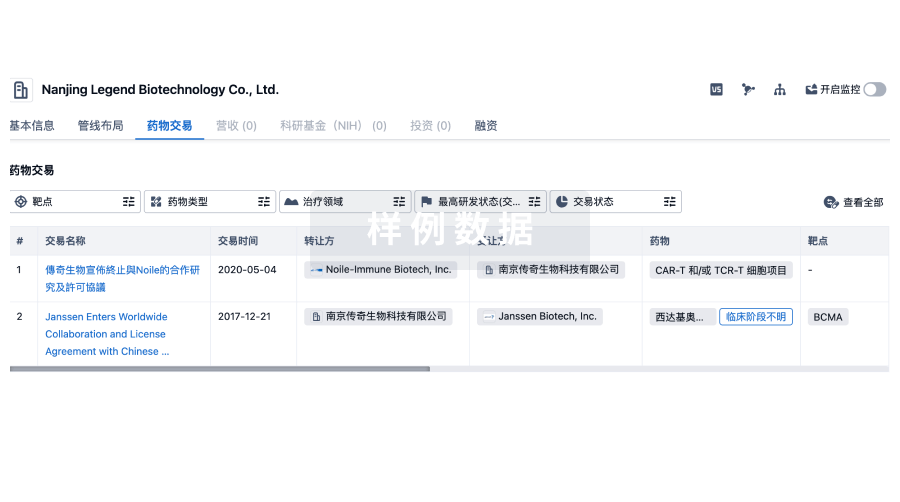

100 项与 LipimetiX Development LLC 相关的药物交易

登录后查看更多信息

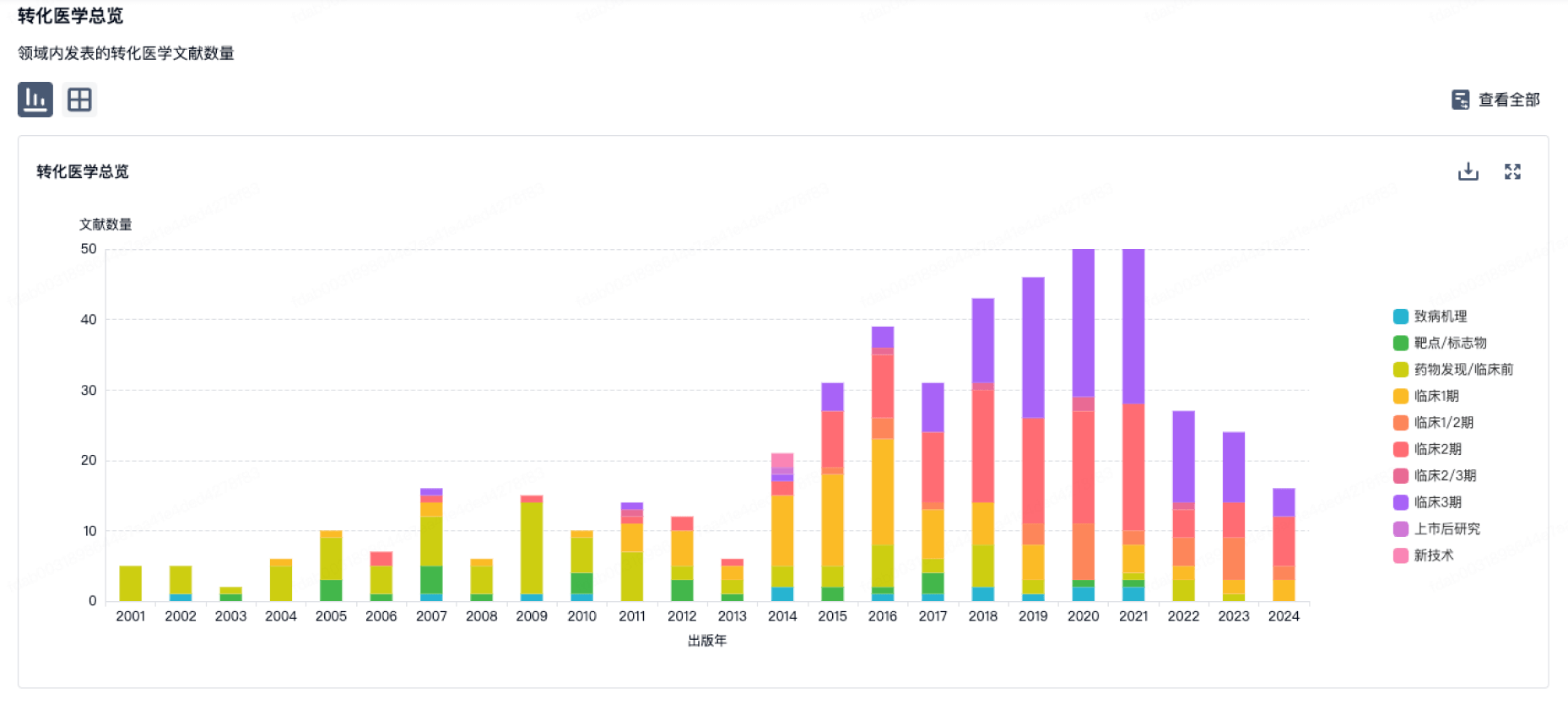

100 项与 LipimetiX Development LLC 相关的转化医学

登录后查看更多信息

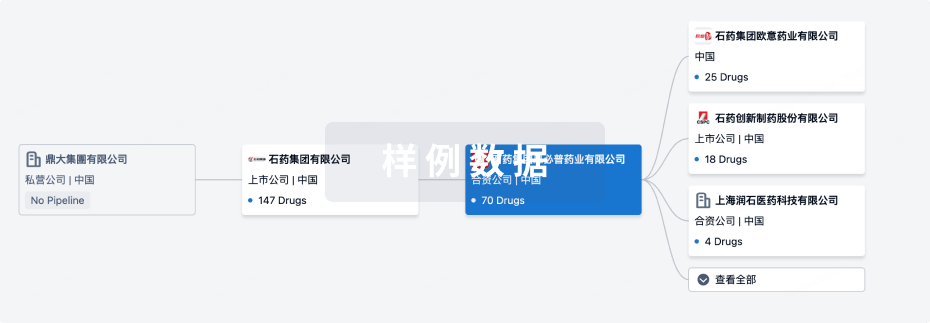

组织架构

使用我们的机构树数据加速您的研究。

登录

或

管线布局

2026年02月08日管线快照

管线布局中药物为当前组织机构及其子机构作为药物机构进行统计,早期临床1期并入临床1期,临床1/2期并入临床2期,临床2/3期并入临床3期

其他

3

登录后查看更多信息

药物交易

使用我们的药物交易数据加速您的研究。

登录

或

转化医学

使用我们的转化医学数据加速您的研究。

登录

或

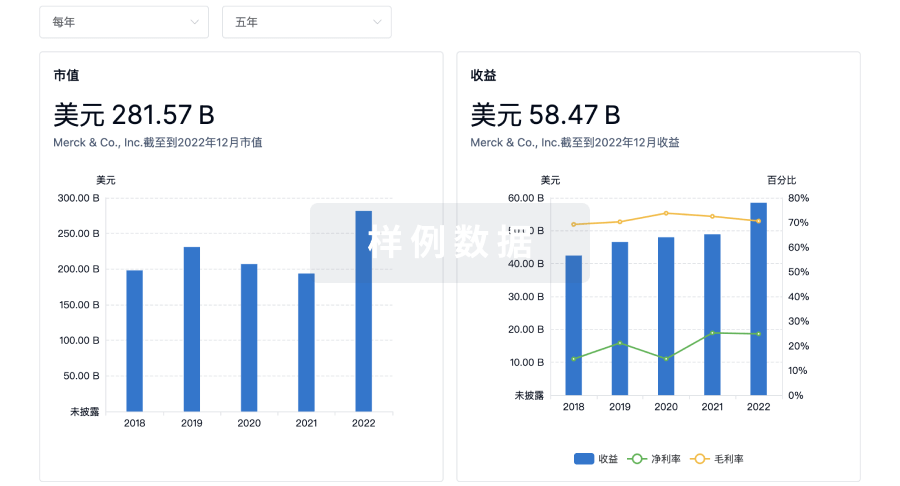

营收

使用 Synapse 探索超过 36 万个组织的财务状况。

登录

或

科研基金(NIH)

访问超过 200 万项资助和基金信息,以提升您的研究之旅。

登录

或

投资

深入了解从初创企业到成熟企业的最新公司投资动态。

登录

或

融资

发掘融资趋势以验证和推进您的投资机会。

登录

或

生物医药百科问答

全新生物医药AI Agent 覆盖科研全链路,让突破性发现快人一步

立即开始免费试用!

智慧芽新药情报库是智慧芽专为生命科学人士构建的基于AI的创新药情报平台,助您全方位提升您的研发与决策效率。

立即开始数据试用!

智慧芽新药库数据也通过智慧芽数据服务平台,以API或者数据包形式对外开放,助您更加充分利用智慧芽新药情报信息。

生物序列数据库

生物药研发创新

免费使用

化学结构数据库

小分子化药研发创新

免费使用