预约演示

更新于:2025-12-22

Xingji Biology (Suzhou) Co., Ltd

星济生物(苏州)有限公司|私营公司 | 子公司|2020|中国江苏省

星济生物(苏州)有限公司|私营公司 | 子公司|2020|中国江苏省

更新于:2025-12-22

概览

标签

感染

其他疾病

抗体

蛋白类药物

融合蛋白

关联

7

项与 星济生物(苏州)有限公司 相关的药物靶点- |

作用机制- |

在研机构 |

原研机构 |

非在研适应症- |

最高研发阶段临床2期 |

首次获批国家/地区- |

首次获批日期- |

靶点- |

作用机制- |

在研机构 |

原研机构 |

在研适应症 |

非在研适应症- |

最高研发阶段临床2期 |

首次获批国家/地区- |

首次获批日期- |

靶点- |

作用机制- |

在研机构 |

原研机构 |

在研适应症 |

非在研适应症- |

最高研发阶段临床前 |

首次获批国家/地区- |

首次获批日期- |

2

项与 星济生物(苏州)有限公司 相关的临床试验NCT06026748

A Phase I Study to Evaluate the Safety, Tolerability, Pharmacokinetics and Immunogenicity of XJ103 in Chinese Healthy Subjects

This is a randomized, double-blind, placebo-parallel intervention clinical study that will include approximately 38 healthy subjects based on inclusion and exclusion criteria. Subjects will be assigned to one of four different dosage cohorts. Subjects in each cohort will randomly be given experimental drug or a placebo.

开始日期2023-09-12 |

申办/合作机构 |

NCT06014736

A Phase I Study to Evaluate the Safety, Tolerability, Pharmacokinetics and Immunogenicity of XJ101 in Chinese Healthy Subjects

This is a randomized, double-blind, placebo-parallel intervention clinical study that will include approximately 38 healthy subjects based on inclusion and exclusion criteria. Subjects will be assigned to one of four different dosage cohorts. Subjects in each cohort will randomly be given experimental drug or a placebo.

开始日期2023-08-15 |

申办/合作机构 |

100 项与 星济生物(苏州)有限公司 相关的临床结果

登录后查看更多信息

0 项与 星济生物(苏州)有限公司 相关的专利(医药)

登录后查看更多信息

29

项与 星济生物(苏州)有限公司 相关的新闻(医药)2025-11-09

·今日头条

实验室里的科学发现,正悄然撬动资本市场对医药板块的重新估值。一种比现有抗生素强效百倍的新物质,为抗击超级耐药菌带来了希望之光。

澳大利亚莫纳什大学与英国华威大学近日宣布,在抗生素研究领域取得重大突破。研究人员发现了一种名为“前次甲霉素C内酯”的新型抗生素,其对多种革兰氏阳性菌的抗菌活性比现有抗生素次甲霉素A高出100倍以上,其中包括令医学界头疼的耐甲氧西林金黄色葡萄球菌(MRSA)和耐万古霉素肠球菌。

这一发现意义重大,因为耐药菌感染已成为全球公共卫生危机。面对这一突破,资本市场不禁思考:哪些A股药企有望从中受益?

抗耐药菌市场:亟待开发的千亿蓝海

抗生素耐药性已成为全球公共卫生重大威胁。据统计,全球每年因耐药菌感染导致死亡人数已超过70万,如果不采取有效措施,到2050年这一数字可能突破1000万。

耐甲氧西林金黄色葡萄球菌(MRSA)是临床最常见的多种耐药菌之一。它对几乎所有β - 内酰胺类抗生素均耐药,仅对万古霉素等少数抗生素敏感。世界卫生组织已将其列为急需新型抗生素的耐药病原体。

抗耐药菌药物市场存在巨大未满足需求。由于耐药菌的蔓延,传统抗生素疗效逐渐下降,医生们迫切需要新型武器来应对这一挑战。新抗生素发现不仅意味着科学突破,更代表着巨大的市场潜力。

研发领先企业:创新布局各显神通

在抗耐药菌领域,部分A股上市公司已提前布局,建立起明显优势。

川宁生物作为抗生素中间体龙头,在抗耐药抗生素原料领域占据领先地位。公司是抗生素中间体产业龙头,在硫氰酸红霉素、6 - APA和7 - ACA细分领域市占率分别达到44%、21%和37%,均处于行业头部位置。

该公司还积极向合成生物学领域扩展,已拥有红没药醇、5 - 羟色氨酸、角鲨烯等多种产品。

科伦药业作为川宁生物的母公司,通过“科伦药业、川宁生物、科伦博泰”三大平台构建了完整的研发体系。公司创新药研发实力突出,与默沙东等国际药企建立了合作关系。

在抗感染领域,科伦药业已有多个品种通过一致性评价,为市场提供了更多治疗选择。

一些新兴生物技术公司也在这一领域积极布局。星济生物开发的注射用XJ101是一种重组人源化单域抗体 - Fc融合蛋白,专门针对金黄色葡萄球菌血流感染,已获批临床。

技术创新趋势:合成生物学引领产业变革

合成生物学技术正在改变抗生素研发格局。与传统化学合成相比,生物合成技术具有更安全、环保、成本低的优势。

以维生素C生产为例,我国科学家研发的“二步发酵法”不仅解决了工人中毒的安全隐患,还将原料成本大幅降低,使我国VC产量占全球90%以上。这一技术曾以550万美元授权给瑞士罗氏,创下当时中国民口单项技术出口最高记录。

类似技术路径正在抗生素领域复制。川宁生物利用500立方米发酵罐——全球抗生素最大发酵罐,显著提高了单批次产量和效率。公司还开创酶法生产7 - ADCA技术,打破国外技术壁垒。

2024年2月,川宁生物与金珵科技合作,引入AI技术辅助合成生物学研发,加速新质生产力形成。

政策支持与市场环境:双重利好助推行业发展

政策面对抗生素行业管理趋严,反而为头部企业创造了良好发展环境。抗生素中间体生产设备被列入限制类目录,提高了行业门槛。目前硫氰酸红霉素、6 - APA、7 - ACA等市场均已形成寡头格局,头部企业间形成“合作竞争”关系。

环保政策持续收紧,进一步强化了龙头优势。川宁生物利用新疆伊犁的区位优势,凭借较低的玉米和工业用电价格(最大降幅分别达15%和40%),构建了显著成本优势。

同时,公司超前的环保处理设备保证了产能稳定释放。

市场需求持续增长为行业提供强力支撑。2024年第一季度,我国硫氰酸红霉素、青霉素类中间体、头孢类中间体相关制剂产品样本医院销售量同比分别增长88%、26%和8%。

产业链投资机会:从原料到制剂的全景布局

抗生素产业链投资机会分布在多个环节。

上游中间体领域,头部企业受益于竞争格局优化和价格稳步上涨。川宁生物2024年前三季度实现净利润10.76亿元,同比增长68.07%,已超过2023年全年。

创新药研发企业,如科伦药业,通过自主研发和对外合作双轮驱动,在抗感染领域布局多个创新药。科伦博泰的ADC平台被默沙东认可,显示了其研发实力。

特色原料药企业,如华北制药、东北制药等老牌企业,拥有成熟的发酵技术和产能优势,仍在采用先进的二步发酵法生产VC等产品。

制剂企业则通过创新剂型提升产品价值。湘北威尔曼专注于抗耐药复方抗生素制剂,已拥有多个国家I类新药,在抗耐药抗生素制剂领域排名全球第二、全国第一。

风险提示与投资策略

尽管新型抗生素发现带来投资机会,投资者也需关注相关风险。

抗生素研发具有高投入、长周期、高风险特点。从实验室发现到上市销售,需要经历复杂的临床前和临床研究,失败率高。行业政策变化可能影响企业盈利,如集采降价、抗菌药物使用管理政策调整等。

环保风险不容忽视,抗生素生产环保要求高,一旦不达标可能面临停产风险。汇率波动也会影响企业出口业务。

对于投资者而言,可关注三条主线:一是具有核心技术和规模优势的龙头企业;二是研发能力强、产品管线丰富的创新药企;三是具有成本优势和环保优势的原料药企业。

新型抗生素的发现,为人类对抗耐药菌感染带来了新的希望。从A股市场来看,川宁生物、科伦药业等一批在抗耐药菌领域有深厚积累的企业,有望受益于这一趋势。

随着科技进步和政策支持,中国药企正从仿制向创新转型,在抗感染领域展现出越来越强的竞争力。

以上分析仅供参考,不构成投资建议。

一致性评价

2025-11-07

最近刷医药圈新闻的时候,看到条挺有意思的消息——10月19号,北京的阳光诺和发公告,说要拿1500万自有资金,去认缴上海元码智药的新增注册资本,最后能拿到8.2%的股权。一开始我还纳闷,1500万不算特别大的数,阳光诺和这步棋到底想落在哪儿?翻完公告细节才反应过来:这笔投资的核心,藏在“环状mRNA体内CAR-T技术”这几个字里。

元码智药:成立两年的“技术黑马”,手里握着啥王牌?

先说说被投的元码智药。这家公司2023年6月才成立,到现在也就两年多,在医药圈算是“新兵”,但势头挺猛——靠着环状mRNA技术,直接成了CAR-T领域的黑马。精选哥去扒了下团队背景,发现是资深产业专家+海归博士团队联手创立的,难怪技术底气这么足。

重点聊聊它的核心技术。官方披露了三大平台,每一个都挺有看头:

第一个是byterna.AI平台,听着就很“潮”——用生成式AI这些算法,智能设计和优化环状mRNA药物分子。简单说,以前设计mRNA可能靠试错,现在用AI“算”出来,效率和精准度肯定不一样。

第二个是cmCAR平台,这块解决了行业老大难问题。咱们知道传统线性mRNA半衰期短,打进去没多久就降解了;有些非修饰的环状mRNA呢,又有“成药风险”(比如安全性问题)。元码智药这个“无痕可修饰环状mRNA技术”,能让CAR分子高效又持久地表达,等于把两个坑都填上了。

第三个更关键,CellectLNP平台——脂质纳米粒递送系统。这玩意儿是核酸药物的“快递小哥”,但以前很多LNP都爱往肝脏跑(肝靶向),元码智药这个能做到“肝外递送”,尤其对T细胞的靶向效率特别高。你想啊,CAR-T的核心是T细胞,能精准把环状mRNA递送到T细胞,就能在患者体内直接生成CAR-T细胞,这不就绕开了传统体外改造的麻烦?

现在元码智药已经启动了好几个基于环状mRNA的体内CAR-T管线,早期非临床验证也做完了,正在准备临床申请。当然啦,毕竟成立时间短,还在早期阶段,后面临床实验、生产质量控制(CMC)这些“关卡”还得一步步过,但光看技术方向,确实让人觉得“有点东西”。

阳光诺和:从CRO“老江湖”到产业链“布局者”,底气在哪?

再看投资方阳光诺和。这家公司2009年就成立了,算是国内CRO行业的“老江湖”了——CRO简单说就是帮药企做研发外包的,从早期药物发现到后期临床申报,都能搭把手。但这几年它明显不满足于只做“服务商”,开始往“研发服务+管线培育+新质产业链”这种综合布局走,搞“服务+产品”双驱动。

精选哥翻了下它的“成绩单”,数据还挺亮眼:截至2025年,手里有147项药品临床批件或备案号,1项创新药已经进Ⅲ期(还是“国家重大新药创制专项”),1项在Ⅱ期;上市注册申请也交了95个,6个仿制药拿了“首家获批”或“首家过评”。今年上半年营收5.9亿,净利润1.3亿,现金流也稳,说明主业CRO做得扎实,才有闲钱和精力搞投资。

其实这不是阳光诺和第一次“向外伸手”了。今年3月它就入驻了佰仕问问产业创新生态圈,专门找创新药研发的上下游企业合作,想把从药物发现到申报的全流程服务能力再强化一下。这次投元码智药,说白了就是把“自主创新+技术转化”的战略往前推了一步——借着元码智药在核酸药物和细胞治疗交叉领域的技术突破,提前占个体内细胞治疗的赛道,以后既能给元码智药提供CRO服务,又能从技术投资里分一杯羹,等于“双向奔赴”。

为什么是这两家?技术互补+行业趋势,这合作藏着三重逻辑

可能有朋友会问:医药圈公司那么多,为啥阳光诺和偏偏看上元码智药?精选哥琢磨了一下,这背后其实是“技术互补+资源协同+行业趋势”三重逻辑在起作用。

第一重:技术上“从实验室到临床”,正好互补。元码智药擅长“做出更好的药”——解决环状mRNA的设计、表达、递送这些核心技术问题;阳光诺和擅长“让药更快上市”——它的SMO业务(临床研究现场管理)能帮元码智药加速管线临床落地,还有个儿童临床数据桥接研究中心,以后要是开发儿科CAR-T疗法,也能提供基础支撑。一个搞前端创新,一个搞后端落地,这不就形成闭环了?

第二重:行业痛点摆在这儿,这技术正好“对症下药。现在CAR-T和核酸药物都是“看着前景好,落地有点难”。先说CAR-T,2024年全球市场规模59亿美元,预计2037年能涨到1402.5亿美元,潜力够大吧?但传统体外CAR-T太“贵”了——得从患者身上采T细胞,送到实验室改造,再回输回去,整个过程又复杂又耗时,成本下不来。奥本海默的分析师说,现在只有五分之一符合条件的患者能接受治疗,剩下的要么没钱,要么等不起。

核酸药物也类似,mRNA靠新冠疫苗火了一把,但在肿瘤治疗里卡壳了——递送效率不够(药送不到靶点),分子稳定性差(容易降解)。元码智药搞的环状mRNA+LNP递送,正好对着这些痛点来:环状mRNA更稳定,LNP靶向T细胞更精准,直接在体内生成CAR-T,成本和便利性肯定比传统方法好得多。这不就是“解决真问题”的技术吗?

第三重:CRO行业都在“向创新伸手”,阳光诺和这步不算意外。这几年全球CRO市场长得快,2017年490亿美元,2024年到973亿美元,年复合增长率10.3%,预计2026年能到1185亿美元。但竞争也越来越激烈,光靠“卖服务”赚差价不行了,头部CRO都开始往创新药研发里扎。

你看泰格医药投资礼新医药,既赚了退出回报,又锁定了研发服务;美迪西和恒瑞合作,帮恒瑞批了24个新药IND;药明康德参投泛医疗基金,专门找创新药机会;昭衍新药联合锡创投设基金,投了星济生物这些企业。阳光诺和这次投元码智药,其实就是跟着行业趋势走——用投资绑定前沿技术,以后不管是服务还是潜在的技术转化,都有更多可能性。

最后精选哥想说,医药圈的合作从来不是“拍脑袋”,尤其是这种技术交叉领域的投资,往往藏着对未来趋势的判断。元码智药的环状mRNA技术能不能真正突破临床,阳光诺和的产业链布局能不能借这步棋更上一层楼,现在还不能下定论,但至少他们瞄准了“让CAR-T从小众贵族疗法变成大众可及药物”这个方向——毕竟,能让更多患者用得起、用得上好药,才是医药创新最该有的样子,对吧?

后续元码智药的管线进临床、阳光诺和怎么发挥临床资源优势,精选哥也会持续盯着,有新进展再跟大家聊~

细胞疗法信使RNA免疫疗法核酸药物

2025-07-18

在创新药牛市催生的资本盛宴中,CRO行业龙头借力打力,将“以投养研”做成新引擎,红利持续兑现。7月17日,泰格医药发布公告称,旗下投资平台杭州泰格股权投资合伙企业将以约3411万美元(约合人民币2.47亿元)的价格,将其持有的礼新医药3.41%股权出售给正大制药投资(北京)集团有限公司。 这笔交易源于中国生物制药日前宣布拟以不超过9.51亿美元收购礼新医药95.09%的股权。作为礼新医药的早期投资者,泰格医药此次股权出售预计将为其带来可观的投资回报,同时优化公司的现金流状况。值得一提的是,这已是泰格医药年内第二单。今年3月,其参投的ADC企业映恩生物上市时,泰格医药就已斩获数亿元投资收益。在业内看来,在礼新医药之前,泰格医药凭借早期投资“精准退场”,再次验证其“以投养研”模式的兑现能力。除泰格医药外,药明康德、凯莱英、昭衍新药也在纷纷布局投资业务。在CRO行业整体增速放缓至个位数的背景下,投资收益正成为CRO企业平滑业绩波动、反哺研发投入的新增长曲线。曾连投5家基金“泰格模式”一本万利?泰格医药此次出售的是通过旗下平台杭州泰格股权投资直接持有的礼新医药3.41%股权,交易对价约为3411万美元(约合人民币2.47亿元)。交易完成后,泰格医药将不再直接持有礼新医药股权,但通过基金间接持有的4.58%股权不受影响。尽管目前难以查证泰格医药在礼新医药这笔投资中的整体收益率,但从公告中两笔价格可查的交易记录来看,这无疑是一场“血赚”的交易。2020年5月,泰格医药的投资平台泰格股权以自有资金1000万元投资礼新医药,获得了2.86%的股份。按照当时的交易价格推测,礼新医药的估值约为3.5亿元。仅仅半年后,2020年11月,泰格股权再次以4000万元认购礼新医药新发行的2.65%股权。而在日前,中国生物制药拟以不超过9.51亿美元(约合人民币68.22亿元)收购礼新医药95.09%股权,引起业界关注。以此收购估值推算,礼新医药的估值在短短五年间从3.5亿元飙升至68.22亿元,增长了近20倍。具体到泰格医药的投资回报,其2020年5月的1000万元投资,在最新收购价格下,回报接近20倍;而2020年11月的4000万元投资,回报率也超过了300%。值得一提的是,作为CRO龙头企业,泰格医药自2015年起便开始布局医药投资领域,并在2021年凭借一口气投资5家医药基金的“大手笔”,在行业内“一战封神”。2021年3月30日,泰格医药官宣了5条参与设立基金的公告:以5000万元投资博远二期人民币基金;7000万元投资云锋基金旗下福清麒盛肆号投资合伙企业(有限合伙);1亿元投资汉康生物医药人民币基金;出资1亿元参投上海临创投资旗下的临港生命蓝湾基金;携手瑞华控股共同发起设立了瑞华-泰格基金,出资额高达2亿元。这一系列操作下来,泰格医药总计豪掷5.2亿元,大手笔布局医疗投资领域,充分彰显了其作为有限合伙人(LP)的“金主”风范。泰格医药选择投资产业链企业,本质上是为了反哺其主营的CRO业务,通过这种方式增强客户黏性并提升净利率。不过,有业内人士也指出,投资业务犹如一把双刃剑。在行业顺周期时,投资业务确实能够助力泰格医药放大收益;但当行业周期下行,医药资产估值泡沫破裂,资本市场对生物医药行业的风险偏好降低时,泰格医药所持有的股权投资标的(主要集中在未盈利的Biotech公司)往往会面临融资困难。在投融资环境趋冷以及生物医药板块二级市场表现不佳的双重压力下,“泰格模式”可能受到冲击。2024年的情况就凸显了这一风险。当年,泰格医药持有的非流动金融资产(主要包括非上市公司股权投资、上市公司股份和医药基金)产生的投资收益和公允价值变动损益出现了较大波动,且公允价值显著下降。报告期内,归属于上市公司股东的非经常性损益预计在-4.5亿至-4.3亿元之间,而2023年同期这一数字为5.48亿元,这意味着泰格医药在投资业务上承受了较大的压力。 “以投养研”成风CRO寻到最后避风港?当下,随着CRO行业增速放缓、市场竞争加剧,越来越多的CRO企业开始通过LP这一形式来拓展自己的势力版图。这种“以投养研”的模式,不仅为CRO企业带来了新的增长点,也成为其在行业波动中保持稳定的重要策略。事实上,药明康德早早就做起了LP。在2021年,药明康德便宣布参与设立一支医疗产业并购基金,同年又通过关联公司成立药明汇英一期产业投资基金合伙企业,执行事务合伙人为苏州群英投资管理合伙企业(有限合伙),注册资本1.01亿元。2023年10月,药明康德发布公告称,公司全资子企业药明一期与上海华平私募基金管理有限公司及其他合伙人签署合伙协议,认缴不超过6亿元的投资基金份额,其所持投资基金份额比例将不超过投资基金最终募集总额的19.9%。据悉,投资基金预计募集总额30亿元,主要专注于中国市场泛医疗健康领域(包括不限于医药、医疗、器械、医疗服务升级、分销/零售渠道、医疗信息化、大健康消费等领域)的投资机会。与此同时,“产业+资本”的模式也在昭衍新药身上得到体现。今年5月,昭衍新药与锡创投合作设立的无锡金易赋新生物医药基金,完成对包括星济生物、炫景生物、康源博创等在内的一批多个项目投资,资金将用于支持企业核心管线的研究开发及相关创新技术平台的建设等。通过投资收益进一步增强了昭衍新药的盈利能力,7月15日,昭衍新药公布半年报业绩预告,2025上半年实现营收6.3亿到7.02亿元,归属净利润约5032.43万元到7,548.65万元,同比扭亏为盈。其中,生物资产公允价值变动贡献净利润约7031.60万元到10547.41 万元;资金管理收益贡献净利润约 2598.52 万元到3897.77 万元。 回顾国内CRO行业的发展历程,上一轮产业景气周期主要得益于创新药产业浪潮的推动。在政策支持、资本热捧和市场需求增长的多重利好下,创新药研发成为生物医药行业的热门赛道。为了提高研发效率、降低研发成本,众多药企纷纷将部分研发环节外包给CRO企业。这一时期,CRO企业数量不断增加,业务规模持续扩大,行业整体呈现出繁荣景象。然而,随着行业的快速扩张,供需两端的问题逐渐暴露。在供给端,大量资本涌入CRO行业,为了抢占市场份额,纷纷加大投入、扩充团队、新建实验室,使得行业产能出现过剩现象。同时,由于行业内企业技术水平参差不齐,服务同质化严重。在需求端,资本市场融资通路不畅和医药政策成为制约行业发展的关键因素。创新药研发具有投入大、周期长、风险高的特点,药企需要持续的资金支持才能维持研发项目的推进。然而,随着资本市场环境的变化,医药基金资产退出和上市通路愈发困难。投资机构对创新药项目的投资变得更加谨慎,融资难度加大,这进一步加剧了CRO行业的供需失衡,使得行业面临新的挑战。在此背景下,CRO企业通过出资做LP投资的风险投资基金(VC)绝大部分属于医疗范畴,且对产业比较熟悉,投资目标十分明确,希望在获取财务回报的同时,还能通过投资早期项目发现产业链可以合作的企业,从而助力公司发展。这种“以投养研”的模式,是否能成为CRO企业在行业波动中的最后避风港还需要时间来验证,但无疑为CRO企业的多元化发展提供了一种新的思路和可能性。编辑:张松版式编辑:于成林审校:马飞、张松诺华诺欣妥热卖46亿美元,强生CAR-T销量翻倍,MNC中报放榜!“患者使用临床研究抗癌药”调查结果官宣!康方事件带来哪些预警?中报前瞻 | 多家医药企业中报业绩“飘红”,利润最高预增逾431%!www.yyjjb.com.cn洞悉行业趋势 长按关注医药经济报 《中国处方药》学术公众号聚焦药学学术和循证研究 长按关注中国处方药 《医药经济报》终端公众号记录药品终端产经大事件 长按关注21世纪药店

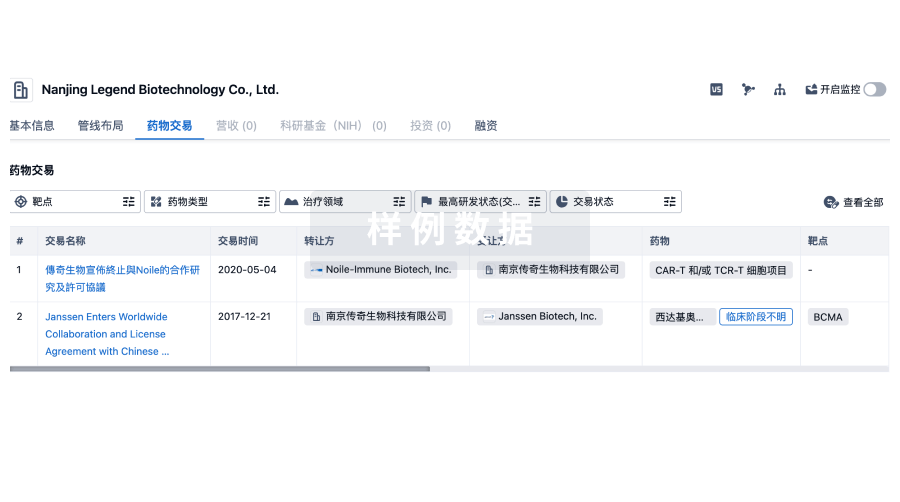

100 项与 星济生物(苏州)有限公司 相关的药物交易

登录后查看更多信息

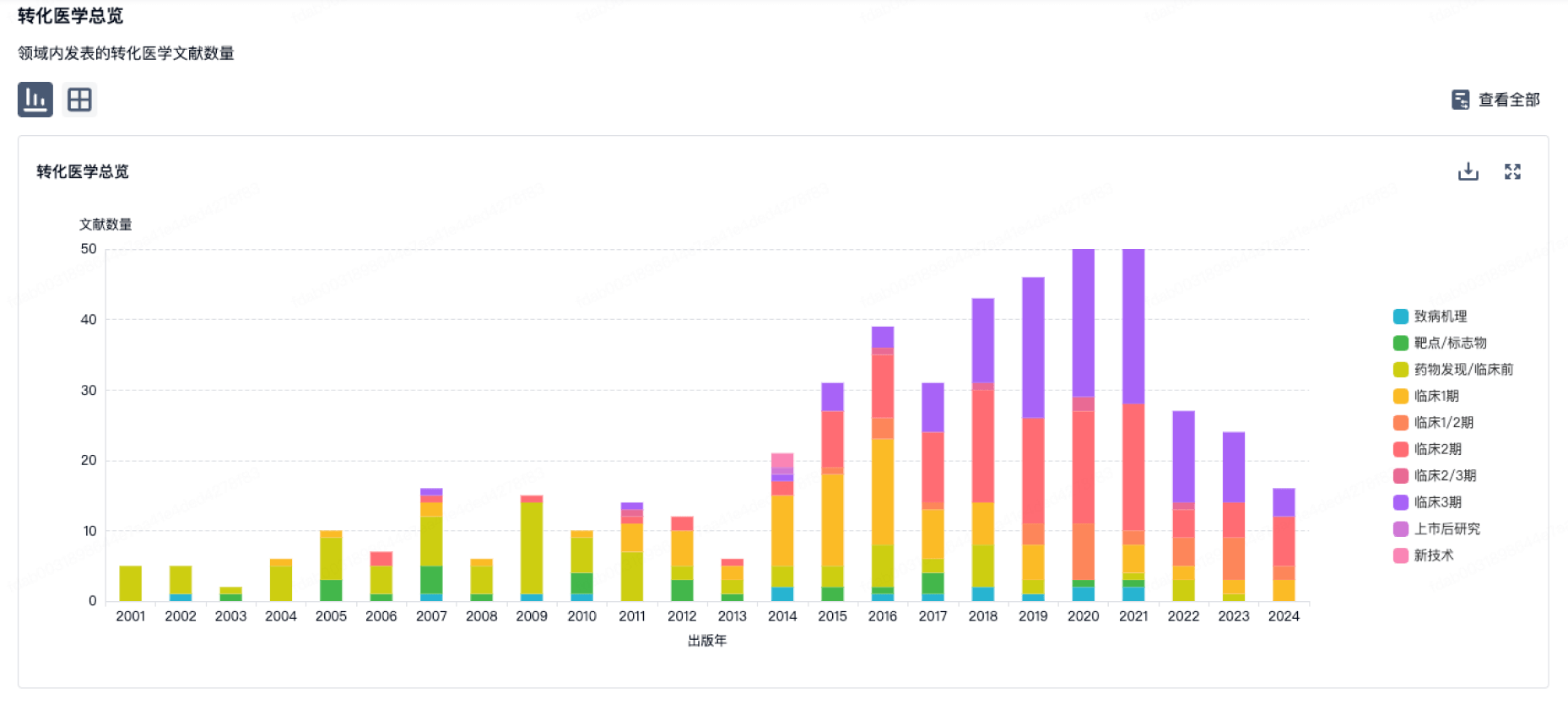

100 项与 星济生物(苏州)有限公司 相关的转化医学

登录后查看更多信息

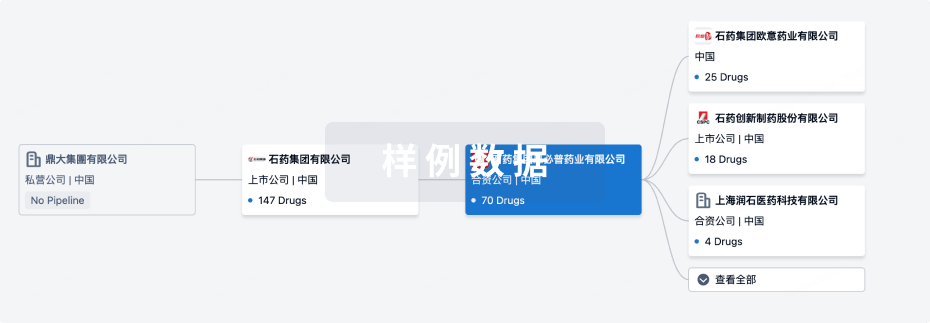

组织架构

使用我们的机构树数据加速您的研究。

登录

或

管线布局

2026年02月08日管线快照

管线布局中药物为当前组织机构及其子机构作为药物机构进行统计,早期临床1期并入临床1期,临床1/2期并入临床2期,临床2/3期并入临床3期

药物发现

4

1

临床前

临床2期

2

2

其他

登录后查看更多信息

当前项目

| 药物(靶点) | 适应症 | 全球最高研发状态 |

|---|---|---|

XJ103 | 肺炎球菌感染 更多 | 临床2期 |

XJ-101 | 耐甲氧西林金黄色葡萄球菌感染 更多 | 临床申请批准 |

XJ104 | 念珠菌病 更多 | 临床前 |

Antigen-binding protein targeting S.Aureus α-Hemolysis(Xingji Biology) | 菌血症 更多 | 药物发现 |

XJ107 | 呼吸道合胞体病毒感染 更多 | 药物发现 |

登录后查看更多信息

药物交易

使用我们的药物交易数据加速您的研究。

登录

或

转化医学

使用我们的转化医学数据加速您的研究。

登录

或

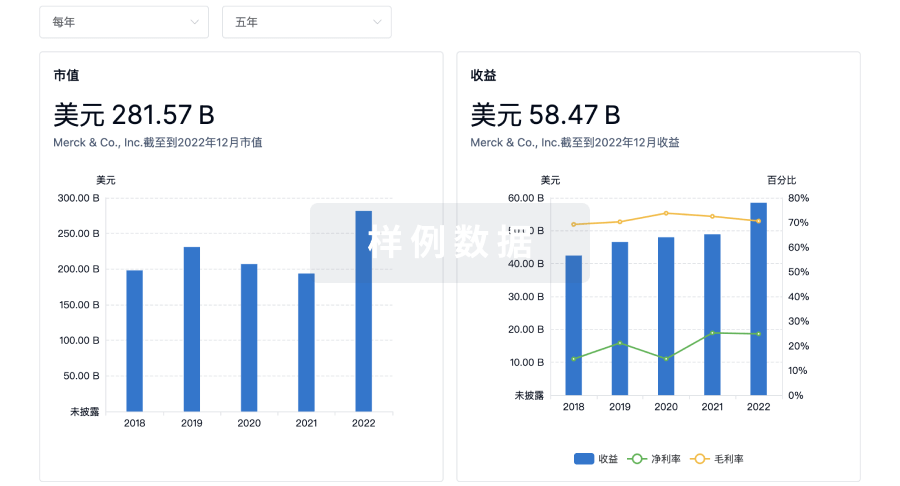

营收

使用 Synapse 探索超过 36 万个组织的财务状况。

登录

或

科研基金(NIH)

访问超过 200 万项资助和基金信息,以提升您的研究之旅。

登录

或

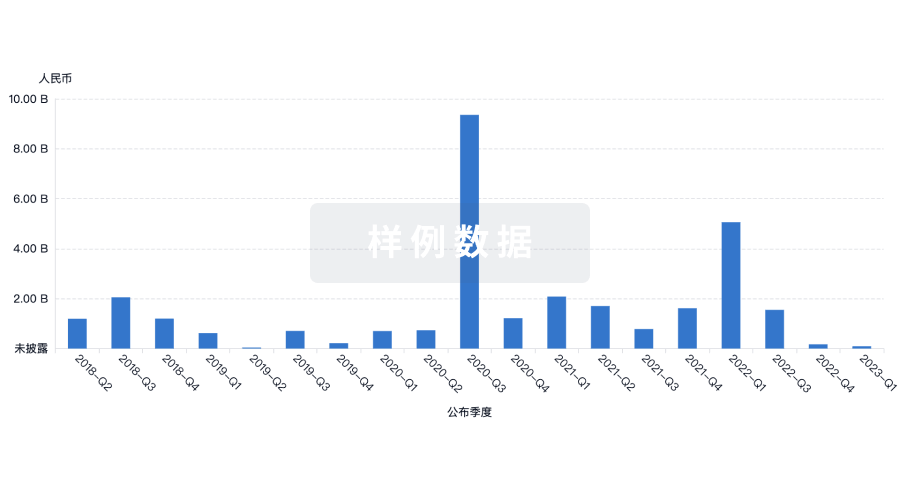

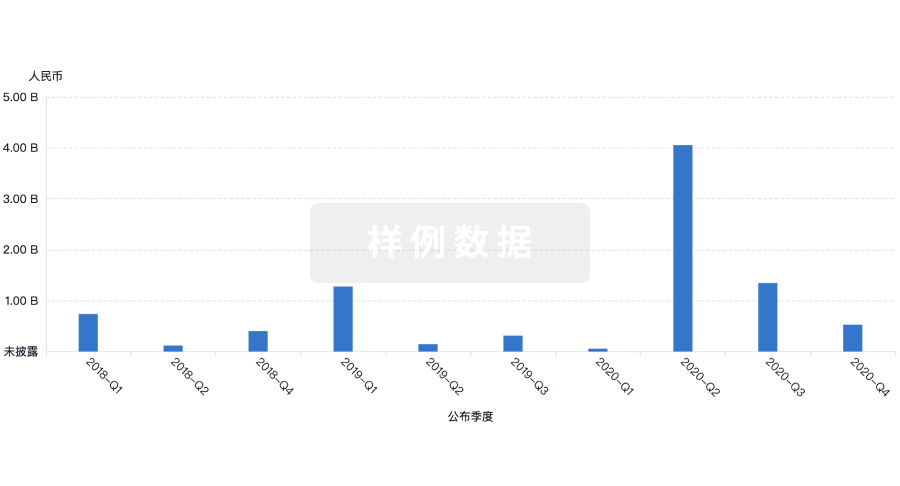

投资

深入了解从初创企业到成熟企业的最新公司投资动态。

登录

或

融资

发掘融资趋势以验证和推进您的投资机会。

登录

或

生物医药百科问答

全新生物医药AI Agent 覆盖科研全链路,让突破性发现快人一步

立即开始免费试用!

智慧芽新药情报库是智慧芽专为生命科学人士构建的基于AI的创新药情报平台,助您全方位提升您的研发与决策效率。

立即开始数据试用!

智慧芽新药库数据也通过智慧芽数据服务平台,以API或者数据包形式对外开放,助您更加充分利用智慧芽新药情报信息。

生物序列数据库

生物药研发创新

免费使用

化学结构数据库

小分子化药研发创新

免费使用