预约演示

更新于:2026-02-06

Sunshine Anjin (Nanjing) Biopharmaceutical Technology Co. Ltd.

更新于:2026-02-06

概览

标签

皮肤和肌肉骨骼疾病

神经系统疾病

其他疾病

小分子化药

化学药

疾病领域得分

一眼洞穿机构专注的疾病领域

暂无数据

技术平台

公司药物应用最多的技术

暂无数据

靶点

公司最常开发的靶点

暂无数据

| 排名前五的药物类型 | 数量 |

|---|---|

| 小分子化药 | 4 |

| 化学药 | 1 |

关联

5

项与 阳光安津(南京)生物医药科技有限公司 相关的药物靶点 |

作用机制 Nav1.8阻滞剂 |

在研适应症 |

非在研适应症- |

最高研发阶段临床前 |

首次获批国家/地区- |

首次获批日期- |

靶点 |

作用机制 TRPV4拮抗剂 |

在研适应症- |

非在研适应症- |

最高研发阶段临床前 |

首次获批国家/地区- |

首次获批日期- |

100 项与 阳光安津(南京)生物医药科技有限公司 相关的临床结果

登录后查看更多信息

0 项与 阳光安津(南京)生物医药科技有限公司 相关的专利(医药)

登录后查看更多信息

13

项与 阳光安津(南京)生物医药科技有限公司 相关的新闻(医药)2026-01-05

科学家创业融资的技巧和坑(科学家创业必看,一不留神让你卖房子卖车还债,并成为银行失信人员)

【计算材料学】2023年高浏览量文章精选

来自公众号:DeDrug

本文以传播知识为目的,如有侵权请后台联系我们,我们将在第一时间删除。

研究背景

瞬态受体电位 (TRP) 通道TRPV4是一种多模态细胞传感器,可被温和的温度、细胞肿胀、机械应力和小分子配体激活,并参与产热、血管张力调节、骨稳态、肾和肺功能的调节。TRPV4通道的失调与许多疾病状态有关,包括炎症、呼吸系统疾病、代谢性疾病、皮肤病、骨骼疾病以及神经肌肉疾病。与TRPV家族的其他成员一样,TRPV4与人类疾病相关的突变数量最多。迄今为止,只有一种TRPV4拮抗剂GSK2798745已进入临床试验(NCT02497937)。

目前有多家国际知名制药企业如:Bayer,GSK,AZ都在积极地针对TRPV4开发小分子候选药物,并且推进到临床试验Ⅰ期、Ⅱ期。然而截止目前,人们对于TRPV4拮抗的小分子如何调控TRPV4通道机制仍然知之甚少。

近年来发表了多篇有关TRPV4结构解析的文章,通过分析TRPV4与小分子拮抗剂的结合口袋有助于开发TRPV4的创新药物。本公众号推文的作者将代表性工作进行凝练总结,供读者了解该领域进展。

研究内容

1. 代表性研究1

2023年杜克大学的Seok-Yong Lee教授团队在Nature Communications发表了研究论文“TRPV4-Rho GTPase complex structures reveal mechanisms of gating and disease”,揭示了人类TRPV4与RhoA复合物在无配体、拮抗剂 (GSK2798745) 结合的关闭状态和激动剂 (GSK1016790A,4α-PDD) 结合的开放状态下的低温电镜结构,并且表明RhoA是TRPV4的辅助亚基,RhoA与TRPV4的相互作用限制了TRPV4通道激活时的动态变化[1]。文章发现GSK279和GSK101与VSLD空腔中的一组共同残基结合,却对TRPV4产生了相反的作用。研究人员对其进行了进一步的探讨,发现从GSK279结合的闭合状态到GSK101结合的开放状态,S2-S3连接器经历了从环到螺旋的转变,从而改变了VSLD、TRP结构域和CD之间的相互作用网络。在闭合状态下,VSLD与TRP结构域解耦;而在开放状态下,S2-S3将TRP与VSLD耦联。因此在TRPV4中,激动剂或拮抗剂结合到同一腔的相反作用源于VSLD-TRP-CD亚结构域的配体依赖性耦联或解耦。文章还提出了RhoA与TRPV4的相互作用模型,当膜锚定的RhoA与细胞质ARD上的TRPV4结合时,它会对ARD施加类似于钳的力,从而抑制与TRPV4激活相关的ARD运动,从而使TRPV4抑制。

图1 无配体状态的TRPV4与拮抗剂GSK2798745、激动剂GSK1016790A、激动剂4α-PDD在TRPV4通道中的结合

2. 代表性研究2

美国哥伦比亚大学生物化学与分子生物物理系Alexander I. Sobolevsky团队也在Nature Communications发表了研究论文“Structure of human TRPV4 in complex with GTPase RhoA”。该篇文章揭示了TRPV4激动剂4α-PDD和拮抗剂HC-067047的结合位点,并表明与激动剂的结合导致孔打开,而通道抑制涉及成孔螺旋S6中π到α的转变。同时文章也阐明了hTRPV4和RhoA之间的相互作用界面,以及该界面上参与TRPV4致病突变的残基。该篇文章的结果与上一篇的发现基本一致,无论是拮抗剂还是激动剂的结合位点均位于VSLD口袋,这表明VSLD口袋对TRPV4的开关至关重要[2]。

图2 hTRPV4与激动剂4α-PDD配合物的结构(左);hTRPV4与拮抗剂HC-067047配合物的结构(右)

3. 代表性研究3

同年7月浙江大学杨帆课题组在Cell Discovery发文“Structural basis of ligand activation and inhibition in a mammalian TRPV4 ion channel”揭示哺乳动物TRPV4离子通道与小分子激动剂GSK101、Agonist-1和抑制剂钌红(Ruthenium Red,RR)的结合位点和引起该通道开放与关闭的机制。该篇文章中研究人员首先对TRPV4 apo状态进行分析,发现哺乳动物小鼠TRPV4与此前报道的爪蟾TRPV4有明显差异,表现在跨膜区的多个螺旋的位置与构象上;且和爪蟾TRPV4相比,小鼠TRPV4通道的S4-S5 linker中包含helix螺旋而不是由单纯的loop组成。其次作者解析了小分子激动剂GSK101、Agonist-1 与TRPV4的复合物结构,发现GSK101和Agonist-1均结合在S1至S4之间形成的朝向细胞质的口袋(VSLD口袋)。同时,文章解释了其激动机制,加入激动剂后,TRPV4结构中的S4-S5 linker发生了约5埃的向上移动,引起其背后的S6也发生移动,进而打开TRPV4通道。该篇文章还解析了GSK101-RR-mTRPV4的复合物结构,该研究团队发现,GSK101也以与mTRPV4-GSK101相似的构象结合到VSLD空腔上,钌红可以结合在TRPV4通道的选择性滤器中,从而堵塞该通道,使得离子无法流过,从而发挥抑制剂的效果[3]。

图3 小鼠TRPV4与激动剂GSK101、Agonist-1和抑制剂钌红(Ruthenium Red,RR)配体结合的复合物结构

4. 代表性研究4

2024年4月雷晓光老师团队在Advanced Science上发表的“Structural Pharmacology of TRPV4 Antagonists”阐明了离子通道蛋白TRPV4小分子拮抗剂A1及A2的结构药理学基础。化合物A1与GSK279表现出类似的结合模式,拮抗剂A1的结合使得TRPV4发生了较大的挤压变形,此现象在其他TRPV家族成员中有报道,但在TRPV4中是首次被发现。文章还证明了化合物A2可以结合到VSLD扩展口袋上,这与典型的VSLD口袋不同。相对于A1,其结合位置明显靠近蛋白外侧,被称为VSLD的扩展口袋[4]。

图4 拮抗剂A1在hTRPV4中的结合位点(上);拮抗剂A2在hTRPV4中的结合位点(下)

总结

以上四篇文章通过单颗粒冷冻电镜技术解析了TRPV4与小分子复合物的结构;通过分子动力学模拟发现这些小分子可以稳定结合在口袋中;而通过电生理实验,发现对该口袋附近的氨基酸进行点突变后,这些激动剂或拮抗剂对TRPV4的浓度依赖效应曲线会发生明显移动,从而进一步验证了这些小分子的结合位点。

通过以上四篇文章可以清楚的了解到小分子的结合口袋在VSLD,且通过远程传导作用从而使TRPV4通道打开或关闭,进而影响TRPV4通道的活性。具体的传导分子机制尚不明确,远程传导作用对于小分子如何调控TRPV4通道的分子机制解释带来了巨大的挑战,但结合位点的确定将有助于促进TRPV4拮抗剂的开发,同时TRPV4与RhoA互作的结构解析也为两条通路交互的机制研究提供结构数据的支撑。

最后将四篇文章解析的TRPV4结构总结如下,供广大读者方便查阅。

表1 TRPV4结构总结

参考文献

[1] Kwon D H, Zhang F, McCray B A, et al. TRPV4-Rho GTPase complex structures reveal mechanisms of gating and disease. Nature communications. 2023, 14(1):3732.

[2] Nadezhdin K D, Talyzina I A, Parthasarathy A, et al. Structure of human TRPV4 in complex with GTPase RhoA. Nature Communications. 2023, 14(1):3733.

[3] Zhen W, Zhao Z, Chang S, et al. Structural basis of ligand activation and inhibition in a mammalian TRPV4 ion channel. Cell Discovery. 2023, 9(1):70.

[4] Fan J, Guo C, Liao D, et al. Structural Pharmacology of TRPV4 Antagonists. Advanced Science. 2024:24001583.

供稿:陈娜

校稿:石存剑/冷利敏

编辑:汤荣凡

华东理工大学/上海市新药设计重点实验室/李洪林教授课题组

临床1期

2025-07-27

·研发客

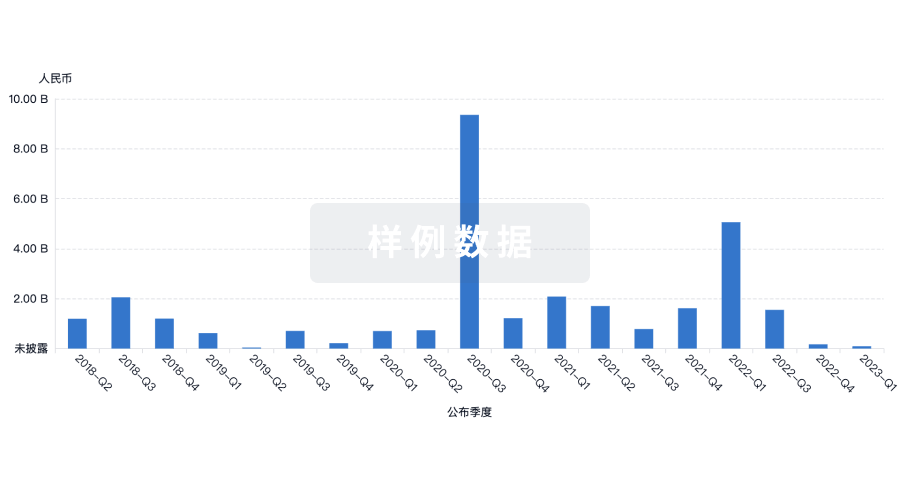

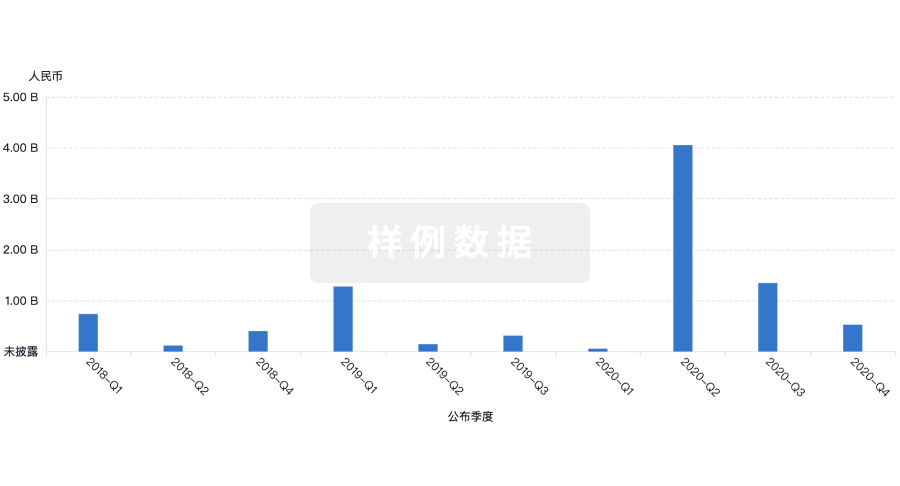

// • 过去半年,恒生创新药指数涨幅超过90%,纳斯达克指数涨幅5.61%;• 恒瑞医药、石药集团、中国生物制药和百奥赛图跻身全球研发投入最大的药企前20名;• Norstella报告认为,中美当前合作与授权的商业模式恰到好处,使双方生态系统都能繁荣发展;• 美国大型生物制药板块的估值滑落至历史性的洼地;• 在2025年初才买入重仓香港创新药的公募基金,上半年净值已翻倍;• 港股创新药ETF跟踪的中证香港创新药指数最新市盈率仍处在历史低位。穿越周期的中国新药继续高歌猛进。今年以来,中华香港生命科学指数已上涨96.55%,站上8943.48的历史高点;恒生创新药指数上涨92.31%,彻底摆脱一年前的历史低谷。维立志博7月25日在香港上市,开盘大涨106.86%,股价最高达72.4港元。与此同时,美国生物医药板块正在经历剧烈的颠簸。截至7月26日,今年以来纳斯达克生物科技指数涨幅为5.61%。东财数据显示,自2025年4月3日关税声明发布以来,截至7月18日,纳斯达克生物科技指数自低点(4月7日)以来同期涨幅仅6.31%,大幅跑输同期纳斯达克100指数32.58%的涨幅。无论在体量还是全球影响力上,美国生物制药企业无疑都领先于中国创新药企业,但是,在过去半年时间里,两者在资本市场的表现截然相反,市场情绪可见一斑。中国临床试验速度比美国更快自2022年以来,中国临床试验数量的持续攀升引起了全球的关注。2022~2024年的数据显示,中国的创新药管线占全球的31%,仅次于美国的35%(见下图)。而这个微弱的差距正在被超越。今年6月,GlobalData的数据显示,中国正在进行的临床试验数量持续上升,成为全球第一。而2015年,中国的创新药管线仅占全球的6%。中国用不到十年的时间直追美国。拓展阅读中国临床数量首次全球第一最近,彭博社援引Norstella的数据提到,中国的临床试验速度比美国更快(见下图)。彭博社的观点认为,推动中国生物技术企业崛起的一个关键优势在于,从实验室、动物实验到人体试验,中国企业都能以更低的成本和更快的速度推进研发。实际上,在今年早些时候,Norstella就给出观点认为,绝大多数情况下,制药企业的管线开发与营收和预算相匹配,而中国是一个非常大的例外。2024年全球20大研发投入最大的药企中,恒瑞医药以新增87条管线排在首位(见下图)。从营收规模来看,恒瑞与排在第二位的辉瑞,以及第三位的礼来相去甚远。2024年,恒瑞的营收约为30亿美元,远低于欧美大型药企的500亿美元以上。而与恒瑞一同跻身前20的还有石药集团、中国生物制药和百奥赛图。Norstella报告认为,尽管这四家中国公司的商业化规模不大,但在研发方面投入巨大,拥有强大的研发能力,这与通常情况下公司规模与其研发管线成正比的普遍规律形成了鲜明对比,意味着中国在生物制药研发领域有着独特的、不成比例的强大实力。恒瑞在2024年新增管线包括两个目前处于Ⅲ期临床试验的项目以及另外16个处于Ⅱ期临床试验的项目。这将对研发优先级排序带来挑战。Norstella报告中提到,实现如此规模的研发版图中,有许多经验值得借鉴。Citeline的一份报告还指出,自2020年以来,中国已成为全球临床试验的首选地。2023年全球启动的所有试验中,约有39%至少有一个试验点在中国,而2019年这一比例为25%,当时中国位居美国之后排名第二。在全球范围内,尽管从2019年到2023年启动的试验数量下降了7%,但同期中国的试验数量增长了 46%。中国与MNC交易份额增长迅速Jefferies上周的研究报告显示,2025年Q1,中国生物技术公司对外许可交易价值中的占比达到32%,而2024年和2023年这一比例均为21%。过去五年,中国与MNC交易的份额迅速增长,2022年这一比例仅为16%,2021年则为 8%。分析师指出,药品价格可能下降的压力和重磅疗法专利到期,是推动中国授权交易迅速增加的主要因素。而频繁的授权交易正在重塑美国生物制药行业格局。从中国引进的资产能为MNC提供一种经济且在一定时间范围内缓解压力的解决方案。Norstella年初的报告中提到,如果无法进入利润丰厚的美国和欧洲市场,中国生物技术公司在研发方面的可持续投资将受到限制。当前合作与授权的商业模式恰到好处,使双方生态系统都能繁荣发展。美国生物医药承受多重压力对大洋彼岸的美国药企来说,特朗普政府近期推出的两项政策,增加了未来发展的不确定性。2025年4月8日,特朗普突然扔下一颗“重磅炸弹”:美国要对药品加征25%关税,虽然政策细节尚未完全披露,但消息一出,美国大型药企股价应声向下,广发生物科技指数基金当天基金净值下跌5.97%。5月12日,特朗普签署降低处方药价格的行政令,宣称美国不再补贴外国医疗保健,也不会容忍药企牟取暴利,将实施“最惠国药品定价”,让当地患者的药品价格与其他发达国家水平保持一致。不过,由于该行政力度低于预期,美国药企股价当日上涨。此前美国第一轮药价谈判最高降幅已经达到79%(默沙东降糖尿药物Januvia)。从更长期的视角而言,未来五年间一批重磅药物的专利到期,包括药王Keytruda、强生自免产品Stelara、BMS的Eliquis和 Opdivo等,这无疑是压制板块估值的重要因素。专利悬崖的临近,迫使美国生物药企加快创新转型步伐,以寻找新的利润增长点。在多重压力的交织下,美国大型生物制药板块的估值已悄然滑落至历史性的洼地。摩根大通指出,经历了近期的回调后,该板块(剔除礼来)目前相对标普500指数的估值折价已达到45%~50%。中国一级市场准备好了吗一级市场是最好的晴雨表,中国的信心能否回来?据研发客统计,2025年上半年,创新药板块共完成融资100起,基本与2024同期的94起持平。与过去几年相比,即使是市场已出现明显低落的2023年,上半年的融资总数也达到了122起,更不用说2021~2022年行业巅峰期的逾160起。看来,尽管一级市场投资人的信心正在重塑,但要重新回到五年前的热情,还需要时间。上半年,启明创投共给出3笔投资,出手次数最多:领投阳光安津的Pre-A轮,该公司正在布局疼痛治疗研发管线临床前和早期临床阶段的开发;参与投资浩博医药,这家公司专注于寡核苷酸疗法,以慢性乙型肝炎(CHB)功能性治愈、疼痛治疗研发管线 过敏及补体药物;与多家机构联合投资天辰生物,该公司正在开展呼吸、皮肤、过敏和血液等领域的新药研究,核心产品为下一代抗IgE抗体LP-003和全球首创的补体双功能抗体LP-005。此外,上实资本、博远资本、汉康资本、复星医药旗下复健资本新药创新基金、深创投在今年上半年各有2笔投资。研发客留意到,一贯在创新药领域非常活跃的礼来亚洲、红杉中国上半年依旧没有出手,老牌投资机构奥博资本,上半年仅有的一次投资给到了靖因药业,联合多家机构帮助其完成了B2轮融资。英矽智能拿到了今年上半年最大的一笔融资。E轮由浦东创投、浦发集团、惠理集团联合领投,融资额1.23亿美元。过去半年,该公司在临床试验以及合作方面有动作不少,自主研发的新型泛TEAD抑制剂ISM6331、MAT2A抑制剂ISM4312两款产品的全球多中心临床试验在中美同步进行,已完成首次患者给药。此外,英矽智能与华东医药、海正药业、和铂医药、迈威生物、元羿生物等多家企业达成了战略合作。瑞博生物也在最近完成逾2亿元人民币E轮融资,由名信资本领投,多家投资机构共同参与。从英矽智能和瑞博生物的E轮融资不难看出,过去两年IPO的收紧让很多biotech陷入资本进退两难的境地。不过,英矽智能和瑞博生物距离IPO 只差临门一脚。今年5月,英矽智能递交IPO申请,这是其第三次冲击港交所。瑞博也在同一时间申请IPO,从科创板转战港股。据港交所官网披露,目前共有20家符合18A的biotech公司正在等待上市。今年5月6日,香港证监会与港交所推出了“科创专线”,进一步支持特专科技公司及生物技术公司申请上市。公募押注创新药取得初胜相较于一级市场的谨慎乐观,在2025年初才买入重仓香港创新药的公募基金,上半年净值已翻倍。年内收益TOP10的基金中,有8只都押注了医药公司,尤其是创新药方向。国内创新药企的一波凌厉上涨趋势,也吸引了众多个人及机构投资者的追捧。拓展阅读被调出港股通不跌反涨,背后大有玄机从基金持仓看,医药2025Q1基金持仓占比企稳回升,创新药为共识度最高的加仓方向。2025Q1公募基金整体和全基医药重仓持仓占比回升,非药基金延续低配,但低配比例有所减少。规模方面,港股创新药ETF最新规模达140.98亿元,创近1年新高,居港股医药类ETF第一。资金流入方面,拉长时间看,港股创新药ETF近10个交易日内有6日资金净流入,合计吸金10.05亿元。从估值层面来看,港股创新药ETF跟踪的中证香港创新药指数最新市盈率(PE-TTM)仅34.95倍,处于近5年18.88%的分位,即估值低于近5年81.12%以上的时间,处于历史低位。未来仍有一定上涨空间。编辑 | 姚嘉yao.jia@PharmaDJ.com总第2515期访问研发客网站,深度报道和每日新闻抢鲜看www.PharmaDJ.com

临床研究

2025-07-13

上半年,国内一共有 130 多家创新药企获得了融资,已披露的总金额差不多有 300 亿元,比披露的 BD 首付款(230 亿元)稍微多一些。不过,跟往年相比,今年是近十年融资数量最少的一年,创新药一二级市场依旧不太乐观。那这 130 多家药企凭什么能够在资本寒冬中获得融资?它们做对了什么?从技术赛道来看,早期高额融资(种子轮、天使轮和 A 轮)主要集中在前沿创新疗法领域,比如说双抗、基因疗法、细胞疗法、核药、AI 制药、分子胶等等,当然疫苗也有不少,其中癌症疫苗比较受青睐。中后期融资比较多的则是那些专注开发小分子抑制剂、ADC、小干扰 RNA(siRNA)、干细胞疗法的创新药企。从疾病领域来说,除肿瘤外,乙肝、疼痛、眼科、代谢、神经、自免比较容易获得大额融资。比如说完成过亿融资的浩博医药、阳光安津、大睿生物、纽欧申医药、天辰生物、珂阑医药、靖因药业等等,都是聚焦这些领域的创新药企。另外,创始团队背景也是投资人考量是否注资的重要因素之一。成立仅半年的小路生物,之所以能获得数千万美元天使轮融资,就是因为它的创始人是全球著名免疫学家刘勇军教授,自带明星光环。最后,地域同样是影响融资的关键变量。像处于苏州、上海、北京的药企,就比较容易获得融资,一方面这些产业集群区域往往都有自己的地方基金,会优先考虑当地的药企,另一方面政府扶持力度比较大,会从多方面包括融资给予企业指导和帮助。扫描下方二维码添加 Insight 情报助手「小音」,回复口令 融资,即可获取 Insight 整理的上半年获融资的中国药企名单。封面来源:站酷海洛免责声明:本文仅作信息分享,不代表 Insight 立场和观点,也不作治疗方案推荐和介绍。如有需求,请咨询和联系正规医疗机构。编辑:ccaiPR 稿对接:微信 insightxb投稿:微信 insightxb;邮箱 insight@dxy.cn多样化功能、可溯源数据……Insight 数据库网页版等你体验点击阅读原文,立刻解锁!

细胞疗法疫苗信使RNA引进/卖出siRNA

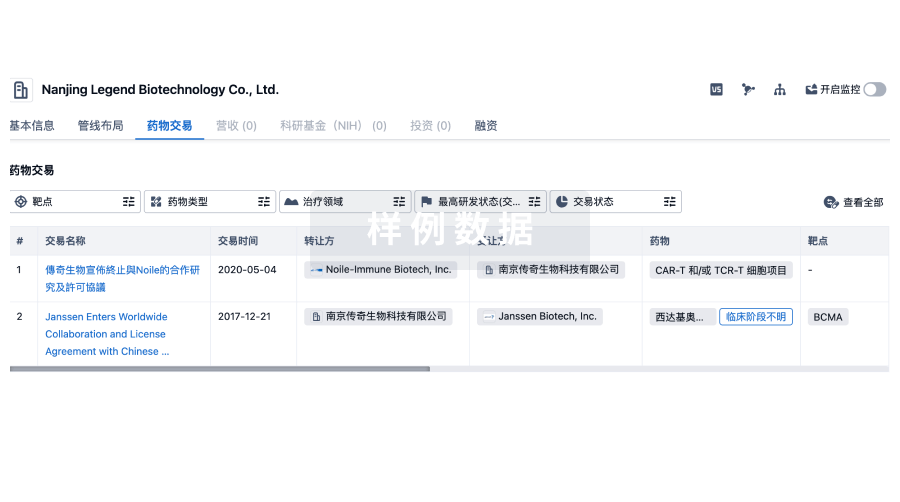

100 项与 阳光安津(南京)生物医药科技有限公司 相关的药物交易

登录后查看更多信息

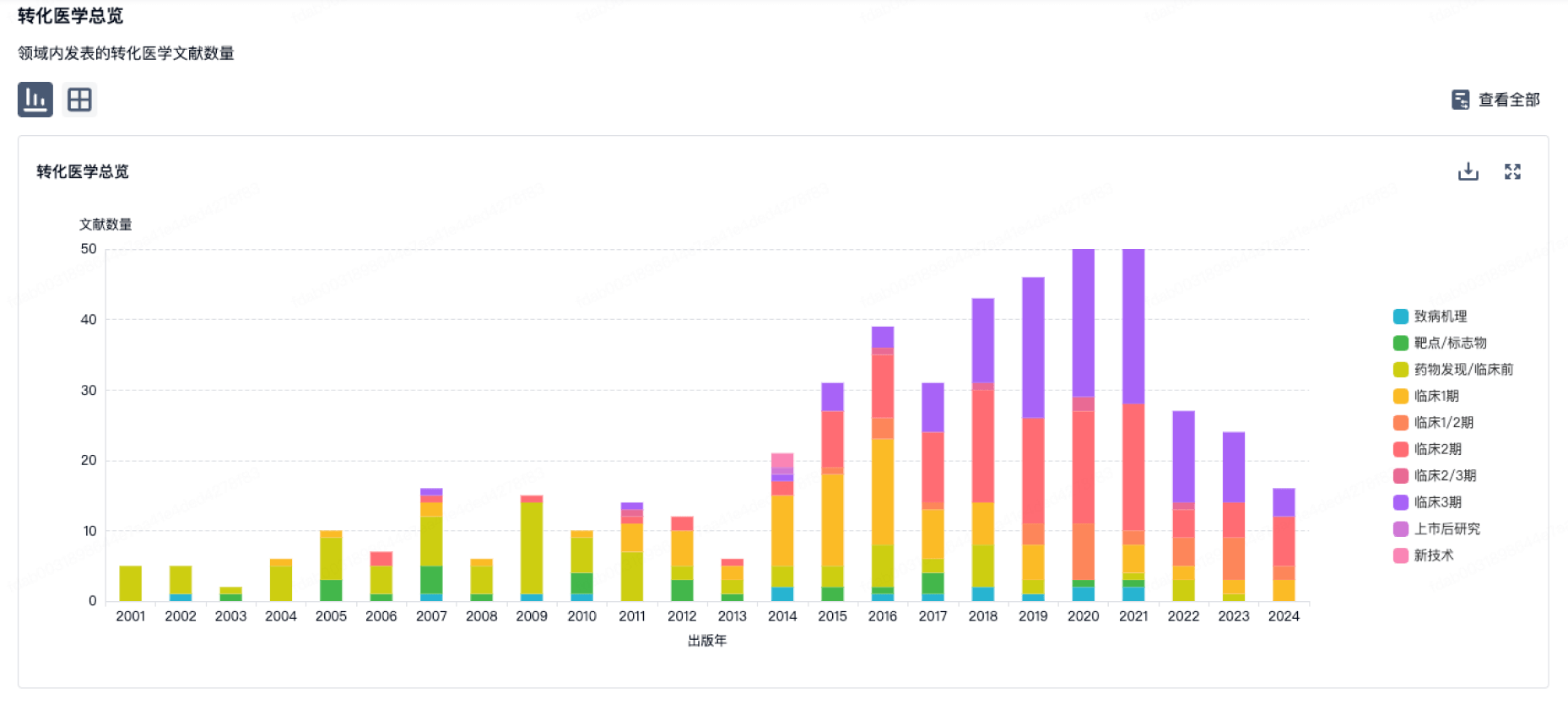

100 项与 阳光安津(南京)生物医药科技有限公司 相关的转化医学

登录后查看更多信息

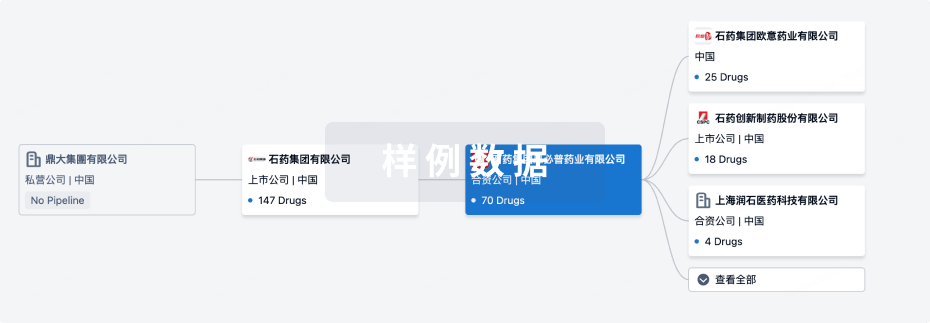

组织架构

使用我们的机构树数据加速您的研究。

登录

或

管线布局

2026年02月09日管线快照

管线布局中药物为当前组织机构及其子机构作为药物机构进行统计,早期临床1期并入临床1期,临床1/2期并入临床2期,临床2/3期并入临床3期

药物发现

1

4

临床前

登录后查看更多信息

当前项目

| 药物(靶点) | 适应症 | 全球最高研发状态 |

|---|---|---|

Trpvicin ( TRPV3 ) | 脱发 更多 | 临床前 |

Nav1.8抑制剂(阳光安津) ( Nav1.8 ) | 疼痛 更多 | 临床前 |

WO2024140431 ( TRPV3 )专利挖掘 | 神经系统疾病 更多 | 药物发现 |

登录后查看更多信息

药物交易

使用我们的药物交易数据加速您的研究。

登录

或

转化医学

使用我们的转化医学数据加速您的研究。

登录

或

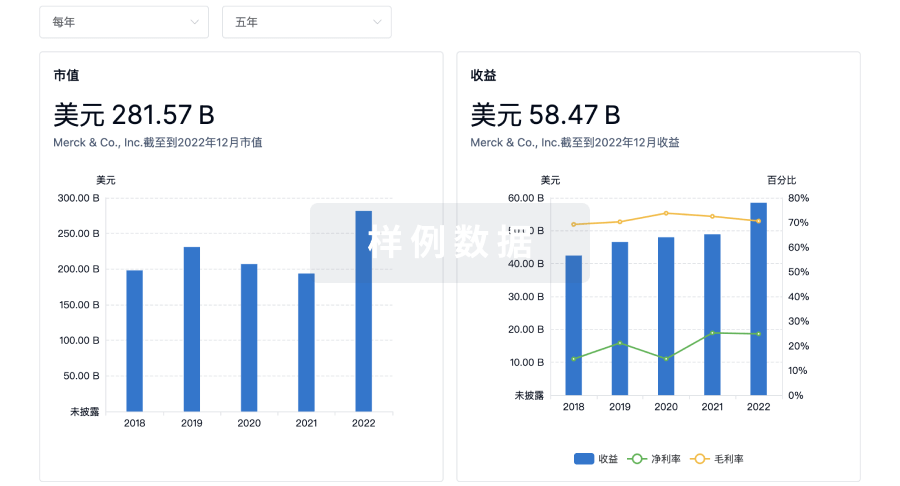

营收

使用 Synapse 探索超过 36 万个组织的财务状况。

登录

或

科研基金(NIH)

访问超过 200 万项资助和基金信息,以提升您的研究之旅。

登录

或

投资

深入了解从初创企业到成熟企业的最新公司投资动态。

登录

或

融资

发掘融资趋势以验证和推进您的投资机会。

登录

或

生物医药百科问答

全新生物医药AI Agent 覆盖科研全链路,让突破性发现快人一步

立即开始免费试用!

智慧芽新药情报库是智慧芽专为生命科学人士构建的基于AI的创新药情报平台,助您全方位提升您的研发与决策效率。

立即开始数据试用!

智慧芽新药库数据也通过智慧芽数据服务平台,以API或者数据包形式对外开放,助您更加充分利用智慧芽新药情报信息。

生物序列数据库

生物药研发创新

免费使用

化学结构数据库

小分子化药研发创新

免费使用