预约演示

更新于:2026-02-14

Xinghande Biomedical (Shanghai) Co., Ltd.

更新于:2026-02-14

概览

标签

肿瘤

TCR-T细胞疗法

疾病领域得分

一眼洞穿机构专注的疾病领域

暂无数据

技术平台

公司药物应用最多的技术

暂无数据

靶点

公司最常开发的靶点

暂无数据

| 排名前五的药物类型 | 数量 |

|---|---|

| TCR-T细胞疗法 | 1 |

| 排名前五的靶点 | 数量 |

|---|---|

| HPV E7(HPV病毒E7蛋白) | 1 |

关联

1

项与 星源德生物医药(上海)有限公司 相关的药物靶点 |

作用机制 E7抑制剂 [+1] |

在研适应症 |

非在研适应症- |

最高研发阶段临床1/2期 |

首次获批国家/地区- |

首次获批日期- |

1

项与 星源德生物医药(上海)有限公司 相关的临床试验CTR20251265

评估SCG142自体T细胞注射液治疗复发或转移性HPV16或HPV52相关恶性肿瘤的安全性和初步疗效的开放、单臂、多中心的I期研究

主要研究目的是评估SCG142治疗HPV16或HPV52相关恶性肿瘤的安全性、耐受性。次要研究目的是评估SCG142治疗HPV16或HPV52相关恶性肿瘤的初步临床疗效及SCG142静脉输注前、后药代动力学特征。

开始日期- |

申办/合作机构 星源德生物医药(上海)有限公司 [+1] |

100 项与 星源德生物医药(上海)有限公司 相关的临床结果

登录后查看更多信息

0 项与 星源德生物医药(上海)有限公司 相关的专利(医药)

登录后查看更多信息

128

项与 星源德生物医药(上海)有限公司 相关的新闻(医药)2026-02-06

·微信

2025年,中国医学科学院肿瘤医院团队报道了一例晚期胰腺癌患者通过TCR-T疗法获得显著疗效的案例。

这名74岁男性患者在经历20余次化疗后病情仍持续进展,通过分子检测发现其肿瘤存在KRAS G12V突变,研究人员为他定制了针对该突变的TCR-T细胞疗法。单次细胞回输28天后,复查显示肝脏三处靶病灶明显缩小,肿瘤标志物CA19-9从758U/ml降至78U/ml,整体安全性良好。

T细胞受体工程化T细胞疗法(TCR-T)是一种靶向部分肿瘤的过继性T细胞疗法。TCR-T疗法利用由α链和β链肽段组成的异源二聚体,识别主要组织相容性复合物呈递的多肽片段。与靶向细胞表面抗原的CAR-T疗法不同,TCR-T能够识别由主要组织相容性复合物呈递的更多种类的细胞内抗原片段。

每个T细胞的T细胞受体对应特定抗原,位于T细胞表面。人体内源性T细胞受体对肿瘤抗原的亲和力相对较低,难以有效识别和杀伤肿瘤细胞。经过工程化改造的T细胞能大幅提升抗原亲和力,从而增强对肿瘤细胞的识别能力和结合强度。

如果您对TCR-T疗法有任何疑问,或希望评估是否适合接受此类治疗,请联系康和源免疫之家(400-880-3716)。

临床突破:TCR-T在不同癌种中的疗效

近年来,全球多个研究团队在TCR-T疗法领域取得了令人振奋的进展。

胰腺癌

上文提到的74岁男性患者案例是国内团队的成功探索。而国际顶尖期刊《新英格兰医学杂志》2022年报道了另一个里程碑案例:一名71岁转移性胰腺癌患者接受靶向KRAS G12D的TCR-T治疗后,6个月内肿瘤缩小约72%。

肝癌

星汉德生物的SCG101是一种针对乙型肝炎表面抗原(HBsAg)特异性的自体T细胞受体TCR-T细胞疗法。2025年8月,《GUT》发表了SCG101在HBV相关肝细胞癌患者中的临床疗效。结果显示:6名患者中有3名在SCG101输注后显示出肿瘤缩小,其中患者ST1204和ST1206的靶病灶分别缩小了74.6%和19.5%,患者ST1207的靶病灶完全消失,两名患者在输注 SCG101 后仍存活 2 年以上。

难治性上皮癌

Gavocabtagene autoleucel(gavo-cel,TC-210)是一款针对间皮素的TCR-T细胞疗法。2023年7月,《自然医学》发表了gavo-cel的I期研究结果(NCT03907852)。在30例可评估患者中,有28例(93.3%)靶病灶直径总和缩小,幅度从4%到80%不等。有4例患者确认实现部分缓解(PR),3名患者(患者1、8和12)在没有淋巴细胞清除(LD)的情况下接受了gavo-cel输注,也出现了肿瘤消退的情况,并且导致无治疗间隔延长。

其中一名腹膜间皮瘤患者输注6个月后,靠近左肾的病灶肿瘤完全消退,直肠腹膜反射中的肿瘤大小也缩小了。

中国力量:TCR-T研发步入快车道

中国在TCR-T疗法领域的研究正快速发展,多家生物公司布局TCR-T赛道。目前,国内已有50多个TCR-T在研项目进入或获批临床。

2026年初,新景智源公司完成逾2亿元B轮融资。该公司已有多条管线推进到临床试验阶段,其中NW-101C是国内首个针对PRAME靶点进入临床的TCR-T产品,适应症包括卵巢癌、恶性黑色素瘤、食管鳞癌、肺鳞癌、软组织肉瘤和三阴乳腺癌等。NW-301V则是针对KRAS G12V突变的TCR-T疗法,其初步临床研究结果已于2025 ESMO年会上公布所有14例受试者中有6例最佳疗效达部分缓解(PR),5例为疾病稳定(SD);客观缓解率(ORR)达42.9%,疾病控制率(DCR)达78.6%。在接受中、高剂量组治疗的10例受试者中,5例受试者最佳疗效达部分缓解(PR),5例受试者为疾病稳定(SD);客观缓解率(ORR)达50%,疾病控制率(DCR)达100%。

图片来源于新景智源

临床试验招募

幸运的是,目前国内正在开展TCR-T细胞疗法的临床试验,符合条件的患者有机会免费接受这些前沿治疗。如果您或家人希望了解TCR-T疗法的更多信息,或想评估是否适合参加临床试验,请联系康和源免疫之家(400-880-3716)。

尽管TCR-T疗法展现出巨大潜力,但仍面临一些挑战。目前的治疗成本较高,制备流程复杂,且需要特定的HLA基因型匹配,这限制了其广泛应用。

然而,科学界正在积极应对这些挑战。同时,科学家们也在探索如何降低制备成本、缩短制备时间。

结语

随着更多临床数据的积累和治疗技术的优化,TCR-T疗法有望成为多种实体瘤的重要治疗选择,甚至可能与化疗、靶向治疗和免疫检查点抑制剂联合使用,发挥协同效应。

随着科学技术的不断进步,我们有理由相信,TCR-T细胞疗法将不断完善,为更多晚期癌症患者带来长期生存的希望。在人类与癌症的斗争中,每一次技术突破都是迈向胜利的重要一步,而TCR-T疗法正成为这场战役中最有希望的突破口之一。

参考资料

1.https://pmc.ncbi.nlm.nih.gov/articles/PMC11451006/

2.https://www.nsfc.gov.cn/english/site_1////////////news/A2/2026/01-05/490.html

3.https://reference.org/facts/T_cell_receptor_T_cell_therapy/FTsuslN8

4.https://dailyreporter.esmo.org/esmo-congress-2025/immunotherapy/first-in-human-trial-of-a-tcr-t-therapy-targeting-kras-g12v-reports-a-significant-response-rate

如果您在阅读本文后仍有困惑,或需要帮助,可通过康和源免疫之家医学部(400-880-3716)获取专业指导。您可以通过添加以下微信方式联系我们。

曹老师微信:17801183037

谢老师微信:15810815293

康和源免疫之家-癌症患者的生命希望桥梁

康和源免疫之家作为肿瘤诊疗服务平台,始终秉持“以患者为中心”的理念。在肿瘤治疗领域,患者面临着巨大的身心压力和复杂的治疗选择,康和源免疫之家深知患者的需求和困境,致力于为患者提供全方位、个性化的服务。

为了实现这一目标,该平台整合了中国、美国、欧洲、日本、韩国等全球顶尖肿瘤专家资源。这些专家拥有丰富的临床经验和先进的治疗理念,能够为患者提供专业的诊断和治疗建议。同时,平台还与知名药企、创新药物研发机构建立了深度合作关系,这使得患者能够及时了解到前沿的抗癌药物和治疗技术,为治疗提供更多的选择。

国际专家会诊服务

肿瘤治疗具有复杂性和个体差异性,不同患者的病情和身体状况各不相同,因此需要个性化的治疗方案。康和源免疫之家通过国际专家会诊服务,可协调中美欧日韩等多国权威肿瘤专家,针对癌症开展跨国联合诊疗。

对于那些需要第二诊疗意见的患者来说,国际专家会诊可以提供不同的视角和建议,帮助患者更全面地了解自己的病情和治疗方案。而对于寻求海外先进治疗方案的患者,平台的专业团队能够帮助他们获取国际前沿治疗指南,为患者制定更加科学、合理的治疗计划。

临床试验

作为连接患者与创新疗法的纽带,康和源免疫之家与全球领先药企及研发机构保持战略合作,持续提供涉及PD-1/L1抑制剂、CAR-T细胞治疗、ADC药物等领域的临床试验项目。这些临床试验项目代表了当前癌症治疗的前沿进展和研究方向,为患者提供了接触新型抗癌药物和治疗技术的机会。

康和源免疫之家团队会根据患者的病情阶段、基因检测结果和治疗史,精准匹配适合的临床试验机会。这不仅提高了患者参与临床试验的成功率,也确保了患者能够接受更加适合自己的治疗。在康和源免疫之家,每个生命都被视为值得更好的医疗选择,无论是寻求国际顶尖专家的诊疗建议,还是尝试突破性的临床试验,平台都将竭诚为患者提供专业、可靠的全方位支持。让我们携手,在抗击肿瘤的征程上走得更远。

END

如果您或您身边的人正在遭受癌症的困扰,不妨拨打咨询电话400-880-3716,登录官网 https://www.myimm.net/或关注微信公众号“康和源免疫之家”(头条、知乎、百度、搜狐等自媒体同名),了解更多关于临床试验和肿瘤诊疗服务的信息。

🌿抗癌,不仅是力量的抗争,更是精准的博弈。🌿

当亲人面对癌症,我们常问:“什么治疗方案更有效?会不会产生耐药?这种病会遗传给家人吗?”这些关乎生存与未来的关键问题,答案可能就藏在每个人的基因里。

🧬基因检测:为患者点亮精准治疗的“导航”,为家属揭开遗传风险的“谜底”。🧬

精准打击肿瘤,避免无效治疗肿瘤千差万别,用药也需“量体裁衣”。我们的基因检测能明确揭示肿瘤的基因突变靶点,就像为导弹装上“精确制导系统”,快速匹配更可能有效的靶向药物,避免在无效的化疗中消耗宝贵的生命与希望。

评估遗传风险,为家人构筑健康防线部分癌症与遗传密切相关。通过基因检测,可以评估患者是否携带明确的遗传易感基因突变。这不仅解释了病因,更能为您的子女、兄弟姐妹等近亲提供至关重要的预警,让他们能及早干预,主动守护健康。

🔬康和源免疫之家,用基因图谱,守护您与家人的生命延续。🔬

我们提供的不仅是冰冷的报告,更是一份贯穿诊断、治疗与康复的“科学行动指南”。我们的医学专家将为您深度解读基因信息,在复杂的治疗选择中提供决策支持,并为整个家庭的健康风险管理提供专业建议。

📞一人检测,可能惠及全家。立即拨打400-880-3716,康和源免疫之家医学部,为您与家人的未来,提供一份科学的答案。

让科学指引方向,让选择更有力量。

扫描下方二维码,或者直接电话咨询康和源免疫之家医学部(400-880-3716),持续为您关注并分享癌症前沿消息。

免责声明:文本参考来源于网络,版权归原作者所有。

该文章仅供分享,如涉嫌侵犯您的著作权请联系我们删除,谢谢!

细胞疗法临床1期临床结果免疫疗法

2026-01-23

74岁的胰腺癌患者在经历20多次化疗后,肿瘤仍持续进展。当他几乎耗尽所有治疗选择时,一项名为TCR-T的新兴免疫细胞疗法带来了转机。

单次细胞回输28天后,复查结果显示:患者肝脏上的三个靶病灶明显缩小,肿瘤标志物CA19-9水平从758U/ml降至78U/ml,降幅近90%,且治疗安全性良好。

这一由国内顶尖医疗团队完成的案例,为晚期胰腺癌患者点亮了新的希望之光。

关于TCR-T细胞疗法

TCR-T细胞疗法是一种新型治疗方式,利用人体自身免疫系统对抗癌症。afami-cel(Tecelra)是首个获得美国食品药品监督管理局(FDA)批准的TCR-T细胞产品,于2024年8月获批上市。

这种细胞疗法通过重新对患者自身的T细胞(一种白细胞)进行重编程,使其能够识别并攻击癌细胞。该治疗首先从患者血液中提取T细胞,对其进行基因改造,这些经强化的细胞随后被回输至患者体内,为免疫系统提供抗击癌症所需的关键助力。

与CAR-T只能识别细胞表面抗原不同,TCR-T能够识别由MHC分子呈递的细胞内抗原片段,这意味着TCR-T可以靶向的抗原库更广泛,包括肿瘤睾丸抗原(如NY-ESO-1)、病毒抗原(如HBV、HPV)以及突变产生的新抗原等。

这种技术机制决定了TCR-T在实体瘤治疗中的独特优势。实体瘤通常具有高度异质性,且肿瘤微环境具有免疫抑制特性,使得传统免疫疗法难以发挥作用。而TCR-T就像为T细胞配备了“穿透式扫描系统”,能够深入肿瘤内部,精准识别并清除癌细胞。

如果您或家人希望了解自己是否适合接受TCR-T细胞治疗,或想获取更多关于肿瘤免疫治疗的信息,请联系康和源免疫之家(400-880-3716)。

TCR-T在多种实体瘤中展现潜力

近年来,TCR-T疗法在多种实体瘤领域取得突破性进展。除了胰腺癌,TCR-T疗法在肝癌、黑色素瘤、HPV相关肿瘤等多种实体瘤中都已进入临床试验阶段,均显示出显著疗效。

肝癌

在肝癌治疗领域,星汉德生物开发的针对乙型肝炎病毒(HBV)的TCR-T疗法(SCG101)取得了突破性进展。一项研究显示,6名HBV相关肝细胞癌患者中有3名在SCG101输注后肿瘤缩小,其中一名患者肿瘤缩小74.6%,另一名患者靶病灶完全消失,两名患者治疗后存活超过2年!

黑色素瘤

在黑色素瘤治疗中,靶向PRAME抗原的TCR-T疗法(IMA203)的临床数据显示,在50例复发/难治性实体瘤患者中,总缓解率达到64%,疾病控制率更达91%。

肺癌

在非小细胞肺癌中,靶向NY-ESO-1的lete-cel在晚期非小细胞肺癌(NSCLC)中的初步研究数据显示:一名既往接受过三线化疗和免疫疗法的患者实现非靶病变完全缓解。

这些临床成果表明,TCR-T疗法在多种实体瘤治疗中都显示出潜在应用价值,为晚期患者提供了新的治疗选择。

中国力量:本土创新提速,惠及国内患者

在国际TCR-T疗法快速发展的同时,中国研发力量也在这一领域奋起直追,取得了令人瞩目的成果。

镔铁生物:IX001

镔铁生物自主研发的IX001 TCR-T注射液在胰腺癌中取得积极效果。一名三线标准治疗无效的KRAS G12V突变患者,在IX001治疗后肺部病灶基本完全消失。

新景智源:NW-301V

新景智源研发的靶向KRAS G12V突变的NW-301V注射液,在结直肠癌和胰腺癌中显示出治疗潜力。临床试验显示,在结直肠癌治疗组,NW-301V注射液实现100%的疾病控制率,有2例患者在治疗4周时达到病情稳定,8周后进一步实现部分缓解(PR)。

天科雅:TC-N201

上海市第一人民医院也曾报道了TCR-T产品(TC-N201注射液)成功应用于晚期滑肉瘤患者的病例。这位患者既往接受手术、化疗、放疗、靶向治疗和免疫治疗等均未成功控制病情进展,TC-N201注射液治疗后肺部转移靶病灶显著缩小,肿瘤总径比治疗前减少了超过75%。

香雪制药:TAEST16001

香雪制药研发的靶向NY-ESO-1的TAEST16001,也在肉瘤患者中实现75%的缓解率,中位缓解持续时间达到13.1个月,并实现1例多发性肺转移的滑膜肉瘤患者达到部分缓解。

这些进展表明,中国在细胞免疫治疗领域已逐步建立起自主创新能力,为国内患者提供了先进治疗选择。

目前国内多家三甲医院正在积极开展TCR-T疗法临床试验,覆盖宫颈癌、食管癌、肉瘤等多种实体瘤,为患者提供了前沿治疗的机会。

如果您或家人希望了解自己是否适合接受TCR-T细胞治疗,或想获取更多关于肿瘤免疫治疗的信息,请联系康和源免疫之家(400-880-3716)。

结语

随着更多临床数据的积累和治疗技术的优化,TCR-T疗法有望让更多实体瘤患者受益。而我国在TCR-T疗法研发领域已走在世界前沿,对于国内患者而言,这意味着无需远渡重洋就能接触到前沿治疗技术。目前,国内多家三甲医院均在开展TCR-T等相关细胞疗法的临床试验,为晚期肿瘤患者提供了新的治疗选择,抓住前沿医疗技术带来的机遇,或许就是开启生命新篇章的关键。

参考资料

1.https://ir.tscan.com/news-releases/news-release-details/tscan-therapeutics-announces-positive-updated-data-allohatm

2.https://uihc.org/cancer/news/ui-health-care-begins-treating-patients-innovative-tcr-therapy

3.https://mp.weixin.qq.com/s/5Cv-r4w_cLZfX9zymoVNAg

4.https://www.cell.com/cell-reports-medicine/fulltext/S2666-3791(23)00261-6

5.Mehmet Altan, Gilberto Lopes, T. Jeroen N. Hiltermann, Ramaswamy Govindan; Safety and Tolerability of Letetresgene Autoleucel (GSK3377794): Pilot Studies in Patients with Advanced Non–Small Cell Lung Cancer. Clin Cancer Res 1 February 2025; 31 (3): 529–542. https://doi.org/10.1158/1078-0432.CCR-24-1591

如果您在阅读本文后仍有困惑,或需要帮助,可通过康和源免疫之家医学部(400-880-3716)获取专业指导。您可以通过添加以下微信方式联系我们。

曹老师微信:17801183037

谢老师微信:15810815293

康和源免疫之家-癌症患者的生命希望桥梁

康和源免疫之家作为肿瘤诊疗服务平台,始终秉持“以患者为中心”的理念。在肿瘤治疗领域,患者面临着巨大的身心压力和复杂的治疗选择,康和源免疫之家深知患者的需求和困境,致力于为患者提供全方位、个性化的服务。

为了实现这一目标,该平台整合了中国、美国、欧洲、日本、韩国等全球顶尖肿瘤专家资源。这些专家拥有丰富的临床经验和先进的治疗理念,能够为患者提供专业的诊断和治疗建议。同时,平台还与知名药企、创新药物研发机构建立了深度合作关系,这使得患者能够及时了解到前沿的抗癌药物和治疗技术,为治疗提供更多的选择。

国际专家会诊服务

肿瘤治疗具有复杂性和个体差异性,不同患者的病情和身体状况各不相同,因此需要个性化的治疗方案。康和源免疫之家通过国际专家会诊服务,可协调中美欧日韩等多国权威肿瘤专家,针对癌症开展跨国联合诊疗。

对于那些需要第二诊疗意见的患者来说,国际专家会诊可以提供不同的视角和建议,帮助患者更全面地了解自己的病情和治疗方案。而对于寻求海外先进治疗方案的患者,平台的专业团队能够帮助他们获取国际前沿治疗指南,为患者制定更加科学、合理的治疗计划。

临床试验

作为连接患者与创新疗法的纽带,康和源免疫之家与全球领先药企及研发机构保持战略合作,持续提供涉及PD-1/L1抑制剂、CAR-T细胞治疗、ADC药物等领域的临床试验项目。这些临床试验项目代表了当前癌症治疗的前沿进展和研究方向,为患者提供了接触新型抗癌药物和治疗技术的机会。

康和源免疫之家团队会根据患者的病情阶段、基因检测结果和治疗史,精准匹配适合的临床试验机会。这不仅提高了患者参与临床试验的成功率,也确保了患者能够接受更加适合自己的治疗。在康和源免疫之家,每个生命都被视为值得更好的医疗选择,无论是寻求国际顶尖专家的诊疗建议,还是尝试突破性的临床试验,平台都将竭诚为患者提供专业、可靠的全方位支持。让我们携手,在抗击肿瘤的征程上走得更远。

END

如果您或您身边的人正在遭受癌症的困扰,不妨拨打咨询电话400-880-3716,登录官网 https://www.myimm.net/或关注微信公众号“康和源免疫之家”(头条、知乎、百度、搜狐等自媒体同名),了解更多关于临床试验和肿瘤诊疗服务的信息。

🌿抗癌,不仅是力量的抗争,更是精准的博弈。🌿

当亲人面对癌症,我们常问:“什么治疗方案更有效?会不会产生耐药?这种病会遗传给家人吗?”这些关乎生存与未来的关键问题,答案可能就藏在每个人的基因里。

🧬基因检测:为患者点亮精准治疗的“导航”,为家属揭开遗传风险的“谜底”。🧬

精准打击肿瘤,避免无效治疗肿瘤千差万别,用药也需“量体裁衣”。我们的基因检测能明确揭示肿瘤的基因突变靶点,就像为导弹装上“精确制导系统”,快速匹配更可能有效的靶向药物,避免在无效的化疗中消耗宝贵的生命与希望。

评估遗传风险,为家人构筑健康防线部分癌症与遗传密切相关。通过基因检测,可以评估患者是否携带明确的遗传易感基因突变。这不仅解释了病因,更能为您的子女、兄弟姐妹等近亲提供至关重要的预警,让他们能及早干预,主动守护健康。

🔬康和源免疫之家,用基因图谱,守护您与家人的生命延续。🔬

我们提供的不仅是冰冷的报告,更是一份贯穿诊断、治疗与康复的“科学行动指南”。我们的医学专家将为您深度解读基因信息,在复杂的治疗选择中提供决策支持,并为整个家庭的健康风险管理提供专业建议。

📞一人检测,可能惠及全家。立即拨打400-880-3716,康和源免疫之家医学部,为您与家人的未来,提供一份科学的答案。

让科学指引方向,让选择更有力量。

扫描下方二维码,或者直接电话咨询康和源免疫之家医学部(400-880-3716),持续为您关注并分享癌症前沿消息。

免责声明:文本参考来源于网络,版权归原作者所有。

该文章仅供分享,如涉嫌侵犯您的著作权请联系我们删除,谢谢!

细胞疗法免疫疗法临床结果临床研究

2026-01-20

在肿瘤治疗领域,头颈癌、宫颈癌、食管癌等上皮癌因恶性程度高、治疗手段有限,一直是临床攻克的难点,尤其对经多线治疗失败的转移性患者,生存希望渺茫。但一项针对HPV16相关转移性上皮癌的II期临床试验中期数据,在国际顶尖肿瘤学术会议上公布后,重新点燃了患者的希望——靶向HPV16 E7癌蛋白的TCR-T细胞疗法,实现了60%的客观缓解率,其中2例患者达成完全缓解(CR),肿瘤彻底消退,且缓解持续时间分别达8个月、9个月,目前仍在持续获益。更振奋的是,这款“一次性治疗即长效控癌”的新型疗法,国内已布局多款同类方案并开启临床招募,已有众多患者成功接受治疗并获益。

权威数据震撼发布!60%缓解率+2例CR,改写难治性癌治疗结局

这项备受关注的II期临床试验,聚焦于HPV16阳性、携带HLA-A*02:01特定基因分型的转移性上皮癌患者,这类患者多为经多线治疗后进展的难治人群,其中70%已接受过免疫检查点抑制剂治疗(如帕博利珠单抗、纳武利尤单抗),属于临床治疗的“硬骨头”。研究采用标准化治疗方案:先通过环磷酰胺+氟达拉滨预处理化疗扫清免疫障碍,再一次性输注至多500亿个靶向HPV16 E7的TCR-T细胞,辅以大剂量白介素-2强化免疫应答,中期分析结果堪称惊艳:

数据解析

客观缓解率达60%,CR患者持续获益超8个月:

10例入组患者中,6例实现客观肿瘤缓解,其中4例为部分缓解(肿瘤明显缩小),2例达成完全缓解(肿瘤彻底消失)。这2例CR患者的治疗经历,更让无数晚期患者看到希望:1例为食管癌患者,既往接受过包括帕博利珠单抗在内的3线治疗,走投无路时接受TCR-T疗法,如今已无癌生存8个月;另1例为肛门癌患者,历经5线治疗(含纳武利尤单抗)后病情进展,治疗后9个月仍处于完全缓解状态,生活质量显著提升。

疗效覆盖多癌种,适配性广泛:

肿瘤缓解案例横跨头颈癌、宫颈癌、肛门癌、食管癌四大类HPV相关上皮癌,证实该疗法对不同部位的HPV16阳性转移性上皮癌均有显著活性,为多癌种晚期患者提供了统一治疗方向。

安全性可控,不良反应短暂可逆:

研究中3/4级不良事件主要为白细胞减少症(100%)、中性粒细胞减少症(90%)、发热性中性粒细胞减少症(80%)等,均与预处理化疗及白介素-2的已知毒性一致,无意外严重不良反应,且症状多为短暂性,经对症处理后可快速恢复,安全性符合临床应用预期。

一次性治疗+精准杀癌!全新TCR-T疗法震撼登场

人体的免疫防御机制主要依靠体内的白细胞军团,作为白细胞的一种,T细胞有着不可替代的作用,它们是人体里面的特种兵,一旦发现癌细胞,T细胞首先主动出击,杀灭敌人,因此,它也被称为“杀手T细胞”。大部分肿瘤患者体内没有足够能识别和杀伤肿瘤细胞的T细胞,对于这些患者,医生可以采用一种称为工程T细胞受体(TCR)治疗的方法。

作为基因工程改造T细胞疗法的新一代代表,这款靶向HPV16 E7的TCR-T疗法,凭借“一次性治疗、长效控癌”的特性,突破了传统上皮癌治疗的诸多瓶颈:

一次性输注,持久免疫护航 与化疗、靶向治疗需长期反复用药不同,该疗法仅需单次输注足量TCR-T细胞即可起效。这些经基因改造的T细胞,能精准识别并结合HPV16 E7癌蛋白,在体内快速扩增形成抗癌大军,同时诱导产生长期免疫记忆细胞——如同为身体安装“抗癌哨兵”,持续监测并清除潜在癌细胞,从根源上降低复发风险,这也是2例CR患者能长期无癌生存的核心原因。

精准靶向癌蛋白 TCR-T细胞通过基因编辑,被赋予了“精准识别HPV16 E7癌蛋白”的能力,而这种癌蛋白仅存在于HPV16感染相关的癌细胞表面,正常细胞无表达。因此,疗法能实现“精准打击癌细胞、摆脱传统化疗“杀敌一千自损八百”的弊端。

突破治疗瓶颈,拯救治疗失败患者 研究中入组患者平均接受过4线全身抗癌治疗,70%对免疫检查点抑制剂耐药,属于传统治疗无计可施的人群。而TCR-T疗法凭借独特的作用机制,能绕过传统治疗的耐药壁垒,为这类“绝境患者”提供全新生存可能。

国内多家中心启动招募,这些患者可申请TCR-T疗法

在国际研究取得突破的同时,国内TCR-T疗法研发也实现“弯道超车”,多款针对HPV相关上皮癌的国产方案已获国家药监局临床试验许可,部分已启动招募,中国患者无需出国就能享受比肩国际的前沿治疗:

目前国内有包括星汉德,香雪生物,百吉生物、来恩生物、华夏英泰、可瑞生物、天科雅、普瑞金、深圳宾德、泛恩生物、立凌生物等17家生物公司布局TCR-T赛道,其中50多个TCR-T在研项目已进入或者获批临床。其中,香雪生命科学的TAEST16001注射液是国内进度最快的产品之一,已进入II期临床阶段。此外,进度较快的还有华夏英泰的YT-E001,正在开展治疗Epstein-Barr病毒(EBV)相关鼻咽癌的 II期临床。

好消息是,目前多款针对肺癌,乳腺癌,肝癌,卵巢癌,等各类实体瘤的临床试验正在进行中,很多患者已通过全球肿瘤医生网成功入组。

部分入组条件

18-75岁,男女不限,无严重基础疾病;

仅患一种恶性实体肿瘤,肝癌、肺癌、宫颈癌、卵巢癌等实体瘤;

经标准治疗失败或缺乏有效治疗方法;

各项检查符合要求且至少1年的预期寿命。

想寻求TCR-T疗法及其他国内外新抗癌治疗帮助,且经济条件允许的情况下,可以先将病历提交至全球肿瘤医生网医学部(400-666-7998)进行初步评估,一旦审核通过,有机会获得”天价“疗法免费治疗的机会。

从2例持续超8个月的完全缓解,到60%的客观缓解率,靶向HPV16 E7的TCR-T疗法用实打实的数据,改写了难治性转移性上皮癌的治疗格局。更令人振奋的是,国产方案的同步落地与招募,让国内患者无需再等待、无需跨国奔波,就能在家门口握住这份“一次性治疗、长期无癌”的希望。医学的进步,从来都是为绝境中的生命赋能,主动对接前沿临床试验,或许就能改写自己的抗癌结局。

本文为全球肿瘤医生网原创,未经授权严禁转载

扫描添加病友群

抗癌资讯|新技术|新药研发|权威专家

入群免费领取抗癌资料

细胞免疫

Norberg SM, Doran S, Cao J, Girda E, Haigentz M, Saraiya B, et al. 366 Complete tumor regression of metastatic epithelial cancer following T cell receptor (TCR)-T cell therapy. Journal for ImmunoTherapy of Cancer. 2025;13:. https://doi.org/10.1136/jitc-2025-SITC2025.0366

细胞疗法免疫疗法

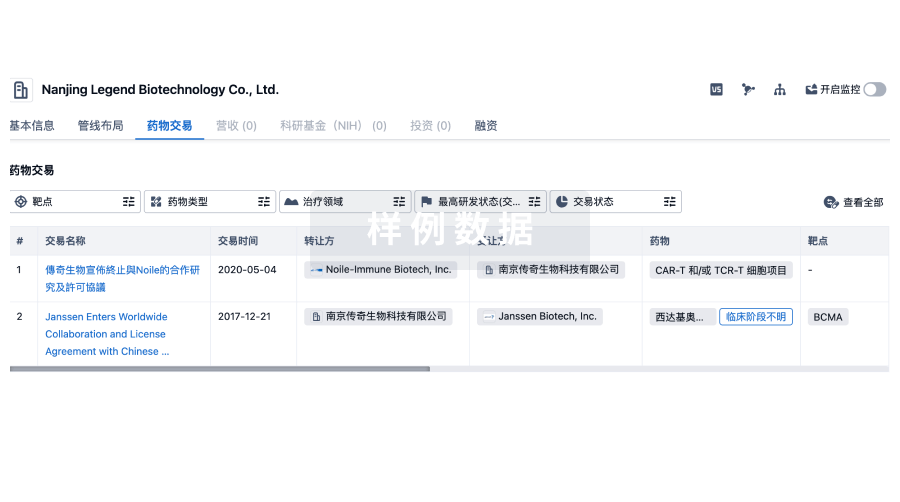

100 项与 星源德生物医药(上海)有限公司 相关的药物交易

登录后查看更多信息

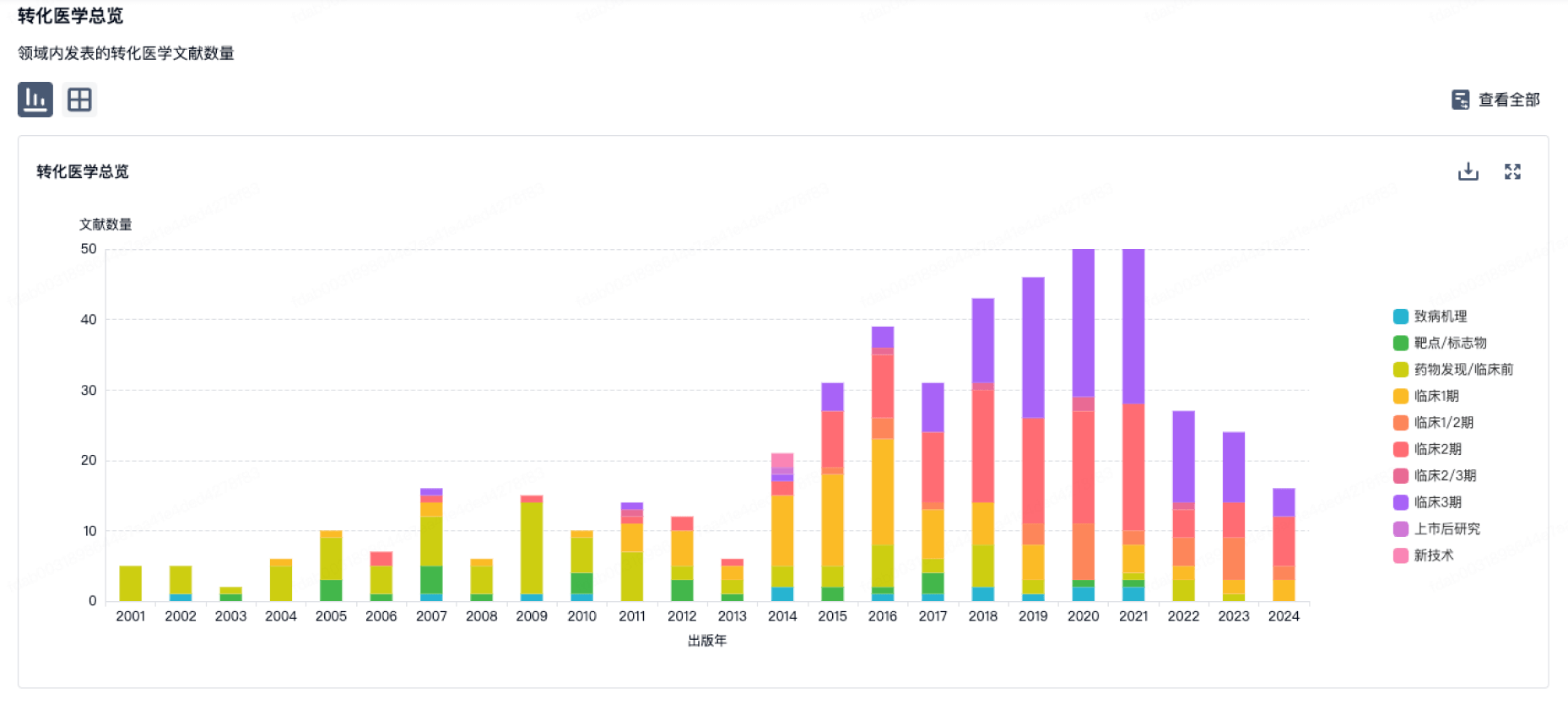

100 项与 星源德生物医药(上海)有限公司 相关的转化医学

登录后查看更多信息

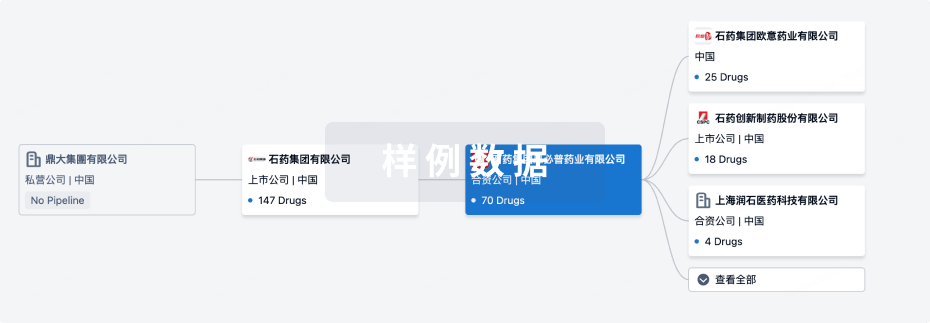

组织架构

使用我们的机构树数据加速您的研究。

登录

或

管线布局

2026年03月01日管线快照

管线布局中药物为当前组织机构及其子机构作为药物机构进行统计,早期临床1期并入临床1期,临床1/2期并入临床2期,临床2/3期并入临床3期

临床申请批准

2

1

临床1期

登录后查看更多信息

当前项目

| 药物(靶点) | 适应症 | 全球最高研发状态 |

|---|---|---|

SCG-142 ( HPV E7 ) | HPV相关癌症 更多 | 临床1期 |

SCG101自体T细胞 ( HBsAg ) | 肝内胆管癌 更多 | 临床申请批准 |

SCG101-V ( TCRs ) | 慢性乙型肝炎 更多 | 临床申请批准 |

登录后查看更多信息

药物交易

使用我们的药物交易数据加速您的研究。

登录

或

转化医学

使用我们的转化医学数据加速您的研究。

登录

或

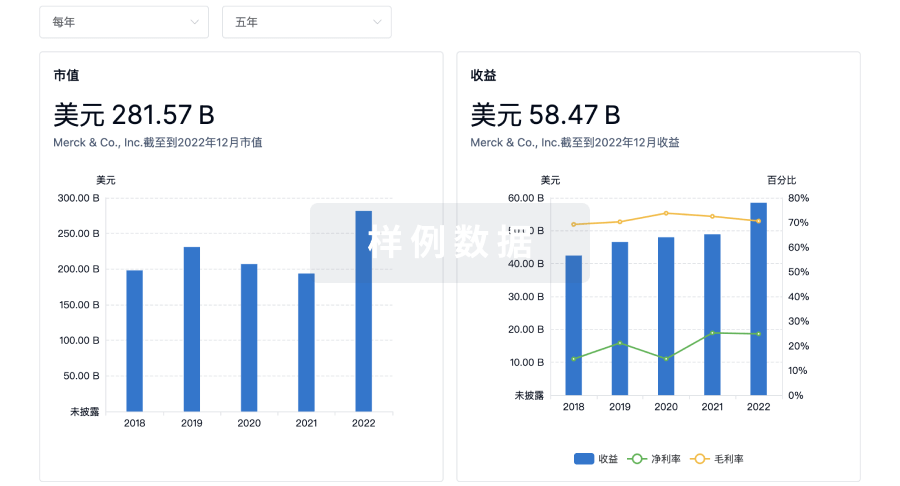

营收

使用 Synapse 探索超过 36 万个组织的财务状况。

登录

或

科研基金(NIH)

访问超过 200 万项资助和基金信息,以提升您的研究之旅。

登录

或

投资

深入了解从初创企业到成熟企业的最新公司投资动态。

登录

或

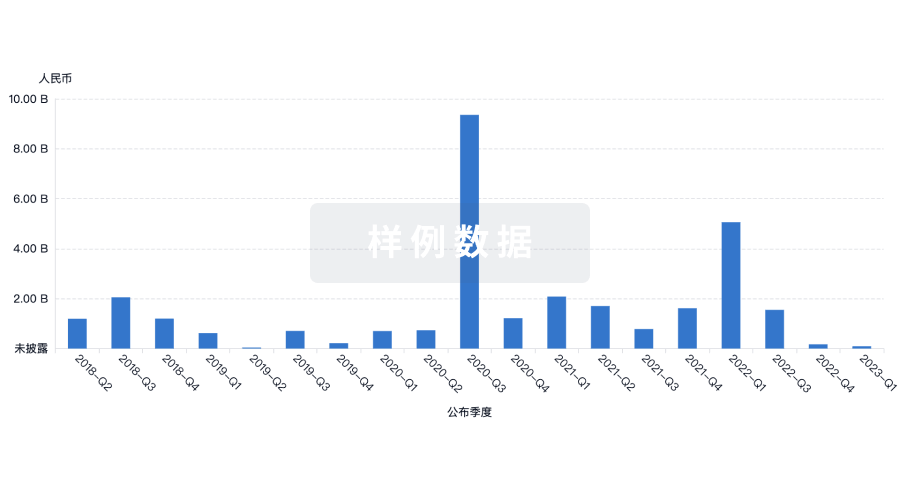

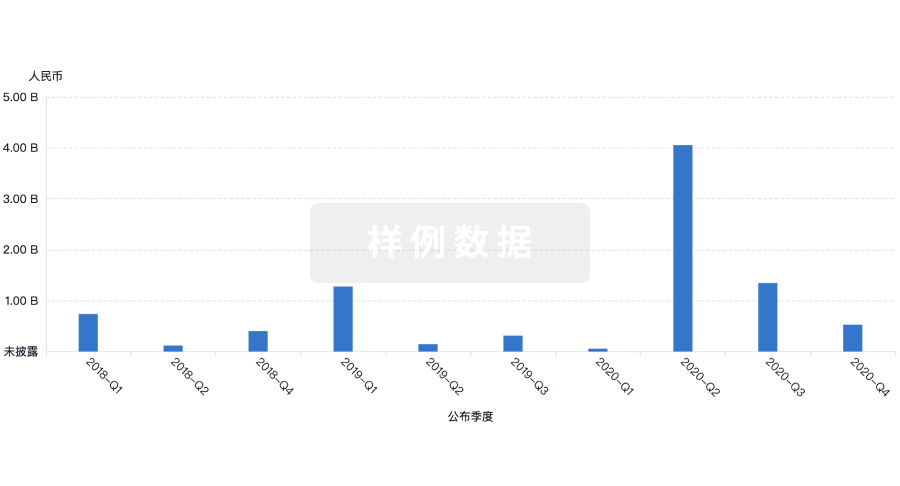

融资

发掘融资趋势以验证和推进您的投资机会。

登录

或

生物医药百科问答

全新生物医药AI Agent 覆盖科研全链路,让突破性发现快人一步

立即开始免费试用!

智慧芽新药情报库是智慧芽专为生命科学人士构建的基于AI的创新药情报平台,助您全方位提升您的研发与决策效率。

立即开始数据试用!

智慧芽新药库数据也通过智慧芽数据服务平台,以API或者数据包形式对外开放,助您更加充分利用智慧芽新药情报信息。

生物序列数据库

生物药研发创新

免费使用

化学结构数据库

小分子化药研发创新

免费使用