预约演示

更新于:2026-02-02

Sichuan Clover Biopharmaceuticals, Inc

更新于:2026-02-02

概览

标签

感染

呼吸系统疾病

肿瘤

预防性疫苗

Fc融合蛋白

重组亚单位疫苗

疾病领域得分

一眼洞穿机构专注的疾病领域

暂无数据

技术平台

公司药物应用最多的技术

暂无数据

靶点

公司最常开发的靶点

暂无数据

| 排名前五的药物类型 | 数量 |

|---|---|

| 预防性疫苗 | 8 |

| 重组亚单位疫苗 | 2 |

| Fc融合蛋白 | 1 |

| 重组蛋白 | 1 |

| 融合蛋白 | 1 |

关联

11

项与 四川三叶草生物制药有限公司 相关的药物作用机制 SARS-CoV-2 S protein调节剂 [+1] |

在研机构 |

原研机构 |

在研适应症 |

非在研适应症- |

最高研发阶段批准上市 |

首次获批国家/地区 中国 |

首次获批日期2022-12-05 |

作用机制 SARS-CoV-2 S protein抑制剂 |

在研机构 |

原研机构 |

在研适应症 |

非在研适应症- |

最高研发阶段临床1期 |

首次获批国家/地区- |

首次获批日期- |

11

项与 四川三叶草生物制药有限公司 相关的临床试验NCT05426369

A Phase I Clinical Study to Evaluate the Safety, Tolerability, Immunogenicity, Preliminary Efficacy and Pharmacokinetics of SCB-219M in the Patients With Chemotherapy-induced Thrombocytopenia

A Phase I Clinical Study to Evaluate the Safety, Tolerability, Immunogenicity, Preliminary Efficacy and Pharmacokinetics of SCB-219M in the patients with chemotherapy-induced thrombocytopenia (CIT)

开始日期2022-06-14 |

申办/合作机构 |

CTR20220602

评价SCB-219M 用于肿瘤化疗相关性血小板减少症(CIT)的安全性、耐受性、免疫原性、初步疗效和药代动力学的I 期临床试验

剂量递增阶段主要目的: 评估 SCB-219M 单次皮下注射的安全性和耐受性; 探索 SCB-219M 单次皮下注射的最大耐受剂量(MTD)及生物有效剂量(BED); 次要目的: 评估 SCB-219M 单次皮下注射的药代动力学(PK)特征; 评估 SCB-219M 单次皮下注射的免疫原性; 评估 SCB-219M 单次皮下注射后用于 CIT 的初步疗效。 剂量拓展阶段主要目的:

评估 SCB-219M 多次皮下注射的安全性和耐受性; 次要目的: 评估 SCB-219M 多次皮下注射的 PK 特征; 评估 SCB-219M 多次皮下注射的免疫原性; 评估 SCB-219M 每周一次和每两周一次皮下注射给药后用于 CIT 的初步疗效; 比较 SCB-219M 每周一次与每两周一次皮下注射给药用于 CIT 的初步疗效。

开始日期2022-06-10 |

申办/合作机构 |

NCT04954131

A Multi-center, Double-blind, Randomized, Controlled, Phase 2 Study to Evaluate the Immunogenicity and Safety of CpG 1018/Alum-adjuvanted Recombinant SARS-CoV-2 Trimeric S-protein Subunit Vaccine (SCB-2019) in Individuals Aged 18 Years and Older in China

The purpose of this clinical study, CLO-SCB-2019-010, is to assess the immunogenicity, reactogenicity and safety of the SCB-2019 vaccine in Chinese participants, and to show the comparability of the immune response versus randomly selected individuals who participated in the large-scale efficacy study with the SCB-2019 vaccine (Study CLO-SCB-2019-003).

开始日期2021-08-10 |

申办/合作机构 |

100 项与 四川三叶草生物制药有限公司 相关的临床结果

登录后查看更多信息

0 项与 四川三叶草生物制药有限公司 相关的专利(医药)

登录后查看更多信息

2,188

项与 四川三叶草生物制药有限公司 相关的新闻(医药)2026-02-01

·医药笔记

▎Armstrong

2026年1月28日,勃林格殷格翰宣布其全球首创TRPC6抑制剂Apecotrep(BI 764198)治疗局灶性节段性肾小球硬化(FSGS)的二期临床获得积极数据,研究结果发表在柳叶刀期刊上。

该二期临床共入组62例FSGS患者,分成4组,分别接受安慰剂、20mg、40mg、80mg Apecotrep治疗,尿蛋白响应率分别为7%、44%、14%、43%。3个剂量组合并计算尿蛋白响应率为34.8%。

TRPC6为一种离子通道蛋白,在人体内各组织或器官广泛表达,在肾小球足细胞也有表达。在局灶性节段性肾小球硬化症(FSGS)中,TRPC6的过度活跃可能导致足细胞丢失和肾功能逐渐下降。

总结

局灶性节段性肾小球硬化(FSGS)预后极差,约50%的原发性FSGS患者会在5-10年内进展到终末期肾脏病(ESKD),每年因FSGS死亡的病例达0.8例/10万人。

Armstrong技术全梳理系列

GPRC5D靶点全梳理;

CD40靶点全梳理;

CD47靶点全梳理;

补体靶向药物技术全梳理;

补体药物:眼科治疗的重要方向;

Claudin 6靶点全梳理;

Claudin 18.2靶点全梳理;

靶点冷暖,行业自知;

中国大分子新药研发格局;

被炮轰的“me too”;

佐剂百年史;

胰岛素百年传奇;

CUSBEA:风雨四十载;

中国新药研发的焦虑;

中国生物医药企业的研发竞争;

中国双抗竞争格局;

中国ADC竞争格局;

中国双抗技术全梳理;

中国ADC技术全梳理;

Ambrx技术全梳理;

Vir Biotech技术全梳理;

Immune-Onc技术全梳理;

亘喜生物技术全梳理;

康哲药业技术全梳理;

科济药业技术全梳理;

恺佧生物技术全梳理;

同宜医药技术全梳理;

百奥赛图技术全梳理;

腾盛博药技术全梳理;

创胜集团技术全梳理;

永泰生物技术全梳理;

中国抗体技术全梳理;

德琪医药技术全梳理;

德琪医药技术全梳理2.0;

和铂医药技术全梳理;

荣昌生物技术全梳理;

再鼎医药技术全梳理;

药明生物技术全梳理;

恒瑞医药技术全梳理;

豪森药业技术全梳理;

正大天晴技术全梳理;

吉凯基因技术全梳理;

基石药业技术全梳理;

百济神州技术全梳理;

百济神州技术全梳理第2版;

信达生物技术全梳理;

信达生物技术全梳理第2版;

中山康方技术全梳理;

复宏汉霖技术全梳理;

先声药业技术全梳理;

君实生物技术全梳理;

嘉和生物技术全梳理;

志道生物技术全梳理;

道尔生物技术全梳理;

尚健生物技术全梳理;

康宁杰瑞技术全梳理;

科望医药技术全梳理;

岸迈生物技术全梳理;

礼进生物技术全梳理;

康桥资本技术全梳理;

余国良的抗体药布局;

荃信生物技术全梳理;

安源医药技术全梳理;

三生国健技术全梳理;

仁会生物技术全梳理;

乐普生物技术全梳理;

同润生物技术全梳理;

宜明昂科技术全梳理;

派格生物技术全梳理;

迈威生物技术全梳理;

Momenta技术全梳理;

NGM技术全梳理;

普米斯生物技术全梳理;

普米斯生物技术全梳理2.0;

三叶草生物技术全梳理;

贝达药业抗体药全梳理;

泽璟制药抗体药全梳理;

恒瑞医药抗体药全梳理;

齐鲁制药抗体药全梳理;

石药集团抗体药全梳理;

豪森药业抗体药全梳理;

华海药业抗体药全梳理;

科伦药业抗体药全梳理;

百奥泰技术全梳理;

凡恩世技术全梳理。

2026-01-31

·医药笔记

▎Armstrong

2026年1月29日,苑东生物子公司优洛生物在药品临床试验登记与信息公示平台网站上注册了EP-0210单抗注射液的一期临床试验。EP-0210的目标适应症为炎症性肠病。

从临床注册信息分析,EP-0210应为一款TL1A单抗。

EP-0210采用静脉给药,每两周给药一次,剂量为1-1200mg。

总结

TL1A为近年来IBD领域最重要的新靶点,达成多起交易,包括罗氏超70亿美元引进辉瑞/Roivant的RVT-3101,默沙东108亿美元收购Prometheus。赛诺菲15亿美元引进梯瓦的TL1A抗体,三家公司的TL1A抗体都推进到三期临床阶段。TL1A的竞争已经进入第二阶段,以长效抗体和双靶点为主,辉瑞、罗氏都布局了双靶点。国内方面,明济生物长效TL1A抗体授权给艾伯维,华深智药TL1A/IL-23双抗、TL1A/α4β7双抗授权给赛诺菲,先声药业TL1A/IL-23双抗授权给勃林格殷格翰等。三生国健的SSGJ-627、智翔金泰的GR-2303、华深智药的HX-15001、苑东生物的EP-0210陆续推进到临床阶段。

Armstrong技术全梳理系列

GPRC5D靶点全梳理;

CD40靶点全梳理;

CD47靶点全梳理;

补体靶向药物技术全梳理;

补体药物:眼科治疗的重要方向;

Claudin 6靶点全梳理;

Claudin 18.2靶点全梳理;

靶点冷暖,行业自知;

中国大分子新药研发格局;

被炮轰的“me too”;

佐剂百年史;

胰岛素百年传奇;

CUSBEA:风雨四十载;

中国新药研发的焦虑;

中国生物医药企业的研发竞争;

中国双抗竞争格局;

中国ADC竞争格局;

中国双抗技术全梳理;

中国ADC技术全梳理;

Ambrx技术全梳理;

Vir Biotech技术全梳理;

Immune-Onc技术全梳理;

亘喜生物技术全梳理;

康哲药业技术全梳理;

科济药业技术全梳理;

恺佧生物技术全梳理;

同宜医药技术全梳理;

百奥赛图技术全梳理;

腾盛博药技术全梳理;

创胜集团技术全梳理;

永泰生物技术全梳理;

中国抗体技术全梳理;

德琪医药技术全梳理;

德琪医药技术全梳理2.0;

和铂医药技术全梳理;

荣昌生物技术全梳理;

再鼎医药技术全梳理;

药明生物技术全梳理;

恒瑞医药技术全梳理;

豪森药业技术全梳理;

正大天晴技术全梳理;

吉凯基因技术全梳理;

基石药业技术全梳理;

百济神州技术全梳理;

百济神州技术全梳理第2版;

信达生物技术全梳理;

信达生物技术全梳理第2版;

中山康方技术全梳理;

复宏汉霖技术全梳理;

先声药业技术全梳理;

君实生物技术全梳理;

嘉和生物技术全梳理;

志道生物技术全梳理;

道尔生物技术全梳理;

尚健生物技术全梳理;

康宁杰瑞技术全梳理;

科望医药技术全梳理;

岸迈生物技术全梳理;

礼进生物技术全梳理;

康桥资本技术全梳理;

余国良的抗体药布局;

荃信生物技术全梳理;

安源医药技术全梳理;

三生国健技术全梳理;

仁会生物技术全梳理;

乐普生物技术全梳理;

同润生物技术全梳理;

宜明昂科技术全梳理;

派格生物技术全梳理;

迈威生物技术全梳理;

Momenta技术全梳理;

NGM技术全梳理;

普米斯生物技术全梳理;

普米斯生物技术全梳理2.0;

三叶草生物技术全梳理;

贝达药业抗体药全梳理;

泽璟制药抗体药全梳理;

恒瑞医药抗体药全梳理;

齐鲁制药抗体药全梳理;

石药集团抗体药全梳理;

豪森药业抗体药全梳理;

华海药业抗体药全梳理;

科伦药业抗体药全梳理;

百奥泰技术全梳理;

凡恩世技术全梳理。

并购临床2期临床1期临床3期抗体药物偶联物

2026-01-31

·医药笔记

▎Armstrong

2026年1月30日,征祥医药港股IPO申请获得受理,招股书正式公开。

征祥医药成立于2018年,致力于发现、开发及商业化创新疗法,已解决病毒传染病、肿瘤学及炎症性疾病领域未满足的临床需求。征祥医药核心产品玛硒洛沙韦用于治疗成人流感,于2025年7月获批上市。后续管线还有治疗实体瘤的ENPP1抑制剂、治疗单纯疱疹病毒感染的ZX-15002、治疗HPV感染的ZX-12042B、以及治疗自免疾病的STAT6降解剂。

征祥医药成立以来历经多轮融资,2025年8月完成7000万元D+轮融资,2026年1月完成2000万元D++轮融资,投后估值24.82亿元。

征祥医药最新股权结构如下,恩然创投持股18.39%,国投招商持股13.91%,南京峰岭持股持股7.15%,汉康资本持股6.14%,杭州传化持股5.32%,MPC持股3.71%,济川药业持股2.96%。

总结

征祥医药就玛硒洛沙韦与济川药业签订了独家销售及推广协议,后者支付5000万元预付款,7000万元里程碑金额,征祥医药支付两位数百分比销售额的推广服务费。

Armstrong技术全梳理系列

GPRC5D靶点全梳理;

CD40靶点全梳理;

CD47靶点全梳理;

补体靶向药物技术全梳理;

补体药物:眼科治疗的重要方向;

Claudin 6靶点全梳理;

Claudin 18.2靶点全梳理;

靶点冷暖,行业自知;

中国大分子新药研发格局;

被炮轰的“me too”;

佐剂百年史;

胰岛素百年传奇;

CUSBEA:风雨四十载;

中国新药研发的焦虑;

中国生物医药企业的研发竞争;

中国双抗竞争格局;

中国ADC竞争格局;

中国双抗技术全梳理;

中国ADC技术全梳理;

Ambrx技术全梳理;

Vir Biotech技术全梳理;

Immune-Onc技术全梳理;

亘喜生物技术全梳理;

康哲药业技术全梳理;

科济药业技术全梳理;

恺佧生物技术全梳理;

同宜医药技术全梳理;

百奥赛图技术全梳理;

腾盛博药技术全梳理;

创胜集团技术全梳理;

永泰生物技术全梳理;

中国抗体技术全梳理;

德琪医药技术全梳理;

德琪医药技术全梳理2.0;

和铂医药技术全梳理;

荣昌生物技术全梳理;

再鼎医药技术全梳理;

药明生物技术全梳理;

恒瑞医药技术全梳理;

豪森药业技术全梳理;

正大天晴技术全梳理;

吉凯基因技术全梳理;

基石药业技术全梳理;

百济神州技术全梳理;

百济神州技术全梳理第2版;

信达生物技术全梳理;

信达生物技术全梳理第2版;

中山康方技术全梳理;

复宏汉霖技术全梳理;

先声药业技术全梳理;

君实生物技术全梳理;

嘉和生物技术全梳理;

志道生物技术全梳理;

道尔生物技术全梳理;

尚健生物技术全梳理;

康宁杰瑞技术全梳理;

科望医药技术全梳理;

岸迈生物技术全梳理;

礼进生物技术全梳理;

康桥资本技术全梳理;

余国良的抗体药布局;

荃信生物技术全梳理;

安源医药技术全梳理;

三生国健技术全梳理;

仁会生物技术全梳理;

乐普生物技术全梳理;

同润生物技术全梳理;

宜明昂科技术全梳理;

派格生物技术全梳理;

迈威生物技术全梳理;

Momenta技术全梳理;

NGM技术全梳理;

普米斯生物技术全梳理;

普米斯生物技术全梳理2.0;

三叶草生物技术全梳理;

贝达药业抗体药全梳理;

泽璟制药抗体药全梳理;

恒瑞医药抗体药全梳理;

齐鲁制药抗体药全梳理;

石药集团抗体药全梳理;

豪森药业抗体药全梳理;

华海药业抗体药全梳理;

科伦药业抗体药全梳理;

百奥泰技术全梳理;

凡恩世技术全梳理。

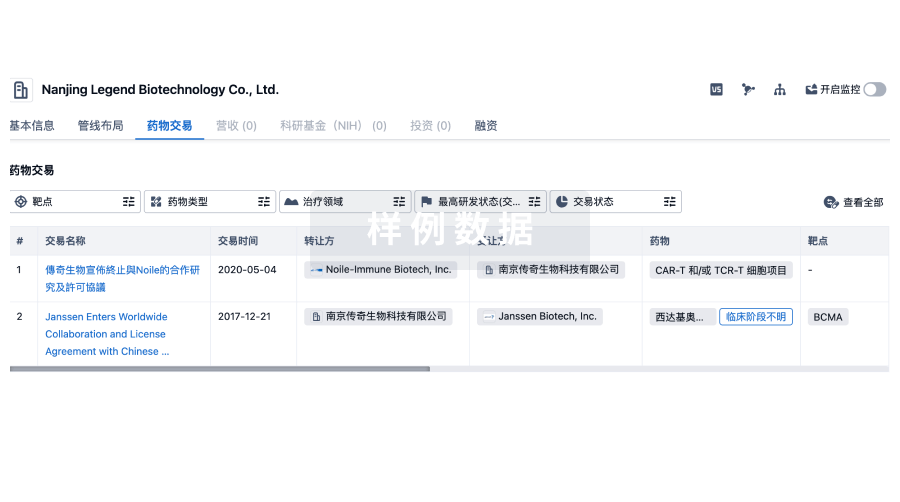

100 项与 四川三叶草生物制药有限公司 相关的药物交易

登录后查看更多信息

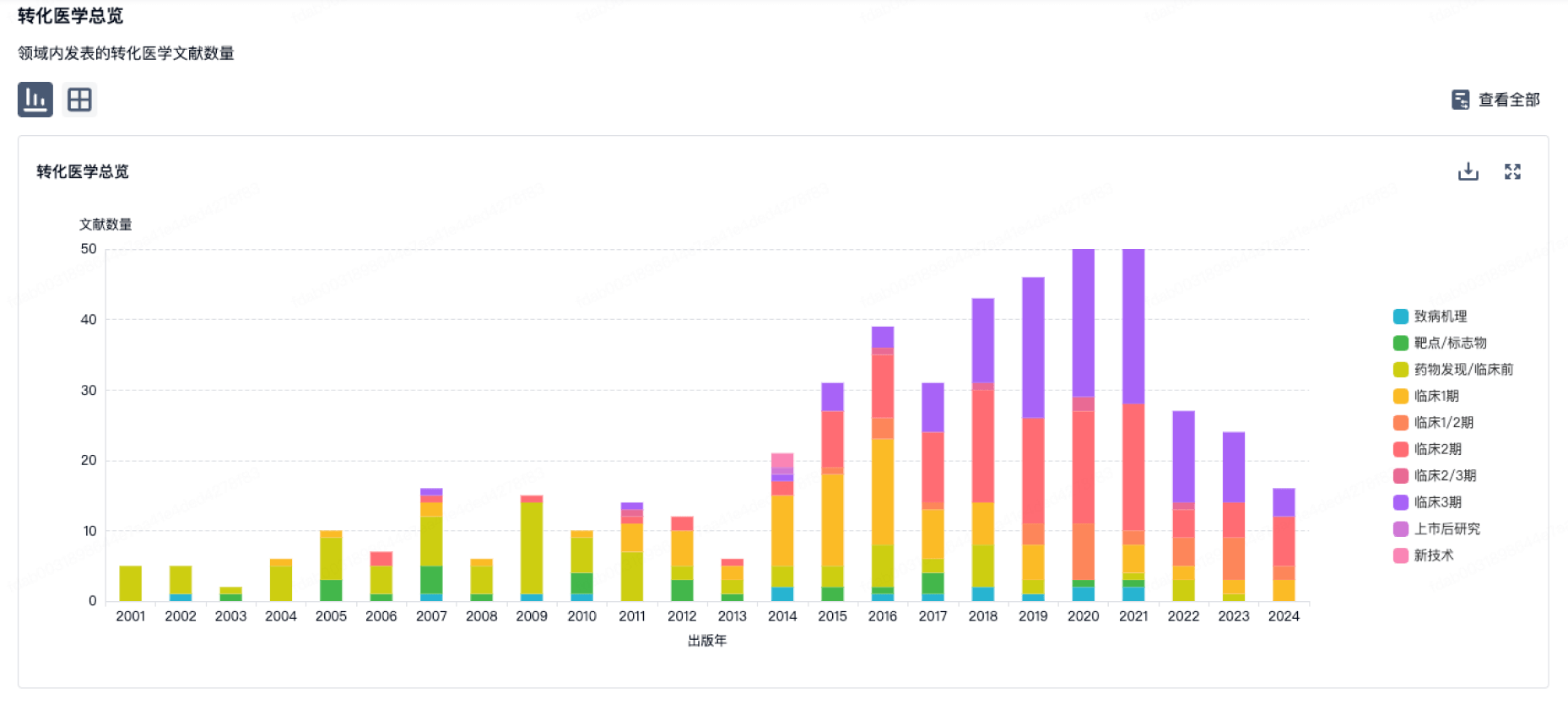

100 项与 四川三叶草生物制药有限公司 相关的转化医学

登录后查看更多信息

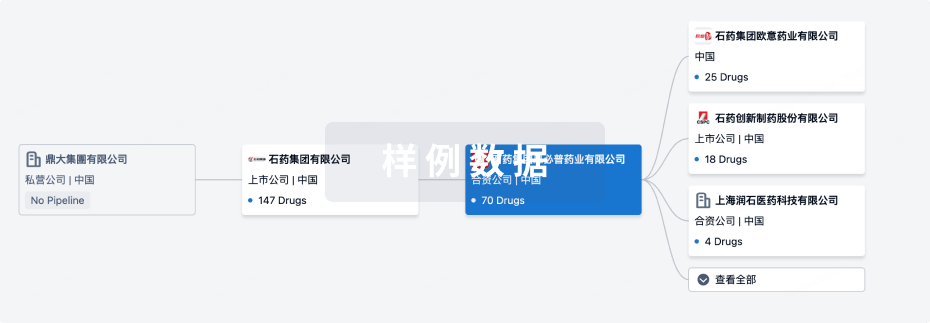

组织架构

使用我们的机构树数据加速您的研究。

登录

或

管线布局

2026年02月28日管线快照

管线布局中药物为当前组织机构及其子机构作为药物机构进行统计,早期临床1期并入临床1期,临床1/2期并入临床2期,临床2/3期并入临床3期

药物发现

1

4

临床前

临床申请

1

1

临床申请批准

临床1期

4

1

批准上市

其他

10

登录后查看更多信息

当前项目

登录后查看更多信息

药物交易

使用我们的药物交易数据加速您的研究。

登录

或

转化医学

使用我们的转化医学数据加速您的研究。

登录

或

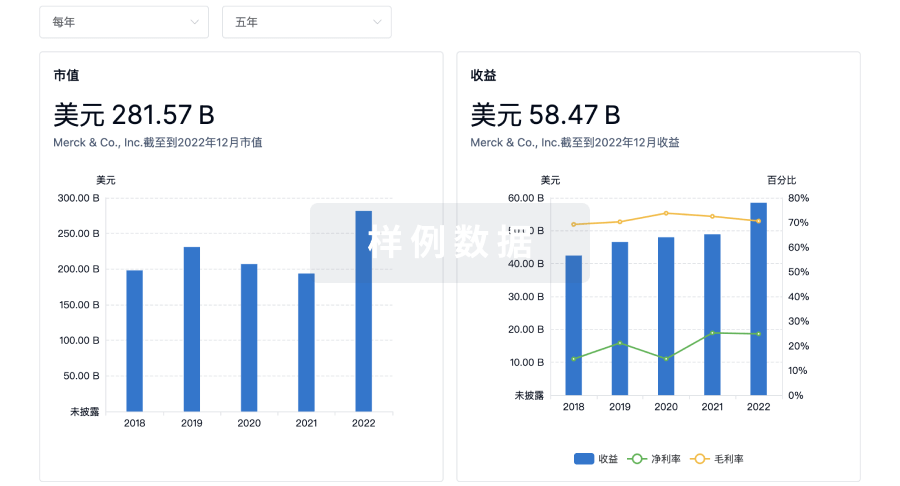

营收

使用 Synapse 探索超过 36 万个组织的财务状况。

登录

或

科研基金(NIH)

访问超过 200 万项资助和基金信息,以提升您的研究之旅。

登录

或

投资

深入了解从初创企业到成熟企业的最新公司投资动态。

登录

或

融资

发掘融资趋势以验证和推进您的投资机会。

登录

或

生物医药百科问答

全新生物医药AI Agent 覆盖科研全链路,让突破性发现快人一步

立即开始免费试用!

智慧芽新药情报库是智慧芽专为生命科学人士构建的基于AI的创新药情报平台,助您全方位提升您的研发与决策效率。

立即开始数据试用!

智慧芽新药库数据也通过智慧芽数据服务平台,以API或者数据包形式对外开放,助您更加充分利用智慧芽新药情报信息。

生物序列数据库

生物药研发创新

免费使用

化学结构数据库

小分子化药研发创新

免费使用